- Оценка долгосрочных инвестиций – возможность исключить неэффективные вложения

- 1 Понятие и оценка долгосрочных инвестиций

- 2 Современная классификация долгосрочных инвестиций

- 3 Перспективные виды долгосрочных инвестиций

- Оценка долгосрочных инвестиций

- Понятие и сущность долгосрочных инвестиций

- Помощь со студенческой работой на тему Оценка долгосрочных инвестиций

- Подготовка к долгосрочному инвестированию

- Способы оценки долгосрочных инвестиций

- Анализ долгосрочных финансовых вложений: как провести и что учесть

Оценка долгосрочных инвестиций – возможность исключить неэффективные вложения

1 Понятие и оценка долгосрочных инвестиций

Долгосрочные инвестиции – вложение незадействованных в производстве средств компании на срок более одного года с целью получения прибыли.

Этапу непосредственного инвестирования свободных денег предшествует оценка долгосрочных инвестиций. Используются такие методы, как:

- традиционный экономический анализ (сравнение, группировка, сводка, графики, расчет абсолютных и относительных величин);

- специальный экономический анализ (абсолютные и относительные разницы, цепные подстановки и т.д.);

- специальный инвестиционный анализ (определение наращенной суммы вложений, определение разновременных затрат, эффектов и результатов).

Крайне важно грамотно оценить экономическую эффективность долгосрочных инвестиций для принятия оптимальных решений. Затраты в инвестиционный проект не должны превышать итоговую прибыль. В противном случае от вложений стоит отказаться.

Различают дисконтные показатели экономической эффективности долгосрочных инвестиций, комплексные и показатели без учета фактора времени. Большинство современных компаний использует при инвестиционном анализе простые методы оценки прибыльности долгосрочных вложений без учета временных факторов.

2 Современная классификация долгосрочных инвестиций

Долгосрочные инвестиции классифицируются по признакам. В частности, вложения различают по структуре, степени готовности, форме, назначению, по отраслям, а также по источникам финансирования.

- По степени готовности . Вложения могут быть законченные и незавершенные. Например, компания, которая занимается пошивом одежды, приобрела по выгодной цене новые модели швейных машинок. Но, ввиду того, что задействованное в производстве оборудование еще можно использовать не менее 2-х лет, новые устройства хранятся на складе компании, и на них не начисляется амортизация. Речь идет о незавершенных долгосрочных вложениях.

- По форме . Долгосрочные вложения могут быть связаны: со строительством, реконструкцией, техническим переоборудованием или поддержкой действующего производства.

- По назначению . Различают долгосрочные вложения в производственные и непроизводственные объекты. Также выделяют объекты, которые планируется сдавать в аренду или лизинг.

- По источникам финансирования . Компания может делать долгосрочные инвестиции как за счет средств фирмы, так и за счет привлечённого капитала.

- По структуре . Долгосрочным инвестированием может быть строительство, приобретение основных средств, покупка природных объектов и вложение в нематериальные активы.

- По отраслям . Компания может вкладывать в транспорт, промышленность, здравоохранение и т.д.

3 Перспективные виды долгосрочных инвестиций

Современные предприниматели занимаются как долгосрочными финансовыми инвестициями (акции, ценные бумаги, предоставление займов), так и долгосрочными реальными инвестициями (строительство, приобретение нового оборудования, увеличение земельных фондов, покупка недвижимости и пр.). Давайте рассмотрим наиболее перспективные, а также востребованные способы долгосрочных вложений.

- Ценные бумаги, акции. Для инвестирования необходимо выбрать наиболее перспективную отрасль. Важна и диверсификация рисков. Речь идет о грамотном составлении инвестиционного портфеля. В 2014-м году был отмечен повышенный интерес к акциям таких компаний, как: Россети, Распадская, Соллерс, ОГК2, ММК и ВТБ. Кроме того, инвестор всегда может рассчитывать на помощь ПИФов.

- Торговля на Форекс. Речь об инвестициях средств в торговлю на бирже FOREX. При этом руководителю компании не нужно самому вникать во все тонкости работы данной системы. Можно инвестировать средства посредством ПАММ структуры или доверительного управления. Доходность таких вложений может быть крайне высока. В данном случае многое зависит от выбранной стратегии. При этом планируемая прибыль может быть получена как за пару месяцев, так и за 10 лет.

- Стратегические инвестиции. К отдельной группе относятся «контрольные пакеты акций». У владельца появляется практически полный контроль над компанией. Приобретение акций не происходит спонтанно. Как правило, речь идет о длительном процессе. Скупка акций происходит на протяжении нескольких лет. В результате у инвестора есть возможность оказывать влияние на политику компании.

- Инвестиции в транспорт. Если вложить деньги в приобретение автотранспорта, в будущем можно получать доход от сдачи машин в лизинг. Инвестор получает доход от использования техники третьими лицами. Впоследствии транспорт может быть продан, а размер прибыли превысит суммы вложений.

- Инвестиции в строительство и недвижимость. Впечатляет и доходность от инвестиций в строительство, а также приобретение уже готовых коммерческих или жилых объектов. В книгах известного американского предпринимателя Роберта Кийосаки говорится о целесообразности использования для инвестиций как собственных средств, так и заемных. Не стоит забывать и о рисках. Если капитал был вложен в готовый коммерческий или жилой объект, денежные потери возможны в случае отсутствия арендатора. Негативное влияние оказывает и высокая конкуренция в данном сегменте рынка.

- Инвестиции в драгоценные металлы. Данный способ вложения средств относится к долгосрочным инвестициям, так как в большинстве случаев срок хранения составляет более 3-х лет. Получить промежуточную прибыль в этом случае практически невозможно. Минус такого вложения – крайне высокая стоимость объектов инвестирования.

Таким образом, прибыльность и эффективность долгосрочных инвестиций во многом зависит от грамотного выбора способа вложения. Соответствующим образом должен быть проведен и анализ долгосрочных инвестиций на протяжении всего процесса вложения средств. Инвестору нужно понимать, что без опыта и соответствующих знаний крайне сложно будет получить желаемую прибыль и увеличить уровень благосостояния.

Источник

Оценка долгосрочных инвестиций

Вы будете перенаправлены на Автор24

Понятие и сущность долгосрочных инвестиций

Инвестирование как таковое представляет собой вложение денежных средств в какой-либо проект с целью поучения полезного эффекта в будущем. Как правило, такой «полезный эффект» измеряется финансовой прибылью и доходом.

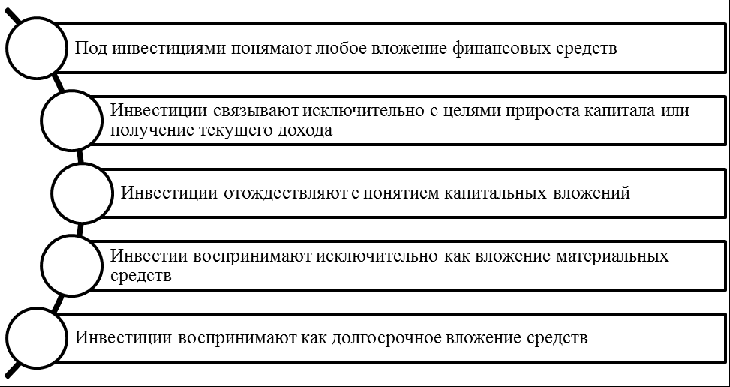

На сегодняшний день не существует единого подхода к определению термина «инвестиции». Множество подходов к определению их сущности, в свою очередь, порождает определенные ошибки в понимании самого термина (рисунок 1).

Рисунок 1. Ошибки в понимании термина «инвестиции». Автор24 — интернет-биржа студенческих работ

Помощь со студенческой работой на тему

Оценка долгосрочных инвестиций

Раскрывая типичные ошибки в понимании термина «инвестиции», определим их сущность.

Во-первых, инвестиции ошибочно отождествляют с вложением исключительно финансовых ресурсов. Это неверно. В качестве инвестиций помимо денежных средств могут выступать материальные и нематериальные ресурсы. Во-вторых, целью инвестирования, особенно долгосрочного, помимо получения прибыли могут выступать иные полезные эффекты, например, снижение социальной напряженности.

Инвестиции не тождественны капитальным вложениям. Кроме того, понимая под ними любое вложение финансовых средств их ошибочно путают с отложенным потреблением.

Наконец, инвестиции принято воспринимать как долгосрочное вложение средств, что в корне неверно. Несмотря на то, что именно долгосрочное инвестирование является наиболее прибыльным, инвестиции могут быть рассчитаны на любой период. Поэтому всю их совокупность принято делить на две группы: кратко- и долго- срочные инвестиции.

Долгосрочные инвестиции – это инвестиции, осуществление которых рассчитано на длительный период времени (более 1 года). Наиболее распространенными направлениями долгосрочных инвестиций выступают инвестиции в недвижимость и ценные бумаги.

Осуществление долгосрочных инвестиций требует серьезной подготовки и обоснования принятия инвестиционного решения.

Подготовка к долгосрочному инвестированию

Момент принятия инвестиционного решения очень важен и сложен одновременно. Он требует всестороннего анализа и экономического обоснования. На первоначальном этапе инвестору необходимо определиться с объектом инвестирования. Иначе говоря, понять, куда и во что он готов вкладывать деньги.

Несмотря на то, что долгосрочные инвестиции считаются одними из наиболее прибыльных (доходных), они также отличаются высоко рисковым характером. Поэтому анализ и оценка рисков заслуживают особого внимания. Важно не просто определить потенциально возможные риски, но также оценить вероятность их наступления и определить способы борьбы с ними. При этом не все риски поддаются управлению, поэтому инвестору зачастую остается лишь минимизировать негативные последствия их наступления.

Оценивая риски инвестиционного проекта необходимо соотнести их с уровнем ожидаемой доходности инвестиционных вложений. Чрезмерно высокие риски способны вызвать отказ от инвестирования в проект или же повысить требуемый уровень доходности.

Основные этапы подготовки к принятию решения о долгосрочном инвестировании представлены на рисунке 2. Рассмотрим их более подробно.

Рисунок 2. Этапы подготовки к долгосрочному инвестированию. Автор24 — интернет-биржа студенческих работ

Итак, прежде всего, определяются возможные объекты инвестирования и оцениваются потенциальные риски проектов. Изучается общая конъюнктура рынка и прогнозы экспертов на будущее.

Далее составляются прогнозы вариантов инвестирования и определяется наиболее выгодный из них. Выгодность в данном случае представляет собой сочетание наиболее высокой доходности и наиболее приемлемого риска. Особое внимание уделяется сроку окупаемости. По итогам анализа принимается окончательное решение.

После принятия инвестиционного решение наступает сам процесс инвестиций. Он может принимать различные формы, будь то покупка акций или иных ценных бумаг, вложение денег в недвижимость, партнерское финансирование инвестиционных проектов и пр.

Одновременно с началом инвестирования начинается непрерывное наблюдение за рынком. Наличие существенных колебаний и конъюнктурных изменений приводит к необходимости внесения соответствующих корректив в инвестиционный портфель и избавление от невыгодных активов.

Наконец, одним из важнейших этапов долгосрочного инвестирования выступает аудит и оценка инвестиций. Их основной задачей выступает контроль за распределением вложенных средств, сопоставление расходов и реально получаемыми доходами и определение общей эффективности инвестиционного процесса.

Способы оценки долгосрочных инвестиций

Оценка эффективности долгосрочных инвестиций служит озоновой для принятия оптимальных решений и позволяет определить степень достижения инвестиционных целей.

В основе оценки долгосрочных инвестиций лежит определение экономического эффекта, представляющего собой разницу между полученными результатами и понесённым на их достижение затратами. Иначе говоря, оценка долгосрочных инвестиций опирается на сравнение величины полученного инвестором дохода с величиной общих инвестиционных затрат.

Затраты, понесенные инвестором, не должны превышать итоговую прибыль. В противном случае такие вложения считаются убыточными, и от них стоит отказаться.

Оценка долгосрочных инвестиций опирается на два вида показателей:

- комплексные (не учитывающие фактор времени);

- дисконтированные (учитывающие ценность будущих денежных поступлений по отношению к текущему периоду).

Также все показатели оценки эффективности долгосрочных инвестиций можно разделить на:

- абсолютные, отражающие эффект;

- относительные, показывающие эффективность.

Первые определяются разностью доходов и расходов, а вторые представляют собой их соотношение.

В процессе оценки долгосрочных инвестиций используются различные методы традиционного и специального экономического и инвестиционного анализа. Так или иначе, оценка долгосрочных инвестиций выступает неотъемлемым элементом принятия инвестиционного решения о долгосрочном инвестировании. Не последнюю роль в нем играет и оценка рисков.

Источник

Анализ долгосрочных финансовых вложений: как провести и что учесть

Финансовые вложения — это размещение свободных денежных средств или путем приобретения ценных бумаг или выдачи займов или внесения вкладов в уставные капиталы.

Если обратиться к международным стандартам, а именно к МСФО 39, мы не встретим понятия финансовые вложения, т.к. МСФО оперирует термином «финансовый инструмент». Финансовые инструменты включают в себя как финансовые активы, так и финансовые обязательства компании, т.е. является существенно более широким по сравнению с понятием финансовые вложения.

Различают долгосрочные и краткосрочные финансовые вложения. Краткосрочными признают те активы, срок обращения или погашения которых не превышает 12 месяцев, долгосрочными — финансовые вложения со сроком свыше одного года.

Согласно правилам бухгалтерского учета к финансовым вложениям относят:

- ценные бумаги (государственные, муниципальные, других компаний), в том числе долговые ценные бумаги, в которых дата и стоимость погашения определены (облигации, векселя);

- вклады в уставные (складочные) капиталы, в том числе дочерних и зависимых хозяйственных обществ;

- предоставленные займы;

- депозитные вклады в кредитных организациях;

- вклады организации-товарища по договору простого товарищества.

Вне зависимости от того, на каком счете бухучета отражаются активы, которые в соответствии с требованиями ПБУ 19/02 являются финансовыми вложениями (в том числе и долгосрочные финансовые вложения), в балансе информация о них должна показываться в составе финансовых вложений (строка 1150 «Финансовые вложения» баланса).

Минфин напоминает, что в годовой бухотчетности финансовые вложения надо отражать по рыночной стоимости.

К основным задачам анализа долгосрочных финансовых вложений можно отнести:

- анализ направлений долгосрочных финансовых вложений;

- анализ состава и структуры;

- анализ источников финансирования;

- оценка эффективности производимых долгосрочных финансовых вложений.

Примерная форма анализа объема, состава, структуры и динамики долгосрочных финансовых вложений:

| № п/п | Показатель | На начало отчетного периода | На конец отчетного периода | Динамика | |||

|---|---|---|---|---|---|---|---|

| Сумма, рублей | Удельный вес, % | Сумма, рублей | Удельный вес, % | Сумма, рублей | Удельный вес, % | ||

| 1. | Вклады в уставные (складочные) капиталы организаций — всего, в том числе: | ||||||

| 1.1. | Дочерние и зависимые хозяйственные общества | ||||||

| 2. | Государственные и муниципальные ценные бумаги | ||||||

| 3. | Ценные бумаги других компаний — всего, в том числе: | ||||||

| 3.1. | Долговые ценные бумаги (облигации, векселя) | ||||||

| 4. | Предоставленные займы | ||||||

| 5. | Депозитные вклады | ||||||

| 6. | Прочие | ||||||

| 7. | Долгосрочные финансовые вложения, всего (стр. 1 2 3 4 5 6), в т.ч.: | 100% | 100% | 100% | |||

| 7.1. | Долгосрочные финансовые вложения, имеющие текущую рыночную стоимость, — всего, в т.ч.: | ||||||

| 7.1.1. | Вклады в уставные (складочные) капиталы организаций — всего, в том числе: | ||||||

| Дочерних и зависимых хозяйственных обществ | |||||||

| 7.1.2 | Государственные и муниципальные ценные бумаги | ||||||

| 7.1.3. | Ценные бумаги других организаций — всего, в том числе: | ||||||

| Долговые ценные бумаги (облигации, векселя) | |||||||

| 7.1.4 | Прочие | ||||||

| 8. | По долгосрочным финансовым вложениям, имеющим текущую рыночную стоимость, изменение стоимости в результате корректировки оценки | ||||||

| 9. | По долгосрочным долговым ценным бумагам разница между первоначальной стоимостью и номинальной стоимостью отнесена на финансовый результат отчетного периода | ||||||

По итогам приведенного анализа можно сделать выводы о влиянии на отклонение общей суммы долгосрочных финансовых вложений изменения величины каждого их вида. Кроме того таблица наглядно проиллюстрирует изменения состава и структуры долгосрочных финансовых вложений, произошедших в анализируемом периоде.

Существенное внимание обращается на показатели 8 и 9.

Это связано с тем, что отрицательные значения указанных показателей отражают обесценение долгосрочного инвестиционного портфеля организации, что, безусловно, является негативным явлением, а изменение их в меньшую сторону характеризует замедление роста рыночной стоимости долгосрочного инвестиционного портфеля и также не может быть оценено положительно.

Источник