- Что лучше для открытия бизнеса: кредиты или инвестиции?

- Инвестиционный займ: преимущества и недостатки, правила составления договора

- Что такое инвестиционный займ и чем он отличается от инвестирования?

- Кто может предоставить инвестиционный займ?

- Виды инвестиционных займов

- Требования к заемщику

- Необходимые документы

- Особенности договора инвестиционного займа

- Преимущества и недостатки инвестиционных займов

- Особенности получения инвестиционного займа индивидуальными предпринимателями

- Особенности заключения договоров с физическим лицом

- Права и обязанности сторон и их ответственность за нарушение условий займа

Что лучше для открытия бизнеса: кредиты или инвестиции?

Нужно ли возвращать? Кредит придётся возвращать не когда вам вздумается, а в чётко оговоренные в договоре сроки. Инвестиции, часто, безвозвратны. Кстати, не путайте инвестиции с частными займами. Частный займ сходен с кредитом.

Банку средства доведётся вернуть с процентами, а они сейчас не маленькие, так учётная ставка ЦБ поднялась, из-за роста инфляции, помимо всего прочего бизнесмены часто берут потребительские кредиты для старта, так как займ для начала бизнеса банк нередко даёт с очень большой неохотой и опасениями, а ставки по потребительским кредитам просто заоблачные. В то время как инвестору вы регулярно платите его долю. Поэтому заранее просчитывайте рентабельность будущего дела, чтобы она хоть проценты по кредиту перекрывала, иначе вы просто будете работать в минус и долго не протяните на рынке. Учтите, у кредита есть и второстепенные платежи, которые съедают изрядную часть бюджета, такие как: страхование, обслуживание долга, кассовые сборы, за несколько лет набегает солидная сумма.

2. Доля в бизнесе. Займодавец не имеет доли в бизнесе. Да, кредит может быть взят под залог недвижимости оборудования и прочего, но кредитор доли как таковой не имеет, ему лишь бы деньги вовремя и полностью вернули. Однако инвестор заинтересован в прибыльном ведении бизнеса, его успешности, росте доходов.

3. Процент от прибыли. Кредит, как ни крути, нужно будет выплачивать независимо от доходности вашего бизнеса, даже если вы сядете в лужу. Инвестор получает определённый процент от прибыли. Если бизнес станет сверхприбыльным ( чего автор вам от всей души желает), то годовой или даже месячный доход инвестора может превысить его первоначальные вложения.

4. Влияние на бизнес. Кредитор, при условии исполнения договора, не вмешивается в бизнес. Инвестор же оказывает определённое влияние на ход дел, в зависимости от его доли.

5. Что всё-таки доступнее? Кредит взять всё же проще, особенно при довольно малых суммах, попробуй ещё этого инвестора найди. А вот с большими деньгами всё намного сложнее. Инвестора найти – задача чрезвычайно сложная, да и сначала он, скорее всего, не захочет сразу вкладывать серьёзные суммы. А чтобы денег в банке взять необходимы гарантии их возврата. По сути, для кредитной организации вы человек, пришедший с улицы, допустим, дадут они вам 1000000 рублей, а где гарантия, что вы его вернёте? Вот и требует банк с вас недвижимость под залог, поручителей, подтверждение официальных источников дохода.

6. Строгость выплат. Кредит вы будете погашать цифра к цифре и копеечка к копеечке, а иначе штрафы, пени и так далее, в довесок выплаты с вас могут стребовать и в судебном порядке. Учтите это. Зато с инвестициями всё не настолько строго, вы платите часть прибыли только тогда, когда эта самая прибыль будет, а этот период может и не наступить.

7. Период сотрудничества. С банком вы попрощаетесь, когда отдадите все долги, а вот с инвестором вы будете работать всю жизнь либо все время существования вашего предприятия.

8. Обязательства при банкротстве. При крахе компании займодавец заберёт залоговое имущество, товар и прочее, будет происходить его реализация на рынке с целью получения средств. С кредитором всегда рассчитываются в первую очередь, а с инвестором — по мере сил и возможностей.

Как видим, достоинств у инвестиций больше, чем у кредитов. И, бесспорно, инвестиции более желанны со стороны предпринимателей, однако в странах СНГ этот вид деятельности развит в недостаточной степени. Возможно, из-за непрозрачности, риска мошенничества и махинаций и прочего, просто капитализм-то у нас относительно недавно. Поэтому доля кредитов и бюджетных средств почти всегда занимает большую долю в стартовом капитале, нежели деньги инвесторов. В западных странах инвестиции привычная и обычная деятельность, даже для рядовых людей. Хочу заметить, что для обоих способов привлечения средств необходим чёткий, безупречный, перспективный бизнес-план.

Источник

Инвестиционный займ: преимущества и недостатки, правила составления договора

Инвестиционный займ используется на рынке банковских услуг уже более десяти лет. За это время такой финансовый продукт помог многим начинающим предпринимателям за счет привлечения кредитных средств наладить производственный процесс, модернизировать оборудование и построить новые здания.

Что такое инвестиционный займ и чем он отличается от инвестирования?

Инвестиционный займ – это заимствование денег развивающемуся или действующему бизнесу под определённый бизнес-проект.

Такой займ имеет свои специфические отличия по сравнению с традиционными видами банковских продуктов:

- Долгосрочность. Период использования заемных средств продолжается с момента реализации бизнес-идеи до получения первой прибыли. Поэтому минимальный срок предоставления средств составляет не менее 3-х лет;

- Целевое использование. Заемщик не имеет права использовать деньги на любые цели. Кредитор регулярно проверяет целевое использование средств под указанный в договоре бизнес-проект;

- Крупные суммы. Открытие нового бизнеса или обновление существующего дела требуют серьезных денежных вложений, поэтому минимальная сумма инвестиционных займов устанавливается на отметке в 1 млн. руб.

- Особый пакет документов. Кроме обычных документов, которые требуется для получения банковского кредита, заемщик должен предоставить будущему кредитору подробный аудиторский анализ состояния своего бизнеса, качественный бизнес-план и прогноз доходности.

- Особенные условия погашения. График погашения задолженности разрабатывается не на основе календарных периодов, а на основе этапов реализации проекта.

Главные факторы для принятия положительного решения по предоставлению инвестиционного займа – это качественный и продуманный бизнес-план, материальное состояние заемщика и финансовая устойчивость отрасли экономики, в которую планируется вложить дополнительные денежные средства.

Инвестиционные займы не имеют ничего общего с инвестициями. Займы предоставляются на условиях оплаты и срока, а заимодавец не получает права участвовать в управлении или в распределении прибыли кредитуемого субъекта. Хотя инвестиции, как и инвестиционные займы, являются долгосрочными вложениями, однако в них отсутствует принцип возврата. Инвестор входит в число участников или учредителей компании и принимает активное участие в распределении прибыли.

Кто может предоставить инвестиционный займ?

Предприниматель, решивший привлечь для расширения своего бизнеса заемные средства, должен внимательно изучить варианты предоставления займа и выбрать наиболее выгодные для себя условия.

Есть несколько учреждений, занимающихся кредитованием под бизнес-проекты:

- Органы государственной власти. Государство поддерживает развитие малого и среднего бизнеса и разрабатывает программы его субсидирования и льготного кредитования на федеральном уровне. Власти также не остаются в стороне. Они создают собственные программы поддержки тех отраслей, развитие которых принесет в дальнейшем региону новые рабочие места и улучшит экономические показатели региона. Поэтому обращаясь за кредитом в государственные органы, заемщик должен быть готовым к прохождению тщательных проверок и выполнению жестких требований кредитора.

- Кредитные организации. В их число входят не только банки, но и организации микрофинансирования. В отличие от банков, МФО выдвигают более лояльные требования к заемщику, здесь больше шансов получить займ индивидуальному предпринимателю. Вместе с тем, проценты за пользование кредитными ресурсами у МФО значительно выше, чем в банковской сфере. Банки отдают предпочтения при выдаче инвестиционных кредитов крупным и стабильным компаниям.

- Инвестиционные фирмы. Это объединения людей с достатком, желающих вложить свои денежные средства для получения прибыли. Потенциальный заемщик, претендующий на помощь, проходит не менее серьезный отбор, чем при обращении в государственные органы. После проведения оценки поданных бизнес-проектов выбираются наиболее перспективные. Пройти отбор в такой компании чрезвычайно сложно.

- Лизинговые компании. В них удобно обращаться, когда для расширения границ бизнеса требуется покупка нового оборудования.

- Юридические лица. Можно попробовать обратиться к директору крупного предприятия, работающего на территории своего региона. Если бизнес-план его заинтересует, он может профинансировать такой проект. Займы предприятие может предоставлять своим филиалам или дочерним компаниям.

- Частные инвесторы. В этой роли могут выступать родственники, знакомые, друзья, сотрудники. Займы от таких кредиторов не будут иметь большой размер, но он будет достаточен для первых шагов индивидуального предпринимателя. Главное, составить договор, чтобы гарантировать кредитору возврат вложенных денег.

Виды инвестиционных займов

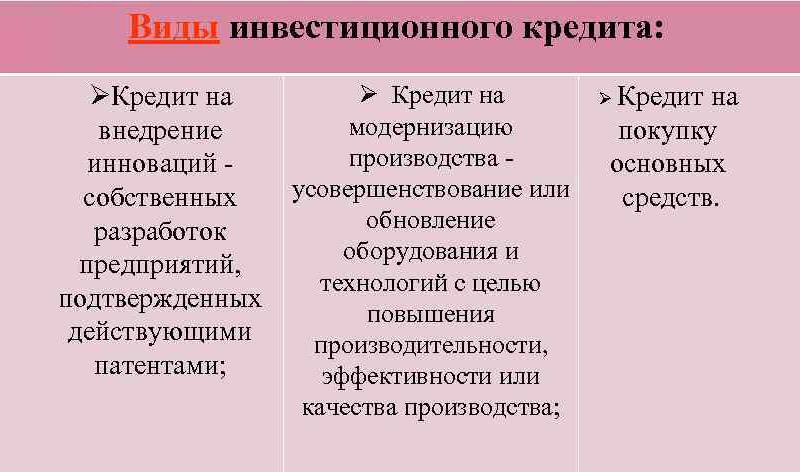

Инвестиционные займы делятся на несколько видов.

Займы по объекту вложения:

- Проектные – выделение денежных средств для реализации конкретного проекта;

- Экспансионные – кредитование существующего бизнеса с целью расширения его границ либо для открытия филиала в другом городе;

- Строительные – вложения в строительство жилой или коммерческой недвижимости.

Займы по срокам кредитования:

- Краткосрочные – до 3 лет;

- Среднесрочные – от 3 до 5 лет;

- Долгосрочные – свыше 5 лет.

Займы по периодичности кредитования:

- Одноразовые;

- Кредитная линия. Денежные средства выделяются по этапам бизнес-плана (циклически) либо посезонно (например, в сельском хозяйстве).

Также займы классифицируются по отраслям экономики и объектам инвестиций (оборотные средства, трудовые активы и прочее).

Требования к заемщику

Инвестиционные займы сопровождаются большими рисками для любого кредитора, поэтому к заемщику выдвигаются повышенные требования:

- Наличие бизнес-плана. Проект четко и подробно описывается, содержит план рационального использования вложенных средств. Его основу составляют обоснованные экономические расчеты. План не должен иметь фантастическую составляющую (например, полет на Марс или создание экспедиции для поиска пропавших денег Пабло Эскобара);

- Заемщик должен быть платежеспособен. Если за займом обращается юридическое лицо, оно должно предоставить бухгалтерскую отчетность и финансовые документы, подтверждающие доходность. Требуется предоставить действующие лицензии, список контрагентов с контрактами, информацию о сотрудниках, анализ дебиторской и кредиторской задолженности. Если это физическое лицо, кредитором анализируется его благонадежность и платежеспособность. Здесь понадобится информация о трудовой деятельности, кредитная история, сведения о действующем социальном статусе, анализ ежемесячных доходов и расходов.

- Наличие средств для вложений. Кредитор выдаст займ лишь в том случае, если клиент часть нужной суммы для реализации проекта покроет собственными средствами. Процент может составлять от 25% до 50%.

- Залог. Такие займы относятся к залоговым. В качестве залога подойдет любое имущество, которое можно будет быстро реализовать в случае провала проекта.

- Отсутствие долгов. Заемщик не должен иметь непогашенных долгов перед государством, кредиторами и кредитными учреждениями. Он также не должен ранее проходить процедуру банкротства. Заемщик должен иметь на момент предоставления заемных средств хороший кредитный рейтинг.

Важно! Каждый кредитор вправе выдвигать дополнительные требования к заемщику. О них следует узнать заранее, чтобы подготовить необходимый пакет документов.

Необходимые документы

Перечень необходимых документов:

- заявление на предоставление займа;

- бизнес-план;

- копии документов, подтверждающих государственную регистрацию юридического лица, для физического лица – копия паспорта;

- учредительные документы компании, претендующей на получение займа;

- если заемщик – единственный владелец предприятия, потребуется документ, подтверждающий право собственности;

- копии финансовой и статистической отчетности за несколько лет.

По требованию кредитора список документов может быть расширен.

Особенности договора инвестиционного займа

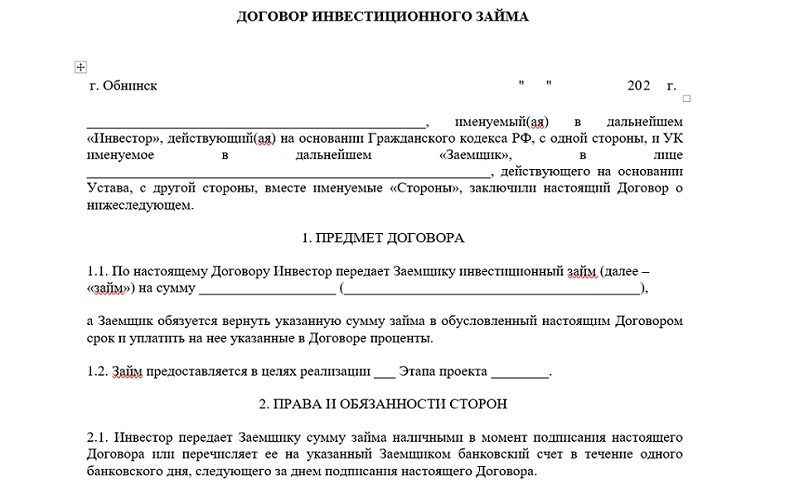

Главным документом, подтверждающим получение займа, является договор, который обязательно оформляется в письменном виде. Устная договоренность допускается при получении от физического лица суммы не более 10 тыс. рублей.

Текст договора составляется на основе ст. 807-810 Гражданского Кодекса РФ.

Правильно составленное кредитное соглашение содержит данные о сторонах сделки:

- Для юридического лица – полное наименование, сведения о документах, подтверждающих государственную регистрацию. Требуются также данные уполномоченного лица, подписывающего документ о сделке.

- Для физического лица – ФИО (полностью), сведения о месте и дате рождения, код ИНН, реквизиты паспорта, сведения о регистрации.

Указывается также информация о предмете займа. Предметом сделки являются денежные средства. Точная сумма указывается цифрами и прописью. Обязательно указывается валюта. Если займ выдан в иностранной валюте, необходимо указать ее официальный курс на дату подписания договора.

Если предметом займа выступают не деньги, а вещи, тогда в тексте договора необходимо указать их стоимость, предварительно проведя экспертную оценку. Предметом неденежных соглашений могут быть и ценные бумаги.

В документе указываются условия займа:

- срок;

- целевое назначение;

- процентная ставка;

- порядок погашения и конечный срок полного закрытия долгового обязательства.

Также можно указать дополнительные условия:

- обязанности сторон;

- ответственность за нарушение условий договора;

- форс-мажорные обстоятельства;

- досудебное решение споров;

- причины для подачи иска в суд;

- возможности разрыва договора в одностороннем порядке;

- возможность пролонгации либо досрочного погашения займа.

В документе должны быть реквизиты сторон, а также подписи и печати.

Предмет обеспечения описывается в договоре либо по желанию сторон подготавливается отдельный договор залога.

Важно! Если в качестве залога заемщик предоставляет недвижимое имущество (здание, земельный участок, квартиру или дачу), информацию об этом необходимо внести в базу Росреестра.

Преимущества и недостатки инвестиционных займов

Инвестиционный займ – перспективный вариант расширения, модернизации и развития новых направлений собственного бизнеса. В отличие от инвестиций, с ним проще получить дополнительные ресурсы, не привлекая новых людей для управления компанией и дальнейшей отдачи части прибыли.

Однако, для получения займа требуется подготовка огромного количества документов, выполнение жестких требований кредитора и наличие залога.

Предпринимателю для получения в долг суммы до 10 млн. руб. проще оформить обычный потребительский кредит или обратиться в центр микрофинансирования. Процентные ставки по инвестиционным займам ненамного ниже обычных ставок по другим банковским кредитам, а условия их предоставления проще без обязательного залогового обеспечения.

Особенности получения инвестиционного займа индивидуальными предпринимателями

Несмотря на то что индивидуальные предприниматели являются полноценными субъектами хозяйствования, со сложностями при кредитовании они сталкиваются чаще других участников экономической сферы. Это касается и получения инвестиционных займов. При наличии равноценных у ИП и юрлица бизнес-планов, банки отдадут предпочтение последнему. Этому есть ряд весомых причин. Финансовая документация, которую ведет ИП, настолько сокращена, что по ней сложно установить платежеспособность соискателя и составить экономический прогноз.

Индивидуальный предприниматель для получения займа должен быть готов:

- пройти тщательную проверку и доказать свою состоятельность;

- предоставить для проведения аудита бухгалтерскую, налоговую и другие виды обязательной отчетности за два года.

Кроме того, доход бизнеса должен быть достаточным, чтобы после погашения займа ИП не обанкротился и смог продолжать работать в обычном режиме.

Именно поэтому шансов на получение инвестиционных займов для создания бизнеса у начинающего бизнесмена практически нет.

Особенности заключения договоров с физическим лицом

Любой гражданин может предоставить в долг личные накопления, в том числе и для целей инвестирования. В качестве заемщика может выступить физическое лицо, юрлицо или индивидуальный предприниматель.

Чтобы не попасть в руки мошенников, гражданин-заимодавец должен защитить себя договором займа. Перед подписанием соглашения специалисты рекомендуют получить консультацию у юриста о возможных последствиях сделки и у экономиста о целесообразности и доходности выбранного бизнес-проекта.

Частному инвестору особенно внимательно следует отнестись к таким пунктам договора:

- наименование и реквизиты заемщика. Они должны полностью соответствовать уставным документам. Даже одна несовпадающая буква в названии компании будет являться поводом признать сделку недействительной.

- Объект сделки (инвестиционный проект). В договоре должны быть все этапы бизнес-плана с указанием временного промежутка, когда будет проходить их реализация.

Права и обязанности сторон и их ответственность за нарушение условий займа

Инвестиционный займ, несмотря на сложность оформления, является привлекательным ресурсом как для заемщика, так и для заимодавца. Цель у них одна – получение дополнительной прибыли. Заемщик получает долгосрочные средства под низкий процент, а при оформлении договора с государственными кредиторами дополнительные субсидии на покрытие процентов. Заимодавец получит не только прибыль от процентов, но и целый ряд налоговых льгот.

Источник