- ROI. Рентабельность инвестиций

- Содержание

- Что такое Return on investment

- Как рассчитывать коэффициент возвратности инвестиций

- Какие бизнес-процессы можно проанализировать

- Рентабельность инвестированного капитала (ROIC)

- Формула расчета коэффициента ROIC

- Предназначение коэффициента

- Недостатки коэффициента рентабельности инвестированного капитала

- Ссылки

- Отдача и доходность инвестиций

ROI. Рентабельность инвестиций

Содержание

Что такое Return on investment

ROI (return on investment, возвратность инвестиционных вложений, также известен как ROR — rate of return) – финансовый показатель, обозначающий доходность (или убыточность) инвестиционных вложений в бизнес, проект, стартап, маркетинговую акцию.

Коэффициент рентабельности инвестиций также может иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель рентабельности вложенных средств важен для инвесторов, которые финансируют различные бизнес-проекты. Возможность следить за коэффициентом окупаемости инвестиций помогает повысить эффективность бизнеса, проанализировать эффективность продаж и научить грамотному распределению бюджетных средств.

Как рассчитывать коэффициент возвратности инвестиций

ROI показывает реальную рентабельность бизнес-решения, поэтому обычно выражается в процентах. Если значение превышает 100%, то прибыльность дела доказана, а если меньше этого значения, значит, вложенные средства не возвращаются.

Для расчета ROI используются следующие показатели:

- Себестоимость товара или услуги, состоящая из всех расходов на производство: закупка материалов, логистические издержки, заработная плата работникам компании;

- Суммарный доход без вычета себестоимости;

- Доход, представляющий финальную прибыль после реализации конкретного товара или услуги;

- Сумма инвестиций, состоящая из всех статей затрат, выделенных на конкретный бизнес. Инвестициями могут быть активы, капитал, сумма основного долга бизнеса и другие вложения.

Перечисленные показатели используются для формулы, самый простой вариант которой выглядит следующим образом:

ROI = (суммарный доход — себестоимость) / полная сумма инвестиций * 100%

В итоге, если значение ниже 100%, то инвестиции не окупаются, а если выше, то бизнес приносит прибыль.

Анализ Return On Investment принято рассчитывать каждый месяц, чтобы на основании полученных данных делать выводы относительно рентабельности инвестируемого проекта, понимать, какие именно товары или услуги имеют наибольшую маржинальность, перераспределять бюджет и увеличить отдачу от вложенных инвестиций.

Какие бизнес-процессы можно проанализировать

С помощью анализа Return On Investment можно рассчитать окупаемость большей части инвестиций. Однако существуют некоторые ограничения. Например, если рассмотреть окупаемость маркетинговых инициатив, можно проанализировать следующие функции маркетинга: прямой маркетинг, стимулирование сбыта, программы повышения лояльности и другие направления маркетинговой деятельности, которым характерна краткосрочность, которые не пересекаются по времени и усилиям с другими инициативами, где можно получить данные о продажах за определенный промежуток времени.

Однако возникают трудности с подсчетом ROI, если маркетинговые мероприятия носят комплексный характер, где их невозможно разделить на отдельные составляющие. Также не поддаются подсчету затраты на маркетинговые исследования, особенно длительные по времени.

Рентабельность инвестированного капитала (ROIC)

Рентабельность инвестированного капитала (Return on Invested Capital ROIC) – показатель деятельности предприятия, используемый при анализе финансовой отчетности, для оценки доходности и прибыльности предприятия. Коэффициент рентабельности инвестированного капитала демонстрирует, насколько эффективно инвестируются средства в основную деятельность. Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников.

Рентабельность инвестированного капитала – это отдача на некоторую сумму вложенных в бизнес или проект денежных средств.

Вместе с термином ROIC в деловой практике также используют синонимы: рентабельность суммарного капитала, рентабельность инвестиций, Return On Investment, Return On Total Capital, ROTC.

Формула расчета коэффициента ROIC

ROIC является индикатором, отражающим прошлую деятельность предприятия, и выражается как отношение чистой операционной прибыли компании к среднегодовой сумме суммарного инвестированного капитала. Для потенциальных инвесторов ROIC важен тем, что определяет отдачу от инвестиций до принятия решений по финансированию бизнеса.

Формула расчета показателя выглядит следующим образом:

ROIC = ((чистая прибыль + проценты * (1 – ставка налога)) / (долгосрочные кредиты + собственный капитал)) * 100%

Или:

ROIC = (EBIT* (1 – ставка налога) / (долгосрочные кредиты + собственный капитал)) * 100%

Для уточнения: чистая операционная прибыль рассматривается за вычетом скорректированных налогов (NOPLAT).

Под суммарным инвестированным капиталом имеется в виду среднегодовая величина собственного капитала и долгосрочных займов, вложенных в основную деятельность компании.

Инвестированный капитал в сумме – это оборотные средства в основной деятельности, чистые основные средства и прочие чистые активы (за вычетом беспроцентных обязательств).

При расчете коэффициента ROIC следует использовать данных из годовых или квартальных отчетов о прибылях и убытках.

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств.

2) Возможность манипуляций показателем со стороны менеджмента.

3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.

4) Подвержен влиянию инфляции и изменению курсов валют.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник

Отдача и доходность инвестиций

Отдача и доходность инвестиций

Под отдачей инвестиций обычно понимают прирост денежных средств инвестора вследствие проведения инвестиционной деятельности. Так, если инвестор инвестировал 100 тыс. руб. и по прошествии холдингового периода получил 108 тыс. руб., то можно сказать, что отдача инвестиций (т. е. увеличение денежных средств) в этом случае составляет 8 тыс. руб.

Суммы, направляемые инвестором в различные инвестиционные объекты, и отдача этих вложений отличаются друг от друга. Зачастую поэтому сравнение абсолютных величин инвестиционных затрат и отдачи инвестиций не дает четкого представления о степени выгодности инвестиций.

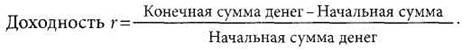

В этой связи для принятия инвестиционного решения целесообразно оперировать не абсолютными, а относительными величинами и ввести понятие доходности (нормы отдачи) инвестиций:

Если рассматриваются инвестиции в ценные бумаги, то следует иметь ввиду, что ряд ЦБ увеличивают денежные средства на только вследствие повышения их стоимости в холдинговом периоде, но и путем периодической выплаты дополнительных денежных сумм.

Доходность можно задать двумя способами — либо как относительную величину, либо в виде процента.

В общем случае на требуемую доходность оказывают воздействие три фактора:

Воздействие временного фактора свидетельствует о том, что когда инвестор вкладывает средства в инвестиционный объект, то он отказывается от возможности потратить свои средства на потребление в текущий момент ради получения более высокого дохода в будущем.

Оценка фактора инфляции. Если инвестор ожидает рост общего уровня цен, то требуемая им номинальная безрисковая ставка должна компенсировать и будущие потери из-за инфляции. Значит, вторая составляющая требуемой доходности учитывает фактор инфляции (формула Фишера).

Оценка фактора риска. Вкладывая деньги в тот или иной инвестиционный объект, инвестор может лишь с определенной долей уверенности прогнозировать его будущую отдачу. Значит требуемая доходность является случайной величиной и для ее исследования необходимо использовать аппарат теории вероятности и математической статистики.

Следует иметь в виду, что любая требуемая доходность (процентная ставка, доходность конкретной ценной бумаги) содержит упомянутые три составляющие.

Фазы инвестиционного цикла

Разработка и реализация конкретного инвестиционного проекта осуществляется в несколько этапов (фаз): предынвестиционный (1), инвестиционный (2), эксплуатационный (операционный, производственный) (3), ликвидационно-аналитический (4).

Период времени между началом осуществления проекта и его ликвидацией называется инвестиционным циклом.

Предынвестиционная фаза (1) включает несколько стадий:

а) определение инвестиционных возможностей — отправная точка всего инвестиционного проекта. На этой стадии инвестор должен оценить мобилизуемые инвестиционные средства — природные ресурсы, будущий спрос на определенные товары, возможные взаимосвязи с другими отраслями, возможности расширения существующих производственных мощностей, общий инвестиционный климат, промышленную политику, наличие и стоимость производственных факторов, импортные и экспортные возможности;

б) анализ с помощью специальных методов альтернативных вариантов проектов и выбор проекта;

в) заключение по проекту;

г) принятие решения об инвестировании.

Стадия способствует предотвращению возможных рисков на последующих стадиях, связана с поиском самых экономичных путей достижения заданных результатов, с оценкой эффективности инвестиционного проекта и разработке его бизнес-плана.

В индустриально развитых странах при нормальном стечении обстоятельств затраты на выполнение предыинвестиционной фазы проекта составляют 1,5-5,5 % от стоимости проекта.

Нормативно не установлен перечень документов, которые необходимо подготавливать на предынвестиционной фазе. Примерно необходимо следующее:

1. Формулируется инвестиционный замысел, который отражается в — Декларации о намерениях. В Декларации содержатся сведения об инициаторе проекта, местоположении будущего объекта, технических и технологических характеристиках инвестиционного проекта, потребности в различных ресурсах (трудовых, сырьевых, водных, земельных, энергетических), источниках финансирования, воздействии объекта на окружающую среду, сбыте готовой продукции. Декларация обычно предназначается для инвесторов.

2. Важным документом является Обоснование инвестиций (инвестиционное предложение). В Обоснованиях инвестиций отражаются общая характеристика отрасли и предприятия, цели и задачи проекта, характеристика объектов и сооружений, обеспечение ресурсами, текущее состояние и прогноз рынка продукции,.

Данный документ предназначен для решения специфической задачи — организации финансирования инвестиционного проекта. В нем же рассматривается вопрос о жизнеспособности проекта. Жизнеспособность проекта оценивают с точки зрения стоимости, срока реализации и доходности. Она означает его способность генерировать денежные потоки не только для компенсации вложенных средств и риска, но и для получения прибыли. Оценка позволяет выявить надежность, окупаемость и результативность проекта и, как правило, осуществляется с помощью методов анализа эффективности проектов.

3. Экспертиза — оценка проекта в целях предотвращения создания объектов, использование которых нарушает интересы государства, права физических и юридических лиц или не отвечает установленным требованиям стандартов, а также для определения эффективности осуществляемых вложений.

Инвестиционные проекты, которые осуществляются за счет или с участием бюджета различного уровня и которые требуют государственной поддержки или гарантии, подлежат государственной комплексной экспертизе.

4. Завершающим этапом предынвестиционных исследований является разработка технико-экономического обоснования (ТЭО) и бизнес-плана.

ТЭО — это комплект расчетно-аналитических документов, отражающих исходные данные по проекту, основные технические, технологические, расчетно-сметные, оценочные, конструкторские, природоохранные решения, на основе которых возможно определить эффективность и социальные последствия проекта.

Разработка ТЭО осуществляется юридическими и физическими лицами, получившими лицензию на выполнение соответствующих видов проектных работ. В основном ТЭО проекта предназначается для заказчиков и подрядчиков.

Бизнес-план является комплексным документом, разрабатывается для менеджеров и владельцев компании. Он детально характеризует все основные аспекты будущего предприятия, анализирует проблемы, с которыми оно может столкнуться, а также определяет способы решения этих проблем. Общая структура бизнес-плана: краткое содержание (резюме), характеристика отрасли, описание компании, исследование рынка, производственный и финансовый планы, оценка рисков.

На втором этапе осуществляются капитальные вложения, определяется оптимальное соотношение по структуре активов (производственные мощности, производственные запасы, денежные средства и др.), уточняются график и целесообразная очередность ввода мощностей, устанавливаются связи и заключаются договоры с поставщиками сырья, материалов и полуфабрикатов, определяются способы текущего финансирования предусматриваемой проектом деятельности, осуществляется подбор кадров, заключаются договоры поставки производимой по проекту продукции. Безусловно, ключевой пункт данного этапа — возведение производственных мощностей в соответствии с утвержденным графиком. Она заканчивается моментом ввода объекта в эксплуатацию Тв.

Операционная (производственная) фаза

Третий этап — самый продолжительный во времени. В ходе эксплуатации проекта формируются планировавшиеся результаты, а также осуществляется их оценка с позиции целесообразности продолжения или прекращения проекта. Основные проблемы на этом этапе — традиционны и заключаются в обеспечении ритмичности производства продукции, ее сбыта и финансирования текущих затрат. Поскольку заранее (т.е. на предынвестиционном этапе) невозможно, а иногда и не требуется учитывать все детали проекта, при необходимости в него могут вноситься отдельные изменения, т. е. осуществляется текущее регулирование отдельных сторон базового технологического процесса, вводятся дополнительные технологические процедуры, делается их перегруппировка, имеющая целью повысить общую эффективность проекта, и др. Не исключена и необходимость или целесообразность дополнительных, заранее непредусмотренных, но некритических по объему и срокам инвестиций.

В этот период могут быть и инвестиционные затраты (рост производства, износ оборудования), но доходы от реализации продукции намного их превышают. Затем проект начинает постепенно устаревать, спрос на продукцию падает, доходность проекта снижается. В то же время основные фонды проекта устаревают морально и физически, т.е. жизненный цикл инвестиционного проекта завершается.

Четвертый этап является исключительно важным и должен в обязательном порядке предусматриваться в инвестиционных программах. На этом этапе решаются три базовые задачи.

Во-первых, ликвидируются возможные негативные последствия закончившегося или прекращаемого проекта. Главным образом, речь идет о последствиях экологического характера, при этом основной принцип таков — по завершении проекта окружающей среде не должен быть нанесен ущерб и она должна быть по возможности облагорожена. В зависимости от сути и масштабов проекта решение этой задачи может быть сопряжено со значительными финансовыми затратами, которые, по возможности, должны учитываться на предынвестиционном этапе.

Во-вторых, высвобождаются оборотные средства и переориентируются производственные мощности. Как уже отмечалось, долгосрочная инвестиционная программа обычно представляет собой цепь пересекающихся и сменяющих друг друга проектов. Любой проект требует не только единовременных инвестиций, но и оборотных средств, немалая часть которых высвобождается по завершении проекта и, соответственно, может быть использована для текущего финансирования нового или расширения другого, действующего проекта. То же самое относится и к материально-технической базе.

В-третьих, осуществляется оценка и анализ соответствия поставленных и достигнутых целей завершенного проекта, его результативности и эффективности, формулируются позитивные и негативные моменты, характерные для всех фаз его развития, оценивается степень достоверности и вариабельности прогнозов и надежности использованных методов прогнозирования. Данная задача является исключительно важной по той простой причине, что именно в процессе пост-аудита систематизируется и выкристаллизовывается методика экономического обоснования проектов, технология и культура надлежащего администрирования инвестиционной деятельностью.

Бизнес-план инвестиционного проекта

Бизнес-план собственно инвестиционного проекта представляет собой документ, в котором обосновывается привлекательность, выгодность, жизнеспособность инвестиционного проекта, его направленность, количественные и качественные показатели его эффективности.

При составлении бизнес-плана инвестиционного проекта руководствуются следующими принципами:

— объективность и надежность входной и выходной информации;

— необходимость и достаточность параметров, выходных и промежуточных данных для принятия обоснованных решений по инвестиционному проекту на всех фазах и циклах его реализации;

— комплексность и системность рассмотрения влияния всех факторов и условий на ход и результаты осуществления инвестиционного проекта;

— отсутствие общих и неконкретных формулировок, выделение привлекательных, конкретных, бесспорных преимуществ анализируемого проекта;

— отсутствие приукрашиваний и искаженной интерпретации выходных и других данных, влияющих на принятие решений по инвестиционному проекту.

Бизнес-план должен быть убедительным, лаконичным, понятным широкому кругу людей, а не только специалистам, пробуждать интерес у партнера и не изобиловать техническими подробностями.

Бизнес-план инвестиционного проекта предполагает:

— четкое определение конкретных количественных показателей их реализации и сроков достижения;

— разработка взаимоувязанных производственных, маркетинговых и организационных программ, обеспечивающих достижение поставленных целей;

— определение необходимых объемов финансирования инвестиционного проекта и поиск источников финансовых средств;

— выявление трудностей и проблем, с которыми придется столкнуться в ходе реализации проекта;

— организация системы контроля над ходом осуществления проекта.

Существуют различные формы представления бизнес-плана. Примеры и образцы этих форм можно найти в соответствующей литературе, на тематических сайтах глобальной сети Интернет (www.bishelp.ru, www.cfin.ru (продукты компании Альт-Инвест), www.openbusiness.ru и др.), официальных и нормативно-правовых документах. Для получения бюджетного финансирования может потребоваться использование макета бизнес-плана, утвержденного постановлением Правительства РФ от 22 ноября 1997 г. № 1470. Данный макет также рекомендован к применению Российским агентством поддержки малого и среднего бизнеса (www.siora.ru).

Ниже приведены наиболее важные разделы бизнес-плана с краткой характеристикой раскрываемой информации.

1. Резюме (обзорный раздел).

2. Общее описание компании.

3. Продукция и услуги.

4. План маркетинга.

5. Производственный план.

6. Управление и организация.

7. Капитал и юридическая форма компании.

8. Финансовый план.

9. Оценка рисков.

В настоящее время при разработке бизнес-планов инвестиционных проектов широко используются современные информационные технологии и компьютеры. К числу наиболее популярных программных средств, предназначенных для автоматизации процессов инвестиционного анализа и проектирования, следует отнести такие продукты, как COM FAR III Expert, Project Expert, «Альт-Инвест» и др.

Логика и содержание решений инвестиционного характера

Принято выделять три блока (группы) решений инвестиционного характера: (а) отбор и ранжирование; (б) оптимизация эксплуатации проекта; (в) формирование инвестиционной программы (см. рис. ).

Рисунок. Классификация решений инвестиционного характера

Приведенная классификация не является единственно возможной; кроме того, названия инвестиционных решений третьего блока являются достаточно условными. Дадим краткую характеристику выделенных блоков и решений.

1. Отбор и ранжирование

Условия осуществления инвестиционной деятельности могут быть различными. Чаще всего инвестор, например предприятие, имеет несколько инвестиционных возможностей — в этом случае и возникает проблема выбора. Как правило, при этом имеет место одна из двух ситуаций.

Выбор проекта. Первая ситуация возникает в том случае, если доступные к реализации проекты являются альтернативными, т. е. реализация одного из них автоматически означает отказ от реализации других. Например, решается вопрос об организации бухгалтерского учета на предприятии. Возможны два варианта решения проблемы: (а) организация собственной бухгалтерской службы; (б) привлечение сторонней специализированной фирмы. Очевидно, что выбор любого из упомянутых вариантов предполагает отказ от другого варианта. Более предпочтительный проект отбирается с помощью некоторого критерия оценки, например, по максимуму чистой приведенной стоимости (NPV).

Ранжирование проектов. Вторая ситуация появляется тогда, когда проекты не являются альтернативными, но компания не может реализовать их немедленно, например, в силу ограниченности источников финансирования; поэтому по мере появления источника очередной проект может быть принят к реализации. В этом случае с помощью критериев количественной оценки проекты ранжируются по степени их предпочтительности.

Задачи этого блока достаточно очевидны по своей логике: (а) выбирается критерий оценки, (б) рассчитывается его значение для каждого проекта, (в) выбирается проект с максимальным (минимальным) значением критерия или значением, удовлетворяющим заданному в фирме пограничному его значению; либо проекты ранжируются по возрастанию (убыванию) значений критерия. Основная сложность здесь лишь в том, что критериев оценки достаточно много и они не являются «единодушными» при установлении предпочтительности того или иного проекта. Иными словами, решающую роль в этом случае играет субъективный фактор.

2. Оптимизация эксплуатации проекта

Суть инвестиционных решений этого типа заключается в определении оптимального срока использования проекта. В рамках данного блока обычно решается одна из двух задач. Первая задача предполагает однократную реализацию проекта в течение некоторого времени с последующим высвобождением связанных финансовых ресурсов и вложением их в принципиально новый проект. Здесь основным становится вопрос о том, когда следует «свернуть» проект, т. е. ликвидировать его производственные мощности. Вторая задача предполагает долгосрочную эксплуатацию проекта с возможной периодической заменой основных производственных мощностей. В этом случае главный вопрос — в выборе момента замены базовых активов.

Обоснование продолжительности действия проекта. Логика аналитического обоснования управленческого решения в этом случае такова. После того как производственные мощности по данному инвестиционному проекту введены в действие, т. е. имела место инвестиция IС, относимая условно к «нулевому» году, с этим проектом можно олицетворять два денежных потока:

— первый поток Ск, k = 1,2, . ,Т представляет собой последовательность регулярных текущих доходов (например, ежегодные денежные поступления от реализации продукции, произведенной на производственных мощностях в рамках данного проекта); в общем случае не отрицается ситуация, когда для отдельных значений k значения Ск

Источник