- Отчетность

- Перечень респондентов по формам федерального статистического наблюдения

- Подготовка налоговой декларации по зарубежным инвестициям

- Инвестируя в зарубежные ценные бумаги, не забудьте заплатить налог с дохода. Не соглашайтесь на «серые» схемы, связанные с уходом от уплаты налога. Вовремя уплаченный налог — это гарантия сохранности вашего капитала и спокойствия для вас.

- Ответственность

- Согласно Налоговому кодексу РФ инвестор обязан:

- Штрафные санкции:

- Что делать

- У инвестора есть два варианта:

- Поручить подготовку документов специалистам

- Самостоятельно подготовить все документы

- Наш подход

- Налоговые вычеты и разные виды доходов

- Консультация по налогам

- Почему именно мы?

- Что вы получите?

- Мы будем работать с Вами от нескольких дней до двух недель. После этого мы предоставим:

- Налоговую декларацию

- Документы к декларации

- Пошаговое руководство

- Как это работает?

- Заполнение анкеты на сайте

- Консультация с финансовым советником (Skype)

- Оплата услуги

- Стоимость пакетов услуг

- Стандарт

- от 8 до 30 тыс. руб.

- Расширенный

- 25 тыс. руб.

- Предусмотрительный

- 30 тыс. руб.

- Заполняю декларацию по дивидендам от российских и иностранных компаний | Пошаговый алгоритм

- Отчет брокера

- Заполняем декларацию

- Сроки подачи декларации

- Необходимые документы

- Резюмируя

Отчетность

Для получения актуального подтверждения обязанности Вашей организации предоставлять формы федерального статистического наблюдения по статистике внешнего сектора следует воспользоваться системой поиска, размещенной ниже.

Перечень респондентов по формам федерального статистического наблюдения

С 26 января 2019 года сбор отчетности по форме осуществляется с использованием Единого личного кабинета.

Для использования Единого личного кабинета необходима его активация. Информация по работе с Единым личным кабинетом, в том числе процедура его активации, приведена в документе «Руководство пользователя», размещенном в разделе «Правила использования».

Внимание! Шаблон формы необходимо скачать на компьютер, заполнить и предоставить в электронном виде в Банк России через Личный кабинет или предоставить в территориальное учреждение Банка России в субъекте Российской Федерации по месту государственной регистрации респондента на бумажном носителе с сопровождением в электронном виде на съемных машинных носителях информации (CD/DVD-диски, flash-накопители). Для заполнения формы необходимо наличие программы Adobe Reader (не ниже 11 версии).

Форма отчетности не может содержать только нулевые показатели в следующих случаях:

- Раздел 1 — при наличии в составе учредителей нерезидентов с долей владения не менее 10%.

- Раздел 2 — если респондент входит в состав учредителей предприятия-нерезидента с долей владения не менее 10%.

- Раздел 3 — если респондент и предприятие-нерезидент находятся под непосредственным контролем (с долей владения более 50%) одного и того же учредителя (при условии, что указанные стороны не участвуют в капитале друг друга, либо участие обеспечивает им менее 10%, а также при наличии требований или обязательств).

Источник

Подготовка налоговой декларации по зарубежным инвестициям

Владея иностранными ценными бумагами,

инвестор должен заплатить с доходов как зарубежные налоги, так и российские

Инвестируя в зарубежные ценные бумаги, не забудьте заплатить налог с дохода.

Не соглашайтесь на «серые» схемы, связанные с уходом от уплаты налога.

Вовремя уплаченный налог — это гарантия сохранности вашего капитала и спокойствия для вас.

Ответственность

Согласно Налоговому кодексу РФ инвестор обязан:

- Правильно рассчитать налог на доходы физических лиц (НДФЛ) с полученных доходов (дивидендов, доходов от реализации ценных бумаг и других)

- Ежегодно подавать налоговую декларацию в ИФНС, в случае если получен доход

- Платить налог на территории РФ

Штрафные санкции:

Штраф – от 20 до 40% от суммы налога плюс ежемесячные пени

- Непредоставление налоговой декларации (ст.119 НК РФ)

- Неуплата или неполная уплата сумм налога (ст.122 НК РФ)

- Пени за нарушение сроков уплаты налога (п.4 ст. 75 НК РФ)

Что делать

У инвестора есть два варианта:

Поручить подготовку документов специалистам

Наши специалисты подготовят все документы в сжатые сроки и возьмут на себя самую сложную часть работы.

Вам останется только отнести или отправить документы в налоговую, а лучше и быстрее — подать документы через сайт ФНС nalog.ru и вовремя заплатить налог.

Все расчеты делает компьютер на основе собственного алгоритма. Нам все равно, сколько у вас сделок — 10 или 10 000. Ошибки полностью исключены.

Самостоятельно подготовить все документы

Для этого требуется изучить:

- все особенности расчета налога по торговым сделкам с зарубежными ценными бумагами

- проанализировать отчет брокера (как правило, на английском языке)

- пересчитать все операции в рубли по курсу ЦБ РФ, в том числе и комиссии

- правильно рассчитать итоги за год с учетом разной классификации ценных бумаг

- сделать перевод на русский язык в случае необходимости

- подготовить саму декларацию

О том, как это делается:

Наш подход

Налоговые вычеты и разные виды доходов

Мы включим в вашу налоговую декларацию

- Доходы от операций с ценными бумагами на зарубежном рынке

- Другие виды доходов

- Применения налоговых вычетов

- Сальдирование убытков и снижение налога на доходы

Для этого, мы предварительно направим вам анкету для определения, на какие виды вычетов вы вправе рассчитывать и какие документы необходимы при этом.

Консультация по налогам

В стоимость услуги входит бесплатная консультация по оформлению налоговой декларации (консультация проводится по телефону или Skype до оплаты услуги).

Почему именно мы?

- Мы имеем уникальный опыт работы с налоговыми декларациями, со сложными ситуациями по НДФЛ.

- Мы сами являемся инвесторами и много лет владеем зарубежными ценными бумагами

- Наши консультанты имеет опыт работы в налоговых органах

- Мы гарантируем конфеденциальность предоставляемой информация и документов

- Мы сопровождаем клиентов до окончания проведения проверок налоговых деклараций

- В случае возникновения вопросов у налоговых органов при проверке деклараций мы даем разъяснения и отвечаем на вопросы инспекторов

Наша компания входит в состав Национальной ассоциации специалистов финансового планирования (НАСФП) и не является банком, брокером или управляющей компанией.

Что вы получите?

Мы будем работать с Вами от нескольких дней до двух недель. После этого мы предоставим:

Налоговую декларацию

Правильно заполненную налоговую декларацию по форме 3-НДФЛ.

Документы к декларации

Для зарубежного инвестирования предоставляется отчет и пояснительная записка для налогового органа.

Пошаговое руководство

Пошаговое руководство для отправки и отслеживания декларации в ФНС.

Как это работает?

Заполнение анкеты

на сайте

Консультация

с финансовым советником (Skype)

Оплата услуги

Стоимость пакетов услуг

Стандарт

- Подготовка налоговой декларации (3-НДФЛ) за год

- Проверка документов для декларации, а также подготовка пояснительной записки и расчетов к декларации в случае необходимости

- Налоговая декларация только с дивидендами (количество операций 1–50) составит 6000 руб. Другие доходы (реализация ценных бумаг, ПФИ, процентов, валюты), сальдирование результатов и заявление налоговых вычетов (социальных, инвестиционных, убытков по ценным бумагам и другие) увеличивают стоимость. Расчет стоимости услуг производится после анализа всех документов

- В декларацию включается доходы от всех брокеров (как российских, так и зарубежных)

от 8 до 30 тыс. руб.

Расширенный

Налоговая декларация + устные консультации

- Подготовка налоговой декларации (3-НДФЛ) с заявлением доходов через зарубежного брокера Interactive Brokers вне зависимости от количества и видов операций (дивиденды, проценты, реализация ценных бумаг, ПФИ, валюты)

- Включение в налоговую декларацию любых налоговых вычетов (социальных, инвестиционных, убытков по ценным бумагам и других)

- Поддержка в течение 12 месяцев по вопросам налогового и валютного законодательства в формате устных консультаций не больше 2-х раз в месяц

- Возможно оплатить двумя равными платежами в течение месяца*

25 тыс. руб.

Предусмотрительный

Расширенный + предварительный расчет налога

- Подготовка предварительного расчета налога по зарубежному инвестированию через зарубежного брокера Interactive Brokers до окончания календарного года

- Подготовка налоговой декларации (3-НДФЛ) с заявлением доходов через зарубежного брокера Interactive Brokers вне зависимости от количества и видов операций (дивиденды, проценты, реализация ценных бумаг, ПФИ, валюты)

- Включение в налоговую декларацию любых налоговых вычетов (социальных, инвестиционных, убытков по ценным бумагам и других)

- Поддержка в течение 12 месяцев по вопросам налогового и валютного законодательства в формате устных консультаций не больше 2-х раз в месяц

- Возможно оплатить двумя равными платежами в течение месяца*

- Скидка 20% при подготовке отчета по движению о средств по счету (вкладу) в банке и иной организации финансового рынка, расположенных за пределами РФ

30 тыс. руб.

* Пакеты услуг Расширенный и Предусмотрительный можно оплатить сразу или двумя равными платежами. Оплата 2-мя платежами действует до 01.04.2021 г.

Предварительный расчет налога подготавливается по зарубежному инвестированию (не только через зарубежных брокеров, но также и инвестиционные и страховые компании, а также при наличии нескольких брокеров) до окончания календарного года, для возможности оптимизации налоговой базы и уплаты оптимального налога. При предварительном расчете учитываются все налоговые обязательства и налоговые вычеты, сальдируются результаты разных брокеров и предлагаются законные варианты снижения налогов.

Источник

Заполняю декларацию по дивидендам от российских и иностранных компаний | Пошаговый алгоритм

Сказ о заполнении декларацию по дивидендам, полученным от иностранных и «псевдороссийских» компаний (зарегистрированных за рубежом).

Покажу на своем примере, как отчитываться перед налоговой и заполнять декларацию по дивидендам иностранных компаний, в том числе и обращающихся на Московской бирже (компании типа Пятерочки, Тинькофф, Полиметалла, Русагро и других засланных казачков), маскирующихся под российские акции.

Для понимания (для тех кто забыл), напомню, что по закону, имея в своем портфеле любые иностранные акции выплачивающие дивиденды (в том числе и депозитарные расписки) вы должны обязательно подавать налоговую декларацию и при необходимости платить налоги самостоятельно .

Отчет брокера

Нужен для заполнения данных в декларации: когда, сколько и от кого вы получали дивиденды, какой налог был удержан (или не удержан). Дополнительно этот отчет вместе с заполненной декларацией отправляем в налоговую для сверки.

Отчет обычно берется в личном кабинете брокера (называется у всех по разному), может приходить автоматом на почту (что-типа отчета депозитария). Подробно что, где и как его получить можно узнать у своего брокера.

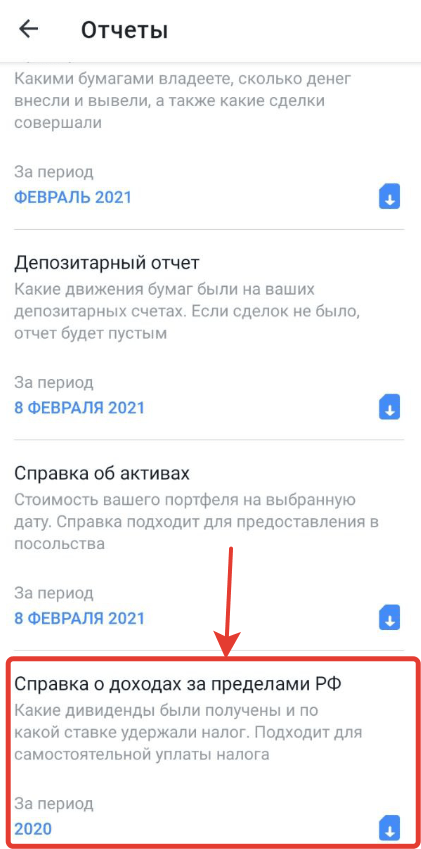

На примере брокера Тинькофф. В личном кабинете на главной нажимаем на шестеренку в верхнем правом углу. Переходим в «Отчеты». Нам нужна — «Справка о доходах за пределами РФ«

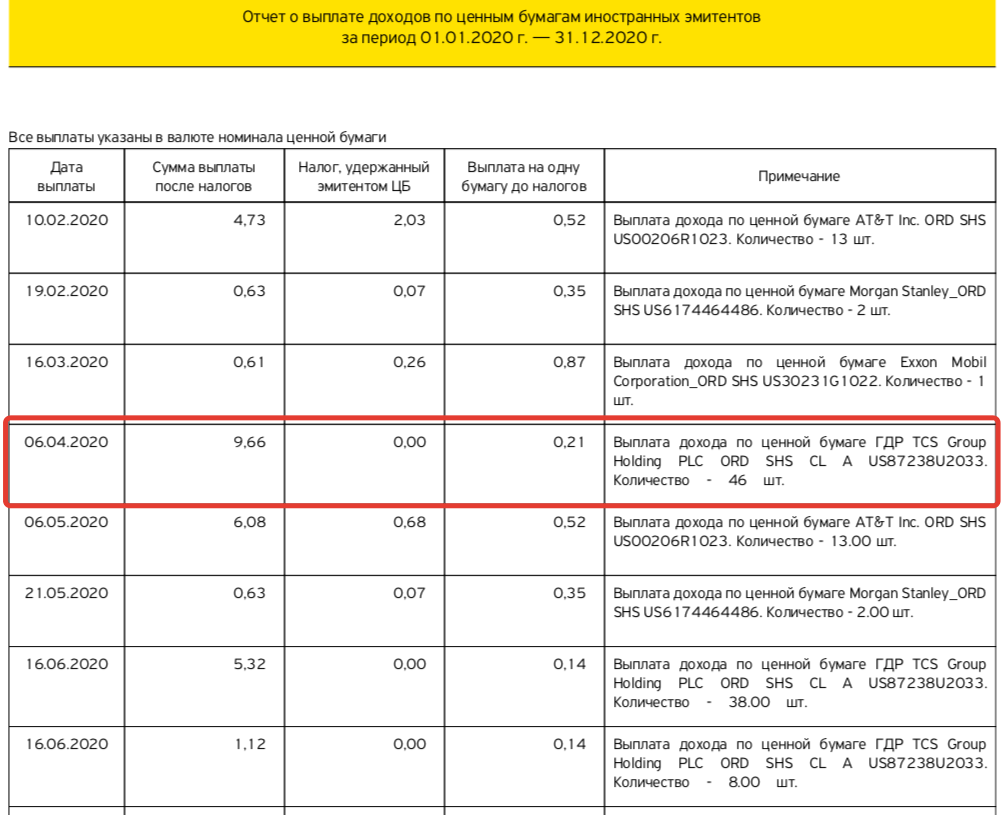

У меня она выглядит так (на картинке только первая половина первого листа) .

Отдельных компаний немного в портфеле, так что отчет брокера получился «всего на 2-х листах» (22 раза за год получал дивиденды от иностранцев). В отчете все вперемешку: и «российские» компании и американские.

Заполняем декларацию

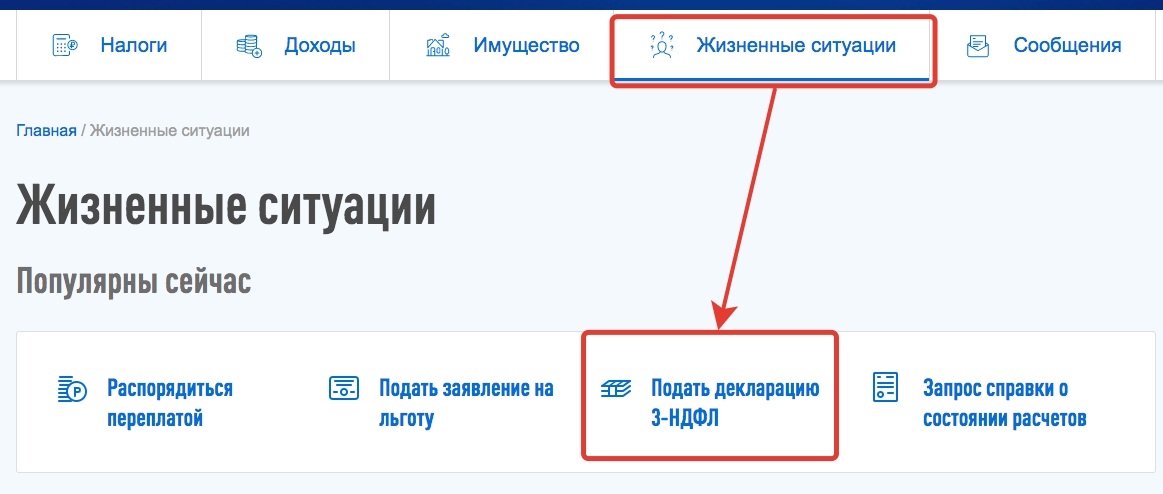

В личном кабинете на сайте nalog.ru переходим по вкладке «Жизненные ситуации». Выбираем «Подать декларацию 3-НДФЛ». Далее «Заполнить Онлайн«

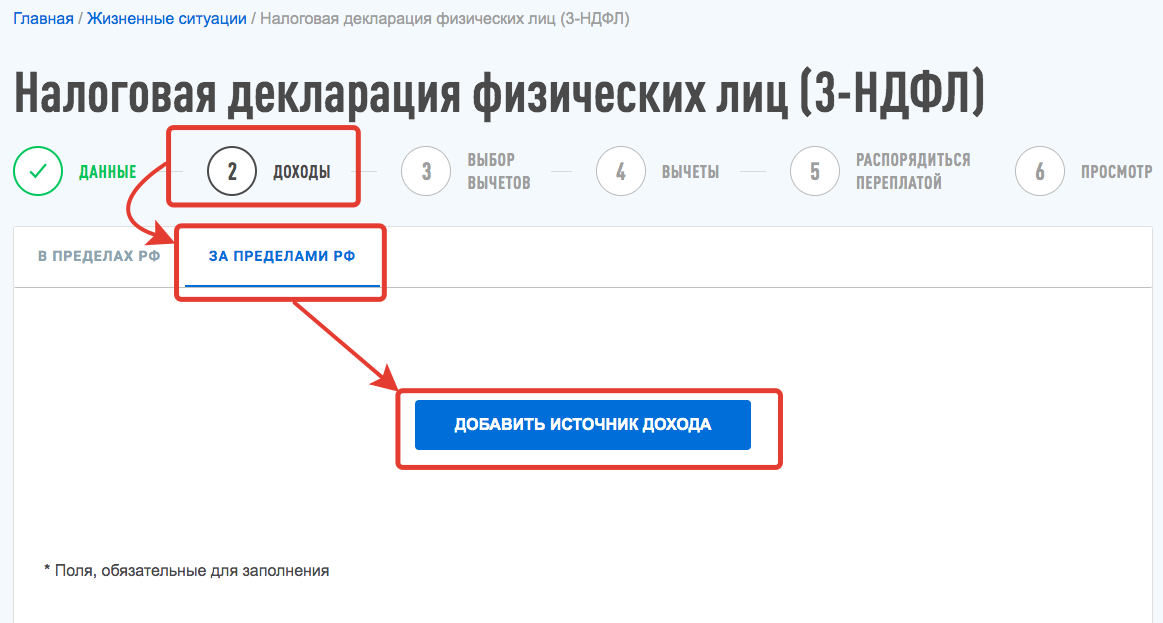

Для заполнения декларации переходим на вкладку №2 — Доходы — > «За пределами РФ» -> «Добавить источник дохода»

Если вы претендуете на налоговые вычеты от государства, то дополнительно нужно заполнить вкладку «Доходы» — > «В пределах РФ».

Для заполнения нужно запросить справки по форме 3-НДФЛ: в бухгалтерии у работодателя, у брокера либо у других источников, где у вас был доход, облагаемый по ставке 13%. А потом скрупулезно переносить информацию с бумажного носителя в электронный.

Я делаю проще. Обычно к середине-конце февраля все данные о моих доходах уже есть в налоговой и автоматически подгружаются в личном кабинете при заполнении декларации. Это экономит кучу времени (не надо бегать за справками и тратить время на ручной ввод данных).

И если бы не надо было декларировать налоги с дивидендов иностранных компаний, то весь процесс заполнения и подачи декларации у меня занимал бы минут пять.

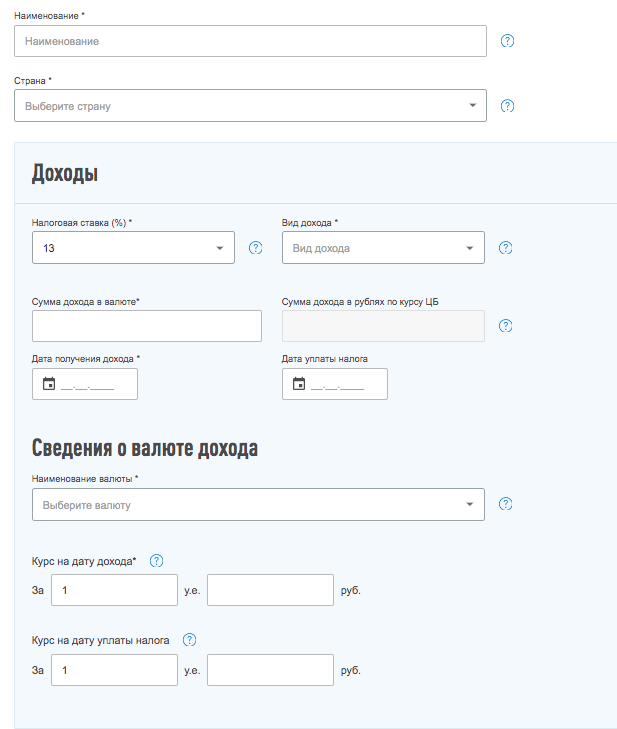

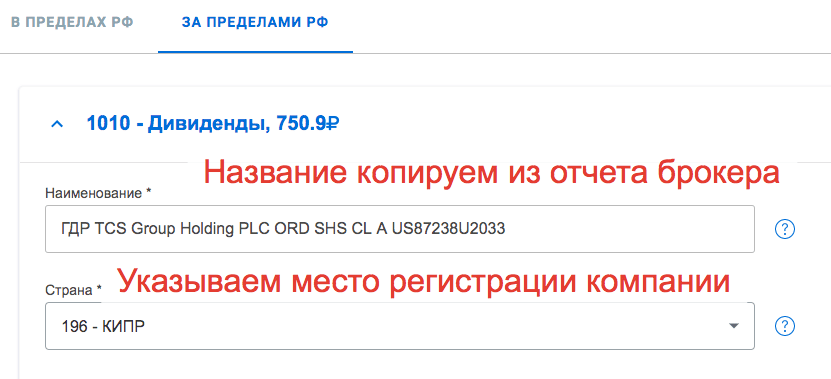

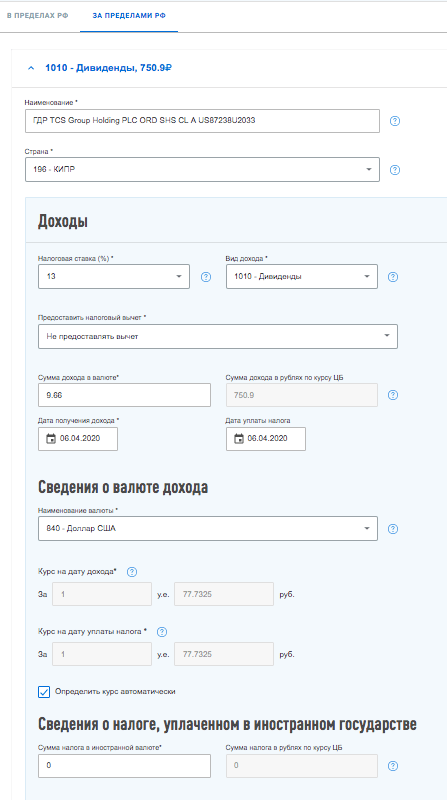

Открывается окно, которое нужно заполнить. Информацию берем из отчета брокера.

Покажу на примере получения дивидендов от компании Тинькофф (в отчете брокера выделил эту позицию красным).

Добавить источники дохода.

В поле «Наименование» вносим название ценных бумаг. Лучше ничего не выдумывать, а брать (копировать) информацию один в один с отчета брокера. Декларацию будет проверять живой человек (налоговый инспектор), возможно далекий от фондового рынка и названий компаний. Поэтому нужна точность.

В моем случае пишем не Тинькофф и даже не Tinkoff, а полное название — ГДР TCS Group Holding PLC ORD SHS CL A US87238U2033.

«Страна» — нужно внести страну, где зарегистрирована компания. В нашем случае это КИПР. По американским компаниям соответственно всегда будет — США. Как узнать страну регистрации по российским компаниям писал в этой статье (алгоритм определения страны и табличка-подсказка по странам).

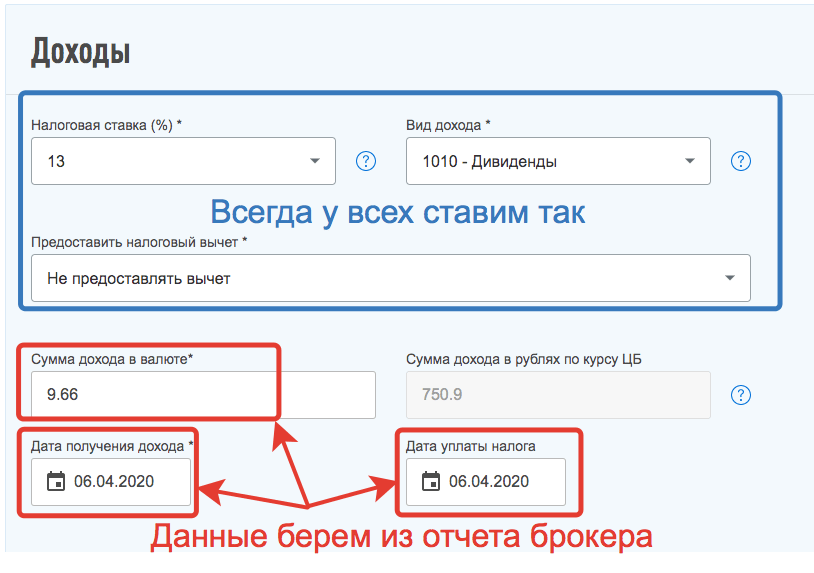

Поле «Налоговая ставка (%)» — по дивидендам всегда ставим «13».

Вид дохода — дивиденды (код 1010).

Предоставлять налоговый вычет — выбираем «не предоставлять вычет». К дивидендам вычеты не применимы.

Сумма дохода в валюте / Дата получения дохода / Дата уплаты налога — берем из отчета брокера.

Дата получения дохода и дата уплаты налога совпадают.

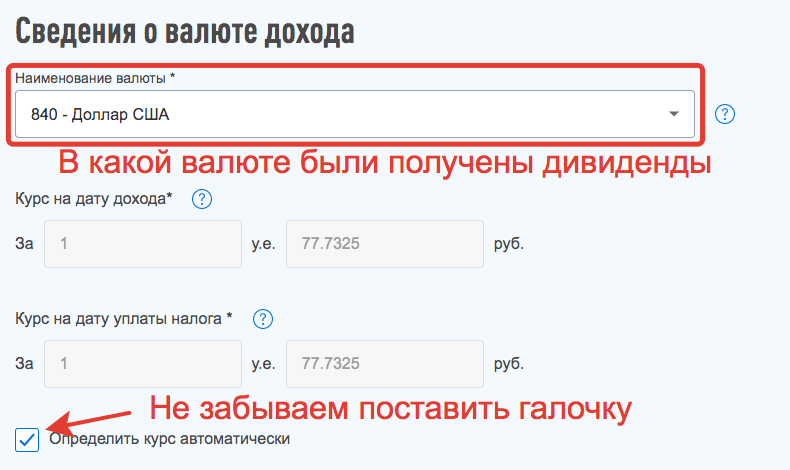

Сведения о валюте дохода:

Наименование валюты — доллар США (код 840).

Курс на дату дохода — поставить галочку напротив «Определить курс автоматически»

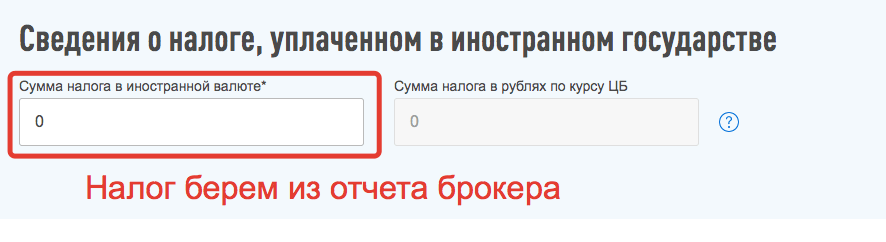

Сведения о налоге, уплаченном в иностранном государстве:

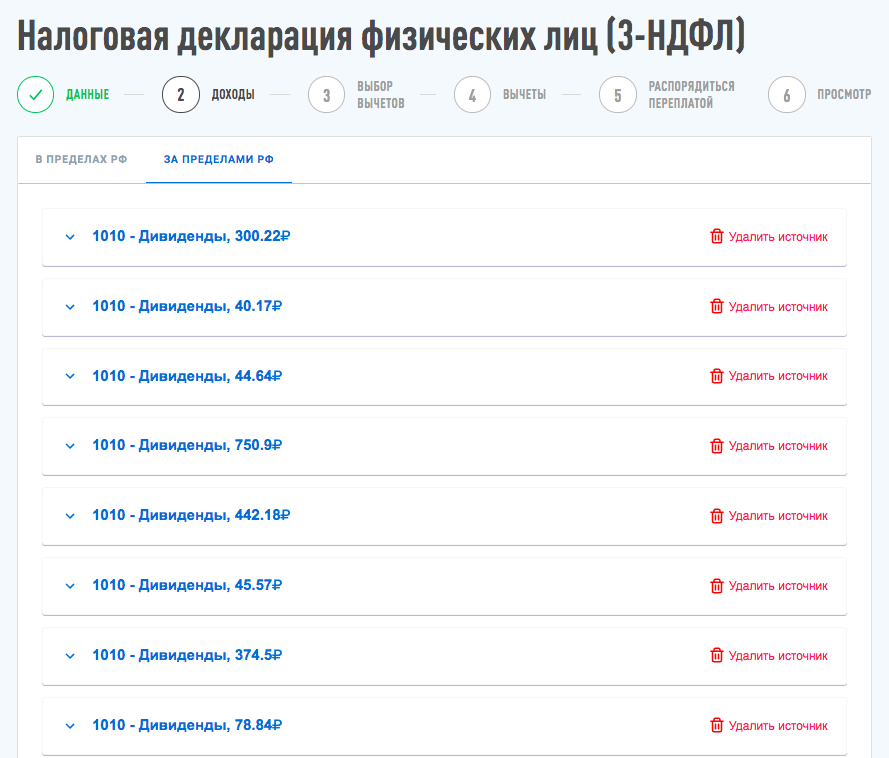

По мере переноса отчета брокера, декларация начинает принимать вид портянки:

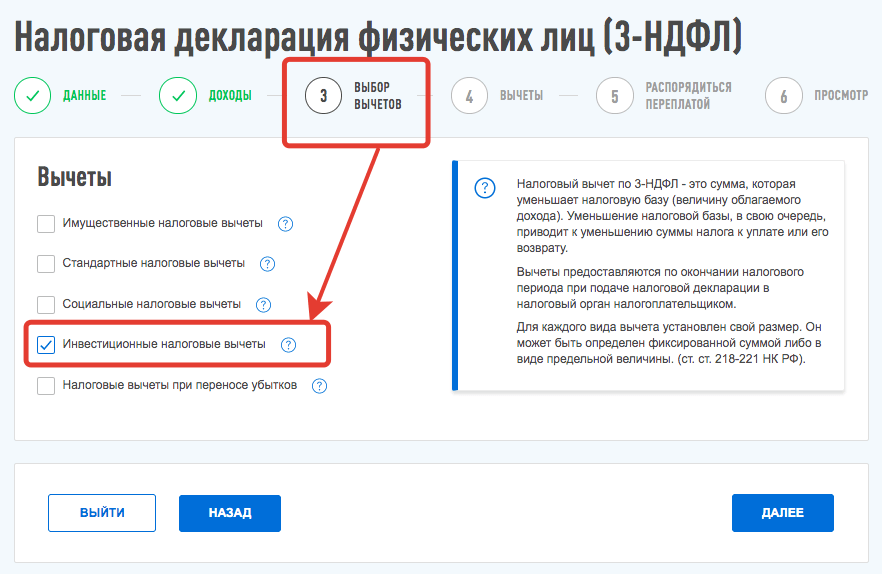

После завершения, переходим на вкладку №3 — Выбор вычетов. Я у себя отметил «Инвестиционные налоговые вычеты» или по простому ИИС.

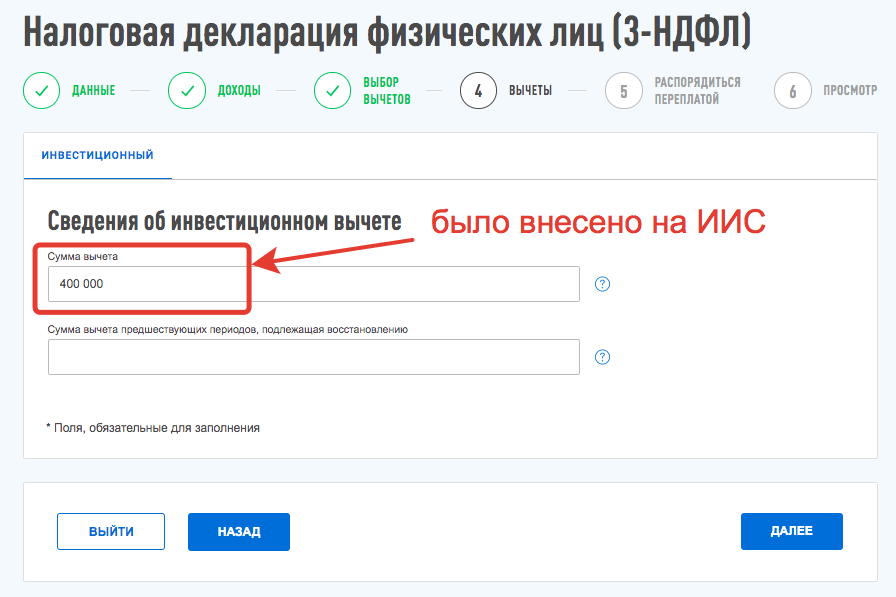

Указываем сколько денег было внесено на ИИС за прошлый год.

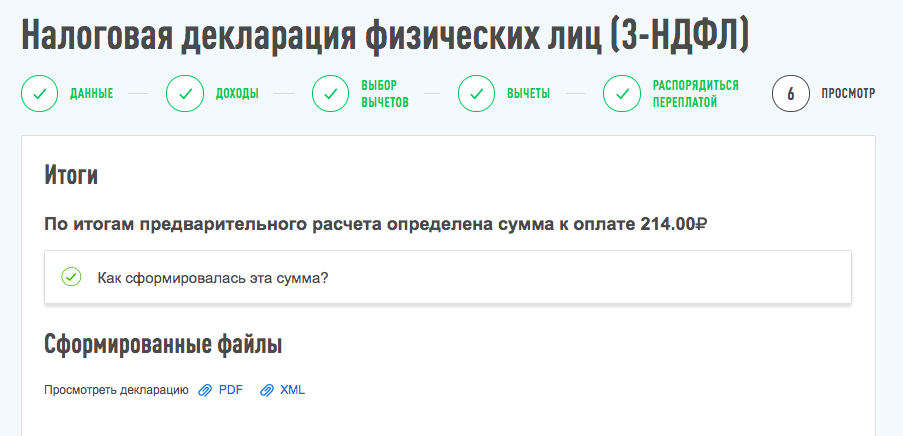

После всем манипуляций (у меня ушло около 40 минут на заполнение), декларация выдала мне итог.

Я должен доплатить целых 214 рублей налогов с дивидендов.

Можно нажать на «Как сформировалась эта сумма» для понимания.

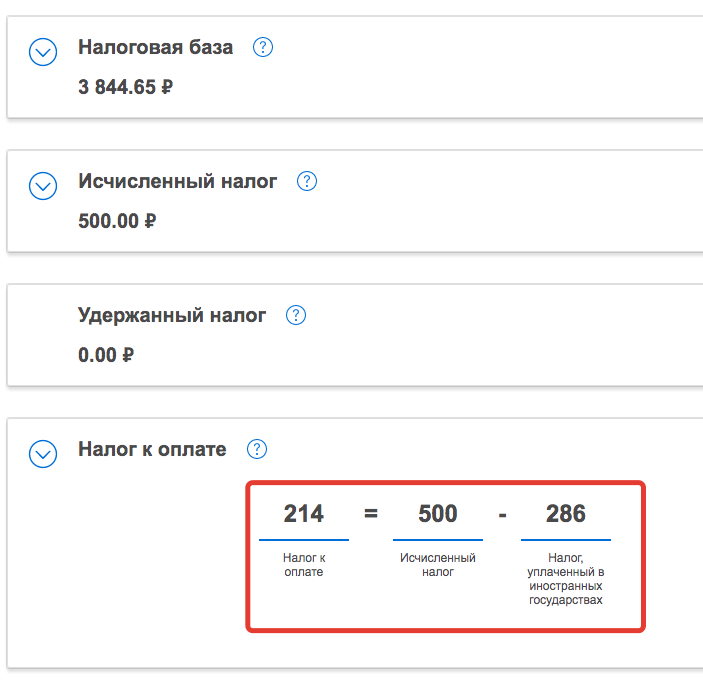

По моим данным получается, что по всем полученным дивидендам, налог составляет ровно 500 рублей. Но так как часть (286 рублей) была удержана иностранными эмитентами (по факту это были компании из США), остатки нужно доплатить в РФ — 214 рублей.

Сроки подачи декларации

Декларацию нужно подать в срок до 30 апреля. Начисленный налог оплатить до 15 июня. Просрочки ведут к штрафам, пеням, четвертованиям и сжиганию заживо на костре. Более подробно с предусмотренными по закону пытками за нарушение сроков (да еще и с примерами) можете ознакомится в этой статье.

Необходимые документы

Для налоговой потребуются:

- Отчет брокера. В отчете обязательно должна быть информация об удержанных с дивидендов налогах. Иначе придется платить полные 13% с дохода.

- Договор с брокером.

Иногда в налоговой могут потребовать справку по форме 1042-S. Но как правило, достаточно обычного брокерского отчета. Принцип тут простой. Вы же не просите у государства денег обратно, в виде возврата налогов. Как в случае с ИИС. А хотите ДОБРОВОЛЬНО заплатить налоги. Зачем налоговой вам усложнять жизнь (себе и вам) и ставить палки в колеса. Предоставили что есть. И хорошо. Только платите. Лично я никогда не предоставлял справку 1042-S. Только отчет брокера.

Так как я дополнительно претендую на получение налогового вычета по ИИС, то нужно к декларации приложить следующие документы:

- Договор об открытии ИИС (предоставляется только в первый год).

- Справки о пополнении ИИС (я беру из личного кабинета банка).

Более подробно про документы для получения вычета по ИИС написано на сайте налоговой (ссылка на страницу).

Резюмируя

В налоговой декларации ничего сложного нет. Нужно один раз немного разобраться в принципах: что, как и почему. Плюс ежегодно тратить время на заполнение. Думаю не так уж и страшно раз в год выделить на эти дела пару-тройку часов. Особенно, если вы и без этого подаете декларации (к примеру на возврат по ИИС).

С другой стороны, многие могут задуматься: зачем мне владеть акциями, особенно на минимальную сумму, с которых я получаю какие-то копейки в виде дивов, чтобы потом тратить время на декларирование этого мизерного дохода. Проще обходить эти бумаги стороной.

Удачных инвестиций, больших и жирных дивидендов!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник