- Как провести анализ рентабельности?

- Для чего вообще нужен финанализ

- Что рассчитывают и оценивают в ходе анализа

- Понятие и общая формула расчета рентабельности

- Какие виды рентабельности существуют

- Как проводят анализ рентабельности

- Итоги

- Анализ финансовых результатов деятельности компании: пошаговый алгоритм

- С чего начать оценку финансовых результатов деятельности организации

- Как посчитать финансовый результат деятельности предприятия

- Оценка финансовых результатов: этапы и показатели

- Этап 1. Провести горизонтальный анализ прибыли (убытка)

- Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

- Этап 3. Рассчитать показатели рентабельности

Как провести анализ рентабельности?

Анализ рентабельности — кому и для чего он может понадобиться? На этот вопрос мы ответим в данной статье. А заодно расскажем, что собственно есть рентабельность и как она считается.

Для чего вообще нужен финанализ

Анализ финансовой отчетности решает следующие основные задачи:

- оценка имущественного и финансового состояния организации;

- определение эффективности использования ресурсов, выявление резервов роста компании;

- имущественный и финансовый прогноз.

Анализ рентабельности, о котором пойдет речь в данной статье, относится к 2-й группе задач. В проведении и результатах финанализа заинтересованы:

- руководство предприятия;

- соответствующие службы, в компетенцию которых входит работа с финансовыми показателями (плановые, экономические и даже налоговые);

- собственники компании (учредители, акционеры);

- инвесторы (оценивают финансовое состояние, изучают эффективность использования ресурсов);

- коммерческие банки (проводят оценку кредитоспособности и определяют степень риска выдачи кредита);

- контрагенты, например поставщики, которых интересует риск неоплаты контрактов.

С учетом пользователей финансовой информации и целей анализа его принято делить на внутренний и внешний.

Что рассчитывают и оценивают в ходе анализа

На практике анализ финансовой отчетности подразделяется на 2 блока:

- Оценка и анализ экономического потенциала предприятия, в том числе:

- оценка имущественного положения;

- построение аналитического баланса-нетто;

- вертикальный анализ баланса;

- горизонтальный анализ баланса;

- анализ качественных сдвигов в имущественном положении;

- оценка финансового состояния;

- оценка ликвидности и финансовой устойчивости.

Как видим, этот блок базируется на основе данных бухгалтерского баланса.

- Оценка и анализ финансовых результатов, в том числе:

- оценка объема продаж;

- анализ структуры доходов организации;

- анализ структуры расходов организации;

- анализ прибыли;

- анализ рентабельности;

- оценка финансовой устойчивости, кредито- и платежеспособности.

Здесь уже пригодятся и баланс, и отчет о финансовых результатах.

Прежде чем говорить об анализе рентабельности, напомним, в чем ее суть и каков порядок расчета.

Понятие и общая формула расчета рентабельности

Мы уже не раз говорили, что рентабельность — это относительный показатель прибыльности. Она показывает нам, какую сумму прибыли организация получает с каждого рубля, вложенного в бизнес и истраченного в процессе деятельности.

Рентабельность представляет собой отношение прибыли к тому объекту, эффективность работы (отдачу) которого требуется узнать. Условно обозначим этот обобщенный показатель как Х, и тогда общая формула рентабельности предстанет перед нами в следующем виде:

где: Рх — рентабельность соответствующего вида;

П — прибыль (валовая, операционная или чистая);

Х — показатель, рентабельность которого мы считаем (подробнее на них остановимся далее).

Рентабельность выражается в процентах, следовательно, частное от отношения умножается на 100.

Какие виды рентабельности существуют

Показателей рентабельности много. Фактически столько же, сколько финансовых показателей, эффективность которых может заинтересовать пользователей. В основном для анализа рентабельности используют следующие:

- Рентабельность продаж, или общая рентабельность. Она дает информацию о том, сколько копеек прибыли заложено в каждый рубль выручки, представляет собой отношение прибыли к объему продаж и считается по формуле:

Рпрод = П / Оп х 100%,

где: Рпрод — рентабельность продаж;

П — прибыль (валовая, операционная, чистая);

Оп — объем продаж (выручка).

Подробнее о нюансах расчета рентабельности продаж читайте в статье «Формула для расчета рентабельности продаж по балансу».

- Рентабельность продукции. Этот показатель говорит об эффективности понесенных предприятием затрат, показывает долю прибыли в каждом рубле, израсходованном на производство продукции. Формула его расчета следующая:

Рпр = П / Сс х 100,

где: Рпр — рентабельность продукции;

С учетом целей анализа эту рентабельность рассчитывают:

- по чистой прибыли или по прибыли от продаж;

- по полной себестоимости продукции или только по производственной.

- Рентабельность активов, которая скажет нам, сколько прибыли отдает каждый рубль, вложенный в имущество фирмы. Она представляет собой отношение прибыли к активам и рассчитывается по формуле:

Ракт = П / Ак х 100%,

где: Ракт — рентабельность активов;

Ак — средняя стоимость активов организации за расчетный период.

Рассчитывают рентабельность внеоборотных, оборотных или суммарных активов, а иногда и рентабельность отдельных видов имущества, например ОС.

Об особенностях расчета рентабельности активов можно узнать из статьи «Определяем рентабельность активов (формула по балансу)».

- Рентабельность капитала, в том числе:

- рентабельность собственного капитала, которая информирует о том, эффективно ли работают собственные источники фирмы, и рассчитывается по формуле:

Рск = П / СК х 100,

где: Рск — рентабельность собственного капитала;

П — чистая прибыль (рентабельность собственного капитала считают только по чистой прибыли);

СК — средняя величина собственного капитала за расчетный период.

- рентабельность заемного капитала — аналогичный показатель, демонстрирующий доходность заимствований:

Рзк = П / (ДО + КО) х 100,

где: Рзк — рентабельность собственного капитала;

П — чистая прибыль;

ДО — долгосрочные обязательства;

КО — краткосрочные обязательства организации.

Основные показатели мы назвали, теперь расскажем, как непосредственно проводят анализ рентабельности.

Как проводят анализ рентабельности

Очевидно, что, прежде чем анализировать рентабельность, ее следует рассчитать. О порядке расчета мы рассказали выше.

Затем проводят сравнительный анализ. При этом фактические показатели можно сравнивать:

- с плановыми показателями самой компании;

- показателями за предыдущие периоды;

- среднеотраслевыми значениями.

После этого проводят факторный анализ. При этом определяют влияние на рентабельность внешних и внутренних факторов, а также выявляют резервы роста.

В качестве примера факторного анализа рентабельности собственного капитала можно привести 3-факторную формулу Дюпона:

Рск = (П / Выр) х (Выр / Акт) х (Акт / СК),

где: Рск — рентабельность собственного капитала;

П — чистая прибыль;

СК — собственный капитал.

С помощью этой формулы оценивают влияние на рентабельность СК таких значимых факторов, как:

- рентабельность продаж по чистой прибыли;

- оборачиваемость активов;

- финансовый рычаг, т.е. соотношение собственного и заемного капитала.

Если рентабельность СК низкая, указанная формула поможет выяснить, какой из факторов повинен в этом в большей степени.

Заметим, что данная факторная модель демонстрирует наличие обратной зависимости между рентабельностью СК и финансовой устойчивостью фирмы: при увеличении собственного капитала снижается его рентабельность, но возрастает финансовая устойчивость и платежеспособность предприятия в целом. Так что недостаточно высокая рентабельность собственного капитала, возможно, и не лучший результат для собственников, но для самой компании это не всегда плохо.

Итоги

Анализ рентабельности — важный компонент оценки имущественного положения и финансового состояния бизнеса. Его результаты интересуют многих пользователей — как внутренних, так и внешних. Методы анализа различны и разнообразны, а их выбор зависит от того, какая цель стоит перед аналитиком.

Источник

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

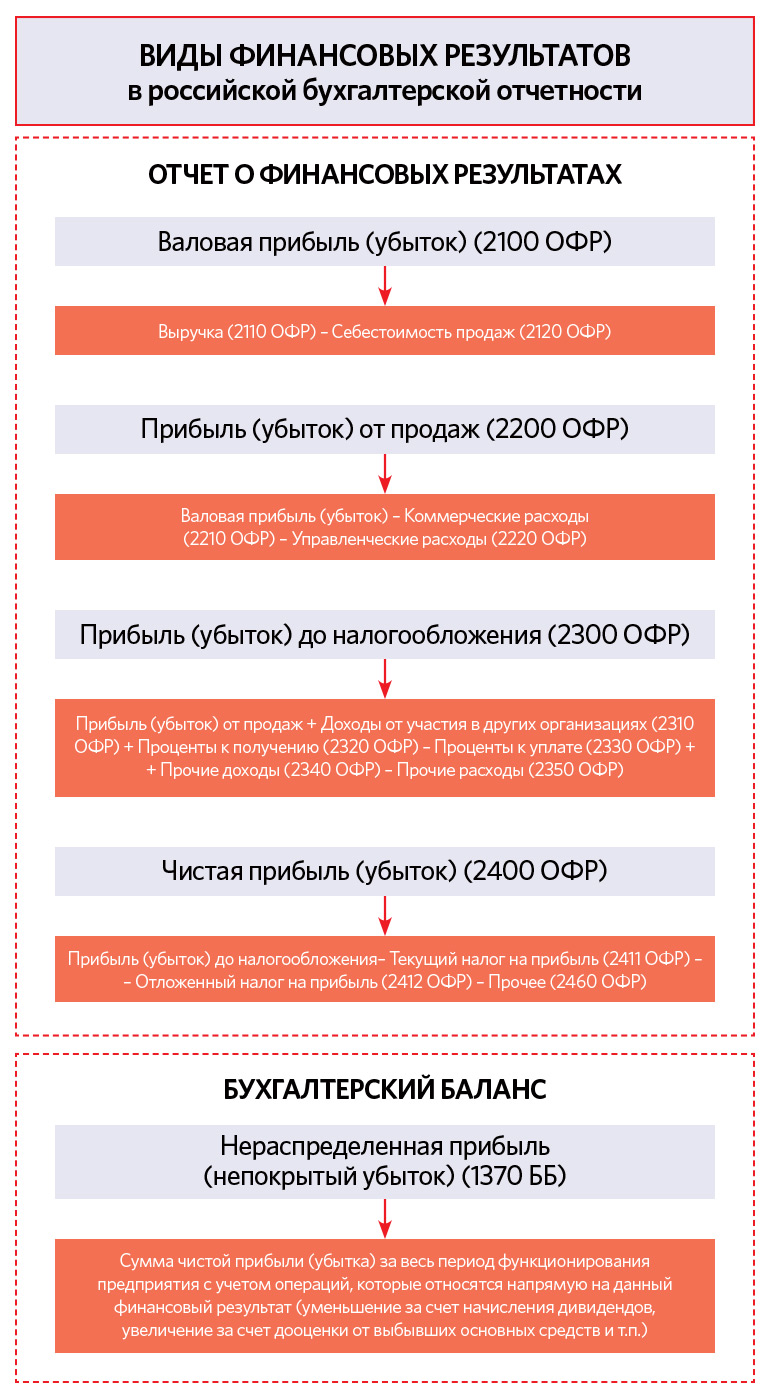

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

Источник