- Капитализация криптовалюты – разбираемся в нюансах

- Суть и особенности рыночной капитализации криптовалют

- Способы оценить реальную капитализацию криптовалюты

- Анализ графиков капитализации, цены и объемов

- Заключение

- От чего зависит курс биткоина? ТОП-5 факторов формирующих стоимость BTC

- Спрос и предложение

- Стоимость производства

- Наличие биткоина на биржах

- Конкуренция со стороны альткоинов

- Регулирование

- Где выгоднее купить криптовалюту?

Капитализация криптовалюты – разбираемся в нюансах

Секрет в том, что капитализация криптовалюты имеет свои особенности. В чем ее отличие и как грамотно использовать показатели капитализации в торговле и инвестировании – будем разбираться.

Суть и особенности рыночной капитализации криптовалют

Формально капитализация криптовалюты рассчитывается умножением общего количества токенов на курс одной монеты (например, к доллару США). Тогда капитализация токена, который был выпущен в количестве 1 млрд, и стоит на бирже 1 доллар, будет 1 миллиард $. Похожим образом рассчитывается и капитализация компаний, акции которых торгуются на фондовом рынке или других ценных бумаг. Однако фактически эти показатели отличаются, и обусловлено это, в немалой степени, спецификой крипторынка.

На фондовой бирже всегда торгуется конкретное количество акций. Кроме того, почти всегда известно, кто владеет остальными акциями. Актив ликвиден и контролируем, а возможности манипуляций им ограничены. Поэтому капитализацию компании, рассчитанную через акции, можно считать максимально объективной. Если цена акций резко упадет, что приведет к снижению капитализации – всегда есть отчеты по активам, которыми владеет компания (недвижимость, средства производства и т. д.).

Как только станет ясно, что рыночная капитализация компании ниже, чем совокупная оценочная стоимость всех активов, принадлежащих компании, цена акций тут же взлетит, так как станет ясно, что они «недооценены».

К криптовалюте подобная стратегия неприменима. Это объясняется тем, что за большинством криптовалют не стоит какой-либо ощутимой дополнительной ценности. Даже в случае, когда криптовалюту поддерживает ценный и популярный продукт (например, смарт-контракты и вся система Эфириума), дать ему объективную оценку невозможно. В итоге единственный способ рассчитать рыночную капитализацию – умножение цены токена на их общее количество.

Существует несколько причин, почему такая капитализация будет недостаточно объективной и строить на ней стратегию торговли нелогично.

Во-первых, большинство компаний «придерживают» определенную долю токенов (иногда более 50 %) для собственных целей, выпуская на открытую продажу только их часть. Из этого количества далеко не все токены могут быть раскуплены, и еще некоторая часть будет отложена позиционными инвесторами в «долгий ящик».

В итоге после ICO на биржах будет торговаться всего 5-10 % токенов (может, и меньше). Капитализация, рассчитанная на основании торговли двадцатой долей токенов, не может быть объективной – ведь любой крупный инвестор, зайдя на рынок, может легко обрушить курс в несколько раз.

Во-вторых, сам механизм криптовалюты предполагает, что большая часть активов не будет торговаться на биржах, а останется «на руках» у инвесторов как долгосрочное вложение. Подобная ситуация складывается с криптовалютой STEEM блог-сервиса с финансовой поддержкой контента Steemit и токеном GOLOS русскоязычного сервиса-аналога. С помощью этих токенов пользователи голосуют за лучший контент, распределяя награду, а чтобы вывести эти токены на биржу и продать – потребуется несколько месяцев.

В итоге получается, что ориентироваться на стандартные показания рыночной капитализации криптовалют на сайтах вроде coinmarketcap.com не только бессмысленно, но может быть и опасно для кошелька. Однако можно попытаться оценить капитализацию альтернативным способом.

Способы оценить реальную капитализацию криптовалюты

Для того, чтобы оценить реальную капитализацию токена, можно попробовать проанализировать дополнительные факторы. По мнению большинства аналитиков, самым объективным является количество пользователей сети и количество транзакций в криптовалюте. Отслеживая динамику этих показателей в течение конкретного отрезка времени, можно определить рост или падение ликвидности монеты и интереса к ней. Как правило – пропорционально движется и цена.

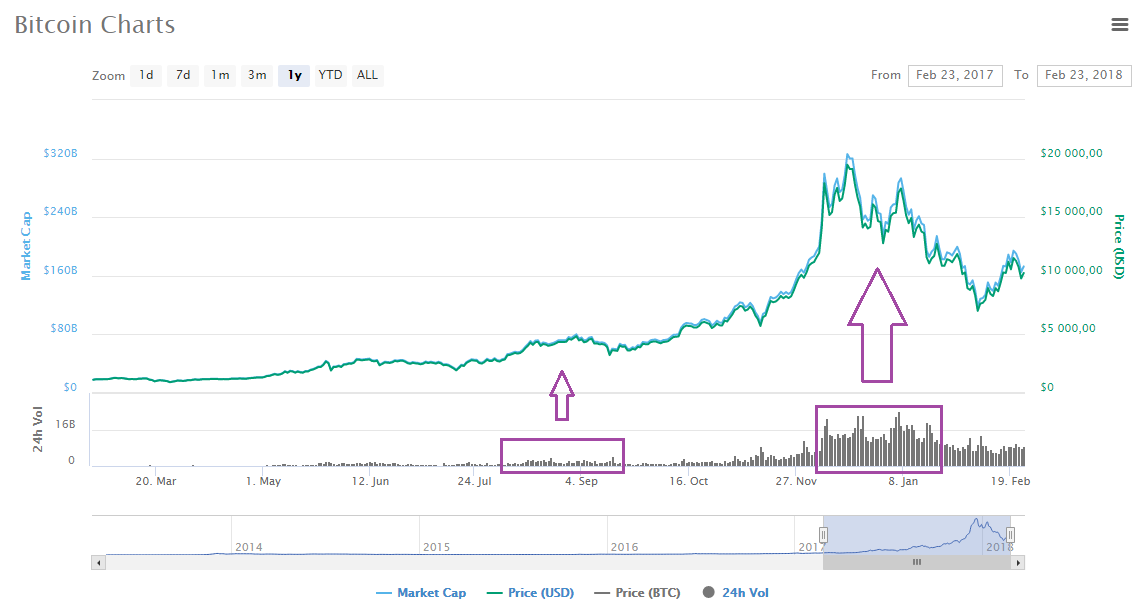

До лета 2017 года цена на Биткоин росла прямо пропорционально увеличению количества пользователей сети. Далее произошел скачок цены вверх, и зависимость прервалась. Однако рост курса криптовалюты сопровождался другим объективным фактором – ростом объемов.

Однако анализ объемов сам по себе несколько сложнее, чем может показаться. Рост объемов не всегда совпадает с ростом цены и резкое увеличение объемов торгов не нужно воспринимать как сигнал на покупку. Объемы свидетельствуют о том, что изменение цены было поддержано большим количеством токенов, вне зависимости от того, выросла цена или упала.

Если строить на этом торговую стратегию, то скорее имеет смысл искать дивергенции между ценой и объемами и совершать сделки в подобных ситуациях.

Анализ графиков капитализации, цены и объемов

Перед тем, как сделать окончательные выводы, рассмотрим графики нескольких альткоинов по данным coinmarketcap.com.

Заключение

Рассмотренные выше примеры подтверждают тот факт, что рыночная капитализация криптовалют не только не всегда достоверна, но и совершенно бесполезна в прогнозировании дальнейшего движения цены. Если ее график 1:1 повторяет движение цены, то капитализация никак не может стать опережающим индикатором.

Из прочих показателей самым перспективным для использования в фундаментальном анализе являются объемы. Сравнивая динамику цены и объемов, можно выявить моменты расхождений, например, когда цена резко пошла в рост без поддержки объемов. В такой ситуации имеет смысл стать в короткую позицию – ведь с приходом на рынок крупных игроков подобная «перекупленность» будет быстро компенсирована, как было видно на скриншотах выше.

Источник

От чего зависит курс биткоина? ТОП-5 факторов формирующих стоимость BTC

От чего зависит цена одного биткоина? Этим вопросом задаются многие. Экономические факторы спроса и предложения, конечно же, оказывают решающее влияние на цену биткоина. Однако есть и другие факторы, такие как регулирование, доступность на биржах, стоимость вознаграждения за блок и стоимость майнинга.

В этой статье мы кратко рассмотрим эти факторы и объясним, как они могут влиять на цену главной криптовалюты.

Навигация по материалу:

Спрос и предложение

Спрос и предложение – это наиболее важные факторы, определяющие цену любого актива, и биткоин не является исключением. Цены на бриллианты высоки, потому что они делаются из алмазов, которые редки в природе. Однако, если бы рынок внезапно пополнился большим кладом из бриллиантов, который бы удвоил их количество, то это сразу привело бы к значительному падению цен на бриллианты. Именно так работают спрос и предложение в экономике.

Запасы биткоинов ограничены всего 21 млн. монет. Пока в мире добыто около 18,2 млн. биткоинов. Каждые 10 минут, когда майнеры обнаруживают новый блок, они получают за эту работу 12,5 биткоинов, которые пополняют общий запас монет в мире. Именно поэтому мы можем утверждать, что биткоин в настоящее время подвержен инфляции. Однако, как только будут добыты все 21 млн. биткоинов, инфляция прекратится.

Как известно, в мае 2020 года состоится халвинг биткоина – снижение вознаграждения майнеров вдвое. В биткоине такое изменение происходит через каждые 4 года, и это помогает сдерживать рост запаса монет. На этот раз вознаграждение за добытый блок сократится до 6,25 BTC.

Халвинг приведёт к тому, что спрос на биткоины будет расти более быстрыми темпами, чем будет увеличиваться запас монет. Теоретически это и должно помочь повысить цену биткоина.

Стоимость производства

Майнинг биткоина – это энергоемкий процесс, и поэтому добыча монет связана со значительными затратами. Для работы майнингового оборудования требуется много электроэнергии, так как эти машины решают много задач для того, чтобы добыть очередной блок. В совокупности биткоин-майнерам всего мира требуется около 77,78 тераватт/ч. электрической мощности – столько же, сколько потребляет такая страна, как Чили.

В 2019 году было подсчитано, что для добычи одного биткоина требуется электроэнергия стоимостью от $3000 до $4000; хотя это зависит от стоимости электроэнергии в той или иной местности, где расположены майнинговые фермы.

Есть много споров о том, связана стоимость производства с ценой биткоина, или нет. Сам Сатоши Накамото когда-то говорил, что «цена любого товара тяготеет к стоимости его производства». Однако аргументов против этого также было высказано немало.

Концепция цены товара или услуги, которая определяется затраченной на них работой, известна как «теория стоимости труда», и она популярна среди марксистов. Однако другие экономисты утверждают, что цена товара или услуги определяется тем, сколько за них готовы заплатить, независимо от затраченных усилий.

Это длинная и противоречивая дискуссия. Однако определённо лишь то, что стоимость майнинга биткоина так или иначе влияет на его цену. Когда на рынке происходит глубокая коррекция, цена биткоина возвращается к цене себестоимости производства, прежде чем снова испытать значительный рост.

Следует также понимать, что халвинг приведёт к росту стоимости производства одной монеты, и это, вероятно, повлияет и на «дно» рынка. А если биткоин упадёт ниже себестоимости продукции, то майнеры, скорее всего, отключат своё оборудование, так как добыча станет невыгодной для них.

Наличие биткоина на биржах

Вы не смогли бы покупать или продавать биткоины, если бы их не было на биржах. Покупка биткоинов на криптобиржах – это самый простой способ получить монеты. Если доступность монет на биржах снизится, то и покупка биткоинов будет затруднена, что приведёт к росту цены.

Однако майнеры всегда будут выставлять новые монеты на биржи, так как им нужно оплачивать свои счета за электроэнергию.

Конкуренция со стороны альткоинов

Биткоин остаётся самой доминирующей криптовалютой в мире. Однако, если конкуренция среди криптовалют начнёт накаляться, то можно ожидать, что капитализация рынка биткоинов уменьшится, и деньги начнут уходить на рынок альткоинов. Это может оказать негативное влияние и на цену биткоина.

Регулирование

Это один из важнейших факторов, влияющих на цену биткоина. Правительства всего мира стремятся регулировать рынок биткоина и криптовалют, в то время как некоторые просто запрещают их. Однако при оптимальном регулировании к рынку криптовалют может присоединиться огромное количество крупных и богатых учреждений, что теоретически должно привести к росту цены.

Где выгоднее купить криптовалюту?

Для безопасной и удобной покупки криптовалют мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств. Уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов, минимальные комиссии и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробное руководство: Как купить биткоин на криптобирже за рубли?

| # | Биржа криптовалют | Официальный сайт | Оценка площадки |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Huobi | https://huobi.com | 7.5 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 4 | Yobit | https://yobit.net | 6.3 |

| 5 | OKEx | https://okex.com | 6.1 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Особенности платформы – наличие дополнительных возможностей — фьючерсы, опционы, стейкинг и прочее.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.

Дата публикации 27.02.2020

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Источник