Формы финансовых инвестиций и особенности управления ими

Финансовые инвестиции рассматриваются как активная форма эффективного использования временно свободного капитала или как инструмент реализации стратегических целей, связанных с диверсификацией операционной деятельности предприятия.

Осуществление финансовых инвестиций характеризуется рядом особенностей, основными из которых являются:

1. Финансовые инвестиции являются независимым видом хозяйственной деятельности для предприятий реального сектора экономики.

2. Финансовые инвестиции используются предприятиями реального сектора экономики в основном в двух целях: получения дополнительного инвестиционного дохода в процессе использования свободных денежных активов и их противоинфляционной защиты.

3. Финансовые инвестиции предоставляют предприятию наиболее широкий диапазон выбора инструментов инвестирования по шкале «доходность-риск».

4. Финансовые инвестиции предоставляют предприятию достаточно широкий диапазон выбора инструментов инвестирования и по шкале «доходность-ликвидность».

5. Процесс обоснования управленческих решений, связанных с осуществлением финансовых инвестиций, является более простым и менее трудоемким.

6. Высокая колеблемость конъюнктуры финансового рынка в сравнении с товарным определяет необходимость осуществления более активного мониторинга в процессе финансового инвестирования.

Финансовое инвестирование осуществляется предприятием в следующих основных формах:

1. Вложение капитала в уставные фонды совместных предприятий. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

С учетом особенностей и форм финансового инвестирования организуется управление ими на предприятии. При достаточно высокой периодичности осуществления финансовых инвестиций на предприятии разрабатывается специальная политика такого управления.

Политика управления финансовыми инвестициями представляет собой часть общей инвестиционной политики предприятия, обеспечивающая выбор наиболее эффективных финансовых инструментов вложения капитала и своевременное его реинвестирование.

Формирование политики управления финансовыми инвестициями осуществляется по следующим основным этапам:

1. Анализ состояния финансового инвестирования в предшествующем периоде. В процессе этого анализа изучаются объемы, формы и эффективность финансового инвестирования на предприятии.

Проведенный анализ позволяет оценить объем и эффективность портфеля финансовых инвестиций предприятия в предшествующем периоде.

2. Определение объема финансового инвестирования в предстоящем периоде.

3. Выбор форм финансового инвестирования.

4. Оценка инвестиционных качеств отдельных финансовых инструментов.

5. Формирование портфеля финансовых инвестиций. Это формирование осуществляется с учетом оценки инвестиционных качеств отдельных финансовых инструментов. В процессе их отбора в формируемый портфель учитываются следующие основные факторы: тип портфеля финансовых инвестиций, формируемый в соответствии с его приоритетной целью; необходимость диверсификации финансовых инструментов портфеля; необходимость обеспечения высокой ликвидности портфеля и другие.

Сформированный с учетом изложенных факторов портфель финансовых инвестиций должен быть оценен по соотношению уровня доходности, риска и ликвидности с тем, чтобы убедиться в том, что по своим параметрам он соответствует тому типу портфеля, который определен целями его формирования. При необходимости усиления целенаправленности портфеля в него вносятся необходимые коррективы.

6. Обеспечение эффективного оперативного управления портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. В процессе оперативного управления портфелем финансовых инвестиций обеспечивается своевременная его реструктуризация с целью поддержания целевых параметров его первоначального формирования.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Глава 14.УПРАВЛЕНИЕ ФИНАНСОВЫМИ ИНВЕСТИЦИЯМИ

ФОРМЫ ФИНАНСОВЫХ ИНВЕСТИЦИЙ И ОСОБЕННОСТИ УПРАВЛЕНИЯ ИМИ

Финансовые инвестиции рассматриваются как активная форма эффективного использования временно свободного капитала или как инструмент реализации стратегических целей, связанных с диверсификацией операционной деятельности предприятия.

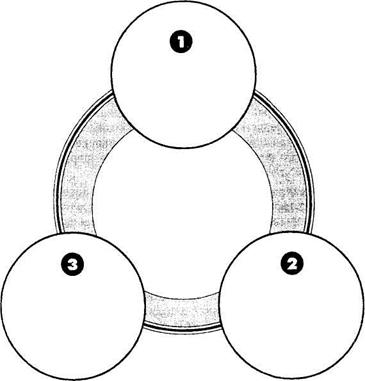

Финансовое инвестирование осуществляется предприятием в следующих основных формах (рис 12.1.):

ВЛОЖЕНИЕ КАПИТАЛА

В УСТАВНЫЕ ФОНДЫ

СОВМЕСТНЫХ

ПРЕДПРИЯТИЙ

ФОРМЫ

Финансового

Инвестирования

ВЛОЖЕНИЕ КАПИТАЛА В ДОХОДНЫЕ ВИДЫ

ДЕНЕЖНЫХ ИНСТРУМЕНТОВ

ВЛОЖЕНИЕ КАПИТАЛА В ДОХОДНЫЕ ВИДЫ

ФОНДОВЫХ ИНСТРУМЕНТОВ

Рисунок 12.1. Основные формы финансового инвестирования.

1. Вложение капиталав уставные фонды совместных предприятий.Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале); развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта продукции или проникновения на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия. По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной цепью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов.Эта форма финансового инвестирования направлена прежде всего на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов.Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые „рыночные ценные бумаги»). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и поего срокам: более высоким уровнем государственного регулирования и защищенности инвестиций; развитой инфраструктурой фондового рынка; наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

С учетом форм финансового инвестирования организуется управление ими на предприятии. При достаточно высокой периодичности осуществления финансовых инвестиций на предприятии разрабатывается специальная политика такого управления.

Политика управления финансовыми инвестициями представляет собой часть общей инвестиционной политики предприятия, обеспечивающая выбор наиболее эффективных финансовых инструментов вложения капитала и своевременное его реинвестирование.

формирование политики управления финансовыми инвестициями осуществляется по следующим основным этапам (рис. 12.2.).

1. Анализ состояния финансового инвестирования в предшествующем периоде.В процессе этого анализа изучаются объемы, формы и эффективность финансового инвестирования на предприятии.

Источник

14.1. ФОРМЫ ФИНАНСОВЫХ ИНВЕСТИЦИЙ И ОСОБЕННОСТИ УПРАВЛЕНИЯ ИМИ

| ВЛОЖЕНИЕ КАПИТАЛА В УСТАВНЫЕ ФОНДЫ СОВМЕСТНЫХ ПРЕДПРИЯТИЙ |

| ФОРМЫ ФИНАНСОВОГО ИНВЕСТИРОВАНИЯ |

| Рисунок 14.1. Основные формы финансового инвестирования, осуществляемые предприятием. |

| ВЛОЖЕНИЕ КАПИТАЛА В ДОХОДНЫЕ ВИДЫ ДЕНЕЖНЫХ ИНСТРУМЕНТОВ |

| ВЛОЖЕНИЕ КАПИТАЛА В ДОХОДНЫЕ ВИДЫ ФОНДОВЫХ ИНСТРУМЕНТОВ |

1. Вложение капитала в уставные фонды совместных предприятий. Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает

упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале); развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта продукции или проникновение на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия. По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов. Эта форма финансового инвестирования направлена прежде всего на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые „рыночные ценные бумаги»). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и по его срокам; более высоким уровнем государственного регулирования и защищенности инвестиций; развитой инфраструктурой фондового рынка; наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

С учетом особенностей и форм финансового инвестирования организуется управление им на предприятии.

Управление финансовыми инвестициями предприятия представляет собой систему принципов и методов обеспечения выбора наиболее эффективных финансовых инструментов вложения капитала и своевременного его реинвестирования.

Управление финансовыми инвестициями подчинено общей инвестиционной политике предприятия и направлено на достижение его инвестиционных целей.

Процесс управления финансовыми инвестициями предприятия осуществляется по следующим основным этапам (рис.

ЭТАПЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ ИНВЕСТИЦИЯМИ

|

| Анализ состояния финансового инвестирования в предшествующем периоде |

| Определение объема финансового инвестирования в предстоящем периоде |

| Выбор форм финансового инвестирования |

| Оценка инвестиционных качеств отдельных финансовых инструментов |

Формирование портфеля финансовых инвестиций

Обеспечение эффективного оперативного управления портфелем финансовых инвестиций

Рисунок 14.2. Основные этапы управления финансовыми инвестициями предприятия.

1. Анализ состояния финансового инвестирования в предшествующем периоде. Основной целью проведения такого анализа является изучение тенденций динамики масштабов, форм и эффективности финансового инвестирования на предприятии в ретроспективе.

На первой стадии анализа изучается общий объем инвестирования капитала в финансовые активы, определяются темпы изменения этого объема и удельного веса финансового инвестирования в общем объеме инвестиций предприятия в предплановом периоде.

На второй стадии анализа исследуются основные формы финансового инвестирования, их соотношение, направленность на решение стратегических задач развития предприятия.

На третьей стадии анализа изучается состав конкретных финансовых инструментов инвестирования, их динамика и удельный вес в общем объеме финансового инвестирования.

На четвертой стадии анализа оценивается уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала.

На пятой стадии анализа оценивается уровень риска отдельных финансовых инструментов инвестирования и их портфеля в целом. Такая оценка осуществляется путем расчета коэффициента вариации полученного инвестиционного дохода за ряд предшествующих отчетных периодов. Рассчитанный уровень риска сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования (соответствие этих показателей рыночной шкале „доходность-риск»).

На шестой стадии анализа оценивается уровень ликвидности отдельных финансовых инструментов инвестирования и их портфеля в целом. Оценка этого показателя производится на основе расчета коэффициента ликвидности инвестиций на дату проведения анализа (в последнем отчетном периоде). Рассчитанный уровень ликвидности сопоставляется с уровнем доходности инвестиционного портфеля и отдельных финансовых инструментов инвестирования.

Проведенный анализ позволяет оценить объем и эффективность портфеля финансовых инвестиций предприятия в предшествующем периоде.

2. Определение объема финансового инвестирования в предстоящем периоде. Этот объем на предприятиях, которые не являются институциональными инвесторами, обычно небольшой и определяется размером свободных финансовых средств, заранее накапливаемых для осуществления предстоящих реальных инвестиций или других расходов будущего периода. Заемные средства к финансовому инвестированию предприятия обычно не привлекаются (за исключением отдельных периодов, когда уровень доходности ценных бумаг существенно превосходит уровень ставки процента за кредит).

Определенный объем финансового инвестирования дифференцируется в разрезе долго- и краткосрочных периодов его осуществления. Объем долгосрочного финансового инвестирования определяется в процессе решения задач эффективного использования инвестиционных ресурсов для реализации реальных инвестиционных проектов, страховых и иных целевых фондов предприятия, формируемых на долгосрочной основе. Объем краткосрочного финансового инвестирования определяется в процессе решения задач эффективного использования временно свободного остатка денежных активов (в составе оборотного капитала предприятия), образуемого в связи с неравномерностью формирования положительного и отрицательного денежных потоков.

3. Выбор форм финансового инвестирования. В рамках планируемого объема финансовых средств, выделяемых на эти цели, определяются конкретные формы этого инвестирования, рассмотренные выше. Выбор этих форм зависит от характера задач, решаемых предприятием в процессе своей хозяйственной деятельности.

Решение стратегических задач развития операционной деятельности связано с выбором таких форм финансового инвестирования, как вложение капитала в уставные фонды совместных предприятий и приобретение контрольного пакета акций отдельных компаний, представляющих стратегический интерес для целей диверсификации этой деятельности.

Решение задач прироста капитала в долгосрочной периоде связано, как правило, с его вложениями в долгосрочные фондовые и денежные инструменты, прогнозируемая доходность которых с учетом уровня риска удовлетворяет инвестора.

Решение задач получения текущего дохода и противоинфля- ционной защиты временно свободных денежных активов связано, как правило, с выбором краткосрочных денежных или долговых фондовых инструментов инвестирования, реальный уровень доходности которых не ниже сложившейся нормы прибыли на инвестируемый капитал (соответствующей шкале „доходность-риск»).

4. Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов; основным показателем оценки выступает уровень их доходности, риска и ликвидности.

5. формирование портфеля финансовых инвестиций. Это формирование осуществляется с учетом оценки инвестиционных качеств отдельных финансовых инструментов. В процессе их отбора в формируемый портфель учитываются следующие основные факторы: тип портфеля финансовых инвестиций, формируемый в соответствии с его приоритетной целью; необходимость диверсификации финансовых инструментов портфеля; необходимость обеспечения высокой ликвидности портфеля и другие. Особая роль в формировании портфеля финансовых инвестиций отводится обеспечению соответствия целей его формирования стратегическим целям инвестиционной деятельности в целом.

Сформированный с учетом изложенных факторов портфель финансовых инвестиций должен быть оценен по соотношению уровня доходности, риска и ликвидности с тем, чтобы убедиться в том, что по своим параметрам он соответствует тому типу портфеля, который определен целями его формирования. При необходимости усиления целенаправленности портфеля в него вносятся необходимые коррективы.

6. Обеспечение эффективного оперативного управления портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. В процессе оперативного управления портфелем финансовых инвестиций обеспечивается своевременная его реструктуризация с целью поддержания целевых параметров его первоначального формирования.

Таким образом, в процессе осуществления управления финансовыми инвестициями определяются основные параметры инвестиционной деятельности предприятия в этой сфере и ее важнейшие критерии.

Источник