- Виды и инвестиционные свойства финансовых активов. Особенности оценки финансовых активов.

- Финансовые активы: свойства, характеристики.

- Показатели оценки финансовых активов

- Классификация финансовых активов

- Свойства финансовых активов

- Роль финансовых активов в экономике

- Финансовые активы компании: полный анализ

- Что такое финансовые активы?

- Классификация финансовых активов

- 1. По степени ликвидности

- 2. По сроку действия

- 3. По целям использования

- 4. По виду дохода

- Учет финансовых активов

- номинальной

- справедливой

- амортизированной

- Анализ финансовых активов

- Расчет коэффициентов

- мгновенной ликвидности (Кмл)

- промежуточной ликвидности (Кпл)

- рентабельность ФА (Крфа)

- оборачиваемость ФА (Кофа)

- Краткие выводы

Виды и инвестиционные свойства финансовых активов. Особенности оценки финансовых активов.

Финансовый актив — это любой актив, который является:

• долевым инструментом другой компании;

• договорным правом на:

1) получение денег или иного финансового актива от другой компании;

2) обмен финансовых активов или обязательств с другой компанией на условиях, которые потенциально выгодны для компании; или

• договором, который будет или может быть исполнен собственными долевыми инструментами компании и который является:

1) непроизводным инструментом, по которому компания получит или может быть обязана получить переменное количество своих собственных долевых инструментов

2) производным инструментом, для исполнения которого не потребуется или может не потребоваться обменять фиксированное количество денежных средств или иных финансовых активов на фиксированное количество собственных долевых инструментов компании, кроме долевых инструментов, которые сами являются договорами на поставку или получение в будущем собственных долевых инструментов компании.

Примеры финансовых активов

— приобретенные акции другой организации;

— приобретенные облигации, векселя и иные долговые обязательства другой организации;

— дебиторская задолженность покупателей за товары поставленные, работы и услуги выполненные, если только не подразумевается ее погашение нефинансовыми инструментами (например, по бартеру);

Существует множество различных финансовых инструментов, однако наиболее распространенным объектом для финансовых вложений являются ценные бумаги.

Ценная бумага – документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Гражданский Кодекс РФ также определяет, что с передачей ценной бумаги все указанные ею права переходят в совокупности. В определенных случаях для осуществления и передачи прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в специальном реестре (обычном или компьютеризованном).

Ценные бумаги как экономическая категория — это право на долю совокупного капитала, полученного в результате первичного размещения данных бумаг, а также на распределение и перераспределение прибыли, которую даёт такой капитал. Это право обосабливается от своей натуральной основы (денег, оборудования, патентов и т. п.) и даже имеет собственную материальную форму (например, в виде бумажного сертификата, записи по счетам и т. п.), а также имеющие следующие фундаментальные свойства:

— доступность для гражданского оборота;

— стандартность и серийность;

— регулируемость и признание государством;

Ценными бумагами могут быть закреплены следующие права:

1. Право требования уплаты определенной суммы денег (облигации, векселя, чеки, сберегательные сертификаты и др.);

2. Право участия в управлении и на получение части прибыли в виде дивидендов (акции);

3. Вещное право, чаще всего право собственности или право залога на товары, находящиеся во владении другого лица, выступающего, например, в качестве перевозчика или хранителя. Такие ценные бумаги закрепляют права на получение определенных товаров и являются одновременно средством распоряжения товарами, то есть товарораспорядительными документами (коносаменты, свидетельства товарного склада и др.).

Ценная бумага обладает двумя стоимостями: номинальной (нарицательной) стоимостью (стоимостью в качестве представителя действительного капитала) и курсовой (рыночной) стоимостью (стоимостью в качестве фиктивного капитала).

Нарицательная стоимость ценной бумаги (номинал) представляет собой ту сумму денег, которую ценная бумага обеспечивает при обмене ее на действительный капитал на стадии ее выпуска или гашения.

Рыночная стоимость ценной бумаги — это результат капитализации ее имущественных прав. Она рассчитывается как сумма капитализации имущественных и прочих прав ценной бумаги.

Если не рассматривать проблемы и методы оценки риска, оценка финансовых активов сводится к определению «внутренней» или «справедливой» стоимости (fair value — V) и доходности финансовых активов. «Внутренняя» или «справедливая» стоимость любого актива (V) равна дисконтированной стоимости генерируемого им в будущем потока платежей, т.е.

CFt – выплата по активу в момент t;

r – требуемая или альтернативная ставка доходности.

Таким образом, точность оценки зависит от того, насколько удастся определить потоки платежей, время их осуществления и ставки дисконтирования.

Источник

Финансовые активы: свойства, характеристики.

Для точного понимания экономических процессов следует обозначить понятие финансовых активов. Именно они являются мощным финансовым инструментом. В традиционной экономической теории, финансовые активы — это особая форма собственности, целью которой является получение дохода.

Что может выступать в качестве финансовых активов?

- Кассовая наличность;

- паи или долевое участие в различных предприятиях;

- банковские депозиты;

- акционерные пакеты предприятий;

- вклады;

- портфели ценных бумаг;

- чеки;

- коммерческие кредиты — финансовые обязательства организаций выплачивать денежные средства за поставки продукции;

- страховые полисы;

- ценные бумаги.

Показатели оценки финансовых активов

Для того, чтобы оценить финансовые активы, анализируются следующие показатели:

- Платежеспособность — характеристика, указывающая на степень возможности организации выполнять взятые на себя обязательства.

- Ликвидность — способность организации погашать имеющиеся задолженности в счёт текущих активов (оборотных средств).

Классификация финансовых активов

Финансовые активы подразделяют на четыре группы:

- Активы или обязательства, рассчитываемые как справедливая стоимость совокупности прибылей и убытков.

- Инвестиции, которые удерживаются организацией до полного их погашения.

- Дебиторская задолженность и займы.

- Активы, предназначенные для продажи и имеющиеся в наличии.

Свойства финансовых активов

Свойства финансовых активов выходят из их определения:

- правовая признанность;

- стандартность — существует перечень необходимых реквизитов, установленный законодательно;

- обращаемость — возможность являться объектом рыночных сделок купли-продажи;

- риск — ожидаемый доход не имеет точно определенных рамок;

- ликвидность;

- финансовые активы удостоверяют право собственности на имущество либо в форме имущественного права, либо титула собственности;

- финансовые активы являются требованием к реальным активам, выпущенным субъектами-эмитентами и свидетельствуют об инвестировании средств;

- финансовые активы — инструмент для получения дохода, являющийся капиталом из держателя;

- финансовые активы — капитал нереальный, а фиктивный, он не функционирует в производственных процессах организации.

Роль финансовых активов в экономике

Финансовые активы являются инструментом обеспечения непрерывной работы кругооборота различных видов капиталов:

Также существование финансовых активов позволяет всем объектам хозяйственной деятельности применять высвобожденные на некоторое время средства как капитал – источник дохода.

Таким образом, существование инструмента «финансовые активы» необходимо для осуществления многих экономических процессов.

Источник

Финансовые активы компании: полный анализ

Финансовые активы (ФА) – это ресурсы организации, состоящие из наличных и безналичных денежных средств, выраженных в иностранной и национальной валюте, акций, облигаций и иных финансовых инструментов, принадлежащих предприятию на праве собственности.

Что такое финансовые активы?

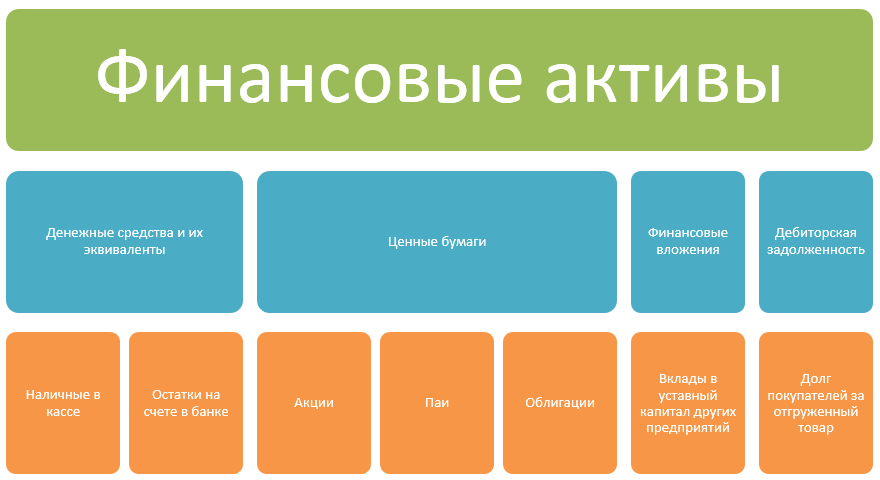

Принято считать, что к финансовым активам относятся деньги и задолженность покупателей за полученный товар. На самом деле в состав ФА также включаются финансовые инструменты, предназначенные для получения прибыли. Состав финансовых активов показан ниже:

Не относятся к ФА полученные авансы, дебиторская задолженность по налоговым обязательствам, а также задолженность, расчеты по которой будут произведены не деньгами, а иными способами – товарами или услугами.

Классификация финансовых активов

Для управления ФА предприятие классифицирует их по различным признакам.

1. По степени ликвидности

В первую очередь финансовые активы предприятия классифицируются по степени ликвидности – способности преобразовываться в наличные деньги. По данному признаку они делятся на 4 категории:

- абсолютно ликвидные – к ним относятся наличные в кассе и средства на банковских счетах

- высоколиквидные – которые могут быть преобразованы в деньги в кратчайшие сроки. Например ценные бумаги, активно торгующиеся на бирже

- ликвидные – для их трансформации в деньги нужно некоторое время, например, облигации

- неликвидные – их либо невозможно реализовать совсем, либо при этом они теряют значительную часть первоначальной стоимости. Например, дебиторская задолженность, невозможная к взысканию

2. По сроку действия

По этому признаку выделяют краткосрочные и долгосрочные ФА. В первую группу включают ФА, срок обращения которых не превышает 1 год. Во вторую – со сроком использования свыше 1 года.

Краткосрочные финансовые активы включают в себя деньги и текущие задолженности покупателей. В состав долгосрочных ФА включаются финансовые вложения, ценные бумаги и задолженность с длительным периодом погашения.

3. По целям использования

В зависимости от целей, для которых был приобретен ФА, выделяют:

- инвестиционные – приобретенные для получения дополнительной прибыли

- спекулятивные – приобретенные для получения разового дохода от реализации по более высокой цене

- транзакционные – используемые для обслуживания договоров, не приносящие самостоятельного дохода

4. По виду дохода

ФА, как и другие виды активов, могут приносить доход компании. По виду дохода финансовые активы предприятия делятся на следующие группы:

- с гарантированным доходом, например, облигации

- с неопределенным доходом, например, акции

- без дохода, например, деньги в кассе

Один и тот же финансовый актив, в зависимости от способа использования, может относиться к различным группам дохода. Например, облигация имеет купон, который является гарантированным доходом, так как он устанавливается в момент выпуска ценной бумаги. Между тем владелец облигации также может получить неопределенный доход при продаже ее до погашения с премией, если возникнет такая рыночная ситуация.

Учет финансовых активов

В бухгалтерии учет ФА ведется в отдельности по каждому виду актива. Для учета наличных и безналичных денег, а также инвестиций используются счета раздела V плана счетов бухгалтерского учета. Расчеты с контрагентами отражаются на счетах раздела VI. Учет ведется по каждому контрагенту отдельно.

ФА учитываются на предприятии по одному из видов стоимости:

номинальной

справедливой

амортизированной

По номинальной стоимости в учете отражаются деньги. Например, покупатель внес в кассу оплату за товар в сумме 1 000 рублей. По счету «50 — касса» отражается поступление 1 000 руб.

По справедливой стоимости учитываются финансовые вложения и долевые ценные бумаги. Например, компания купила 100 акций по 200 рублей и отразила их на счете «58 – финансовые вложения» в сумме 20 000 руб. Через год стоимость акций увеличилась до 230 рублей. В таком случае в учет должна быть внесена корректировка, а общая стоимость финансовых вложений увеличена до 23 000 рублей.

По амортизационной стоимости учитываются долговые финансовые инструменты. Например, компания приобрела ОФЗ на сумму 10 000 р. и отразила на счете «58». При каждом погашении купона остаточная стоимость финансового инструмента на счете должна уменьшаться на размер полученной выплаты.

В отчетности ФА отражаются в активе баланса. При этом они могут попасть как в категорию оборотных, так и в раздел внеоборотных активов.

Финансовые оборотные активы являются краткосрочными. Они относятся к классу абсолютно ликвидных или высоколиквидных активов.

Финансовые внеоборотные активы относятся к долгосрочным. В их состав включают ликвидные и неликвидные ФА. Чем выше в балансе расположен ФА, тем меньше степень его ликвидности.

ФА в балансе отражаются по тому же виду оценки, что и в учете. То есть, если на депозите у предприятия хранится 80 миллионов рублей, то и в учете по счету «51 – расчетный счет» отражается 80 млн., и в балансе по строке «денежные средства и их эквиваленты» будет отражено 80 млн.

Анализ финансовых активов

ФА организации анализируются по данным, содержащимся в ежегодной финансовой отчетности. Для оценки деятельности компании проводится горизонтальный анализ, или анализ динамики. Он отражает изменение финансовых активов за анализируемый период.

Для изучения динамики из показателя отчетного периода вычитается значение предыдущего. Таким образом вычисляется абсолютное число. Для расчета относительного показателя, на сколько процентов увеличился/уменьшился каждый ФА, нужно значение текущего периода поделить на предшествующий.

| Наименование ФА | 31.12.2018г. | 31.12.2017г. | 01.01.2017г. | ||||

| сумма | абс. | относ. | сумма | абс. | относ. | сумма | |

| Торговая дебиторская задолженность (долгосрочная) | 82 521 | 8 038 | 111% | 74 483 | 23 221 | 145% | 51 262 |

| Финансовые вложения (долгосрочные) | 41 562 | -28 352 | 59% | 69 914 | -8 729 | 89% | 78 643 |

| Финансовые вложения (краткосрочные) | 47 192 | 47 043 | 31672% | 149 | -12 471 | 1% | 12 620 |

| Торговая дебиторская задолженность (краткосрочная) | 180 619 | 28 975 | 119% | 151 644 | -15 972 | 90% | 167 616 |

| Денежные средства | 84 056 | -17 998 | 82% | 102 054 | 15 084 | 117% | 86 970 |

| Итого | 435 950 | 37 706 | 109% | 398 244 | 1 133 | 100% | 397 111 |

По итогам 2018г. в ПАО «Россети» наблюдается абсолютный прирост ФА на 37 706 миллионов рублей или на 109% . Основное увеличение было вызвано значительным приростом краткосрочных финансовых вложений. Чтобы понять, во что именно были вложены средства, необходимо посмотреть приложение к балансу.

Из расшифровки видно, что средства были направлены на банковские депозиты на срок от 3 месяцев до 1 года.

Расчет коэффициентов

Для оценки ФА на общее финансовое положение компании рассчитываются коэффициенты:

мгновенной ликвидности (Кмл)

промежуточной ликвидности (Кпл)

рентабельность ФА (Крфа)

оборачиваемость ФА (Кофа)

▲ Коэффициент мгновенной ликвидности показывает, насколько предприятие может расплатиться по своим краткосрочным обязательствам за счет имеющихся собственных денег. Он рассчитывается следующим образом:

Кмл=Дс/Ко , где

Дс – денежные средства и их эквиваленты

Ко – краткосрочные обязательства

Кмл (2018г.) = 84 056/398 403 = 0,21

Кмл (2017г.) = 102 054/331 253 = 0,31

Коэффициент мгновенной ликвидности в ПАО «Россети» за 2018г. составил 0,21. Это значит, что если все кредиторы одновременно потребуют возврата краткосрочных задолженностей, то за счет собственных наличных и безналичных денег предприятие сможет погасить только 21% обязательств. В предыдущем периоде компания могла рассчитаться по 31% обязательств. Уменьшение показателя связано со снижением количества денежных средств при одновременном увеличении объемов краткосрочных обязательств (398 против 331 тысячи).

▲ Коэффициент промежуточной ликвидности отражает размер краткосрочных обязательств, которые компания сможет погасить за счет собственных денежных средств и краткосрочной дебиторской задолженности. Он рассчитывается по формуле:

Кпл=(Дз+Дс)/Ко , где

Дз – краткосрочная торговая задолженность.

Кпл (2018г.) = (180 619+84 056)/398 403 = 0,66

Кпл (2017г.) = (151 644+102 054)/331 253 = 0,76

По состоянию на 31 декабря 2018г. ПАО «Россети» могла погасить 66% краткосрочных обязательств за счет транзакционных ФА. Этот показатель уменьшился сравнительно с 2017г. на 10%. Уменьшение также связано с увеличением суммы краткосрочных обязательств.

▲ Коэффициент рентабельности показывает эффективность использования ФА. Он рассчитывается по формуле:

Крфа=Фд/(Дз+Дс) , где

Фд – финансовые доходы. За 2018 г. они согласно отчету равны 17 617 млн. р., а за 2017 г. 16 319 млн. р.

Крфа (2018г.) = 17 617/(180 619+84 056) = 0,06

Крфа (2017г.) = 16 319/(151 644+102 054) = 0,06

Рентабельность ФА в ПАО «Россети» за анализируемый период не изменилась и составила 0,06. Это значит, что с каждого рубля транзакционных ФА предприятие получает 6 копеек прибыли.

▲ Коэффициент оборачиваемости ФА показывает, сколько раз в течение календарного года транзакционные ФА участвуют в производственном цикле. Он рассчитывается следующим образом:

Кофа=(Дз+Дс)/В × 365, где

365 – количество дней в году. За 2018 г. выручка согласно отчету равна 1 021 602 млн. рублей, а за 2017 г. 948 344 млн. р.

Кофа (2018г.) = (180 619+84 056)/1 021 602 × 365=94

Кофа (2017г.) = (151 644+102 054)/948 344 × 365=97

Чем выше коэффициент оборачиваемости, тем эффективнее предприятие использует транзакционные ФА. В ПАО «Россети» произошло уменьшение показателя на 3 пункта в связи с увеличением объема выручки.

Краткие выводы

В таблице представлены показатели, полученные в результате анализа финансовых активов ПАО «Россети».

| Показатель | Вывод |

| Динамика | Несмотря на снижение некоторых показателей ФА, в общем у предприятия наблюдается прирост финансовых активов, который вызван увеличением краткосрочных финансовых вложений. |

| Кмл | Мгновенная ликвидность уменьшилась за счет увеличения объемов краткосрочных обязательств. |

| Кпл | Промежуточная ликвидность снизилась по сравнению с предыдущим годом. Это характеризуется отрицательно, так как компания становится менее ликвидной, а значит, более зависимой. |

| Крфа | Рентабельность ФА не изменилась, что говорит о стабильном использовании имеющихся финансовых инструментов для извлечения прибыли. |

| Кофа | Оборачиваемость снизилась за счет увеличения выручки. |

По рассчитанным показателям можно сделать вывод о рациональном использовании ФА на предприятии. Общая ликвидность незначительно уменьшилась, но данное изменение не критично для предприятия промышленной сферы. Нехарактерным явлением можно назвать размещение крупной суммы на банковском депозите. Вместо наращивания производственных мощностей или инвестирования в дочерние фирмы компания «заморозила» 47 192 миллиона рублей.

Источник