- Особенности бюджетного финансирования инвестиций

- 20. Бюджетное финансирование инвестиций

- Читайте также

- 23. Банковское кредитование. Бюджетное финансирование

- 4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций?

- Целевое финансирование

- 28. Бюджетное устройство и виды бюджетов предприятия

- 4. Бюджетное обеспечение регионального и муниципального развития

- 6. Бюджетное ограничение и понятие потребительской корзины

- 38. Бюджетное обеспечение регионального и муниципального развития

- 4. Бюджетное устройство. Межбюджетные отношения

- 14. Бюджетное законодательство РФ

- 26. Бюджетное обязательство

- ЛЕКЦИЯ № 1. Бюджет, бюджетная система, бюджетное устройство РФ

- ЛЕКЦИЯ № 3. Бюджетное законодательство РФ

- 12. Классификация инвестиций по форме собственности и другие виды инвестиций

- 2.2.2 Контроль над расходами и бюджетное планирование

- Необходимость и возможность бюджетного финансирования инвестиций в условиях рыночной экономики

Особенности бюджетного финансирования инвестиций

Заметим, что государственные капитальные вложения осуществляются в процессе выполнения государством своих основных функций, например таких как экономическая, социальная, правоохранительная, защитная, экологическая, культурная и некоторых других.

С помощью капитальных вложений любое государство оказывает значительное влияние на структурную перестройку экономики, тем самым обеспечивая повышение эффективности народнохозяйственного комплекса, а также убирая имеющихся диспропорции в развитии отдельных отраслей и регионов, сохраняя свое экономическое пространство.

Кто же может рассчитывать на инвестиции из бюджета? В роли таких объектов могут выступать быть предприятия, находящиеся в государственной собственности, а также другие юридические лица участвующие в реализации государственных программ.

Причем имеется четкая зависимость от уровня бюджетных инвестиций. Так на федеральном уровне финансируются федеральные программы и объекты, находящиеся, соответственно, в федеральной собственности, а на региональном — региональные программы и объекты, находящиеся в собственности отдельных конкретных территорий.

Финансирование инвестиций из бюджета государства имеет ряд своих принципов, таки как:

- целевой характер использования бюджетных ресурсов;

- получение максимального экономического и социального эффекта при минимизации затрат;

- предоставление бюджетных средств подрядным организациям в меру выполнения плана и с учетом использования ранее выделенных ассигнований.

Целевой характер использования бюджетных средств заключается в том, что финансирование объектов осуществляется после утверждения бюджета на соответствующий год, что обеспечивает контроль за расходованием ресурсов по ранее определенным направлениям.

Например, коммерческие банки, осуществляющие финансирование объектов, сооружаемых для федеральных нужд, не могут зачислять бюджетные средства на депозитные счета, использовать их для предоставления межбанковских кредитов, покупки свободно конвертируемой валюты и использовать их по другим направлениям.

Достижение максимального эффекта при минимальных затратах проявляется в том, что бюджетные средства должны предоставляться только если соответствующий проект обеспечивает наибольшую результативность, среди предложенных.

Принципиально новым в инвестиционной политике последних лет является переход от распределения бюджетных ассигнований на капитальное строительство между отраслями и регионами к избирательному частичному финансированию конкретных объектов и формированию состава таких объектов на конкурсной основе, что в значительной степени способствует реализации отмеченного принципа.

Комплексная оценка экономической эффективности инвестиционного проекта, в финансировании которого используются средства из федерального бюджета, выполняется по системе различных критериев и показателей эффективности, отражающей интересы каждого участника.

Так, для государства в качестве такого критерия выступают следующие макроэкономические показатели как прирост валового и чистого национального продукта, национального дохода.

Для предприятия это размер увеличения прибыли, а для населения — размер снижения стоимости квартир, различных услуг социального характера.

В том случае, если реализация инвестиционного проекта не обеспечивает увеличения отмеченных макроэкономических показателей, государство не имеет прямой экономической заинтересованности в его осуществлении.

Мотивами для финансирования такого мероприятия могут выступать политические, оборонные, социальные, экологические и другие преимущества, которые при этом обеспечиваются.

Бюджетные ресурсы, как правило, предоставляются стройкам и подрядным организациям в меру выполнения плана. Распорядителем этих средств является заказчик. Строительно-монтажные работы оплачиваются после согласования с заказчиком всех видов выполненных работ по ф. № 2 «Акт приемки выполненных работ»; затраты на приобретение оборудования и материалов — по счету-фактуре, предъявляемому заказчику подрядчиком; услуги — после их выполнения по предъявлении заказчику счетов-фактур.

Отметим, что бюджетное финансирование объектов для федеральных нужд, может быть возвратным и безвозвратным.

Безвозвратное финансирование обычно осуществляется с целью развития принципиально новых направлений производственной деятельности, например, которые могут дать существенный толчок для развития сопряженных отраслей.

Возвратное финансирование ориентировано на коммерческий эффект от осуществляемого инвестиционного проекта и часто дополняется системой льгот, например налоговых, кредитных, носящих временный характер.

Источник

20. Бюджетное финансирование инвестиций

20. Бюджетное финансирование инвестиций

Бюджетное финансирование инвестиций – выделение юридическим лицам средств на инвестиционные цели из государственного бюджета.

Получить государственные инвестиции могут лишь предприятия, находящиеся в государственной собственности, а также юридические лица, связанные с реализацией государственных программ.

Это финансирование осуществляется в соответствии с уровнем принятия решений.

На федеральном уровне финансируются только федеральные программы и объекты, находящиеся в федеральной собственности; на региональном – только региональные программы и объекты, находящиеся в собственности отдельных конкретных территорий.

Прямая бюджетная поддержка может осуществляться в виде гарантий или бюджетных инвестиций и бюджетных кредитов.

Бюджетные ассигнования имеют ограниченные размеры и применяются в основном в отношении государственных предприятий и организаций, имеющих стратегическое значение.

Бюджетные инвестиции – участие государства в капитале организации.

Бюджетные кредиты (финансируются на основе возврата) – инструмент государственного стимулирования капиталовложений.

Инновацией в инвестиционной политике является переход от распределения бюджетных ассигнований на капитальное строительство между отраслями и регионами к выборочному частичному финансированию конкретных объектов и образованию на конкурсной основе состава таких объектов, что в значительной степени способствует реализации принципа: достижение максимального эффекта при минимальных затратах.

Также предприятия для финансирования инвестиционной деятельности могут использовать инвестиционный налоговый кредит, который представляет собой отсрочку уплаты налога.

Условием этого кредита является возвратность. Срок его предоставления – от одного года до пяти лет. Проценты за пользование инвестиционным налоговым кредитом устанавливаются по ставке не менее 50 и не более 75 % ставки рефинансирования Банка России. Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам.

Выдается инвестиционный налоговый кредит на основании заявления предприятия и документов, подтверждающих необходимость предоставления кредита. При принятии положительного решения об инвестиционном налоговом кредите между предприятием-налогоплательщиком и органом исполнительной власти заключается договор.

В течение срока действия этого договора предприятие уменьшает налоговые платежи (но не более чем на 50 %) за каждый отчетный период до достижения размера кредита, определенного в договоре.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

23. Банковское кредитование. Бюджетное финансирование

23. Банковское кредитование. Бюджетное финансирование Банковское кредитование – позволяет преодолеть недостатки таких методов, как самофинансирование (ограниченность объемов и трудности прогнозирования) и финансирование через механизмы рынка капитала (сложность в

4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций?

4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций? Учет долгосрочных инвестиций ведется по фактическим расходам:? в целом по строительству и по отдельным объектам (зданию, сооружению и др.), входящим в него;?

Целевое финансирование

Целевое финансирование Целевое финансирование представляет собой средства, предназначенные на финансирование тех или иных мероприятий целевого назначения, а именно: содержание детских и культурно-просветительских учреждений, подготовку кадров,

28. Бюджетное устройство и виды бюджетов предприятия

28. Бюджетное устройство и виды бюджетов предприятия Бюджетное устройство предприятия представляет собой организационные принципы построения бюджетной системы, ее структуру, взаимосвязь объединяемых в ней бюджетов. Бюджетная система предприятия – это совокупность

4. Бюджетное обеспечение регионального и муниципального развития

4. Бюджетное обеспечение регионального и муниципального развития По причине объективного несовершенства рыночной модели функционирования национальной экономики возникает вполне оправданная необходимость вмешательства в нее со стороны государства. Место, занимаемое

6. Бюджетное ограничение и понятие потребительской корзины

6. Бюджетное ограничение и понятие потребительской корзины Потребитель, подчиняясь принципу рациональности предпочтения, всегда стремится к приобретению такого набора благ, который максимально отвечает его потребностям, способен принести наибольшую полезность и

38. Бюджетное обеспечение регионального и муниципального развития

38. Бюджетное обеспечение регионального и муниципального развития Наиболее распространенным видом экономических методов государственного регулирования является бюджетный, включающий и налоговый инструментарийРегулирование региональной экономики с использованием

4. Бюджетное устройство. Межбюджетные отношения

4. Бюджетное устройство. Межбюджетные отношения Бюджетное устройство– это организационные принципы построения бюджетной системы, ее структуры, взаимодействие входящих в нее бюджетов.Бюджетное устройство определяется государственным устройством. Бюджетная система в

14. Бюджетное законодательство РФ

14. Бюджетное законодательство РФ Бюджетное законодательство РФсостоит из Бюджетного Кодекса, федеральных законов о федеральном бюджете на соответствующий финансовый год, законов субъектов РФ о бюджетах субъектов РФ на соответствующий год, нормативных правовых актов

26. Бюджетное обязательство

26. Бюджетное обязательство Бюджетное обязательство– признанная органом, исполняющим бюджет, обязанность совершить расходование средств соответствующего бюджета в течение определенного срока, возникающая в соответствии с законом о бюджете и со сводной бюджетной

ЛЕКЦИЯ № 1. Бюджет, бюджетная система, бюджетное устройство РФ

ЛЕКЦИЯ № 1. Бюджет, бюджетная система, бюджетное устройство РФ 1. Экономическая сущность и содержание бюджетаГосударственный бюджет является механизмом, который позволяет государству проводить социальную и экономическую политику в нашей стране.Через государственный

ЛЕКЦИЯ № 3. Бюджетное законодательство РФ

ЛЕКЦИЯ № 3. Бюджетное законодательство РФ Бюджетное законодательство РФ состоит из Бюджетного Кодекса, федеральных законов о федеральном бюджете на соответствующий финансовый год, законов субъектов РФ о бюджетах субъектов РФ на соответствующий год, нормативных

12. Классификация инвестиций по форме собственности и другие виды инвестиций

12. Классификация инвестиций по форме собственности и другие виды инвестиций Инвестиции по форме собственности: 1) частные – вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности; полностью сосредоточены на получении

2.2.2 Контроль над расходами и бюджетное планирование

2.2.2 Контроль над расходами и бюджетное планирование Несомненно, уровень контроля над региональными финансами и бюджетного планирования в регионах не на высоте. Предстоит решить, в какой мере подобное состояние является следствием недостатка контроля сверху, а в какой

Источник

Необходимость и возможность бюджетного финансирования инвестиций в условиях рыночной экономики

Государственное финансирование инвестиционной деятельности осуществляется в целях поддержки инвестиционных проектов, имеющих большое значение для экономики и социальной сферы страны, а также сохранения государственного контроля над стратегически важными отраслями экономики.

Государственное регулирование инвестиционной деятельности, осуществляемой в форме капитальных вложений, осуществляется органами государственной власти Российской Федерации и органами государственной власти субъектов Российской Федерации.

Федеральные органы государственной власти для регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений, используют следующие формы и методы:

1) создание благоприятных условий для развития инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

· совершенствования системы налогов, механизма начисления амортизации и использования амортизационных отчислений;

· установления субъектам инвестиционной деятельности специальных налоговых режимов, не носящих индивидуального характера;

· защиты интересов инвесторов;

· предоставления субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами, не противоречащих законодательству Российской Федерации;

· расширения использования средств населения и иных внебюджетных источников финансирования жилищного строительства и строительства объектов социально-культурного назначения;

· создания и развития сети информационно-аналитических центров, осуществляющих регулярное проведение рейтингов и публикацию рейтинговых оценок субъектов инвестиционной деятельности;

· принятия антимонопольных мер;

· расширения возможностей использования залогов при осуществлении кредитования;

· развития финансового лизинга в Российской Федерации;

· проведения переоценки основных фондов в соответствии с темпами инфляции;

· создания возможностей формирования субъектами инвестиционной деятельности собственных инвестиционных фондов;

2) прямое участие государства в инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

· разработки, утверждения и финансирования инвестиционных проектов, осуществляемых Российской Федерацией совместно с иностранными государствами, а также инвестиционных проектов, финансируемых за счет средств федерального бюджета;

· ежегодного формирования федеральной адресной инвестиционной программы на очередной финансовый год и плановый период, утверждаемой федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере инвестиционной деятельности, и ее реализации в порядке, установленном Правительством Российской Федерации;

· размещения средств федерального бюджета для финансирования инвестиционных проектов в порядке, предусмотренном законодательством Российской Федерации о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд. Размещение указанных средств осуществляется на возвратной и срочной основах с уплатой процентов за пользование ими в размерах, определяемых федеральным законом о федеральном бюджете на соответствующий год, либо на условиях закрепления в государственной собственности соответствующей части акций создаваемого акционерного общества, которые реализуются через определенный срок на рынке ценных бумаг с направлением выручки от реализации в доходы соответствующих бюджетов;

· проведения экспертизы инвестиционных проектов в соответствии с законодательством Российской Федерации;

· защиты российских организаций от поставок морально устаревших и материалоемких, энергоемких и ненаукоемких технологий, оборудования, конструкций и материалов;

· выпуска облигационных займов, гарантированных целевых займов;

· вовлечения в инвестиционный процесс временно приостановленных и законсервированных строек и объектов, находящихся в государственной собственности;

· предоставления концессий российским и иностранным инвесторам по итогам торгов (аукционов и конкурсов) в соответствии с законодательством Российской Федерации.

Органы государственной власти субъектов Российской Федерации для регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений, могут использовать следующие формы и методы:

· разработка, утверждение и осуществление межмуниципальных инвестиционных проектов и инвестиционных проектов на объекты государственной собственности субъектов Российской Федерации, финансируемых за счет средств бюджетов субъектов Российской Федерации;

· проведение экспертизы инвестиционных проектов в соответствии с законодательством;

· предоставление на конкурсной основе государственных гарантий по инвестиционным проектам за счет средств бюджетов субъектов Российской Федерации. Порядок предоставления государственных гарантий за счет средств бюджетов субъектов Российской Федерации определяется законами соответствующих субъектов Российской Федерации;

· выпуск облигационных займов субъектов Российской Федерации, гарантированных целевых займов;

· вовлечение в инвестиционный процесс временно приостановленных и законсервированных строек и объектов, находящихся в собственности субъектов Российской Федерации.

Решения об осуществлении государственных капитальных вложений принимаются органами государственной власти в соответствии с законодательством Российской Федерации.

Расходы на финансирование государственных капитальных вложений предусматриваются:

· в федеральном бюджете — при условии, что эти расходы являются частью расходов на реализацию соответствующих федеральных целевых программ, а также на основании предложений Президента Российской Федерации либо Правительства Российской Федерации;

· в бюджетах субъектов Российской Федерации — при условии, что эти расходы являются частью расходов на реализацию соответствующих региональных целевых программ, а также на основании предложений органов исполнительной власти субъектов Российской Федерации.

Разработка, рассмотрение и утверждение инвестиционных проектов, финансируемых за счет средств федерального бюджета, производятся в соответствии с законодательством Российской Федерации в порядке, предусмотренном для федеральных целевых программ. Перечни инвестиционных проектов, финансируемых за счет средств федерального бюджета, образуют федеральные инвестиционные программы.

Порядок финансирования инвестиционных проектов за счет средств федерального бюджета определяется Правительством Российской Федерации, а порядок финансирования инвестиционных проектов за счет средств бюджетов субъектов Российской Федерации — органами исполнительной власти соответствующих субъектов Российской Федерации. Перечни инвестиционных проектов, финансируемых за счет средств бюджетов субъектов Российской Федерации, образуют региональные инвестиционные программы.

Решения об использовании средств федерального бюджета для финансирования инвестиционных проектов и (или) инвестиционных программ, осуществляемых Российской Федерацией совместно с иностранными государствами, принимаются после заключения Российской Федерацией соответствующих межгосударственных соглашений.

Размещение заказов на подрядные строительные работы для государственных нужд за счет средств федерального бюджета и средств бюджетов субъектов Российской Федерации при реализации соответствующих инвестиционных проектов производится государственными заказчиками в порядке, предусмотренном законодательством Российской Федерации о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд.

Контроль за целевым и эффективным использованием средств федерального бюджета, направляемых на капитальные вложения, в соответствии с законодательством Российской Федерации осуществляют Счетная палата Российской Федерации, а также уполномоченные на то федеральные органы исполнительной власти. Контроль за целевым и эффективным использованием средств бюджетов субъектов Российской Федерации осуществляют уполномоченные на то соответствующими субъектами Российской Федерации органы.

- Особенности и инструменты бюджетного финансирования инвестиционной деятельности. Бюджетный Кодекс РФ об организации финансирования капитальных вложений за счет средств бюджета.

Согласно ст. 13 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» расходы на финансирование государственных капитальных вложений предусматриваются в федеральном бюджете и бюджетах субъектов РФ при условии, что они являются частью расходов на реализацию федеральных и региональных целевых программ. Федеральные и региональные целевые программы являются эффективным инструментом воздействия на инвестиционную деятельность в стране и социально-экономическое развитие регионов.

Статья 6 Бюджетного кодекса РФ определяет «бюджетные инвестиции» как «бюджетные средства, направляемые на создание или увеличение за счет средств бюджета стоимости государственного (муниципального) имущества». Содержание данной статьи дополняется и уточняется положениями ст. 79 и 80. Неотъемлемым признаком бюджетных инвестиций выступает приращение государственного имущества. В связи с этим необходимо различать понятия «бюджетные инвестиции» и «государственные инвестиции», поскольку последние могут быть и не связаны с получением дохода в материальной (денежной) форме, но при этом будут обеспечивать устойчивый экономический рост и благосостояние страны через воздействие на такие факторы, как образование, инновации, наличие рабочих мест, реализация социально и экономически значимых проектов и т. п. Соответственно, и при разработке социально-экономических проектов государство исходит не только из получения дополнительных доходов для бюджета, но и разрабатывает систему показателей эффективности хозяйствования, определяет нормативные уровни важнейших конечных экономических, экологических, социальных и иных критериев, устанавливая и их пороговые значения.

Бюджетным кодексом РФ установлена возможность предоставления бюджетных инвестиций юридическим лицам, не являющимся государственными или муниципальными учреждениями и государственными или муниципальными унитарными предприятиями, с возникновением права государственной собственности на эквивалентную часть уставных (складочных) капиталов указанных юридических лиц, которое оформляется участием Российской Федерации в уставных (складочных) капиталах таких юридических лиц в соответствии с гражданским законодательством Российской Федерации. Участие Российской Федерации в собственности субъекта инвестиций оформляется договором между Правительством Российской Федерации и юридическим лицом. Данный договор выступает основанием предоставления бюджетных инвестиций. Бюджетным кодексом РФ устанавливается также возможность предоставления бюджетных инвестиций юридическим лицам, не являющимся государственными или муниципальными учреждениями и государственными или муниципальными унитарными предприятиями, в объекты капитального строительства и (или) на приобретение объектов недвижимого имущества за счет средств федерального бюджета. Такие решения оформляются нормативными правовыми актами Правительства Российской Федерации.

Государство осуществляет поддержку предприятий через предоставление бюджетных инвестиций путем приобретения их ценных бумаг. Процесс управления государственной собственностью на рынке ценных бумаг связан с решением широкого спектра задач, стоящих перед государством. Доходность государственных инвестиций в форме корпоративных ценных бумаг определяется пакетом акций, которым владеет государство, финансовой стабильностью предприятия и избранным управляющим сектора экономики – новой экономики (ориентированной на высокие технологии, долгие деньги и рискованность) или традиционной экономики. Также здесь решаются и такие задачи, как: стимулирование развития производства; повышение конкурентоспособности предприятий; обеспечение занятости населения; охрана труда; экологическая безопасность производства; развитие науки, техники; оборона; экономическая независимость государства, экологическая и информационная безопасность; регулирование использования невосполнимых природных ресурсов; реализация приоритетных социально-экономических программ, развитие налоговой базы и т. д.

Видами государственного финансирования инвестиционной деятельности являются:

· субсидии — денежные средства, выделяемые из бюджетов разных уровней бюджетной системы РФ в целях возмещения затрат в связи с выполнением работ по созданию объектов внешней инженерной инфраструктуры при реализации инвестиционных проектов, а также в целях возмещения расходов по уплате процентов по кредитам коммерческих банков, предоставленным для нового строительства, расширения, реконструкции и технического перевооружения действующих предприятий, на срок нормативного использования или монтажа оборудования;

· размещение средств бюджетов субъектов Российской Федерации для финансирования инвестиционных проектов в порядке, предусмотренном законодательством Российской Федерации о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд. Размещение указанных средств осуществляется на возвратной и срочной основах с уплатой процентов за пользование ими в размерах, определяемых законом о бюджете субъекта Российской Федерации, либо на условиях закрепления в собственности субъекта Российской Федерации соответствующей части акций создаваемого акционерного общества, которые реализуются через определенный срок на рынке ценных бумаг с направлением выручки от реализации в доходы соответствующих бюджетов;(см. текст в предыдущей редакции)

· бюджетный кредит – предоставление средств юридическим лицам из бюджета разных уровней бюджетной системы РФ для осуществления конкретного инвестиционного проекта на возвратной и безвозмездной основах. Принципиальное отличие государственного финансирования от банковского кредитования состоит в льготном получении выделяемых средств и размере процентной ставки, которая гораздо ниже у государственного кредита, чем у банковского;

· предоставление гарантий по кредитам – получение хозяйствующим субъектом коммерческого кредита на реализацию инвестиционного проекта под поручительство государства в лице государственных органов и учреждений;

· долевое участие в инвестиционном проекте – осуществление совместных инвестиций наряду с частными инвесторами, создание совместных предприятий;

· гранты – денежные и иные средства, передаваемые безвозмездно и безвозвратно на реализацию инновационных проектов, проведение конкретных научных исследований.

- Инвестиционный фонд РФ: порядок формирования и использования.

Постановлением Правительства от 1 марта 2008 г. №134 «Об утверждении правил формирования и использования бюджетных ассигнований Инвестиционного фонда российской Федерации» установлен порядок предоставления бюджетных ассигнований Инвестиционного фонда РФ для реализации инвестиционных проектов, осуществляемых на условиях государственно-частного партнерства.

Бюджетные ассигнования Фонда предоставляются для реализации проектов, направленных на социально-экономическое развитие Российской Федерации в части создания и развития инфраструктуры, имеющей общегосударственное значение или необходимой для выполнения в соответствии с межправительственными соглашениями обязательств России по созданию объектов на территории РФ, для реализации инновационных проектов, создания и реконструкции объектов, планируемых к реализации в рамках концессионных соглашений, а также для финансирования подготовки и проведения конкурсов на право заключения концессионного соглашения.

Бюджетные ассигнования Инвестиционного фонда могут предоставляться в форме:

- осуществления бюджетных инвестиций в объекты капитального строительства государственной собственности РФ, включая финансирование разработки проектной документации на объекты капитального строительства, подготовки и проведения конкурсов на право заключения концессионного соглашения, в том числе подготовки конкурсной документации, а также финансирование работ по подготовке территории строительства, включая выкуп земельных участков;

- предоставления субсидий бюджетам субъектов РФ на софинансирование объектов капитального строительства государственной собственности субъектов РФ, бюджетные инвестиции в которые осуществляются из бюджетов субъектов РФ, или на предоставление соответствующих субсидий из бюджетов субъектов РФ местным бюджетам на софинансирование объектов капитального строительства муниципальной собственности, бюджетные инвестиции в которые осуществляются из местных бюджетов;

- предоставления субсидий на софинансирование разработки проектной документации на объекты капитального строительства государственной собственности субъектов РФ, предполагаемых к реализации в рамках концессионных соглашений, или предоставления соответствующих субсидий из бюджетов субъектов РФ на софинансирование разработки проектной документации на объекты капитального строительства муниципальной собственности, предполагаемых к реализации в рамках концессионных соглашений;

- направления бюджетных ассигнований в уставные капиталы открытых акционерных обществ, в том числе путем участия в их учреждении;

- предоставления государственных гарантий Российской Федерации в обеспечение исполнения обязательств в части возврата основного долга по заимствованиям коммерческих организаций, осуществляемых в форме кредита, привлекаемого в кредитных организациях;

- направления в инвестиционные фонды, создаваемые в субъектах РФ.

- Порядок формирования федеральных инвестиционных программ

Федеральные целевые программы и межгосударственные целевые программы, в осуществлении которых участвует Российская Федерация (далее — целевые программы), представляют собой увязанный по задачам, ресурсам и срокам осуществления комплекс научно-исследовательских, опытно-конструкторских, производственных, социально-экономических, организационно-хозяйственных и других мероприятий, обеспечивающих эффективное решение системных проблем в области государственного, экономического, экологического, социального и культурного развития Российской Федерации.

Целевые программы являются одним из важнейших средств реализации структурной политики государства, активного воздействия на его социально-экономическое развитие и должны быть сосредоточены на реализации крупномасштабных, наиболее важных для государства инвестиционных и научно-технических проектов, направленных на решение системных проблем, входящих в сферу компетенции федеральных органов исполнительной власти.

Целевая программа может включать в себя несколько подпрограмм, направленных на решение конкретных задач в рамках программы. Деление целевой программы на подпрограммы осуществляется исходя из масштабности и сложности решаемых проблем, а также необходимости рациональной организации их решения.

Целевая программа состоит из следующих разделов:

характеристика проблемы, на решение которой направлена целевая программа;

основные цели и задачи целевой программы с указанием сроков и этапов ее реализации, а также целевых индикаторов и показателей; перечень программных мероприятий; обоснование ресурсного обеспечения целевой программы; механизм реализации целевой программы, включающий в себя механизм управления программой и механизм взаимодействия государственных заказчиков; оценка социально-экономической и экологической эффективности целевой программы.

Целевая программа также содержит паспорт федеральной (межгосударственной) целевой программы.

К содержанию разделов целевой программы предъявляются следующие требования.

Первый раздел целевой программы должен содержать развернутую постановку проблемы, включая анализ причин ее возникновения, обоснование ее связи с национальными приоритетами социально-экономического развития, целесообразности программного решения проблемы на федеральном уровне. Раздел также должен содержать обоснование необходимости решения проблемы программно-целевым методом и анализ различных вариантов этого решения, а также описание основных рисков, связанных с программно-целевым методом решения проблемы.

Второй раздел целевой программы должен содержать развернутые формулировки целей и задач программы с указанием целевых индикаторов и показателей.

Требования, предъявляемые к целям программы:

специфичность (цели должны соответствовать компетенции государственных заказчиков целевой программы); достижимость (цели должны быть потенциально достижимы);

измеряемость (должна существовать возможность проверки достижения целей);

привязка к временному графику (должны быть установлены срок достижения цели и этапы реализации целевой программы с определением соответствующих целей).

Раздел должен содержать обоснование необходимости решения поставленных задач для достижения сформулированных целей программы и обоснование сроков решения задач и реализации программы с описанием основных этапов реализации и указанием прогнозируемых значений целевых индикаторов и показателей для каждого этапа, а также условия досрочного прекращения реализации целевой программы.

Третий раздел целевой программы должен содержать перечень мероприятий, которые предлагается реализовать для решения задач целевой программы и достижения поставленных целей, а также информацию о необходимых для реализации каждого мероприятия ресурсах (с указанием статей расходов и источников финансирования) и сроках. Программные мероприятия должны быть увязаны по срокам и ресурсам и обеспечивать решение задач целевой программы.

Программные мероприятия должны предусматривать комплекс мер по предотвращению негативных последствий, которые могут возникнуть при их реализации.

В отдельных случаях для достижения целей программы, внесения изменений в нормативные правовые акты целевая программа может содержать приложение с планом подготовки и принятия необходимых нормативных правовых актов.

В четвертом разделе целевой программы должно содержаться обоснование ресурсного обеспечения, необходимого для реализации программы, а также сроков и источников финансирования. Кроме того, раздел должен включать в себя обоснование возможности привлечения (помимо средств федерального бюджета) внебюджетных средств и средств бюджетов субъектов Российской Федерации для реализации программных мероприятий и описание механизмов привлечения этих средств.

Основные требования к пятому разделу целевой программы изложены в разделе VII Постановления Правительства РФ от 25.12.2004 N 842 «О внесении изменений в порядок разработки и реализации федеральных целевых программ и межгосударственных целевых программ, в осуществлении которых участвует Российская Федерация «.

Шестой раздел целевой программы должен содержать описание социальных, экономических и экологических последствий, которые могут возникнуть при реализации программы, общую оценку вклада целевой программы в экономическое развитие, а также оценку эффективности расходования бюджетных средств. Оценка эффективности осуществляется по годам или этапам в течение всего срока реализации целевой программы, а при необходимости и после ее реализации.

Методика оценки эффективности целевой программы разрабатывается государственными заказчиками (государственными заказчиками-координаторами) с учетом специфики программы и должна служить приложением к тексту программы.

- Государственно-частное партнерство. Сферы и перспективы развития.

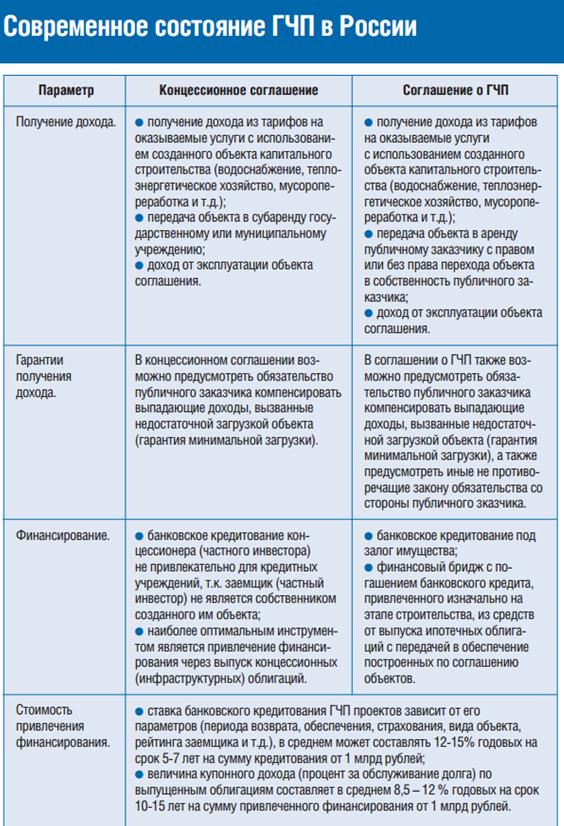

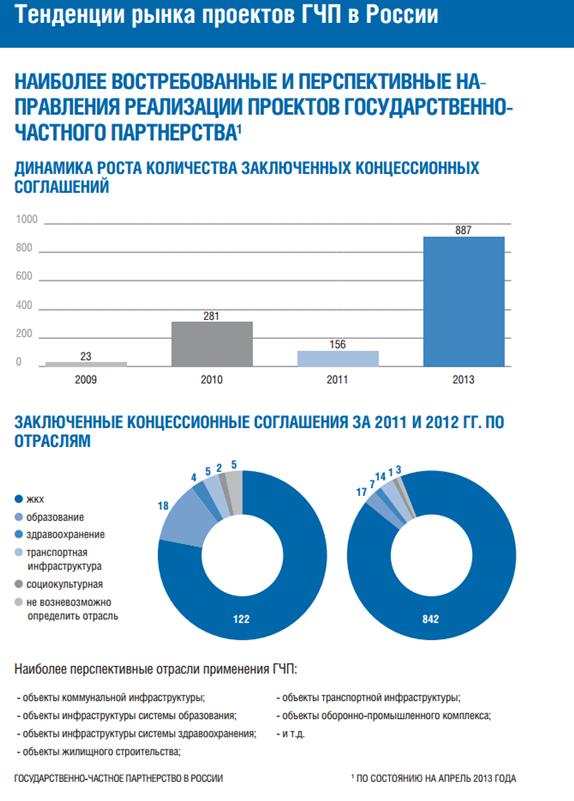

ГЧП рассматривается как конкретные проекты, реализуемые совместно государственными органами и частными компаниями на объектах федеральной, региональной и муниципальной собственности.

26 апреля 2013 года Государственной Думой рассмотрен в первом чтении проект федерального закона «Об основах государственно-частного партнерства в Российской Федерации» (проект №238827-6). В соответствии с проектом закона под государственно-частным партнерством в Российской Федерации понимается: взаимодействие публичного партнера с одной стороны, и частного партнера с другой стороны, осуществляемое на основании заключенного по результатам конкурсных процедур соглашения о государственно-частном партнерстве, направленного на повышение качества и обеспечение доступности предоставляемых услуг населению, а также на привлечение в экономику частных инвестиций, в соответствии с которым частный партнер принимает на себя обязательства по полному или частичному финансированию и эксплуатации и/или техническому обслуживанию объекта соглашения о государственно-частном партнерстве, а также одно или более из следующих обязательств: 1) разработка и согласование проектной документации; 2) создание объекта соглашения о государственно-частном партнерстве; 3) реконструкция объекта соглашения о государственно-частном партнерстве. При этом публичный заказчик принимает на себя одно или более из следующих обязательств: 1) предоставить частному партнеру имущество, предназначенное для осуществления деятельности, предусмотренной соглашением о государственно-частном партнерстве, во владение и/или пользование; 2) предоставить право использования результатов интеллектуальной деятельности или средств индивидуализации (исключительные или неисключительные права), необходимых для исполнения соглашения о государственно-частном партнерстве. Другие регуляторы правоотношений в государственно-частном партнерстве: ФЗ от 21.07.2005 г. № 115-ФЗ «О концессионных соглашениях»; ФЗ от 26 июля 2006 г. № 135-ФЗ «О защите конкуренции»; ФЗ от 25 февраля 1999 г. № 39- ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»; отраслевые и региональные законы.

В России на данный момент наибольшее распространение получило государственно-частное партнерство в форме концессии, то есть соглашение, по которому одна сторона (концессионер) обязуется создать или реконструировать определенный имущественный объект, право собственности на который остается за второй стороной (концендентом). Концендент в свою очередь передает право владения и пользования объектом на продолжительный срок концессионеру. Часто к государственно-частному партнерству относят «контракты жизненного цикла» (Life Cycle Contract), специальные долгосрочные контракты, по которым частная сторона осуществляет весь комплекс работ от проектирования и создания объекта до эксплуатации и утилизации. Другая распространенная форма государственно-частного партнерства – специализированные пред приятия или государственно-частные предприятия (SPV), уставной капитал которых формируется частным и публичным партнером для решения социально-значимых задач на обоюдовыгодных условиях.

Государственно-частное партнерство является самой долгосрочной формой взаимодействия. При этом распределение рисков между бизнесом и властью зависит от конкретной модели реализации: от минимальных для бизнеса в случае заключения классических контрактов жизненного цикла, до максимальных при реализации соглашений, при которых публичный партнер не гарантирует минимальной загрузки или не несет обязательств по регулярным платежам (например, концессионных соглашений «без прямых платежей»).

Выгоды ГЧП:

Выгоды для экономики:

— интенсивное развитие инфраструктуры и ускорение темпов обновления основных производственных фондов;

— повышение качества строительства, эксплуатации и управления за счет инноваций, стимулов и компетенций частных партнеров;

— более широкий доступ к рынкам частного капитала;

— рост качества производимой продукции и оказываемых услуг населению (благодаря повышению стандартов качества и эффективности управления объектами соглашения);

— снижение бюджетной нагрузки и высвобождение дополнительных ресурсов.

Выгоды для государства:

— сокращение издержек по созданию/ поддержанию социальной или иной общественно значимой инфраструктуры;

— снижение бюджетных и прочих рисков как результат разделения рисков с частным партнером;

— доступ к альтернативным источникам капитала, что позволяет реализовывать проекты, которые были невозможны ранее;

— рост надежности государственных инвестиций и повышение вероятности получения ожидаемого результата (наличие заинтересованного частного партнера в проекте позволяет снизить риски недобросовестности государственного заказчика).

Выгоды для бизнеса:

— защищенность инвестиций: в долгосрочной перспективе частная компания получает и государственные активы, и государственные заказы на объект соглашения;

— гарантированная рентабельность: (предприниматель получает от государства гарантии возврата вложенных инвестиций;

— относительная автономность в принятии оперативных решений. Так, обладая хозяйственной свободой, частная компания, может, например, за счет повышения производительности труда или снижения себестоимости увеличивать общую прибыльность проекта.

Обязательства сторон в ГЧП:

Основные государственные обязательства:

— предоставить имущество, предназначенное для осуществления деятельности, предусмотренной соглашением, во владение и пользование;

— принять в собственность объект соглашения от частного партнера.

Дополнительные государственные обязательства (в соответствии с действующим законодательством): предоставить частному партнеру необходимые для исполнения соглашения права на использование результатов интеллектуальной деятельности или средств индивидуализации (исключительных и/ или) неисключительных прав;

— предоставить государственные гарантии в соответствии с условиями соглашения;

— предоставить льготы и иные преимущества частному партнеру, в пределах своей компетенции и в соответствии с условиями соглашения;

— предоставить частному партнеру бюджетные средства в целях оплаты товаров, работ, услуг или иной осуществляемой частным партнером деятельности в соответствии с условиями соглашения.

Основные обязательства бизнеса:

— создать, реконструировать или модернизировать объект соглашения;

— полностью или частично финансировать, эксплуатировать и/или технически обслуживать объект соглашения;

— передать право собственности на объект соглашения публичному партнеру в сроки, в порядке и на условиях, определенных соглашением.

Дополнительные обязательства бизнеса (в соответствии с условиями соглашения): разработка и согласование проектной документации; эксплуатация и/или техническое обслуживание объекта соглашения; выполнение работ (оказание услуг) с использованием объекта соглашения в соответствии с условиями соглашения; иные обязательства, предусмотренные соглашением.

Основные ограничения, не позволяющие использовать все формы ГЧП в России:

1. Отсутствие единого законодательно закрепленного определения и подходов к реализации государственно-частного партнерства. Отсутствие понятия специфики государственно-частного партнерства в федеральном законодательстве приводит к различному пониманию и трактовке данной формы экономического взаимодействия участниками процесса, затрудняет его применение, что создает риски признания ряда проектов нелегитимными.

2. Отсутствие возможности получения прав собственности на объекты соглашения о государственно-частном партнерстве частным партнером. Законодательство в области конкуренции предусматривает обязательное проведение отдельных конкурсных процедур для аренды и передачи в пользование государственной собственности, что ограничивает возможность инвестора по привлечению заемного финансирования (запрет на передачу объекта в залог).

3. Несовершенство бюджетного законодательства. Отсутствует правовой механизм выделения бюджетных ассигнований для исполнения долгосрочных обязательств государственного/муниципального заказчика при реализации комплексного проекта.

4. Отсутствие законодательных оснований для обеспечения гарантий и иных преимуществ частному партнеру со стороны публичного партнера. В соответствии с законодательством в области конкуренции и бюджетным кодексом публичный партнер не может предоставить какие-либо дополнительные гарантии и взять на себя обязательства долгосрочного характера в рамках договора с частным партнером. Согласно действующему законодательству (по состоянию на сентябрь 2013 года) в России полностью легитимной может считаться лишь одна из существующих форм государственно-частного партнерства, а именно: концессия.

Целью разрабатываемого проекта федерального закона является создание правовых условий для привлечения инвестиций на основе государственно-частного партнерства в экономику Российской Федерации, повышение качества и обеспечение доступности предоставляемых населению услуг. Принятие проекта федерального закона позволит:

— установить на территории Российской Федерации систему единых понятий и категорий в сфере государственно-частного партнерства;

— определить полномочия Российской Федерации, субъектов Российской Федерации и муниципальных образований при реализации соглашений о государственно-частном партнерстве;

— установить обязательства публичного заказчика и частного партнера при реализации соглашения о ГЧП, в том числе по обязательному финансированию и эксплуатации и/или техническому обслуживанию объекта соглашения частным партнером;

— закрепить права и защитить интересы частных партнеров и кредиторов;

— устранить препятствия для реализации проектов государственно-частного партнерства, содержащиеся в законодательстве;

— определить общее направление развития федерального и регионального законодательства в сфере государственно-частного партнерства;

— закрепить возможность гибко структурировать проекты (не предусматривает жесткий перечень форм партнерства).

—

Лекция 3. Долгосрочное кредитование инвестиционных проектов

1. Финансирование инвестиционных проектов на основе долгосрочного кредитования: достоинства и ограничения.

2. Организация инвестиционного кредитования в коммерческих банках: нормативная база, этапы кредитного процесса.

3. Особенности и этапы принятия решения по кредитной заявке инвестиционного кредита.

4. Особенности кредитного договора по инвестиционному кредиту: значение и содержание. Формы обеспечения возвратности инвестиционного кредита.

5. Синдицированный кредит в инвестиционном кредитовании: характеристика, процесс организации.

6. Порядок кредитования инвестиционных проектов коммерческими банками.

7. Этап сопровождения инвестиционного кредита: задачи и особенности организации.

1. Финансирование инвестиционных проектов на основе долгосрочного кредитования: достоинства и ограничения.

Долгосрочный кредит в основные фонды предприятия называют инвестиционным. Необходимость долгосрочного кредита объективно вытекает из несоответствия имеющихся у предприятия средств и потребностей в них для расширенного воспроизводства. Именно в этих условиях возникают кредитные отношения долговременного характера. Это дает возможность заемщику получить деньги раньше, чем он сможет их извлечь из обращения после реализации товара. Преимущество кредитного метода финансирования капитальных вложений связано с возвратностью средств. Это предполагает взаимосвязь между фактической окупаемостью капитальных затрат и возвратом долгосрочного кредита в срок. Именно поэтому так важно увязывать срок предоставления кредита с фактическим сроком осуществления проекта.

Инвестиционный кредит – это разновидность банковского кредита или кредитной линии, направленная на реализацию инвестиционных целей заемщика.

Экономическая сущность инвестиционного кредита заключается в участии банковского капитала в процессе производства и воспроизводства основного капитала, возобновления его на качественно новом уровне, а также в устранении временных разрывов в воспроизводственном процессе. Инвестиционный кредит имеет определенные отличия от других кредитных инструментов, в числе которых:

– специфика целевого назначения, которую необходимо документально подтвердить заключенными договорами в рамках разработанного ТЭО или бизнес-плана проекта;

– более длительный (до 10 лет) срок предоставления;

– возможность отсрочки погашения основной суммы долга;

– высокая степень риска для кредитора.

Объектами банковского кредитования капиталовложений предприятий всех форм собственности являются затраты по:

1. строительству, расширению и реконструкции объектов производственного и непроизводственного назначения;

2. приобретению движимого и недвижимого имущества;

3. образованию новых предприятий с участием иностранных инвесторов;

4. созданию научно-технической продукции, интеллектуальных ценностей и других объектов собственности.

В отечественной практике инвестиционные кредиты обычно предоставляются уже действующим предприятиям (как правило, клиентам кредитующего банка) на срок от 3 до 5 лет, но не превышающий срока окупаемости самого проекта. При этом условия получения такого кредита могут существенно различаться.

Российские банки не играют должной роли в инвестиционном процессе. Высокие риски и отсутствие соответствующей ресурсной базы у банков, а также низкая рентабельность отечественных предприятий и отсутствие у них надежного обеспечения сдерживают рост кредитования инвестиционной деятельности в РФ.

Учитывая спрос клиентов на «длинные» ресурсы и потребность экономики в обновлении основных средств, банки должны ориентироваться на инвестиционные кредитные продукты. Источниками погашения инвестиционного кредита являются денежные потоки от текущей хозяйственной деятельности заемщика, а также денежные потоки от реализации проекта.

Инвестиционные кредиты позволяют предприятиям осуществлять свои проекты на максимально гибких условиях: привлечение средств за сравнительно короткий промежуток времени (до 30 дней); минимальные требования к раскрытию информации о бизнесе и его собственниках; возможность согласования графика и получения отсрочки платежей; привязка выплат к этапам реализации проекта и т.д.

К недостаткам инвестиционного кредитования следует отнести необходимость передачи в залог наиболее ценных и ликвидных активов заемщика, по крайней мере, до момента введения в эксплуатацию инвестиционного объекта, что значительно сужает возможности менеджмента по их использованию в других целях. Существенными недостатками инвестиционного кредита в РФ являются также его высокая стоимость для большинства предприятий, наличие ограничивающих условий, а также необходимость участия в проекте собственными средствами. Наконец, подобное финансирование практически невозможно получить вновь создаваемым предприятиям.

Источник