- 2.7 Основные источники финансирования бизнеса. Теория ЕГЭ по обществознанию 2019

- Основные Источники Финансирования Бизнеса: Виды Инвестиций

- Содержание

- Источники инвестиций

- Внутренние источники финансирования бизнеса

- Внешние каналы получения дополнительного финансового капитала

- Кредиты

- Фонды-инвесторы

- Венчурные фонды

- Основные источники финансирования инвестиций

- Что такое источники финансирования

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

2.7 Основные источники финансирования бизнеса. Теория ЕГЭ по обществознанию 2019

2.7 Основные источники финансирования бизнеса

I. Внутренние источники финансирования бизнеса (чистая прибыль, амортизационные отчисления)

Финансирование — пополнение денежных средств предприятия.

Источники финансирования бизнеса:

1) Внутренние (накопленная прибыль, амортизация, доходы от собственности, дополнительные вложения)

2) Внешние (банковский кредит, инвестиции, продажа акций/облигаций, бюджетные средства)

-При выборе источников финансирования осуществляется прогнозирование возможных изменений в составе активов и капитала предприятия.

-Государство вправе финансировать частный бизнес.

I. Внутренние источники финансирования бизнеса.

Внутренними источниками могут служить чистая прибыль фирмы и амортизационные отчисления.

Их использование носит название « самофинансирование », т. е. финансирование за счёт собственных средств. Самофинансирование присуще в основном мелким предприятиям, которым трудно достать деньги из других источников.

Прибыль у этих предприятий небольшая, поэтому с её помощью расширить производство удаётся крайне редко. Остаётся ещё один источник самофинансирования — амортизационные отчисления .

Рассмотрим возможности их использования на условном примере.

Предположим, что предприниматель купил станок за 150 тыс. р., срок службы которого равен 5 годам. Значит, годовая норма амортизационных отчислений составит 30 тыс. р. (150 ООО : 5). Амортизационные отчисления входят в затраты на производство и реализацию товара, поэтому если предприятие производит в год 300 изделий, то в цену каждого изделия войдёт 100 р. (30 000 : 300). Через 5 лет предприниматель накопит 150 тыс. р. и должен будет купить новый станок. Но поскольку технический прогресс не стоит на месте, через 5 лет аналогичный станок нового поколения может стоить дороже и денег придётся добавить.

I. Внешние источники финансирования бизнеса.

Внешние источники разделяются на две группы: долговое финансирование и безвозмездное финансирование.

Безвозмездное финансирование является представлением денежных средств в виде безвозмездных благотворительных пожертвований, помощи, субсидий.

К долговому финансированию относится заемный капитал. В состав заемного капитала входят: краткосрочные кредиты и займы; долгосрочные кредиты и займы; кредиторская задолженность.

Внешними источниками являются банковские кредиты, средства бюджетов разных уровней, средства внебюджетных фондов, средства населения.

Примеры внешних источников финансирования бизнеса:

— совместный бизнес, партнёры получают возможность расширить свои финансовые ресурсы за счёт эффекта экономии на масштабе;

— продажа акций — способ привлечь финансы извне;

— торговый (или товарный) кредит (продажа товаров с отсрочкой платежа);

— государственное бюджетное финансирование: прямые капитальные вложения (государственные предприятия); субсидии (частичное финансирование деятельности фирм) выдаются и государственным, и частным фирмам; государственный заказ (государство не финансирует затраты, а заранее обеспечивает фирме доход от продажи товаров).

— банковский кредит;

Банковский кредит (наиболее распространенная форма финансирования) — денежная сумма, выдаваемая банком на определённый срок на условиях возвратности и оплаты определённого процента.

Кредиты бывают двух видов — краткосрочные и долгосрочные. Краткосрочные кредиты выдаются на срок не более одного года, а долгосрочные — более одного года.

Инвестиции — долгосрочные вложения капитала с целью получения дохода. Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта.

Условия, обеспечивающие эффективность инвестирования:

1) Инвестирование имеет смысл, если рентабельность инвестиций превышает темпы инфляции

2) Инвестирование целесообразно только тогда, когда от этого можно получить большую чистую прибыль (за вычетом налогов), чем от хранения денег в банке.

3) Инвестирование возможно только в наиболее рентабельные проекты.

Не следует путать инвестирование и финансирование.

Финансирование — выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли, тогда финансирование превращается в инвестирование.

Источник

Основные Источники Финансирования Бизнеса: Виды Инвестиций

Содержание

Вложение денежных средств в различные бизнес-проекты для увеличения в будущем собственного капитала принято называть инвестированием. Подобные денежные вливания требуются объектам деятельности на начальном этапе развития или для претворения в жизнь новых перспективных проектов, требующих финансовой поддержки. Необходимость в инвестициях может возникнуть и при стремительном росте бизнеса с высокой эффективностью, когда нужны средства на новейшие технологии, расширение производства с целью увеличения объемов выпускаемого продукта, оказываемых услуг.

Многообразие источников получения необходимого капитала и способов их поиска дают возможность перед решающим шагом сделать тщательный анализ всех возможных каналов кредитования, чтобы сделать оправданный выбор.

Источники инвестиций

Деньги для развития проекта можно получить несколькими путями:

- вложить собственные сбережения или воспользоваться финансовым предложением партнеров;

- выпустить в продажу акции компании;

- использовать прибыльную часть от деятельности предприятия.

Последние два варианта могут быть актуальны для успешно развивающегося бизнеса, но никак не могут быть задействованы при старте нового проекта или дополнительно запланированного грандиозного комплекса мероприятий уже работающей фирмы.

Это можно объяснить на примере акционерного общества, когда денежные средства необходимы еще до начала деятельности, чтобы открыть компанию, напечатать билеты ценных бумаг, подать рекламу и так далее. Или еще. Коммерческая организация является успешным реализатором товара, спрос на который растет. Руководство принимает решение увеличить продажи, но при этом потребуются финансы не только на закупку продукции или сырья на ее производство, но и на расширение складских помещений, увеличение количества персонала, транспортные перевозки.

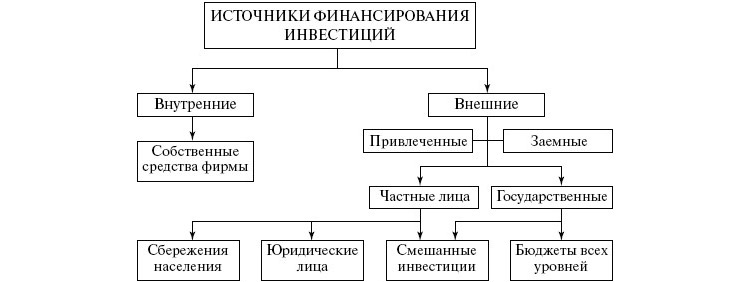

Инвестиционные источники условно можно разделить на два основных вида: внешние и внутренние. Рассмотрим их подробнее.

Внутренние источники финансирования бизнеса

К такого рода инвестиционным каналам относят собственную доходную часть компании: прибыль после уплаты налоговых сборов, амортизация отчислений, продажа/аренда незадействованных активов и т.д. Рациональное распределение денежных ресурсов тоже может послужить дополнительным источником дохода (выгодная закупка товара/сырья, продуманный штат квалифицированных сотрудников и пр.).

Как результат, большие объемы прибыли позволяют организации расширять собственную хозяйственную деятельность без привлечения сторонних денежных ресурсов. Размеры же получаемой прибыли находятся в прямой зависимости от рентабельности производства и дивидендной политики администрации.

- экономия средств на привлечение внешнего капитала;

- сохранение полного контроля компании его собственниками;

- высокая устойчивость, привлекательный инвестиционный климат.

Существуют, конечно, и определенные недостатки такого канала инвестиций, среди которых можно назвать ограниченный объем и его непостоянность, что сложно прогнозировать. Часто доходная часть компании находится в зависимости от неконтролируемых факторов (ситуация на рынке, сезонность спроса на продукцию/услуги, экономическая цикличность и пр.).

Внешние каналы получения дополнительного финансового капитала

Любые заемные капиталовложения в бизнес, полученные от привлечения извне относятся к внешним источникам инвестиций, которые имеют широкое разнообразие форм. Ниже представлена классификация источников внешних инвестиций.

Кредиты

Кредитованием бизнеса преимущественно занимаются банки. Но обеспечивать дополнительные вливания в бизнес они предпочитают под твердые гарантии, каковыми в данном случае рассматриваются конкурентоспособные производства, занимающие определенную рынковую нишу. Начинающему коммерсанту оформить банковский кредит непросто, хотя шанс есть, если предоставить убедительный бизнес-план развития, подтверждающий возможность получения высоких прибылей от внедрения инвестиционного проекта.

Фонды-инвесторы

Их еще называют «бизнес-ангелы», потому что они готовы не только финансировать предприятия, но и помогать их собственникам своим участием и советом опытного предпринимателя. Индивидуальные инвесторы часто вкладывают свой капитал в начинающие компании с большими перспективами, при условии, что предприниматель сумеет убедить «ангела» в достижении высоких результатов в самые короткие сроки. Индивидуальный источник финансирования во многом предпочтительнее, так как личная заинтересованность и знание основ бизнеса могут послужить дополнительной инвестицией в дело.

Венчурные фонды

Коллективный механизм единомышленников по инвестиционным вложениям, созданный «бизнес-ангелами» и часто ориентированный на работу со стартапами, наукоемкими производствами и самыми рискованными проектами, которые могут принести максимальную прибыль, заинтересовать интересной идеей инвестиционного проекта. Главное условие для сотрудничества с «венчурами» – экономическая обоснованность и грамотный маркетинг-план предстоящего бизнес-предприятия.

Инвестиционное финансирование бизнеса служит «двигателем» его развития, во многих случаях помогает не только добиться высокой результативности хозяйствования, но и разработать инновационные технологии или методы работы в отдельных областях, получить бесценный опыт бизнес-деятельности и поделиться им с другими.

Источник

Основные источники финансирования инвестиций

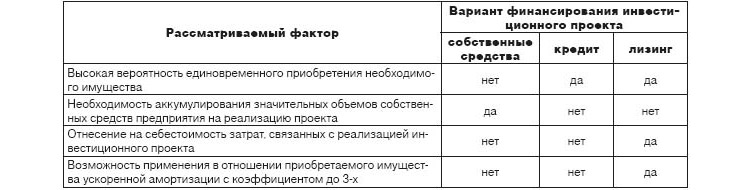

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

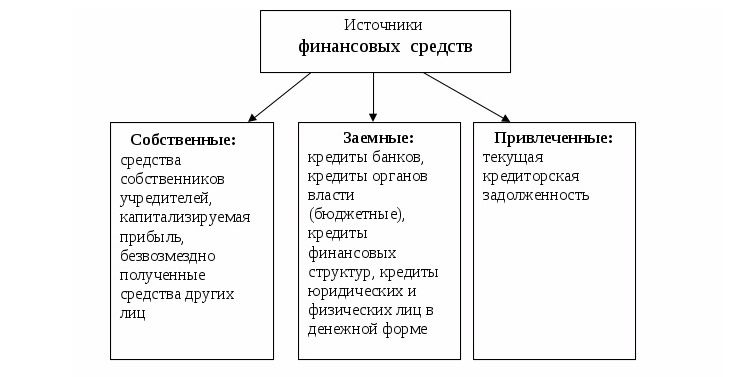

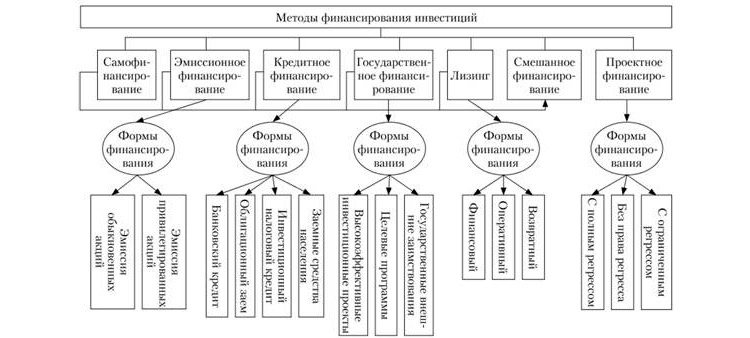

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

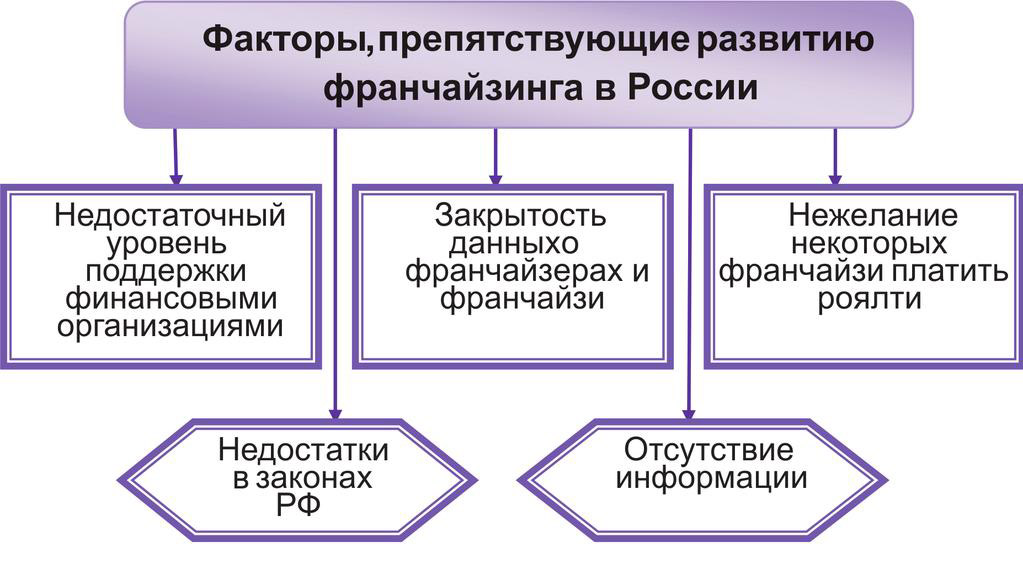

Прямые и косвенные

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

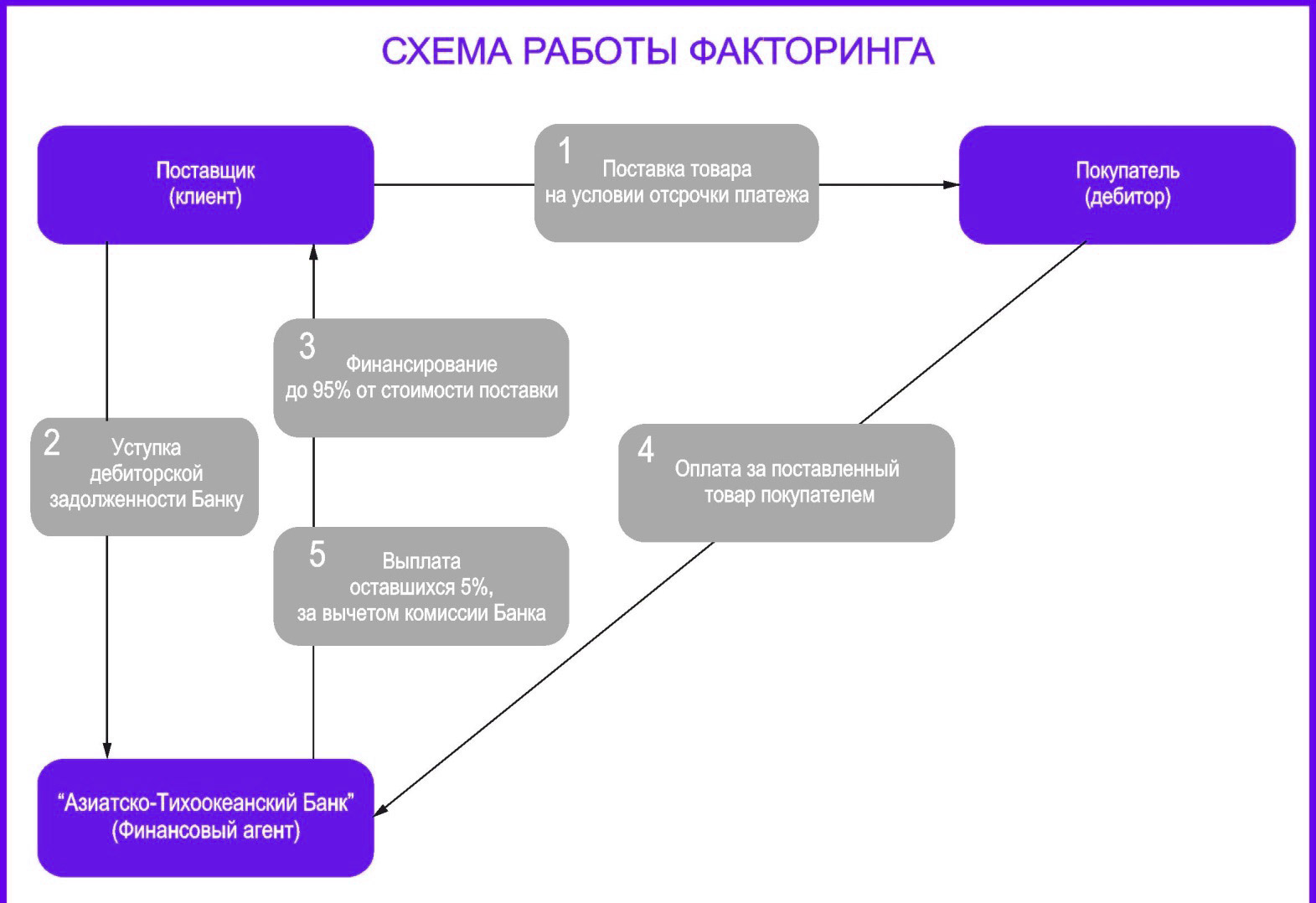

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник