Формы и методы государственного регулирования инвестиционной деятельности

Формы и методы государственного регулирования инвестиционной деятельности, осуществляемой в форме капитальных вложений. В условиях рыночной экономики государство осуществляет функции регулирования предпринимательской, в том числе инвестиционной, деятельности с целью воздействия на экономику страны для развития рыночных отношений и недопущения кризисных

явлений. В условиях проведения реформ, а также кризиса регулирующая роль государства возрастает, а в условиях стабильности и оживления экономики — ослабевает. Государственное регулирование инвестиционной деятельности осуществляется органами государственной власти РФ, субъектов РФ в соответствии с Федеральным законом «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений». В главе Ш данного Закона раскрываются формы и методы государственного регулирования, порядок принятия решения, а также проведения экспертизы инвестиционных проектов.

В соответствии со ст. 11 названного Закона государственное регулирование включает:

• регулирование условий инвестиционной деятельности (косвенное регулирование);

• прямое участие государства в инвестиционной деятельности.

Косвенное регулирование включает разнообразные методы и рычаги воздействия, стимулирующие развитие инвестиционной деятельности, а именно: налоговую, амортизационную политику, защиту интересов инвесторов и другие меры экономического воздействия. Его задачей является создание благоприятных условий для развития инвестиционной деятельности, осуществляемой в форме капитальных вложений, путем:

• совершенствования системы налогов, механизма начисления амортизации и использования амортизационных отчислений;

•установления субъектам инвестиционной деятельности специальных налоговых режимов, но не носящих индивидуального характера;

• предоставления субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами, не противоречащих законодательству РФ;

•расширения использования средств населения и иных внебюджетных источников финансирования жилищного строительства и строительства объектов социально-культурного назначения;

• создания и развития сети информационно-аналитических центров, осуществляющих регулярное проведение рейтингов и публикацию рейтинговых оценок субъектов инвестиционной деятельности;

• принятия антимонопольных мер;

•расширения возможностей использования залогов при осуществлении кредитования;

• развития финансового лизинга в Российской Федерации;

• проведение переоценки основных фондов в соответствии с темпами инфляции;

• создания возможностей формирования субъектами инвестиционной деятельности собственных инвестиционных фондов.

Прямое участие государства в инвестиционной деятельности заключается в осуществлении за счет средств федерального бюджета и бюджетов субъектов РФ капитальных вложений в соответствии с федеральными и региональными целевыми программами, а также по предложениям Правительства и Президента РФ.

Конкретными формами такого участия являются:

• разработка, утверждение и финансирование инвестиционных проектов, осуществляемых РФ совместно с иностранными государствами, а также проектов, финансируемых за счет федерального бюджета и бюджетов субъектов РФ;

• формирование перечня строек и объектов технического перевооружения для федеральных государственных нужд и финансирования их за счет средств федерального бюджета;

• предоставление государственных гарантий на конкурсной основе за счет средств федерального бюджета и бюджетов субъектов РФ;

• размещение средств федерального бюджета и средств бюджетов РФ на конкурсной основе на условиях срочности, платности и возвратности;

• закрепление в государственной собственности части акций создаваемых акционерных обществ, которые через определенный срок будут реализованы на рынке ценных бумаг с направлением выручки от реализации в доходы соответствующих бюджетов;

• проведение экспертизы инвестиционных проектов в соответствии с законодательством РФ;

•защита российских организаций от поставок морально устаревших и материалоемких, энергоемких и ненаукоемких технологий, оборудования, конструкций и материалов;

• разработка и утверждение стандартов (норм и правил) и осуществление контроля за их соблюдением;

• выпуск облигационных займов (гарантированных целевых займов);

• вовлечение в инвестиционный процесс временно приостановленных и законсервированных строек и объектов, находящихся в государственной собственности;

• предоставление концессий российским и иностранным инвесторам по итогам торгов (аукционов и конкурсов) в соответствии с законодательством Российской Федерации.

6.ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ:ПОНЯТИЯ, ВИДЫ И ЖИЗНЕННЫЙ ЦИКЛ.

Инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая в соответствие с законодательством на и утвержденными в установленном порядке стандартами, а также описание практических действий по осуществлению инвестиций. В зависимости от признаков, положенных в основу классификации, можно выделить следующие виды инвестиционных проектов:1)По отношению друг другу:а)независимые –допускающие одновременное и реальное осуществление, причем характеристика их реализации не влияют друг на друга; б)альтернативные – не допускающие одновременной реализации; в)взаимодополняющие— реализация которых может происходить лишь совместно.2)По срокам реализации:краткосрочные (до 3 лет),среднесрочные(3-5)долгосрочные(свыше 5 лет).3)По масштабам: а)малые проекты -действие которых ограничивается рамками одной небольшой фирмы, реализующей проект. б)средние проекты— проекты реконструкции и технического перевооружения существующего производства продукции. Они реализуются поэтапно, по отдельным производствам, в строгом соответствии с заранее разработанными графиками поступления всех видов ресурсов. в)крупные проекты — проекты крупных п/п, в основе которых лежит прогрессивно «новая идея» производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках; г)мегапроекты—это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов..4) По основной направленности:коммерческие проекты- главной целью которых является получениеприбыли; социальные проекты- ориентированные, на решениепроблем безработицы в регионе, снижение криминогенного уровняи т.д.; экологические проекты-основу которых составляет улучшениесреды обитания;5) В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, труда, а также на экологическую и социальную обстановку:глобальные проекты —реализация которых существенно влияетна экономическую, социальную или экологическую ситуацию на Земле;народнохозяйственные проекты- реализация которых существенновлияет на экономическую, социальную или экологическую ситуациюв стране, и при их оценке можно ограничиваться учетом толькоэтого влияния;крупномасштабные проекты- реализация которых существенновлияет на экономическую, социальную или экологическую ситуациюв отдельно взятой стране;локальные проекты, реализация которых не оказывает существенноговлияния на экономическую, социальную или экологическуюситуацию в определенных регионах, на уровеньи структуру цен на товарных рынках. Промежуток времени между моментом появления проекта и моментом окончания его реализации называется жизненным циклом проекта. Разработка любогоинвестиционного проекта — от первоначальной идеи до эксплуатации— может быть представлена в виде цикла, состоящего из трехфаз: предынвестиционной, инвестиционной и эксплуатационной. Суммарная продолжительность трех фазсоставляет жизненный цикл (срок жизни) инвестиционного проекта.Фаза 1 — предынвестиционная,предшествующая основномуобъему инвестиций, не может быть определена достаточно точно.В этой фазе проект разрабатывается, изучаются его возможности,проводятся предварительные технико-экономические исследования,ведутся переговоры с потенциальными инвесторами и другимиучастниками проекта, выбираются поставщики сырья и оборудования.Фаза 2 — инвестиционная,когда происходит инвестированиеили осуществление проекта. В данной фазе предпринимаются конкретныедействия, требующие гораздо больших затрат и носящиенеобратимый характер, а именно: разрабатывается проектно-сметная документация; заказывается оборудование; готовятся производственныеплощадки; поставляется оборудование и т.д На этой фазе формируются постоянные активы предприятия.Фаза 3 — эксплуатационная. Она начинается с момента ввода в действие основного оборудованияили приобретения недвижимостилибо других видов активов. В этой фазе осуществляется пускв действие предприятия, начинается производство продукции илиоказание услуг, возвращается банковский кредит в случае его использования. Эта фаза характеризуется соответствующими поступлениямии текущими издержками. Продолжительность эксплуатационной фазы оказывает существенноевлияние на общую характеристику проекта. Чем дальше во времениотнесена ее верхняя граница, тем больше совокупная величинадохода.

7.Бизнес-план инвестиционного проекта.

Бизнес–план инвестиционного проекта – это форма представления инвестиционного проекта, составляется на стадии предварительного технико–экономического обоснования проекта. В отличии от последнего содержит в себе еще и раздел маркетинга.

Бизнес-план выражает концепцию инвестиционного проекта, его структура жестко не регламентирована. Носит унифицированный характер, содержит следующие разделы:

1. Общие сведения, включая меморандум о конфиденциальности информации.

2. Краткая характеристика проекта – резюме.

3. Характеристика предприятия и отрасли.

4. Сущность инвестиционного проекта.

5. Оценка рынков сбыта и конкуренции.

6. План маркетинга.

7. Инвестиционный план.

8. Производственный план.

9. Организационный план.

10. Финансовый план и показатели эффективности проекта.

11. Анализ рисков и приложений.

8. Критерии и основные аспекты оценки эффективности инвестиционных проектовПринятие инвестиционного решения для фирмы является достаточно сложной задачей. Одним из наиболее общих критериев, который должен учитываться при этом, является критерий повышения ценности фирмы,факторами которой могут стать рост доходов фирм, снижение производственного или финансового риска, повышение уровня эффективности ее работы в результате верных решений. Определение реальности достижения именно таких результатов инвестиционных операций — ключевая задача оценки эффективности любого инвестиционного проекта. Ценность результатов в равной степени зависит как от полноты и достоверности исходных данных, так и от корректности методов, используемых при их анализе. Значительную роль в обеспечении адекватной интерпретации результатов расчетов играют также опыт и квалификация экспертови консультантов. В России на базе документов, разработанных ЮНИДО, Минэкономики России, Минфином России и Госкомстроем России приняты Методические рекомендации по оценке эффективности инвестиционных проектов от 21 июня 1999 г. № ВК477, которые в настоящее время служат основой для всесторонней оценки инвестиционных проектов. Оценка эффективности инвестиционных проектов включает два основных аспекта — финансовый и экономический. Международная практика разделяет задачи и методы финансовой и экономической оценок. Оба указанных подхода дополняют друг друга. В первом случае анализируется ликвидность проекта в ходе его реализации. Иначе говоря, задача финансовой оценки — установление достаточности финансовых ресурсов конкретного предприятия (фирмы) для реализации проекта в установленный срок, выполнения всех финансовых обязательств. Финансовая оценка (или оценка финансовой состоятельности) предполагаемого объекта инвестиций является неотъемлемой частью инвестиционного процесса. Инвестор не будет иметь дело с юридическим или физическимлицом, финансовое состояние которого ему не известно. В странах с развитой рыночной инфраструктурой публикация финансовых отчетов считается общепринятым условием нормальных деловых связей; существуют различные регулярно издаваемые справочники,по которым можно получить представление о финансовом положении фирмы. В отечественной же практике качество работы по финансовой оценке определяется квалификацией эксперта и достоверностью информации. Однако в настоящий момент наметилась устойчивая тенденция к раскрытию финансовой информации компаниями, поскольку это напрямую влияет на основную цель развития любой фирмы —увеличение капитализации. Подтверждением этому может служить постепенный переход отечественной системы бухгалтерского учета на международные стандарты финансовой отчетности (МСФО). При оценке экономической эффективности акцент делается на потенциальную способность инвестиционного проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста. Данный анализ строится на определении различных показателей эффективности инвестиционных проектов, которые являются интегральными показателями.

Источник

Формы и методы государственного регулирования инвестиционной деятельности

Государственное регулирование инвестиционной деятельности — это установленные в законодательном порядке формы и методы административного и экономического характера, которые применяются органами управления всех уровней для осуществления инвестиционной политики, обеспечивающей государственные задачи социально-экономического развития страны и ее регионов, а также повышения рентабельности инвестиций.

Главная задача государственного регулирования инвестиционной деятельности состоит в том, чтобы сформировать положительный инвестиционный климат в стране для абсолютно всех субъектов хозяйствования.

Общепринято выделяют две группы методов, опираясь на которые правительство регулирует инвестиционную деятельность: методы прямого и косвенного воздействия.

Методы прямого воздействия реализуются посредством правового регулирования, административного и экономического воздействия.

Методы косвенного воздействия осуществляются непосредственно экономическими средствами.

Методы государственного регулирования инвестиционной деятельности также разделяются на методы прямого и непрямого регулирования.

Методы прямого государственного регулирования заключаются в финансовой поддержке отраслей экономики, которые могут не выдержать конкурентной борьбы. К методам непрямого воздействия относятся инструменты бюджетирования, кредитования и налогообложения [7].

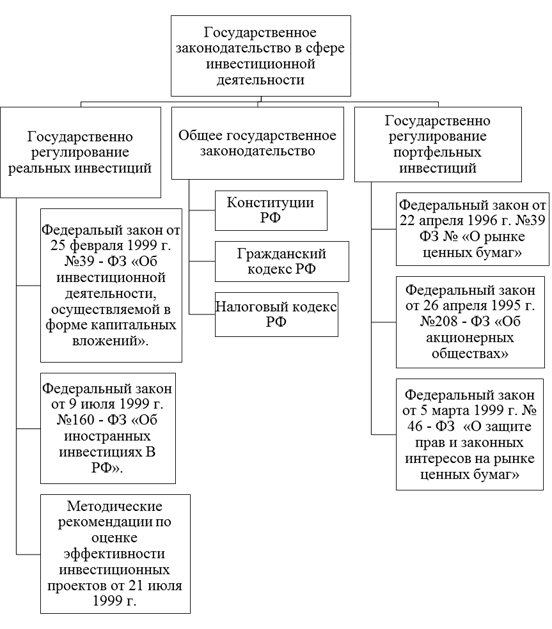

Государственное законодательство в сфере инвестиционной деятельности коммерческих банков можно классифицировать на три группы, которые представлены на рисунке 4.

Рисунок 4 – Государственное законодательство в сфере инвестиционной деятельности

К первой группе «общее государственное законодательство» относится общее государственное законодательство (Конституция РФ, Гражданский кодекс РФ, Налоговый кодекс РФ).

Ко второй группе «государственное регулирования реальных инвестиций» относится государственное законодательство в области регулирования реальных инвестиций.

К третьей группе «государственное регулирования портфельных инвестиций» относится государственное законодательство в области регулирования портфельных инвестиций.

Государство Российской Федерации использует для регулирования инвестиционной деятельности административные и экономические методы воздействия.

Административные методы регулирования подразумевают прямое воздействие на субъекты инвестиционной деятельности. В качестве инструментов подобного воздействия выступают законодательные и нормативные акты. Пример: законодательством установлено, что все инвестиционные проекты подлежат экологической экспертизе.

Экономические методы воздействия государства – это методы, с помощью которых правительство воздействует на субъекты инвестиционной деятельности посредствам стимулирования принятия инвестиционных решений [8].

Обычно государство совмещает административные и экономические методы для достижения целей в области инвестирования. Стимулирование инвестиционной деятельности во многом зависит от проведения финансовой, кредитной, амортизационной, ценовой, налоговой, валютной, инвестиционной политики.

К экономическим методам относятся: установление ставки рефинансирования, налоговых льгот и скидок, дифференциация налоговых ставок, тарифов и ставок платежей за такие инвестиционные ресурсы.

Совокупность инструментов экономического регулирования включает в себя следующие группы инструментов: активно-структурные, фискально-структурные, монетарные.

К активно-структурным методам относятся:

− государственное финансирование инвестиций;

− прямое проектное финансирование;

− управление внешним активным и пассивным долгом.

Фискально-структурные инструменты включают в себя рычаги воздействия на инвестиционную деятельность через бюджетную и налоговую систему.

Монетарные инструменты воздействуют на инвестиционную деятельность через регулирование денежного обращения и объема денежной массы, а также рычаги кредитной политики (ставки рефинансирования Банка России, ставки процентов по кредитам коммерческих банков) [9].

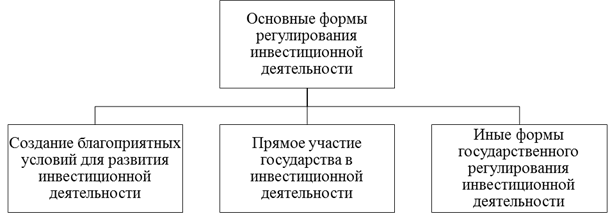

Основные формы регулирования инвестиционной деятельности на основе государственного законодательства представлены на рисунке 5.

Рисунок 5 – Формы регулирования инвестиционной деятельности на основе государственного законодательства

Существует целый ряд факторов исходя из которых можно сделать вывод, что инвестиционная деятельность нуждается в правовом контроле со стороны государственного управления. Дело в том, что инвестиционная деятельность считается самостоятельной и во всех без исключения случаях она несет в себе определенную степень риска. Инвестором движет в данной деятельности – прибыль, а все производимые инвестиционные операции совершаются экономическими субъектами разных организационно-правовых форм.

Следовательно, учитывая все вышеперечисленные факторы в законах Российской Федерации, которые регулируют инвестиционную деятельность, конкретно определены такие понятия как: инвестор, заказчик, подрядчик. Также детализированы их основные функции и обязательства, которые могут возникнуть в процессе инвестиционной деятельности.

Невзирая на активное участие государственных органов в регулировании инвестиционной деятельности существуют проблемы формирования благоприятного инвестиционного климата в России.

Инвестиционный климат – это создание положительных экономических, политических и социальных условий для привлечения капитала (приложение Ж).

В научной литературе выделяют ряд фактором положительно и отрицательно влияющих на инвестиционный климат.

К факторам положительного влияния относится:

− обеспечение гарантий иностранным инвесторам (то есть защита интересов и условий их предпринимательской деятельности);

− усовершенствование правовой базы инвестиционного климата (то есть новые ставки и правила по уплате налогов).

К факторам отрицательного влияния относятся:

− неэффективная работа государственных органов по проведению инвестиционной политики (пример: недостаточное количество гарантий для инвесторов);

− невыполнение задач государства по регулированию ценовой политики естественных монополий.

Существующая модель регулирования инвестиционной деятельности в России имеет следующие основные недостатки:

1. недостаточный объем государственного инвестирования реального сектора экономики;

2. инвестирование государством и иностранными инвесторами в основном сырьевых отраслей экономики (газ, нефть, электроэнергия, лес);

3. низкая эффективность инвестиций из-за высокой инфляции и транзакционных издержек;

4. большая доля государственных ценных бумаг в активах государственных банков.

Основные факторы, сдерживающие развитие инвестиционной деятельности в России и предложения, мер государственного регулирования необходимых для их устранения представлены в (приложении И).

Государственное регулирование инвестиционной деятельности представляет собой совокупность государственных подходов и решений, закрепленных законодательством, организационно-правовых форм, в рамках которых инвестор осуществляет свою деятельность. Основные формы государственного регулирования представлены на рисунке 6.

Рисунок 6 – Формы государственного регулирования инвестиционной деятельности

Формы и методы регулирования инвестиционной деятельности:

— прямое участие органов местного самоуправления в инвестиционной деятельности;

— разработка, утверждение и финансирование инвестиционных проектов, осуществляемых муниципальными образованиями;

— выпуск муниципальных займов в соответствии с российским законодательством;

— предоставлением финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных территорий, отраслей, производств.

Таким образом, государственная поддержка инвестиционной деятельности зависит от целей, которые ставит государство в сфере приоритетных отраслей и предприятий. Важными составляющими инвестиционной политики в области государственного регулирования является: техническое переоснащение, расширение, модернизация и приобретение дополнительного оборудования.

Разработка оптимальной налоговой политики является особо актуальной для стран, которые нацелены стимулировать развитие предпринимательской деятельности.

В настоящее время основными факторами, которые отрицательно влияют на инвестиционную деятельность, являются инфляция, административные барьеры, избирательная трактовка в применении законов.

2.2 Анализ практики регулирования инвестиционной деятельности коммерческих банков (на примере Сбербанка России)

ПАО «Сбербанк» – это кровеносная система российской экономики, треть ее банковской системы. На долю лидера российского банковского сектора по общему объему активов приходится более 28 % совокупных банковских активов.

ПАО «Сбербанк» включает в себя 16 территориальных банков и более 16,4 тыс. отделений в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

В банке создана система удаленных каналов обслуживания, в которую входят:

− онлайн-банкинг «Сбербанк Онлайн» (более 13 млн. активных пользователей);

− мобильные приложения «Сбербанк Онлайн» для смартфонов (более 1 млн активных пользователей);

− SMS-сервис «Мобильный банк» (более 17 млн активных пользователей);

− одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 86 тыс. устройств).

Среди клиентов Сбербанка – более 1 млн. предприятий (из 4,5 млн зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35 % корпоративного кредитного портфеля банка.

Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов.

Миссия банка: «Мы даем людям уверенность и надежность, мы делаем их жизнь лучше, помогая реализовать устремления и мечты».

По организационной структуре Сбербанк является публичным акционерным обществом.

К факторам инвестиционной привлекательности Сбербанка относятся: фокус на развитие технологий и инноваций; сильный бренд с глубокими историческими корнями; сильная команда менеджмента; успешная история трансформации крупнейшего банка; приверженность выполнению стратегических целей; уникальная рыночная позиция и глубокие знания клиентских предпочтений; высокие стандарты корпоративного управления, основанные на принципах открытости и прозрачности.

Ослабление рубля после перехода на плавающий валютный курс привело к резкому сокращению импорта (на 25,6 %), которое статистически поддержало рост ВВП. Внешний сектор – единственный компонент ВВП по использованию, который внес положительный вклад в экономический рост 2015 года.

Развитие кризисных явлений в экономике привело к снижению рентабельности банковской системы. За 2015 год российские банки получили прибыль до налогов в размере 192 млрд. рублей, что в три раза меньше результата 2014 года.

ПАО «Сбербанк» является ключевых поставщиков финансовых ресурсов в российскую экономику. Рост портфеля корпоративных кредитов Сбербанка составил по итогам 2015 года 5,2 % против 36,3 % в предыдущем году, когда на рост портфеля повлияла положительная переоценка ранее выданных валютных кредитов, возникшая из-за изменения курсов валют.

За 2015 год Сбербанком было выдано кредитов корпоративным клиентам на сумму 6,8 трлн рублей. Портфель кредитов юридическим лицам вырос на 5,2 % до 12,2 трлн рублей. Валютные кредиты занимают порядка 37 % портфеля кредитов корпоративным клиентам. ПАО «Сбербанк» укрепил лидирующие позиции практически на всех основных сегментах финансового рынка Российской Федерации, таблица 1.

Т а б л и ц а 1 – Доли Сбербанка в основных сегментах финансового рынка за пять лет, %

| Показатели | |||||

| Активы | 26,8 | 28,9 | 29,6 | 29,1 | 28,7 |

| Кредиты корпоративным клиентам | 32,9 | 33,6 | 33,3 | 35,0 | 32,2 |

| Кредиты частным клиентам | 32,0 | 32,7 | 33,5 | 35,9 | 38,7 |

| Средства корпоративных клиентов | 14,5 | 17,2 | 17,2 | 21,9 | 25,0 |

| Средства частных клиентов | 46,6 | 45,7 | 46,7 | 45,0 | 46,0 |

Ключевые финансовые показатели ПАО «Сбербанк» за 2015 год представлены в таблице 2.

Т а б л и ц а 2 – Финансовые показатели ПАО «Сбербанк» за 2015 год

| Показатель | Значение |

| Чистая прибыль группы, млн. руб. | 222,9 |

| Рентабельность капитала, % | 10,2 |

| Собственные средства, млн. руб. | 2375,0 |

| Средства клиентов, млн. руб. | 19798,3 |

В структура корпоративного кредитного портфеля Сбербанка наибольшую долю занимает крупнейший бизнес, более детальная информация представлена в таблице 3.

Т а б л и ц а 3 – Структура корпоративного кредитного портфеля Сбербанка в разрезе клиентских сегментов

| Показатели | На 01.01.2015 | На 01.01.2016 | |

| млрд. рублей | доля,% | млрд. рублей | доля, % |

| Крупнейший бизнес | 61,1 | 63,9 | |

| Крупнейший и средний бизнес | 26,4 | 23,9 | |

| Малый и микро-бизнес | 4,9 | 3,9 | |

| Региональный государственный сектор | 6,5 | 7,2 | |

| Прочие | 1,1 | 1,1 | |

| Всего | 100,0 | 100,0 |

В условиях возросших кредитных рисков кредитная политика Сбербанка была пересмотрена в сторону ужесточения – сформулированы новые принципы кредитования клиентов, предусматривающие применение более консервативного подхода при оценке рисков, финансового состояния и перспектив деятельности заемщиков.

При кредитовании корпоративных клиентов Сбербанк активно использовал традиционные кредитные продукты: кредитование коммерческих и производственных программ, внешнеторговых операций, в том числе с использованием аккредитивной формы расчетов, кредитование с применением векселей банка, предоставление всех видов банковских гарантий. Помимо непосредственной выдачи кредитов банк осуществлял финансирование экономики и путем приобретения облигаций корпоративных эмитентов.

Крупнейшим кредитором Сбербанка является промышленность (60,3 %), где ведущие позиции занимают предприятия ТЭК, машиностроения и металлургии. 18,8 % кредитов было выдано для финансирования торгово-посреднической деятельности. Вместе с тем, существенное превосходство Сбербанка перед коммерческими банками по величине капитала дает возможность предоставлять кредиты, объем которых отвечает запросам крупнейших российских предприятий. Таким образом, кредитование крупных российских компаний закрепляется за Сбербанком.

На рисунке 7 представлена доля кредитов, выданных в 2014 г. Сбербанком России юридическим лицам по их сфере деятельности.

Рисунок 7 – Кредитный портфель юр. лиц по отраслям экономики

В 2014 году начато финансирование новых проектов в области разведки и добычи калийно-магниевых солей, реконструкции сталеплавильного и прокатного производств, развития сетей связи, производства цемента, строительства нефтеналивной станции, приобретения и передачи в лизинг подвижного состава и самолетов, реконструкции аэровокзального комплекса.

Работа Сбербанка России с контрагентами (банками и экспортными агентствами), финансирующими торговые и экспортные операции, позволяет сохранить для клиентов привлекательность транзакций даже в условиях роста стоимости ресурсов на мировых рынках.

Портфель ценных бумаг Группы на 97,9 % представлен долговыми инструментами и в основном используется для управления ликвидностью. За 2015 год доля акций в портфеле ценных бумаг почти не изменилась по сравнению с 2014 годом и составила 1,9 %. Доля корпоративных облигаций в структуре портфеля к концу 2015 года составила 39,9 %, увеличившись за год на 8,0 п. п. Доля корпоративных облигаций с инвестиционным рейтингом составила 39,1 % (по итогам 2014 года – 63,0 %). Более подробно с портфелем ценных бумаг можно ознакомится, ссылаясь на таблицу 4.

Т а б л и ц а 4 – Структура портфеля ценных бумаг в 2014 – 2015 г.

| Показатели | 31.122014 млрд. руб. | Доля,% | 31.12.2015, млрд, руб. | Доля,% |

| Облигации федерального займа | 807,9 | 36,3 | 872,2 | 30,0 |

| Корпоративные облигации | 712,7 | 31,9 | 1156,9 | 39,9 |

| Облигации правительств и муниципальные облигации иностранных государств | 355,5 | 15,9 | 413,0 | 14,2 |

| Еврооблигации РФ | 217,3 | 9,7 | 325,7 | 11,2 |

| Муниципальные и субфедеральные облигации | 93,3 | 4,2 | 76,4 | 2,6 |

| Векселя | 0,4 | 0,0 | 0,4 | 0,0 |

| Итого долговых ценных бумаг | 2187,1 | 98,0 | 2844,6 | 97,9 |

| Корпоративные акции | 40,2 | 1,8 | 56,2 | 1,9 |

| Паи инвестиционных фондов | 4,6 | 0,2 | 5,2 | 0,2 |

| Итого ценных бумаг | 100,0 | 2906,0 | 100,0 |

Так, Сбербанк России поддерживает ликвидность отечественных финансовых институтов, размещая денежные средства путем совершения операций обратного РЕПО с акциями и облигациями.

В первую очередь финансирование предоставляется небольшим региональным банкам, активно участвующим в кредитовании реального сектора экономики. Лимиты, установленные Сбербанком РФ, на проведение данных операций, полностью соответствуют потребностям рынка.

Для поддержания собственной ликвидности в условиях дефицита рублевых средств на рынке Сбербанк России активно использует портфель долговых государственных ценных бумаг, корпоративных облигаций, а также муниципальных и субфедеральных ценных бумаг для привлечения краткосрочных средств через сделки прямого РЕПО с Центробанком России.

ПАО «Сбербанк» предоставляет своим клиентам брокерские услуги, услуги доверительного управления и агентские услуги по операциям с паевыми инвестиционными фондами.

Следовательно, банк должен четко отработать и формально закрепить важнейшие мероприятия, связанные с организацией и управлением инвестиционной деятельностью.

Однако в инвестиционной деятельности существует ряд проблем: сокращение прироста организованных сбережений и отток вкладов населения; утрата возможностей привлечения кредитов от зарубежных кредитных институтов и финансовых компаний; снижение уровня банковского капитала [10].

Для решения данных проблем необходимо: развитие региональной сети, розничного и корпоративного бизнеса с целью повышения конкурентоспособности; углубить диверсификацию ресурсной базы за счет активизации деятельности на российских финансовых рынках, а также в сегменте розничного бизнеса;

Таким образом, хорошо организованная и спланированная деятельность банка, поможет бороться с рисками и оставаться на достаточно высоком уровне, не уступая свои позиции на рынке ценных бумаг.

Анализируя инвестиционную деятельность ПАО «Сбербанк» можно сделать вывод, что данный банк постоянно стремится к созданию механизмов дальнейшего совершенствования системы корпоративного управления с целью обеспечения прав и законных интересов акционеров, повышения эффективности ведения бизнеса, увеличения уровня прозрачности и инвестиционной привлекательности Сбербанка, а также сохранения и приумножения акционерного капитала.

Источник