- Задача №31. Расчёт индекса доходности и срока окупаемости инвестиций

- Решение:

- Оценим инвестиционный проект

- Расчет NPV, PI, срока окупаемости простого, срока окупаемости дисконтированного, индекса рентабельности инвестиций, внутренней нормы доходности.

- Задача №447 (расчет дисконтированного периода окупаемости проекта)

- Рекомендуемые задачи по дисциплине

- Задача №633 (расчет показателей эффективности проекта)

- Задача №446 (оценка эффективности инвестиционного проекта)

- Задача №631 (расчет показателей эффективности проектов)

- Задача №447 (расчет дисконтированного периода окупаемости проекта)

- Задача №1431 (выбор варианта вложения капитала)

Задача №31. Расчёт индекса доходности и срока окупаемости инвестиций

Первоначальные инвестиции – 30 ед.

Срок амортизации – 5 лет.

Выручка от реализации по годам:

1-й год – 20 ед., 2-й – 22 ед., 3-й – 25 ед., 4-й – 24 ед., 5-й – 23 ед.

Текущие материальные издержки – 10 ед. и каждый год увеличиваются на 2 %.

Ставка налога на прибыль – 30 %.

Коэффициент дисконтирования – 0,1.

Определить индекс доходности и срок окупаемости инвестиций.

Решение:

Расходы по проекту состоят из суммы текущих материальных издержек и суммы амортизационных отчислений.

Ежегодные амортизационные отчисления рассчитаем линейным методом, в соответствии с которым ежегодная сумма амортизации определяется как отношение первоначальных инвестиций к сроку амортизации:

Прибыль равна разности между выручкой и совокупными издержками:

П = Выручка – Расходы

В первом году прибыль будет равна:

П1 = 20 – (10 + 6) = 4

Рассчитаем сумму налога на прибыль в первом году:

Тогда чистая прибыль в первом году будет равна:

Денежный поток (CF (Cash Flow)) первого года будет складываться из суммы чистой прибыли и суммы амортизационных отчислений:

При расчёте денежного потока последующих лет необходимо учесть ежегодный прирост текущих материальных издержек на 2 %.

Оформим расчёты в таблицу:

| Период | IC | Bыручка | Расходы | Текущие материальные издержки | Амортизационные отчисления, (А) | Прибыль, (П) | Сумма налога на прибыль, (СНП) | Чистая прибыль, (ЧП) | Денежный поток, (CF) | Дисконтированный денежный поток |

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | 30 | — | — | — | — | — | — | — | — | — |

| 1 | — | 20 | 16 | 10 | 6 | 4 | 1,2 | 2,8 | 8,8 | 8 |

| 2 | — | 22 | 16,2 | 10,2 | 6 | 5,8 | 1,74 | 4,06 | 10,06 | 8,31 |

| 3 | — | 25 | 16,4 | 10,4 | 6 | 8,6 | 2,58 | 6,02 | 12,02 | 9,03 |

| 4 | — | 24 | 16,61 | 10,61 | 6 | 7,39 | 2,22 | 5,17 | 11,17 | 7,63 |

| 5 | — | 23 | 16,82 | 10,82 | 6 | 6,18 | 1,85 | 4,32 | 10,32 | 6,41 |

| Сумма | — | — | — | — | — | — | — | — | — | 39,38 |

Индекс доходности рассчитывают как отношение суммы приведенного (дисконтированного) чистого денежного потока от текущей деятельности за период осуществления проекта к общему объему капиталовложений:

ИД = 39,38 / 30 = 1,31

Значение индекса доходности 1,31 свидетельствует о экономической эффективности проекта, так как ИД>1.

Так как прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых чистые денежные поступления возместят инвестиционные затраты в проект.

| Период | CF | Кумулятивная сумма чистых денежных поступлений |

|---|---|---|

| 0 | — | — |

| 1 | 8,8 | 8,8 |

| 2 | 10,06 | 8,8 + 10,06 = 18,86 |

| 3 | 12,02 | 18,86 + 12,02 = 30,88 |

| 4 | 11,17 | 30,88 + 11,17 = 42,05 |

| 5 | 10,32 | 42,05 + 10,32 = 52,37 |

Срок окупаемости равен 3 годам, поскольку кумулятивная сумма чистых денежных поступлений за этот период (30,88) превышает объем капитальных вложений.

Однако некоторые специалисты более реальным сроком окупаемости считают дисконтированный срок окупаемости инвестиций. Суть метода заключается в дисконтировании всех денежных потоков, генерируемых проектом, и их последовательном суммировании до тех пор, пока не будут покрыты исходные инвестиционные затраты. Данный метод принимает в расчет стоимость денег во времени, что всегда показывает более реальную картину.

В данном случае дисконтированный срок окупаемости равен 4 годам.

Источник

Оценим инвестиционный проект

Задача по экономике:

Расчет NPV, PI, срока окупаемости простого, срока окупаемости дисконтированного, индекса рентабельности инвестиций, внутренней нормы доходности.

Дано: Инвестиции в бизнес составили 500 тыс. рублей.

Ожидаемые доходы (CFi) за 5 лет составят:

2014 год – 100 тыс. рублей. 2015 год – 150 тыс. рублей.

2016 год – 200 тыс. рублей. 2017 год – 250 тыс. рублей.

2018 год – 300 тыс. рублей.

Ставка дисконтирования 20%.

1. чистый дисконтированный доход (NPV) за 5 лет,

2. индекс прибыльности (PI) ,

3. сроки окупаемости простой и дисконтированный,

4. внутреннюю норму доходности (IRR).

Сначала рассчитаем чистые денежные потоки по формуле CFi/(1+r) t

Где CFi – денежные потоки по годам.

r – ставка дисконтирования.

t – номер года по счету.

Тогда в первый год чистый денежный поток будет равен CFi/(1+r) t = 100000 /(1+0,2) 1 =83333,33 рублей.

Во второй год чистый денежный поток будет равен CFi/(1+r) t = 150000 /(1+0,2) 2 = 104166,67 рублей.

В третий год чистый денежный поток будет равен CFi/(1+r) t = 200000 /(1+0,2) 3 = 115740,74 рублей.

В четвертый год чистый денежный поток будет равен CFi/(1+r) t = 250000 /(1+0,2) 4 = 120563,27 рублей.

В пятый год чистый денежный поток будет равен CFi/(1+r) t = 300000 /(1+0,2) 5 = 120563,27 рублей.

Где I – сумма инвестиций.

∑CFi/(1+r) i – сумма чистых денежных потоков.

∑CFi/(1+r) i =83333,33+104166,67+115740,74+120563,27+120563,27 =544367,28 рублей.

NPV=83333,33+104166,67+115740,74+120563,27+120563,27 – 500000 = 44367,28 рублей.

NPV= 44367,28 рублей.

NPV должен быть положительным, иначе инвестиции не оправдаются. В нашем случае NPV положителен.

Рассчитаем индекс рентабельности PI (profitability index).

Индекс рентабельности рассчитывается по формуле:

(чистые денежные потоки делим на размер инвестиций).

Тогда индекс рентабельности будет = 544367,28 / 500000=1,09.

Если индекс рентабельности инвестиций больше 1, то можно говорить о том, что проект эффективен.

Обобщим данные расчета NPV в таблице.

Рассчитаем срок окупаемости простой.

Инвестиции 500000 рублей.

В первый год доход 100000 рублей, т.е. инвестиции не окупятся.

Во второй год доход 150000 рублей, т.е. за два года доходы составили 250000 рублей, что меньше суммы инвестиций.

В третий год доход 200000 рублей, т.е. за три года доходы составили 250000+200000=450000 рублей, что меньше суммы инвестиций.

В четвертый год доход 250000 рублей, т.е. за четыре года доходы составили 450000+250000=700000 рублей, что больше суммы инвестиций.

Т.е. срок окупаемости простой будет 3 с чем-то года. Найдем точное значение по формуле.

Срок окупаемости простой =3+(остаток долга инвестору на конец третьего года) / денежный поток за четвертый год.

Срок окупаемости простой = 3+50000 /250000=3,2 года.

Рассчитаем срок окупаемости дисконтированный.

Инвестиции 500000 рублей.

В первый год чистый денежный поток 83333,33 рублей, т.е. инвестиции не окупятся.

Во второй год чистый денежный поток 104166,67 рублей, т.е. за два года дисконтированные доходы составили 83333,33+104166,67=187500 рублей, что меньше суммы инвестиций.

В третий год чистый денежный поток 115740,74 рублей, т.е. за три года дисконтированные доходы составили 187500+115740,74=303240,74 рублей, что меньше суммы инвестиций.

В четвертый год чистый денежный поток 120563,27 рублей, т.е. за четыре года дисконтированные доходы составили 303240,74+120563,27=423804,01 рублей, что меньше суммы инвестиций.

В пятый год чистый денежный поток 120563,27 рублей, т.е. за 5 лет дисконтированные доходы составили 303240,74+120563,27=544367,28 рублей, что больше суммы инвестиций.

Т.е. срок окупаемости дисконтированный будет больше 4, но меньше 5 лет. Найдем точное значение по формуле.

Срок окупаемости дисконтированный =4+(остаток долга инвестору на конец четвертого года) / чистый денежный поток за пятый год.

Срок окупаемости простой = 4+76195,99 / 120563,27 = 4 , 63 года.

Рассчитаем внутреннюю норму доходности.

Внутренняя норма доходности – это значение ставки дисконтирования, при которой NPV=0 .

Можно найти внутреннюю норму доходности методом подбора. В начале можно принять ставку дисконтирования, при которой NPV будет положительным, а затем ставку, при которой, NPV будет отрицательным, а затем найти усредненное значение, когда NPV будет равно 0.

Мы уже посчитали NPV для ставки дисконтирования, равной 20%. В этом случае NPV = 44367,28 рублей.

Теперь примем ставку дисконтирования равной 25% и рассчитаем NPV.

NPV= 100000/(1+0,25) 1 +150000/(1+0,25) 2 +200000/(1+0,25) 3 + 250000 / (1+0,25) 4 + 300000 / (1+0,25) 5 — 500000= -20896 рублей.

Итак, при ставке 20% NPV положителен, а при ставке 25% отрицателен. Значит внутренняя норма доходности IRR будет в пределах 20-25%.

Внутренняя норма доходности. Расчет

Найдем внутреннюю норму доходности IRR по формуле:

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Источник

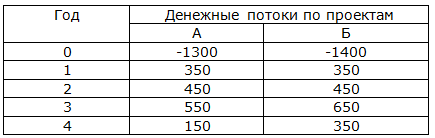

Задача №447 (расчет дисконтированного периода окупаемости проекта)

Имеются два инвестиционных проекта, которые характеризуются следующими чистыми потоками денежных средств (млн. руб.):

Определите более выгодный проект с точки зрения дисконтированного периода окупаемости при ставке дисконта 12%.

Рекомендуемые задачи по дисциплине

Задача №633 (расчет показателей эффективности проекта)

Для каждого из ниже перечисленных проектов рассчитайте IRR и NPV, если значения коэффициента дисконтирования равно 20%: Проекты IC Р1 Р2 Р3 Р4 Р5 А -370 — — — — 1000 В -240 60 60 60 60 60 С -263,5 100 100 100 100 100

Задача №446 (оценка эффективности инвестиционного проекта)

Инвестиционный проект рассчитан на 17 лет и требует капитальных вложений в размере 250000 млн. руб. В первые шесть лет никаких поступлений не.

Задача №631 (расчет показателей эффективности проектов)

Анализируются проекты (долл.): IC P1 P2 A -5000 3500 3000 B -2500 1500 1800 Ранжируйте проекты по категориям IRR, PP, NPV, если i=13%.

Задача №447 (расчет дисконтированного периода окупаемости проекта)

Имеются два инвестиционных проекта, которые характеризуются следующими чистыми потоками денежных средств (млн. руб.): Определите более выгодный проект с.

Задача №1431 (выбор варианта вложения капитала)

Выберите наиболее выгодный вариант вложения капитала. Условие. По первому варианту при капиталовложениях 960 тыс. руб. прибыль составит 390 тыс.

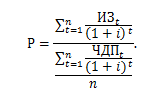

Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Дисконтированный показатель периода окупаемости определяют по формуле:

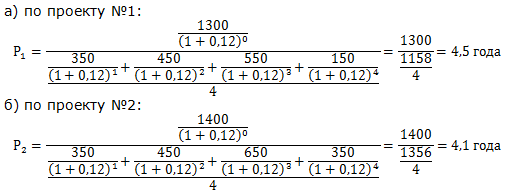

Рассчитываем дисконтированный период окупаемости:

Таким образом, дисконтированный период окупаемости по проекту №1 составляет 4,5 года, по проекту №2 – 4,1 года. Следовательно, второй проект реализовать наиболее целесообразно.

Источник