- Понятие и исследование инвестиционных возможностей

- Сущность явления

- Процесс исследования

- Вывод

- Выбор компании для инвестирования. Как оценить ее бизнес?

- Инвестиционные компании: как выбрать и проверить компанию?

- Чем занимается инвестиционная компания?

- Финансовая аналитика

- Рыночные исследования

- Брокерские операции

- Слияние и поглощение компаний

- Выбор инвестиционной компании

- Поиск компании

- Срок деятельности и регистрационные документы

- Количество инвесторов

- Финансовые инструменты компании

- Размер предполагаемой прибыли

- Как проверить компанию?

- Открытая отчетность

- Корпоративный сайт

- Рейтинг компании и участия на форумах (конкурсах)

- Договор с инвестором

- Рейтинг инвестиционных компаний

Понятие и исследование инвестиционных возможностей

Инвестиционные возможности – это основные потенциальные направления развития профессиональной деятельности инвестора.

Другими слова, под ними следует понимать все активы, которые в момент проведения анализа реально существуют на рынке инвестиций.

Выявление, исследование и анализ инвестиционных возможностей являются основными задачами любого инвестора, который только планирует вложить свой капитал в тот или иной актив.

Сущность явления

Инвестиционная деятельность предполагает вложение денежных средств в какой-либо объект. По сути, многообразие существующих активов, в определенный момент времени существующих на рынке, и является теми возможностями, которые открываются перед инвестором.

Современный уровень развития мировой, да и российской экономики открывает огромные возможности для инвестирования денежных средств.

Любой инвестор может выбирать между:

- банковскими вкладами;

- приобретением валюты;

- формированием инвестиционного портфеля;

- вложениями в золото или платину;

- покупкой недвижимости;

- и многим другим.

У новичка от открывающегося разнообразия может голова пойти кругом. Поэтому в вопросе выбора наилучшего инвестиционного объекта следует придерживаться строго определенных правил и пошаговой последовательности действий.

Процесс исследования

Исследование инвестиционных возможностей представляет собой определенный алгоритм действий. Каждый его этап, шаг или стадия является непременным условием успешных будущих инвестиций. Данный процесс выглядит следующим образом:

- определение возможностей для инвестирования;

- изучение прогноза экономического развития государства или отрасли, выбранной для вложения денег;

- разработка инвестиционного проекта;

- экономическое обоснование инвестиций.

На первом этапе инвестору предстоит найти, предварительно изучить и принять предварительное решение по инвестированию в конкретный актив. Не стоит хвататься за первую попавшуюся идею. Напротив, следует сформировать список из существующих возможностей. Затем необходимо выявить потенциальную доходность, срок окупаемости и рискованность каждого из найденных объектов инвестирования. Сравнив все полученные данные, инвестор выбирает один из них.

На втором этапе нужно самым внимательным образом изучить существующую динамику, а также среднесрочный и долгосрочный прогноз развития выбранной сферы. Если инвестор не обладает достаточным опытом для проведения самостоятельного качественного анализа, то ему следует обратиться за помощью к финансовому аналитику или консультанту. Помните, в этом нет ничего зазорного. Подобный подход наилучшим образом подходит для начинающих инвесторов.

На третьем этапе необходимо произвести детальную разработку инвестиционного проекта. Здесь должна быть выработана четка последовательность действий, этапы осуществления вложений и объем инвестируемых денежных средств. Другими словами, третья стадия предполагает формирования инвестиционной стратегии, то есть действий в долгосрочном горизонте, а также тактики или, по-другому, конкретных шагов в краткосрочной и среднесрочной перспективе.

Четвертый этап связан с технико-экономическим обоснованием инвестиций. Применяется он, как правило, при разработке наиболее крупных и дорогостоящих проектов.

После реализации всех описанных выше стадий инвестор может переходить к конкретным шагам, которые позволят осуществить вложения и добиться поставленных перед ними целей.

Вывод

Анализом предоставляемых рынком возможностей не следует пренебрегать даже опытным инвесторам. Ведь всегда существует вероятность появления новых активов, с которыми раньше им не доводилось иметь дела. Своевременное получение нужной информации позволит наилучшим образом реализовать имеющийся финансовый потенциал.

Источник

Выбор компании для инвестирования. Как оценить ее бизнес?

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Как не было бы странно, но начнем мы не с выбора финансового инструмента, а с вашего возраста. Да – да. Вы правильно прочитали. С возраста.

Лично я придерживаюсь такой философии, что инструменты, находящиеся в вашем портфеле должны напрямую зависеть от вашего возраста.

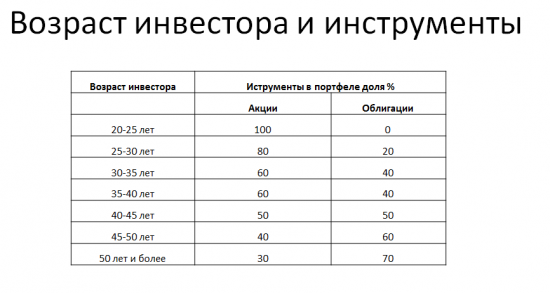

Посмотрим на картинку ниже:

Данная таблица содержит в себе общий смысл риска и доходностей инструментов.

Нужно понимать, что чем больше акций у вас в портфеле, тем выше потенциальная доходность такого портфеля, также высок и риск. Доли выбраны не случайно. Чем вы моложе, тем больше вы склонны к риску, а также больше времени на то, чтобы восстановить портфель.

После того, как мы определились с % инструментов в портфеле… переходим к выбору инструментов.

Я рекомендую приобретать бумаги, которые входят в индекс Московской Биржи. Они более надежные в долгосрочной перспективе.

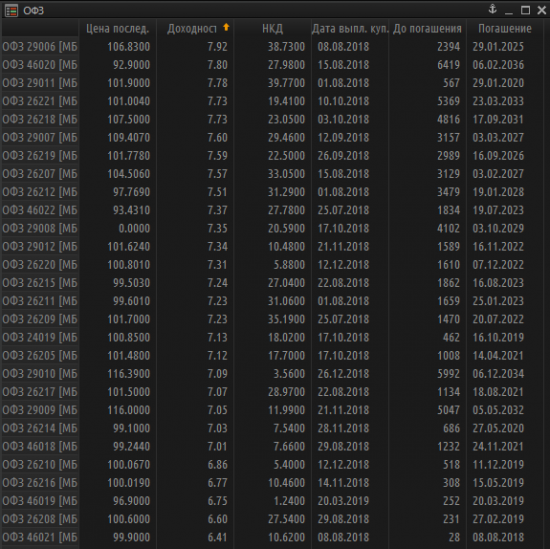

Мы будем рассматривать вариант инвестирования, где у нас в портфеле акции, так как с облигациями определиться легче. Можно в портфель добавить ОФЗ, на текущий день они в среднем дают порядка 7%.

Корпоративные облигации дают чуть больше %, но и нужно понимать, что ОФЗ будут надежнее (если их сравнивать с коммерческими облигациями).

Перейдем к акциям..

Безусловно, всего в статье я не смогу передать, но постараюсь..

Что нужно знать о компании, чьи акции обращаются на бирже? Ну во-первых это надежность компании, а именно на сколько ее бизнес стабилен.

Тут перед нами встает огромный выбор акций. Их правда очень много. Я бы рекомендовал иметь в портфеле несколько секторов экономики для лучше устойчивости вашего портфеля. Это нужно для того, чтобы снизить риск потери стоимости портфеля. Одно дело, когда у вас в портфеле только одна акция и другое, когда их 7-10, а то и больше..

Ниже я подготовил наглядную информацию по секторам, из которых уже можно выбрать несколько инструментов для инвестирования. В действительности их гораздо больше..

Хорошим показателем сбалансированного портфеля будет служить ориентир на индекс ММВБ. Что это означает? Например, индекс ММВБ вырос на 1%, а ваш портфель, например, из 7 акций вырос на 1,3%. Это очень хороший показатель. Работает и обратное… Если индекс ММВБ падает на 0.5%, а ваш портфель на 0.3% значит ваш портфель эффективен. Но бывает и обратное. Зацикливаться на этом нет необходимости. Просто можете понаблюдать за этим. Но нужно понимать, что чем больше у вас бумаг из индекса ММВБ, тем больше вероятность, что портфель будет повторять колебания самого индекса.

Какие показатели нам говорят о стабильности бизнеса? Ниже пойдут показатели бизнеса, о которых в дальнейшем пойдет речь (постараюсь описать их простыми словами):

Первое и самое приятное… Чистая прибыль компании – Это все те деньги, которые остались у компании после уплаты налогов, сборов, отчислений и обязательных отчислений в бюджет. Именно из чистой прибыли выплачиваются дивиденды акционерам компаний, а также происходит реинвестирование денег на дальнейшее развитие бизнеса компании.

Далее поговорим о Выручке – это та денежная масса, которую получила компания от реализации товаров, услуг, работ и материальных ценностей.

Не самый приятный для инвестора показатель..)) Долги или иногда их называют Обязательства – это та сумма денежных средств, которая компания должна оплатить кому-то за что-то. Есть долгосрочные обязательства – долговые обязательства компании, которые превышают один год. Также есть краткосрочные обязательства – те долги, которая компания обязана погасить в течении одного года (до одного года).

Далее… Капитал – простыми словами это деньги и имущество, которые принадлежат компании. Собственный капитал компании рассчитывается как Активы – Обязательства.

Появилось новое слово. Активы – это совокупность имущества и денежных средств, которые принадлежат компании, иначе это сумма собственного капитала и обязательств компании.

Когда мы познакомились с основными определениями, можно потихоньку переходить к выбору компаний.

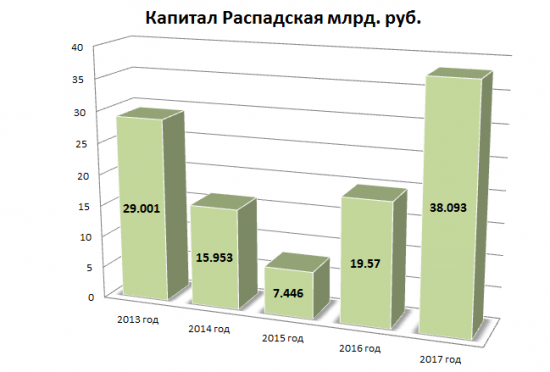

В данной статье я покажу, как по основным показателям оценить компанию, в которую вы планируете инвестировать. Ранее я делал подобную статью на примере Распадской. Она многим понравилась. В этой статье я где-то повторюсь с обзором Распадской, но будут более точные разъяснения каждого пункта.

Необходимо отметить, что фундаментальный анализ компании на основании отчета МСФО, описанный ниже лучше применять к компаниям одного сектора. Точнее… вы оцениваете Распадскую, например, с Алросой или Полюсом. Да, компании добывают разные продукты, но это будет вернее, нежели сравнивать Распадскую и Сбербанк.

Также необходимо понимать, что полученные результаты – это не сигнал к покупке. Помимо сухих цифр нужно оценивать историю бизнеса (показатели за последние 3-5 лет), стабильность, а также перспективы развития, так как мы покупаем компанию не на 1 день.

Итак, перейдем к Распадской.

Для начала давайте посмотрим динамику основных показателей бизнеса компании:

Источник

Инвестиционные компании: как выбрать и проверить компанию?

Инвестиционные компании для нашей страны достаточно диковинный вид дохода и их, как и другие инвестиционные инструменты, часто по необразованности приравнивают невесть к чему — к пирамидам, сомнительным схемам и мошенникам.

На самом деле, ничего общего с нечестными на руку организациями и формированиями, инвестиционные компании не имеют, даже существуют в рамках законодательства и контролируются соответствующими органами. В этой статье я расскажу, как выбрать компанию и куда инвестировать деньги.

Оглавление:

Чем занимается инвестиционная компания?

Итак, вы имеете энную сумму денег и аккумулировать ее в чулке нет желания, а заставить деньги работать, например, осуществляя инвестиции в бизнес, или торговать на бирже нет времени/сил/знаний. Для таких случаев и существуют инвестиционные компании, которые возьмут на себя все бремя инвестиционных операций, а вам лишь доставят прекрасную возможность наслаждаться прибылью. Звучит заманчиво? Для вас только звучит, а многие на собственном опыте испробовали инвестиционные компании «на вкус» и оценили их преимущества, пока вы думали, куда вложить деньги.

Инвестиционная компания – это организация, которая занимается вложением средств в доходные активы с целью их приумножения. При этом деньги могут быть как собственностью самой компании, так и частными, взятыми на управление. Компания может заниматься ценными бумагами, облигациями, акциями, как и фонды прямых инвестиций.

В одной из статей блога я рассказывала о таком инструменте заработка, как инвестиционный фонд, который очень похож на инвестиционную компанию. При этом компании имеют существенную особенность – если паевые инвестиционные фонды действуют лишь как доверительные управляющие, то инвестиционные компании имеют юридическую регистрацию и ведут свою деятельность при строгом регулировании со стороны законодательства. Кроме этого они имеют соответствующие лицензии, чтобы заниматься брокерством и дилерскими операциями.

Все инвестиционные компании можно разделить на такие категории:

- Закрытые компании – не принимают средства инвесторов и ведут деятельность только со своими деньгами или заемными банковскими средствами;

- Открытые компании – принимают средства частных инвесторов в доверительное управление.

Далее более подробно рассмотрим, чем же занимается инвестиционная управляющая компания.

Финансовая аналитика

Вкладывая средства в те или иные активы, инвестиционные компании просто обязаны анализировать множество факторов – в противном случае успешность сделок будет крайне сомнительной. Поэтому в крупных компаниях существуют целые отделы, специализирующиеся на финансовом анализе, а в более скромных организациях эту роль выполняет один квалифицированный специалист – финансовый аналитик. Суть анализа заключается в изучении конъюнктуры рынка, ценовой динамике определенного актива, составлении планов и прогнозов, наблюдении за курсом валют и даже политической ситуацией мире – то есть изучением все того, что априори может повлиять на цену чего-либо и позволит сделать прогноз на ожидаемую прибыль.

Рыночные исследования

Чтобы понимать, во что следует вкладывать деньги, необходимо знать спрос и предложение на данном рынке и уметь прогнозировать их динамику. Поэтому инвестиционные проекты, в обязательном порядке, проводят рыночные исследования, результаты которых позволят определиться с целесообразностью инвестиций и тем, какой доход можно будет получить при той или иной деятельности.

Брокерские операции

Многие компании ключевым направлением своей деятельности избирают брокерские операции. Надо сказать, что стать участником рынка ценных бумаг могут далеко не все, а только те, кто имеет на это лицензию. Поэтому частные инвесторы не могут просто так в одночасье заняться торговлей на бирже, но это возможно, если прибегнуть к услугам брокеров. Брокерские компании – своеобразные посредники между рынком и инвестором, которые за свои услуги возьмут небольшой процент комиссионных.

Слияние и поглощение компаний

Отдельной статьей заработка инвестиционных компаний является слияние и поглощение – то есть приобретение одной компанией акционерного капитала другой. Общеизвестно, что приобретение какой-либо компании другой организацией происходит для объединения общих интересов, формирования более крупного и влиятельного игрока рынка. Инвестиционные компании приобретают другие с целью последующей перепродажи – как правило, при слиянии цена на акционерный капитал компании значительно ниже, а значит, продав его по частям, можно получить прибыль.

Выбор инвестиционной компании

От того, насколько тщательно вы подойдете к выбору инвестиционной компании может полностью зависеть успех инвестирования. Среди общественности продолжает сохранятся отношение к любым инвестициям, как к лохотронам, которые за красивыми рассказами о заработке без усилий, скрывают намерение почистить ваши карманы. Конечно, и среди инвестиционных компаний имеются аферисты и мошенники, но не стоит видеть эту стезю в черном цвете. Есть большое количество компаний, работающих на рынке уже десятки лет, и стабильно приносящие доход своим вкладчикам, есть и новые перспективные компании, работающие согласно букве закона.

Инвестиции – это не афера, это современный способ заработка, который становится все популярнее и популярнее. Все, что необходимо – правильно избрать — ту организацию, которая будет умело управлять вашими деньгами.

Если вы новичок в инвестициях, то возможно сделать выбор будет не так просто. Надеюсь мои советы помогут вам найти компанию, способную увеличить ваши сбережения, а не спустить в трубу.

Поиск компании

Найти инвестиционную компанию или ПИФ не такая уж и трудная задача. Если раньше бы на это пришлось приложить массу усилий, то сегодня вы можете заняться поиском, лежа на своем диване. Дело в том, что все, даже мелкие, инвестиционные фирмы имеют свои интернет ресурсы, на которых можно не только ознакомиться с основными данными, но и с дополнительной информацией о компании. Внимательно изучите сайты тех организаций, которые принимают частные средства в управление и вам непременно какая-то из них покажется более достойной остальных.

Срок деятельности и регистрационные документы

Здесь же на сайте вы можете узнать о том, когда компания была основано и сколько она работает. Как правило, эта информация размещается на главной странице или в разделе «О нас», но даже если о своем сроке деятельности не говорится со старта, то не поленитесь и поищите данную информацию. Известно, что первые инвестиционные компании, согласно законодательству, возникли в 1992 году, поэтому если компания говорит о том, что возникла раньше этого года – возможно перед вами сайт врунов и аферистов, лучше обходите его стороной. Компании, которые скрывают свои сроки работы также не стоят внимания. Обязательно пересмотрите представленные документы компании, в частности документ о регистрации. При отсутствии таковых, хорошо задумайтесь, хотите ли вы связываться с компанией, которая что-то скрывает от своих инвесторов, пусть даже потенциальных?

Количество инвесторов

Если число инвесторов компании незначительно, то она, скорее всего, совсем молодая и еще не набралась опыта для ведения доходных и малорискованных операций. Входить в такую организацию не стоит, если вы не хотите рисковать своими деньгами, ведь интернет инвестиции и так сопряжены с определенным риском, а если нарваться на неопытных управляющих, то можно потерпеть сокрушительную неудачу. И, напротив, если компания имеет большой круг инвесторов, то это говорит о том, что ей доверяют и она вовсе не новичок. Поэтому ориентируясь на число вкладчиков можно с легкостью отсеять из списка претендентов на ваш капитал тех, кто может его слить.

Финансовые инструменты компании

Проанализируйте какие компания имеет финансовые инструменты – говоря проще, какие способы ввода и вывода денег представлены на сайте. Это могут быть банковские переводы, карты, электронные платежные системы, переводы почтой и т.д. Чем больше таких способов, тем комфортнее для инвестора будет сотрудничество с компанией, а то, какой способ выбрать лично вам, зависит от ваших возможностей и предпочтений – кого-то интересуют только ЭПС, а кто-то не против получать деньги строго на карту.

Размер предполагаемой прибыли

Главное, что интересует любого инвестора во взаимодействии с инвестиционной компанией – размер прибыли, который удастся получить в случае сотрудничества. Точно сумму ваших дивидендов не сможет назвать ни одна такая компания, но хотя бы примерный процент они обязаны указывать. Просмотрев несколько сайтов компаний вы с легкостью сможете для себя определить какой доход и степень риска для вас будут подходящими.

Как проверить компанию?

Число мошенников с каждым годом неукоснительно растет и порой они очень ухищрены в своих махинациях. Имеются нечистые на руку дельцы и в сфере инвестирования, и порой отличить честную компанию от злоумышленников не так-то просто. Особенно активизируются мошенники в кризисные времена, и надо отметить, что с переменным успехом кризис продолжает шествовать не только по нашей стране, но и по всему миру.

Люди ищут новые способы заработать, и порой эти способы за чертой закона, с применением различных мошеннических схем и МЛМ-структур, с прикрытием вложений в стартап и куда более банальные варианты. Итак, вы решили инвестировать и уже подобрали несколько компаний, но сомневаетесь в их честности? Я проведу небольшой лайфхак, который поможет определить, каким компаниям стоит доверять, а кто из них может затянуть вас в свои коварные сети и опустошит карманы.

Открытая отчетность

Кроме регистрационных документов, компания должна иметь отчетные документы, которые показывают успешность той деятельности, которая ведется. Если вы не найдете таких документов на сайте, и вам откажутся их показать, то стоит хорошенько задуматься о том, почему данная компания скрывает свои отчеты – может потому что их попросту нет? В любом случае, требуйте отчеты за несколько лет, а если компания занимается трейдерством, то обязательно должны предоставлять соответствующие сертификаты и отчеты по торгам. (Заработать на трейдинге можно также на инвестициях в ПАММ-счета, о них я рассказываю в другой статье блога).

Корпоративный сайт

Внимательно изучите сайт компании: на нем должно быть максимальное количество информации, которая расписывала бы абсолютно все, что с ней связанно – начиная с истории основания и заканчивая планами на будущее. Обязательно просмотрите контактные данные организации:

- Адреса офисов и представительств;

- Номера телефонов;

- Электронные адреса.

Проанализируйте, насколько компания открыта перед инвесторами – демонстрирует ли она информацию о своих руководителях, их фото, бизнес идеи.

Рейтинг компании и участия на форумах (конкурсах)

Хорошая инвестиционная компания стремится развиваться, завоевывать авторитет, громко заявляет о себе. Если она публична, то вы обязательно увидите различные отчеты и сертификаты об участии в форумах, конференциях, конкурсах. Такие организации вкладывают деньги в свое развитие, и они не будут, жертвуя репутацией и наработками, присваивать деньги инвесторов. Инвестиционные компании, которые никак не заявляют о своем существовании и работающие втихую, должны вызывать подозрение.

Договор с инвестором

Отдав деньги инвестиционной компании, вы должны понимать, что ваши взаимоотношения должны быть как-то документально подтверждены – в противном случае, организаторы могут сказать, что никаких ваших денег не видели, и вы ничего никому не докажете. Поэтому вы можете спать спокойно только в том случае, если вы заключили с компанией официальный договор, а не просто поставили галочку, подтверждая электронную оферту.

Рейтинг инвестиционных компаний

По сложившейся традиции, я предлагаю вам рейтинг инвестиционных инструментов, о которых рассказываю в своих статьях. В нем представлены только те инвестиционные компании, которые, по моему мнению, являются надежными, работают достаточное количество времени в этой сфере и заслужили хорошую репутацию. Рейтинг будет время от времени обновляться, так что обязательно следите за изменениями и не пропустите возможность получить профит.

ТОП-5 инвестиционных компаний РФ:

| # | Название (ссылка) | Информация |

|---|---|---|

| 1 | Русс-Инвест | Брокерские услуги, ДУ, Интернет трейдинг, Валютный рынок, Прямы и венчурные инвестиции и т.д. |

| 2 | TeleTrade | Обучение трейдингу, Форекс, Синхронная торговля, Инвестиции и т.д. |

| 3 | Simex | Краудинвестинговая платформа ориентируется на вклады онлайн. Инвестиции в реальные проекты представленные на сайте. |

| 4 | GH — КапиталЪ АМ | Инвестиции, Услуги МСБ, Брокерское обслуживание |

| 5 | E3 Investment | Инвестиции в недвижимость (от 100 000 рублей) |

Инвестиционные компании — один из инструментов, позволяющих приумножить ваши деньги. Он относится к довольно надежным в плане неторговых рисков, по сравнению с той рискованностью которую несут, например, венчурные фонды, так как деятельность компаний регламентируется законодательством и с вами могут заключить реальный договор. Будьте бдительны при выборе организации и руководствуйтесь здравым рассудком, а не жаждой наживы, и тогда ваше сотрудничество с компанией будет продолжительным, а инвестиции успешными.

Источник