Пример определения оптимальной структуры капитала предприятия

Располагая возможностями привлечения собственного капитала в размере 50 тыс. руб. предприятие может существенно увеличить объем своей хозяйственной деятельности за счет привлечения заемного капитала.

Коэффициент валовой рентабельности активов (без учета расходов по оплате процента за кредит) прогнозируется в размере 10%. Минимальная ставка процента за кредит (ставка без риска) составляет 10% (данные условные).

Рассчитаем, при какой структуре будет достигнуто максимальное значение рентабельности предприятия. Расчет этого показателя при различных значениях финансового рычага (табл.1).

Таблица 1. Расчет коэффициента рентабельности при различных значениях финансового левериджа

| № п/п | Показатель | Ед.изм. | Варианты расчета | |||

|---|---|---|---|---|---|---|

| А | Б | В | Г | |||

| 1 | Сумма собственного капитала | тыс. руб. | 50 | 50 | 50 | 50 |

| 2 | Возможная сумма заемного капитала | тыс. руб. | 0 | 10 | 50 | 100 |

| 3 | Общая сумма капитала | тыс. руб. | 50 | 60 | 100 | 150 |

| 4 | Коэффициент финансового рычага | 0 | 0,2 | 1 | 2 | |

| 5 | Валовая прибыль | тыс. руб. | 10 | 15 | 20 | 25 |

| 6 | Коэффициент валовой рентабельности | % | 10 | 10 | 10 | 10 |

| 7 | Ставка процента за кредит без риска | % | 10 | 10 | 10 | 10 |

| 8 | Премия за риск | % | 0 | 0,2 | 1 | 2 |

| 9 | Ставка процента за кредит с учетом риска | % | 10 | 10,2 | 11 | 12 |

| 10 | Сумма уплачиваемых процентов за кредит | тыс. руб. | 5 | 6,12 | 11 | 18 |

| 11 | Прибыль за вычетом процентов за кредит | тыс. руб. | 5 | 8,88 | 9 | 7 |

| 12 | Ставка налога на прибыль | % | 20 | 20 | 20 | 20 |

| 13 | Налог на прибыль | тыс. руб. | 1 | 1,78 | 1,8 | 1,4 |

| 14 | Чистая прибыль | тыс. руб. | 4 | 7,1 | 7,2 | 5,6 |

| 15 | Коэффициент рентабельности собственного капитала | % | 8,00 | 14,21 | 14,40 | 11,20 |

Анализируя полученные значения коэффициента (п.15 табл. 1), можно сделать вывод, что наиболее оптимальной является структура капитала в варианте «В» (достигнуто самое высокое значение коэффициента – 14,4, при соотношении заемного и собственного капиталов равном 1).

Таким образом, проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающую максимизацию уровня рентабельности.

Решая эту задачу, необходимо иметь в виду, что максимизация уровня доходности капитала достигается, при существенном возрастании уровня финансовых рисков, связанных с его формированием, так как между двумя этими показателями существует прямая связь. Поэтому максимизация доходности формируемого капитала должна обеспечиваться в пределах приемлемого финансового риска, конкретный уровень которого устанавливается собственниками или руководством предприятия.

Можно воспользоваться другим критерием оптимизации структуры капитала – критерием минимизации средневзвешенной стоимости капитала (табл. 2).

Таблица 2. Расчет WACC при различной его структуре

| № п/п | Показатель | Ед.изм. | Варианты расчета | |||

|---|---|---|---|---|---|---|

| А | Б | В | Г | |||

| 1 | Собственный капитал (акционерный) | % | 10,00% | 20,00% | 50,00% | 60,00% |

| 2 | Заемный капитал (долгосрочный кредит) | % | 50,00% | 40,00% | 10,00% | 0,00% |

| 3 | Общая потребность в капитале | % | 60,00% | 60,00% | 60,00% | 60,00% |

| 4 | Уровень дивидендных выплат | % | 7,00% | 7,50% | 8,00% | 10,00% |

| 5 | Проценты за кредит | % | 12,00% | 11,00% | 10,00% | 0,00% |

| 6 | Налог на прибыль | % | 20,00% | 20,00% | 20,00% | 20,00% |

| 7 | Ставка процента за кредит с учетом налога на прибыль (стр. 5* (1-стр.6)) | % | 9,60% | 8,80% | 8,00% | 0,00% |

| 8 | Стоимость собственного капитала | % | 0,70% | 1,50% | 4,00% | 6,00% |

| 9 | Стоимость заемного капитала | % | 4,80% | 3,50% | 0,80% | 0,00% |

| 10 | Средневзвешенная стоимость | % | 5,50% | 5,00% | 4,80% | 6,00% |

Расчет показал, что наименьшее значение средневзвешенной стоимости капитала достигается в варианте В, при соотношение собственного и заемного капиталов равном 50% и 10%. Такая структура позволяет минимизировать затраты по обслуживанию капитала и является наиболее оптимальной.

Источник

Научная электронная библиотека

Тема 10. СТРУКТУРА КАПИТАЛА

Цена капитала хозяйствующего субъекта во многом зависит от его структуры.

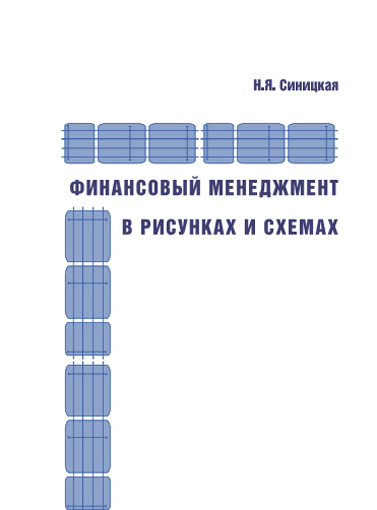

Структура капитала предприятия (рис. 55) — это соотношение между различными источниками капитала (собственным и заемным капиталом), используемыми для финансирования его деятельности. Иногда краткосрочные заимствования исключаются из капитала, то есть определяют структуру капитала как совокупность источников, используемых для долгосрочного финансирования инвестиционной деятельности предприятия. Вместе с тем, если краткосрочные заимствования осуществляются на постоянной основе (что в большинстве случаев и происходит), их, на наш взгляд, следует включать в состав капитала при анализе структуры финансирования.

Рис. 55. Базовое определение структуры капитала предприятия

Оптимальная структура капитала — такое сочетание долговых обязательств и собственного капитала, которое максимизирует общую стоимость фирмы.

Если подходить к вопросу определения оптимальной структуры капитала с позиции относительной стоимости источников финансирования, то необходимо учитывать, что долговые обязательства более дешевы, чем акции. Значит, цена заемного капитала в среднем ниже, чем цена собственного капитала. Отсюда следует, что замена акций более дешевым заемным капиталом уменьшает средневзвешенную стоимость капитала, что ведет к росту эффективности предпринимательской деятельности и, следовательно, к максимизации цены предприятия. Поэтому ряд теорий финансового менеджмента строится на выводе, что оптимальная структура капитала предполагает использование заемного капитала в максимально возможных размерах.

Но в практической деятельности следует исходить из учета того, что замена акций более дешевым заемным капиталом снижает стоимость фирмы, которая определяется рыночной стоимостью собственного капитала этой фирмы.

Кроме того, рост долга увеличивает риск банкротства, что может заметно повлиять на цену, которую потенциальные инвесторы согласятся заплатить за обыкновенные акции этой фирмы.

С использованием заемного капитала связаны также важные нефинансовые расходы как результат ограничения свободы действий менеджеров в соглашениях о займе. Это могут быть обязательства создания дополнительных резервных фондов на погашение долга или ограничивающие условия в объявлении дивидендов, что несомненно снижает стоимость бизнеса.

Поэтому невозможно выработать формулу определения оптимальной структуры капитала для конкретного предприятия. Менеджер, определяя, насколько структура капитала фирмы близка к оптимальной, должен в определенной степени полагаться на интуицию, которая в свою очередь строится на информации, учитывающей как внутрифирменные, так и макроэкономические факторы.

Кроме того, привлечение финансовых ресурсов из разных источников имеет организационно-правовые, макроэкономические и инвестиционные ограничения.

К ограничениям организационно-правового характера относятся законодательно закрепленные требования к величине и порядку формирования отдельных элементов собственного и заемного капитала, а также контроль над управлением компанией со стороны собственников.

В число макроэкономических ограничений входят инвестиционный климат в стране, страновой риск, эмиссионно-кредитная политика государства, действующая система налогообложения, величина ставки рефинансирования ЦБ, уровень инфляции.

Объем финансовых ресурсов, которые компания может привлечь из различных источников, и срок, на который они могут быть вовлечены в деловой оборот, зависит как от развитости финансового и кредитного рынков, так и от доступности этих средств для конкретного предприятия. Одним из важных ограничений формирования финансовой структуры капитала является соответствие сферы и характера деятельности предприятия инвестиционным предпочтениям акционеров и/или степень доверия предприятию со стороны кредиторов.

Таким образом, никакая теория не может обеспечить комплексного подхода к решению проблемы оптимальной структуры капитала предприятия. Поэтому на практике формирование экономически рациональной структуры капитала ведется на основе одного из следующих принципов:

1. Принцип максимизации уровня прогнозируемой рентабельности капитала.

2. Принцип минимизации стоимости капитала.

3. Принцип минимизации уровня финансовых рисков.

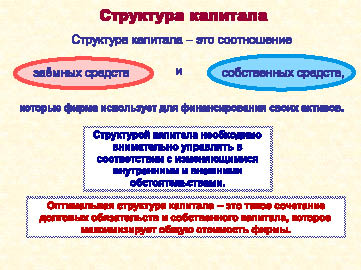

Вместе с тем, существует целый ряд финансовых инструментов, с помощью которых можно повысить эффективность управления финансовой структурой капитала предприятия. Среди них — использование финансовых коэффициентов, с помощью которых можно оценить влияние процесса изменения финансовой структуры капитала на финансовое положение предприятия и степень защищенности интересов кредиторов и инвесторов. Речь идет о показателях, характеризующих финансовую устойчивость предприятия и эффективность инвестиций в него (рис. 56).

Рис. 56. Понятие финансовой устойчивости хозяйствующего субъекта

и формула расчета коэффициента финансовой устойчивости

Достижение финансовой устойчивости предприятия наряду с ростом прибыли и ограничением риска требует сохранения предприятием как платежеспособности, или ликвидности (финансовый смысл этого понятия был подробно рассмотрен в теме 6), так и кредитоспособности, которая отнюдь не является синонимом понятия «платежеспособность».

Под кредитоспособностью предприятия понимается наличие у него предпосылок для получения кредита и его возврата в срок. Кредитоспособность заемщика характеризуется его исполнительностью при расчетах по ранее полученным кредитам, текущим финансовым состоянием и возможностью при необходимости мобилизовать денежные средства из различных источников.

Коэффициент финансовой устойчивости характеризует соотношение собственных и заемных источников финансирования. Если этот показатель выше единицы (имеется превышение собственных средств над заемными), это значит, что предприятие обладает достаточным запасом финансовой устойчивости.

Коэффициент финансовой зависимости (рис. 57) характеризует зависимость предприятия от внешних займов и показывает, какая доля имущества фирмы приобретена за счет заемных средств. Чем выше данный коэффициент, тем более рискованная ситуация в финансовой устойчивости и тем больше вероятность возникновения дефицита денежных средств.

Рис. 57. Формулы расчета коэффициентов финансовой зависимости, обеспеченности собственными средствами и самофинансирования

Коэффициент обеспеченности собственными средствами характеризует способность предприятия обеспечивать потребность в финансировании оборотного капитала только за счет собственных источников. Финансовое состояние предприятия считается удовлетворительным, если этот показатель равен или превышает 0,1.

Коэффициент самофинансирования показывает, какую часть инвестиций можно покрыть за счет внутренних источников предприятия — нераспределенной прибыли и начисленной амортизации. Ряд авторов рассматривает сумму нераспределенной прибыли и амортизации как чистый денежный поток, или денежный поток от хозяйственной деятельности предприятия. Тогда коэффициент самофинансирования имеет название «показатель денежной отдачи инвестиций». Чем выше этот показатель, тем выше уровень самофинансирования предприятия, следовательно, выше финансовая устойчивость.

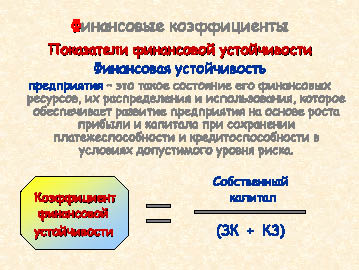

Коэффициент автономии (концентрации собственного капитала) характеризует долю собственного капитала в финансовой структуре капитала (рис. 58). Для большей финансовой устойчивость желательно, чтобы он был на уровне 0,5-0,6.

Рис. 58. Формула расчета коэффициента автономии (концентрации собственного капитала)

Ряд авторов относят коэффициент автономии к показателям ликвидности, что представляется нам достаточно логичным, поскольку рассчитываться по своим обязательствам предприятие должно в первую очередь за счет собственных источников. Вместе с тем, этот показатель является и важным коэффициентом при оценке финансовой структуры предприятия.

Для обеспечения полной финансовой устойчивости менеджмент предприятия наряду с обеспечением достаточной платежеспособности и кредитоспособности обязан поддерживать и высокую ликвидность баланса, а для этого финансовая структура капитала должна формироваться с учетом следующих требований:

Рассматривая финансовую структуру капитала предприятия, необходимо проанализировать и его способность обслуживать постоянные платежи — проценты за заемный капитал и дивиденды владельцам акционерного капитала. Для такой оценки служат показатели рыночной активности, или эффективности инвестиций.

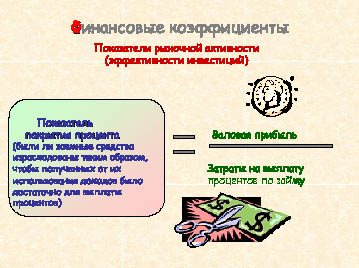

Коэффициент покрытия процента (рис. 59) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит. Хотя точного эмпирического правила относительно оптимального значения коэффициентов покрытия процентов и дивидендов не существует, большинство аналитиков сходятся во мнении, что минимальное значение этого коэффициента должно быть равно 3. Снижение данного показателя свидетельствует о повышении финансового риска.

Рис. 59. Формула расчета показателя покрытия процента

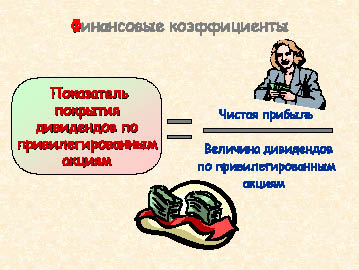

С помощью коэффициента покрытия дивидендов по привилегированным акциям (рис. 60) можно оценить способность компании обслуживать задолженность по дивидендам перед владельцами привилегированных акций. В данном случае в числителе формулы — величина чистой прибыли, т.к. дивиденды выплачиваются только из суммы прибыли после налогообложения. Очевидно, что чем ближе этот показатель к единице, тем хуже финансовое положение компании.

Рис. 60. Формула расчета показателя покрытия дивидендов по привилегированным акциям

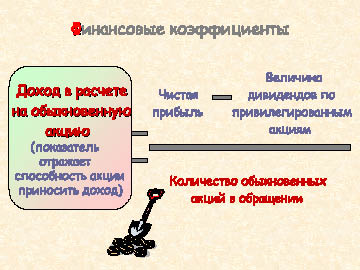

Доход в расчете на обыкновенную акцию (рис. 61) — основной показатель рыночной активности предприятия. Он характеризует способность акции приносить доход. Определяется отношением чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к числу обыкновенных акций компании.

Коэффициент покрытия дивидендов (рис. 62) оценивает величину прибыли, которая может быть направлена на выплату объявленных дивидендов по обыкновенным акциям. Обратный этому коэффициенту показатель — коэффициент выплаты дивидендов, который равен отношению суммы начисленного дивиденда к доходу на одну обыкновенную акцию и показывает, какую долю чистой прибыли фирма направляет на выплату дивидендов.

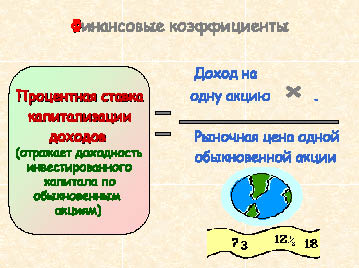

Процентная ставка капитализации доходов (рис. 63) отражает доходность инвестированного капитала и стоимость акционерного капитала по обыкновенным акциям. Финансовая суть этого показателя в том, что его можно рассматривать как ставку, по которой рынок капитализирует сумму текущих доходов.

Рис. 61. Формула расчета дохода на одну обыкновенную акцию

Рис. 62. Формула расчета коэффициента покрытия дивидендов по обыкновенным акциямОценивая финансовую структуру капитала компании, следует учитывать, что не существует идеальных коэффициентов, которые в состоянии отразить все многообразие хозяйственной деятельности предприятия, как не существует и каких-то безусловных показателей, к которым нужно стремиться при любых обстоятельствах.

Так, выше мы рассмотрели, что для финансовой устойчивости предприятия необходима высокая доля собственного капитала. Вместе с тем, если компания в недостаточной степени использует заемные средства и ограничивается использованием собственного капитала, это чревато замедлением развития, падением конкурентоспособности, физическим и моральным устареванием оборудования, несоответствием характеристик готовой продукции требованиям рынка. Все это приводит к снижению валовой прибыли, а значит, и прибыли на одну акцию, понижению курсовой стоимости акций и, как следствие, к снижению рыночной стоимости компании. В то же время, чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Кроме того, владельцы кредитных средств могут установить контроль над фирмой, обладающей ограниченной возможностью самофинансирования.

Рис. 63. Формула расчета процентной ставки капитализации доходов

Чаще всего, финансовые коэффициенты лишь подсказка того, что происходит на предприятии, какие изменения и тенденции, как они влияют на развитие бизнеса. Финансовые показатели помогают получить ответы на важнейшие вопросы, связанные с текущей и стратегической деятельностью предприятия, такие как:

— Что важнее на данном этапе деятельности предприятия — высокая рентабельность или высокая ликвидность?

— Какова оптимальная величина требуемого предприятию краткосрочного кредита?

— Какую часть прибыли распределять в качестве дивидендов?

— Проводить новую эмиссию акций или привлекать заемный капитал? и т.п.

В конечном счете, при принятии любого решения, связанного с управлением финансовой структурой капитала, следует помнить об одной из главных целевых установок финансового менеджмента — максимизации прибыли компании.

Влиять на доходность предприятия можно путем изменения объема и структуры пассивов.

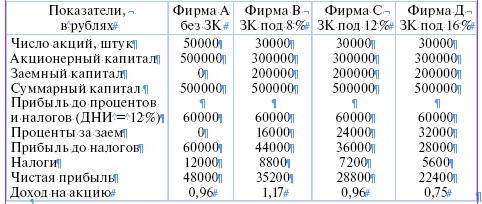

Рассмотрим для примера показатели деятельности четырех фирм, одинаковых во всем, кроме величины и стоимости заемного капитала.

Итак, фирма А не использует заемного капитала, фирма В имеет заем под 8 %, фирма С — под 12 %, а фирма Д — под 16 %. Доход на инвестиции (прибыльность вложенного капитала) каждой фирмы составляет 12 %. Номинальная стоимость акций — 10 рублей, налог на прибыль — 20 %.

Несмотря на то, что все фирмы имеют одинаковый объем и доходность инвестиций, фирма В обеспечит своим акционерам доход на акции больший, чем фирма А, вообще не использующая заемный капитал. Доход на акции фирм А и С, несмотря на разную структуру капитала, одинаков. Наименьший доход на акции получат акционеры фирмы Д. Полученный результат обусловлен двумя причинами:

1) так как проценты за кредит вычитаются из дохода, как правило, до взимания налогов, финансирование за счет заемного капитала снижает налогооблагаемую прибыль и оставляет большую сумму доходов в распоряжении акционеров фирмы;

2) компания может при эффективном использовании заемного капитала иметь дополнительный доход, который после выплаты процентов инвесторам может быть распределен между акционерами.

Для этого величина дохода на вложенный капитал (ДНИ) должна быть выше процентов, которые фирма платит за использование заемного капитала.

Так, фирма В, оплачивая заем под 8 %, обеспечивает прибыльность его использования в 12 %, что повышает доходность ее акций по сравнению с фирмой А. В данном случае речь идет о положительном эффекте финансового рычага (рис. 64). У фирмы С уровень ДНИ совпадает с ценой заемного капитала, поэтому доход на ее акцию равен доходу на акцию фирмы А. Эффект финансового рычага нулевой. Фирма Д, оплачивая заем под 16 % и имея ДНИ, равный 12 %, подвергается воздействию отрицательного эффекта финансового рычага.

Рис. 64. Понятие финансового рычага

Из формулы расчета уровня эффекта финансового рычага (рис. 65) видно, что положительная, отрицательная или нулевая величина эффекта финансового рычага зависит от разницы между экономической рентабельностью активов (ЭР) и средней расчетной ставкой процента (СРСП) (так называемого дифференциала финансового рычага). Если ЭР > СРСП, то и дифференциал, и эффект финансового рычага положительный; если ЭР

Источник