- Среднегодовая рентабельность инвестиций (СР)

- Как рассчитать рентабельность проекта: формула и примеры

- Название показателя

- Формула расчета

- Вариант 1. Расчет по средней стоимости вложений

- Вариант 2. Расчет с учетом остаточной стоимости имущества

- Вариант 3. Расчет по размеру первоначальных инвестиций

- Значение показателя в бизнес-планировании

- Преимущества и недостатки

- Распределение прибыли по годам

Среднегодовая рентабельность инвестиций (СР)

|

Рентабельность проекта (среднегодовая рентабельность инвестиций) является разновидностью индекса доходности, соотнесенного со сроком реализации проекта. Этот показатель показывает, какой доход приносит каждый вложенный в проект рубль инвестиций, его удобно использовать при сравнении альтернатив инвестиций.

Критерием экономической эффективности инновационного проекта является положительная рентабельность проекта.

Расчет по конкретной ситуации

Срок окупаемости (Ток)

|

Срок окупаемости проекта представляет собой расчетную дату, начиная с которой чистый дисконтированный доход принимает устойчивое положительное значение.

Математически срок окупаемости находится при решении экспоненциального уравнения расчета ЧДД с неизвестным периодом реализации (X), при этом значение ЧДД принимается равным 0 (дисконтированный доход равен (покрыл) дисконтированные затраты):

Однако на практике применяют метод приблизительной оценки срока окупаемости (Ток):

| t– | – | последний период реализации проекта, при котором разность накопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение; |

| ДД(t–) | – | последняя отрицательная разность накопленного дисконтированного дохода и дисконтированных затрат; |

| ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

ДД(t+) ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

Критерием экономической эффективности инновационного проекта является значение срока окупаемости, не превышающее срок реализации проекта.

Расчет по конкретной ситуации:

Срок реализации превышает срок окупаемости, следовательно, проект эффективен.

Внутренняя норма доходности (ВНД)

|

Внутренняя норма доходности – это такое значение дисконта, при котором ЧДД принимает значение, равное 0.

Математически внутренняя норма доходности находится при решении экспоненциального уравнения расчета ЧДД с неизвестным дисконтом (X). При этом значение ЧДД принимается равным 0:

Однако на практике применяют метод приблизительной оценки внутренней нормы доходности (ВНД). Для этого проводится ряд вычислений ЧДД с постепенным увеличением дисконта по тех пор, пока ЧДД не станет отрицательным. Затем рассчитывается приближенное значение ВНД по формуле:

| d+ | – | максимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал положительное значение; |

| d-– | – | минимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал отрицательное значение; |

| ДД(d–), ДД(d+) | – | соответственно, значения ЧДД при дисконтах, равных d– и d+. |

Расчет по конкретной ситуации

ВНД>d, следовательно, проект эффективен.

Зависимость показателя ЧДД от величины дисконта представлена на рис. 6.3.

Рис. 6.3. Внутренняя норма доходности проекта

Точка безубыточности (Тб)

Определение точки безубыточности служит для подтверждения правильности расчетного объема реализации. Точка безубыточности (Тб) рассчитывается из соотношения равенства издержек и выручки от реализации новой продукции, услуг и др.

C Живите по правилу: МАЛО ЛИ ЧТО НА СВЕТЕ СУЩЕСТВУЕТ? Я неслучайно подчеркиваю, что место в голове ограничено, а информации вокруг много, и что ваше право. ЧТО И КАК ПИСАЛИ О МОДЕ В ЖУРНАЛАХ НАЧАЛА XX ВЕКА Первый номер журнала «Аполлон» за 1909 г. начинался, по сути, с программного заявления редакции журнала. Что вызывает тренды на фондовых и товарных рынках Объяснение теории грузового поезда Первые 17 лет моих рыночных исследований сводились к попыткам вычислить, когда этот. Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте: Источник Как рассчитать рентабельность проекта: формула и примерыКаждый бизнесмен, который собирается вложить деньги в развитие своего дела или сторонний проект, должен уметь посчитать выгоду. Разберем, как быстро и просто определить прибыльность будущего направления с помощью показателя рентабельности проекта. Название показателяПравильное название показателя — Accounting Rate of Return (ARR), в переводе на русский язык — учетная норма прибыли. Параллельно используется множество синонимов:

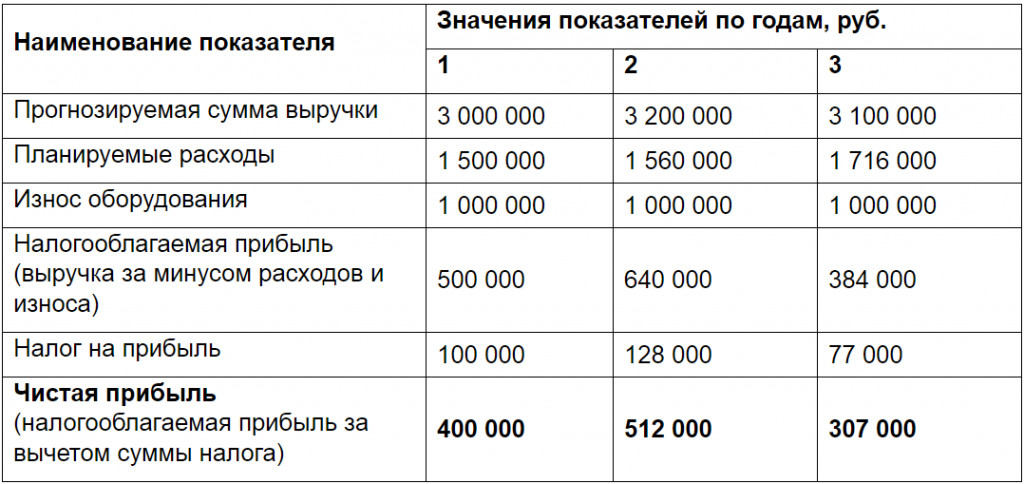

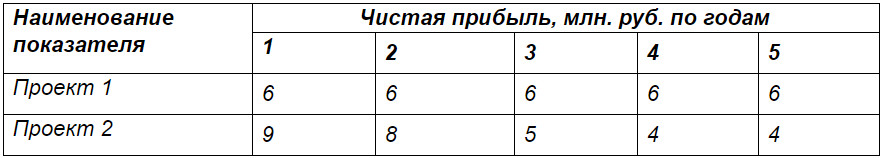

Несмотря на обилие названий, сущность показателя остается неизменной: он определяет, сколько рублей может получить вкладчик за каждый рубль, инвестированный в конкретный проект. Формула расчетаЕсть три варианта расчета учетной нормы прибыли. Вариант 1. Расчет по средней стоимости вложенийПрименяется, если по ходу осуществления проекта все инвестиции будут списаны на расходы без остатка. Например. Предприятие планирует купить новое оборудование за 3 000 000 рублей. Срок его эксплуатации составляет три года. Ожидаемые расходы составят 1 500 000 рублей в первый год, а дальше будут возрастать на 4% ежегодно. Амортизация будет начисляться линейным способом, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Налог на прибыль — 20%. Прогнозируемая сумма выручки по годам представлена в таблице. Исходные данные для расчетов: Таким образом, среднегодовая чистая прибыль = (400 000 + 512 000 + 307 000) / 3 = 406 000 рублей. Вариант 2. Расчет с учетом остаточной стоимости имуществаПрименяется, если нужно учесть остаточную стоимость актива. То есть разницу между его первоначальной стоимостью и суммой износа, начисленной за весь срок его использования. ARR = (чистая среднегодовая прибыль / ½ * (первоначальные инвестиции — остаточная стоимость)) * 100% Например. Предприниматель планирует купить производственную линию за 5 200 000 рублей. Износ будет начисляться линейным способом на протяжении пяти лет, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Остаточная стоимость оборудования по истечении срока его эксплуатации составит 200 000 рублей. Прогнозируемая среднегодовая прибыль — 400 000 рублей. Вариант 3. Расчет по размеру первоначальных инвестицийПрименяется для оценки проектов, которые обеспечивают равномерный объем доходов на очень длительный или неопределенный срок. К таким проектам относится, например, покупка недвижимости, которую можно сдавать в аренду в течение многих лет. Например, компания планирует купить недвижимость и сдавать ее в аренду коммерческим предприятиям. Стоимость объекта нежилого фонда — 100 миллионов рублей. Ожидаемая среднегодовая сумма прибыли — 30 миллионов рублей. Подсчитаем рентабельность проекта. Значение показателя в бизнес-планированииИтак, рентабельность проекта отражает прибыльность объекта инвестирования. Чем она выше, тем больше прибыли получит вкладчик. Величина показателя сравнивается:

Например, рентабельность собственного капитала компании составляет 30%. То есть на 1 рубль, вложенный в свой бизнес, предприятие получает 30 копеек чистой прибыли. Руководству предложили поучаствовать в новом проекте, норма прибыли которого оценивается в 20%. Стоит ли компании принять предложение? Если других выгод вроде выхода на новые рынки или улучшения деловой репутации сделка не принесет, то не стоит. Ведь доходов от этого проекта будет меньше, чем может получить фирма от своей обычной деятельности. Универсального значения учетной нормы прибыли не существует. Она зависит от отрасли, в которой планируется реализовать проект. Например, для сельского хозяйства норма прибыли в 15% — очень хороший показатель, он выше среднеотраслевой рентабельности капитала. А для строительства и 50% будет недостаточно. Величина показателя должна соответствовать степени риска. Если инвестируется стабильное предприятие, давно и плотно занявшее свою нишу на рынке, норма прибыли на уровне среднеотраслевых значений считается хорошей. Но если вкладчику предстоит инвестировать новый инновационный проект, когда существует риск потери дохода или всех вложенных денег, норма рентабельности должна быть на порядок выше. Если вкладчик выбирает самый доходный проект из нескольких, нужно рассчитать и сравнить нормы прибыли по каждому из них. Преимущества и недостаткиОсновное достоинство учетной нормы прибыли — простота расчета. С другой стороны, она не учитывает такие факторы: Стоимость денег во времени В данном случае деньги, поступающие на n-ый год реализации проекта, оцениваются по тому же уровню рентабельности, что и поступления в первый год. Один рубль сегодня стоит больше, чем через год. Деньги можно пустить в оборот и на конец года получить реальный доход. Если же инвестор сможет вернуть вложения только через несколько лет (проект с длительным сроком реализации), то он потеряет возможность получения такого дохода. Кроме того, деньги ежегодно дешевеют из-за инфляции. Распределение прибыли по годамНапример, инвестор рассматривает два взаимоисключающих проекта. Базовые данные в обоих случаях идентичны: стоимость 20 миллионов рублей, ожидаемая среднегодовая прибыль — 6 миллионов рублей. На первый взгляд проекты выглядят равнозначными, поскольку учетная норма прибыли одинакова: Однако прогнозируемые объемы прибыли по годам заметно отличаются. В таблице приведены ожидаемые показатели за пять лет реализации проекта. Из таблицы видно, что второй проект привлекательней для инвестора, поскольку прибыль в первые два года здесь значительно выше. Разницу в продолжительности срока жизни активов Если оценивать несколько проектов равной стоимости с приблизительно равной суммой ежегодной прибыли, но разным сроком эксплуатации актива, то результат расчетов будет очень схож. Однако если срок службы активов заметно отличается, то инвестору выгоднее вложить деньги в тот проект, который просуществует дольше. Сложность прогнозирования будущей прибыли Если речь идет о новом бизнесе, то прогнозирование прибыли может вызывать затруднения. А в условиях отечественной экономики разброс между ожидаемым и реальным результатом может быть значительным. Использование различных методов амортизации Например, амортизация на предприятии начисляется не линейным, а иным способом, то есть сумма варьируется из года в год и спрогнозировать ее нереально. В таком случае расчет по приведенному алгоритму теряет смысл. Вывод: учетная норма прибыли — удобный и простой инструмент, но область его применения ограничена. Он хорошо подходит для прогнозирования прибыли от внедрения краткосрочных проектов при условии равномерного поступления доходов. Источник |