Материалы

Определение курсовой стоимости и доходности банковских сертификатов

- » onclick=»window.open(this.href,’win2′,’status=no,toolbar=no,scrollbars=yes,titlebar=no,menubar=no,resizable=yes,width=640,height=480,directories=no,location=no’); return false;» rel=»nofollow»> Печать

Подробности Подробности Категория: Оценка ценных бумаг — статьи Опубликовано: 28.11.2013 18:53 Автор: Administrator Просмотров: 3322

Определение курсовой стоимости и доходности банковских сертификатов

Определение суммы начисленных процентов и суммы погашения сертификата

При погашении сертификата инвестор получит сумму начисленных процентов, которая определяется по формуле:

I— сумма начисленных процентов;

С% — купонный процент;

t— время, на которое выпущен сертификат.

Пример.

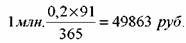

Номинал сертификата 1 млн. руб., купон 20%, выпущен на 91 день. Определить сумму начисленных процентов, которые будут выплачены при погашении.

Сумма процентов равна:

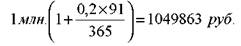

инвестору также вернут сумму номинала бумага. Общую сумму, которую получит вкладчик при погашении сертификата, можно определить по формуле:

При погашении сертификата из предыдущего примера инвестор получит сумму равную:

5. 4. 2. Определение цены сертификата

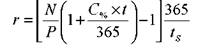

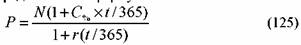

Цена сертификата определяется по формуле:

ts — количество дней с момента покупки до погашения сертификата; r — доходность, которую желал бы обеспечить себе инвестор.

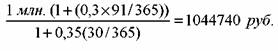

Пример.

Номинал сертификата 1 млн. руб., купон — 30%, выпущен на 91 день. По какой цене инвестору следует купить сертификат за 30 дней до погашения, чтобы обеспечить доходность 35%?

5. 4. 3. Определение доходности сертификата

Доходность сертификата определяется по формуле:

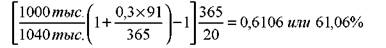

Пример.

Номинал сертификата 1 млн. руб., выпущен на 91 день, купон — 30%. Инвестор покупает его за 20 дней до погашения по цене 1040 тыс. руб. Определить доходность его операции, если он продержит сертификат до погашения.

Если при расчетах возникает необходимость учесть налоги, которые взимаются по сертификатам, то представленные формулы корректируются на величину (1 — Tax), как это было показано в случае с облигациями.

Краткие выводы

Курсовая стоимость ценной бумаги представляет собой сумму дисконтированных величин будущих доходов, которые ожидаются по данной бумаге. Ставка дисконтирования должна соответствовать уровню риска инвестирования средств в ценную бумагу.

Наиболее объективным показателем доходности купонной облигации является доходность до погашения, так как она учитывает не только купонные платежи и цену бумаги, но и время, которое остается до ее погашения, и величину скидки или премии по облигации.

Дюрация представляет собой эластичность цены облигации по процентной ставке и служит мерой риска изменения цены облигации при изменении ее доходности до погашения. С помощью дюрации можно определить величину изменения цены облигации при небольшом изменении ее доходности до погашения. Дюрацию можно рассматривать как точку во времени, где риск изменения цены облигации и риск реинвестирования купонов уравновешивают друг друга.

Изгиб представляет собой кривизну графика цены облигации. С помощью дюрации и изгиба можно определить процентное изменение цены облигации при значительном изменении ее доходности до погашения. Чем больше значение изгиба облигации, тем привлекательнее она для инвесторов в условиях нестабильности процентных ставок.

Источник

Определение курсовой стоимости и доходности банковских сертификатов

Определение суммы начисленных процентов и суммы погашения сертификата

При погашении сертификата инвестор получит сумму начисленных процентов, которая определяется по формуле:

I— сумма начисленных процентов;

С% — купонный процент;

t— время, на которое выпущен сертификат.

Номинал сертификата 1 млн. руб., купон 20%, выпущен на 91 день. Определить сумму начисленных процентов, которые будут выплачены при погашении.

Сумма процентов равна:

При погашении сертификата из предыдущего примера инвестор получит сумму равную:

5. 4. 2. Определение цены сертификата

Цена сертификата определяется по формуле:

ts — количество дней с момента покупки до погашения сертификата; r — доходность, которую желал бы обеспечить себе инвестор.

Номинал сертификата 1 млн. руб., купон — 30%, выпущен на 91 день. По какой цене инвестору следует купить сертификат за 30 дней до погашения, чтобы обеспечить доходность 35%?

5. 4. 3. Определение доходности сертификата

Доходность сертификата определяется по формуле:

Номинал сертификата 1 млн. руб., выпущен на 91 день, купон — 30%. Инвестор покупает его за 20 дней до погашения по цене 1040 тыс. руб. Определить доходность его операции, если он продержит сертификат до погашения.

Если при расчетах возникает необходимость учесть налоги, которые взимаются по сертификатам, то представленные формулы корректируются на величину (1 — Tax), как это было показано в случае с облигациями.

Краткие выводы

Курсовая стоимость ценной бумаги представляет собой сумму дисконтированных величин будущих доходов, которые ожидаются по данной бумаге. Ставка дисконтирования должна соответствовать уровню риска инвестирования средств в ценную бумагу.

Наиболее объективным показателем доходности купонной облигации является доходность до погашения, так как она учитывает не только купонные платежи и цену бумаги, но и время, которое остается до ее погашения, и величину скидки или премии по облигации.

Дюрация представляет собой эластичность цены облигации по процентной ставке и служит мерой риска изменения цены облигации при изменении ее доходности до погашения. С помощью дюрации можно определить величину изменения цены облигации при небольшом изменении ее доходности до погашения. Дюрацию можно рассматривать как точку во времени, где риск изменения цены облигации и риск реинвестирования купонов уравновешивают друг друга.

Изгиб представляет собой кривизну графика цены облигации. С помощью дюрации и изгиба можно определить процентное изменение цены облигации при значительном изменении ее доходности до погашения. Чем больше значение изгиба облигации, тем привлекательнее она для инвесторов в условиях нестабильности процентных ставок.

Источник

Анализ операций с ценными бумагами с Microsoft Excel

2.5 Ценные бумаги с выплатой процентов в момент погашения

К долгосрочным ценным бумагам с выплатой процентов в момент погашения относятся некоторые виды облигаций и депозитные сертификаты. Поскольку в настоящее время подобные облигации отсутствуют на российских фондовых рынках, техника анализа обязательств данного класса будет рассмотрена на примере долгосрочных депозитных сертификатов.

Депозитный сертификат – это письменное свидетельство эмитента о вкладе на его имя денежных средств, удостоверяющее право владельца бумаги на получение по истечении оговоренного срока суммы вклада и начисленных процентов.

С точки зрения инвестора, операция по приобретению депозитного сертификата во многом схожа с помещением денег на срочный вклад. Однако в отличие от средств на срочном вкладе, в условиях развитого финансового рынка депозитные сертификаты в любой момент могут быть проданы и обладают, таким образом, более высокой ликвидностью.

Согласно российскому законодательству, право на выпуск сертификатов имеют только банки . При этом разрешена эмиссия двух видов сертификатов – депозитных (срок обращения от 30 дней до 1 года) и сберегательных (срок обращения до 3-х лет).

На бланке сертификата обязательно указываются: сумма вклада (номинал); дата вклада; безусловное обязательство банка вернуть внесенную сумму; дата выплаты вклада; ставка процента по вкладу; сумма причитающихся процентов; реквизиты банка и др.

Юридическое или физическое лицо, владеющее сертификатом, именуется бенефициаром .

Согласно российскому законодательству, бенефициарами сберегательных сертификатов могут быть только физические лица, а депозитных – только юридические [12].

Как и ранее в данной главе, при рассмотрении методов анализа обязательств с выплатой процентов в момент погашения, мы будем полагать, что срок операции превышает 1 год. В дальнейшем по ходу изложения используется термин долгосрочный сертификат . Вместе с тем, рассмотренные ниже методы пригодны для анализа любых долгосрочных обязательств с выплатами процентов в момент погашения.

Анализ доходности долгосрочных сертификатов

В случае, если срок погашения подобного обязательства превышает один год, на основную сумму долга (номинал) периодически начисляются (но не выплачиваются!) проценты. По истечению срока операции начисленные проценты выплачиваются одной суммой вместе с номиналом. Поскольку процентные выплаты будут получены только в момент погашения, текущую доходность Y подобных обязательств можно считать равной 0.

Нетрудно заметить, что как и в случае бескупонных облигаций, здесь мы имеем дело с элементарным потоком платежей, характеризуемым четырьмя параметрами: будущей стоимостью (суммой погашения) FV , текущей стоимостью PV , сроком погашения n и процентной ставкой r . Базовое соотношение для исчисления будущей стоимости такого потока платежей вам уже хорошо известно:

или в случае m начислений в году

где r – ставка по обязательству.

Тогда доходность к погашению YTM можно определить из следующего соотношения:

На практике долгосрочные сертификаты (или им подобные облигации) могут продаваться на вторичных рынках по ценам, отличающимся от номинала. Поэтому в общем случае доходность к погашению YTM удобно выражать через цену покупки P или курсовую стоимость K обязательства:

Из (2.27) следуют следующие правила взаимосвязи доходности к погашению и курсовой стоимости (цены покупки) обязательства:

если P N ( K YTM > r ;

если P = N ( K = 100), то YTM = r ;

Справедливость приведенных правил будет показана ниже, в процессе решения практического примера с ППП EXCEL.

Оценка стоимости долгосрочных сертификатов

Цена долгосрочного обязательства с выплатой процентов в момент погашения равна современной стоимости генерируемого потока платежей, обеспечивающей получение требуемой нормой доходности (доходности к погашению). С учетом принятых обозначений, цена покупки Р и курс К обязательства исходя из величины доходности к погашению YTM будут равны:

Из приведенных соотношений следует, что при r YTM , цена (курс) обязательства будет ниже номинала (т.е. оно будет продано с дисконтом). Соответственно если r > YTM , цена (курс) будет больше номинала и оно будет продаваться с премией. При этом по мере увеличения срока погашения n курс обязательства будет расти экспоненциально.

Следует отметить, что единственное обязательство рассматриваемого класса, существующее в настоящее время в России – долгосрочный сберегательный сертификат, не котируется на фондовых рынках и может быть приобретен у эмитента только по номиналу.

Автоматизация анализа долгосрочных сертификатов

Наиболее простым способом автоматизации вычислений при анализе долгосрочных обязательств с выплатой процентов в момент погашения является использование встроенных функций для определения характеристик элементарных потоков платежей и рассмотренные нами в главе 1.

На рис. 2.13 приведен шаблон, предназначенный для анализа долгосрочных сертификатов и подобных им обязательств. Используемые в шаблоне формулы приведены в таблице 2.6.

Рис. 2.13. Шаблон для анализа долгосрочных сертификатов

Таблица 2.6

Формулы шаблона

=ЕСЛИ(B6*B7*B8*B9=0;0;БЗ(B6/B7;B8*B7;0;-B9))

=ЕСЛИ(B7*B8*B9*B11=0;0;НОРМА(B8*B7;0;-B9;B11))

=ЕСЛИ(B7*B8*B10*B11=0;0;НОРМА(B7*B8;0;-B10;B11)*B7)

=ЕСЛИ(B6*B7*B9*B11=0;0;КПЕР(B6/B7;0;-B9;B11))

=ЕСЛИ(B6*B7*B8*B11=0;0;ПЗ(B6/B7;B8*B7;0;B11))

=ЕСЛИ(B6*B7*B8*B9=0;0;B15-B10)

Эта электронная таблица была получена путем несложных преобразований шаблона для анализа элементарных потоков платежей. Вам предлагается сформировать ее самостоятельно, руководствуясь рис. 2.13 и табл. 2.6. Ниже приведены необходимые пояснения.

Исходные данные операции вводятся в ячейки блока В6.В11. Ячейка В7 этого блока содержит количество начислений процентов в году, равное по умолчанию 1. Поскольку долгосрочные сертификаты размещаются по номиналу, ячейка В10 содержит ссылку на В9. Таким образом, по мере ввода исходных данных, цена покупки по умолчанию автоматически устанавливается равной номиналу. В случае необходимости, ее значение задается путем непосредственного ввода соответствующей величины в ячейку В10.

Формулы для вычислений (см. табл. 2.6) заданы в виде логических выражений, с использованием функции ЕСЛИ() .

Рассмотрим смысл подобного задания на примере вычисления будущей величины (ячейка В15). Логическая функция ЕСЛИ() имеет следующий формат:

=ЕСЛИ(условие; значение_если_истина; значение_если_ложь)

Если параметр » условие » выполняется (т.е. условие соблюдено), результатом функции будет значение выражения, заданное параметром » значение_если_истина «, иначе – значение выражения, заданное параметром » значение_если_ложь «.

В нашем случае, если выполняется условие В6*В7*В8*В9 = 0 (т.е. хотя бы один необходимый для расчетов параметр не задан), в ячейку В15 будет записан 0 (значение_если_истина), иначе (все параметры заданы) – результат выполнения функции БЗ(В6/В7; В7*В8; -В9).

Таким образом, вычисления не производятся до тех пор, пока не будут заданы все исходные значения для вычисления будущей величины – процентная ставка (ячейка В6), число начислений процентов в году (ячейка В7), количество периодов (ячейка В8) и современная величина (ячейка В9). Последняя задается со знаком минус, что позволяет нам избежать использования отрицательных чисел.

Аналогичный способ задания формул используется и при вычислении других характеристик.

Обратите внимание на формулу в ячейке В18, вычисляющую доходность к погашению. В качестве аргумента » нз » функции НОРМА() здесь указана ячейка В10, содержащая цену покупки , а не В9, содержащая номинал (сравните с формулой в В16). В противном случае, эта формула вычисляла бы процентную ставку по сертификату – r . Следует отметить, что при P = N , ячейки В16 и В18 будут содержать одинаковые величины. Примите во внимание также то, что ячейки В9 и В10 в качестве аргументов везде заданы со знаком минус, что избавляет от необходимости использования в шаблоне отрицательных величин.

Формула в ячейке В21 вычисляет абсолютную величину дохода от проведения операции, т.е. разницу между суммой погашения и ценой покупки ценной бумаги.

Сформируйте данный шаблон и сохраните его на магнитном диске под именем CERTIF.XLT. Осуществим проверку работоспособности шаблона на следующем примере.

Сберегательный сертификат коммерческого банка со сроком погашения через 5 лет был приобретен по номиналу в 100000 . Процентная ставка по сертификату равна 30% годовых, начисляемых один раз . Определить доходность операции .

Введите исходные данные в шаблон. Полученная в результате таблица должна иметь следующий вид (рис. 2.14).

Рис. 2.14. Решение примера 2.15

Исходные данные операции позволили нам определить сумму погашения сертификата (371293,00), а также величину абсолютного дохода (271293,00). Зная будущую стоимость сертификата, легко определить его доходность к погашению.

Введите в ячейку В11: 371293 (Результат: 30%).

Как и следовало ожидать, поскольку сертификат приобретен по номиналу, доходность к погашению YTM равна процентной ставке r . Изменим условие задачи.

Предположим, что данный сертификат был приобретен за 95000 .

Введите в ячейку В11: 95000 (Результат: 31,34%).

Проверку изменения доходности к погашению в случае покупки сертификата по цене выше номинала осуществите самостоятельно.

Один из российских банков предлагал свои сберегательные сертификаты номиналом в 100000 под 40% годовых сроком на 5 лет, гарантируя выплату в качестве погашения суммы, равной трем номиналам ( т.е. 300000). Проанализировать выгодность операции для вкладчика.

На рис. 2.15 приведена ЭТ, анализирующая предложение банка.

Как следует из полученных результатов, предложение банка вряд ли можно считать добросовестным и тем более выгодным. Сумма погашения по данному сертификату должна быть равной 537824,00, что почти в 1,8 больше величины, обещанной банком! При этом доходность к погашению соответствует ставке в 24,57%, а не 40% . Объявленная же банком ставка доходности обеспечивалась лишь в том случае, если бы сертификат продавался с дисконтом, по цене 55870,33, что почти в 2 раза меньше номинала .

Автор надеется, что тщательно проработав материал данной главы и вооружившись ППП EXCEL, читатель не даст себя одурачить подобными предложениями.

Рис. 2.15. Решение примера 2.16

В заключение, рассмотрим еще две функции, предназначенные для удобства преобразования курсов ценных бумаг.

Источник