Срок окупаемости инвестиций PP

Срок окупаемости инвестиций — время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов. Вместе с чистой текущей стоимостью (NPV) и внутренним коэффициентом окупаемости (IRR) используется как инструмент оценки инвестиций.

Срок окупаемости инвестиций — это превосходный показатель, предоставляющий вам упрощенный способ узнать, сколько времени потребуется фирме для возмещения первоначальных расходов. Это имеет особое значение для бизнеса, расположенного в странах с неустойчивой финансовой системой, или бизнеса связанного с передовой технологией, где стремительное устаревание товара является нормой, что превращает быстрое возмещение инвестиционных расходов в важную проблему.

Общая формула для расчета срока окупаемости инвестиций:

Ток (PP) — срок окупаемости инвестиций;

n — число периодов;

CFt — приток денежных средств в период t;

Io — величина исходных инвестиций в нулевой период.

Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов.

Характеризует: финансовый риск.

Синонимы: период окупаемости инвестиций, Payback Period.

Акроним: PP

Недостатки: не учитывается изменение стоимости денег во времени, не определяется размер денежных потоков после точки окупаемости, не определяется при знакопеременных денежных потоках.

Критерий приемлемости: PP -> min (чем короче, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

В зависимости от поставленной цели возможно вычисление срока окупаемости инвестиций с различной точностью (пример №1). На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков.

Пример №1. Расчет срока окупаемости инвестиций.

Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Определим период по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 32000 + 41000 = 73000$, что меньше размера инвестиции равного 115000$.

Сумма доходов за 1, 2 и 3 года: 73000 + 43750 = 116750 больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от третьего года.

Остаток = (1 — (116750 — 115000)/43750) = 0,96 года

Ответ: период окупаемости равен 3 годам (точнее 2,96 года).

Пример №2. Расчет срока окупаемости инвестиций.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Рассчитайте срок окупаемости инвестиции.

Определим период, по истечении которого инвестиция окупается.

Сумма доходов за 1 и 2 года: 7360 + 5185 = $12545, что меньше размера инвестиции равного $12800.

Сумма доходов за 1, 2 и 3 года: 12545 + 6270 = 18815 больше 12800, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течение всего периода, то можно вычислить остаток от третьего года.

Остаток = (1 — (18815 — 12800)/6270) = 0,04 года.

Ответ: период окупаемости равен 3 годам (точнее 2,04 года).

Окупаемость не учитывает временной стоимости денег. Этот показатель позволяет вам узнать, пренебрегая влиянием дисконтирования, сколько потребуется времени, чтобы ваши инвестиции принесли столько денежных средств, сколько вам пришлось потратить.

Вторая проблема, связанная с окупаемостью, заключается в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объем прибыли, созданный проектами.

Окупаемость можно использовать так же, как и барьерную ставку, — в виде ограничительного критерия. Если для компании важно возместить первоначальные расходы, и как можно скорее, то окупаемость может приобрести больший смысл.

Показатель окупаемости почти никогда не используется сам по себе, а только в качестве дополнения к другим показателям, таким, как, например, чистая текущая стоимость и IRR.

Пример №3. Анализ чувствительности.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Рассчитайте, как повлияет на значение срока окупаемости инвестиции увеличение доходов от нее на 23,6%?

Исходный период окупаемости был рассчитан в примере №2 и равен Токисх = 2,04 года.

Рассчитаем увеличение доходов на 23,6%:

CF1 ач = 7360 * (1 + 0,236) = $9096,96

CF2 ач = 5185 * (1 + 0,236) = $6408,66

CF3 ач = 6270 * (1 + 0,236) = $7749,72

Сумма доходов за 1 и 2 года: 9096,96 + 6408,66 = $15505,62 что больше размера инвестиции равного $12800.

Если предположить что приток денежных средств поступает равномерно в течении всего периода, то можно вычислить остаток от второго года.

Остатокач = (1 — (15505,62 — 12800)/6408,66) = 0,58 года.

Период окупаемости (для данных анализа чувствительности) равен Токач = (1 + 0,58) = 1,58 года.

Определим изменение периода окупаемости: (Tокач — Токисх)/Токисх * 100% = (1,58 — 2,04)/2,04*100% = -22,65%

Ответ. Увеличение доходов от инвестиции на 23,6% привело к сокращению срока окупаемости на 22,65%.

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

Дисконтированный срок окупаемости инвестиций DPP

Дисконтированный срок окупаемости инвестиций — срок окупаемости инвестиций в текущих стоимостях.

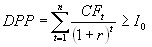

Общая формула для расчета окупаемости в терминах текущих стоимостях:

ТокТС (DPP) — дисконтированный срок окупаемости инвестиций;

n — число периодов;

CFt — приток денежных средств в период t;

r — барьерная ставка (коэффициент дисконтирования);

Io — величина исходных инвестиций в нулевой период.

Определяется: как время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов, при этом учитывается временная стоимость денег.

Характеризует: финансовый риск, точнее чем обычная окупаемость.

Синонимы: окупаемость в терминах текущих стоимостей, дисконтированный период окупаемости капиталовложений, Discounted Payback Period, Present Value Payback, PVP.

Акроним: DPP

Недостатки: не определяется размер денежных потоков после точки окупаемости, и не определяется при знакопеременных денежных потоках.

Критерий приемлемости: DPP -> min (чем короче, тем лучше)

Условия сравнения: любой срок действия инвестиции и размер.

Видоизменяя понятие окупаемости, мы можем получить дополнительный инструмент для анализа инвестиций. Так, показатель дисконтированный срок окупаемости инвестиций (окупаемость в терминах текущих стоимостей), также используемый при определении количества временных периодов, требуемых для возмещения инвестиционных расходов, принимает в расчет временную стоимость денег. В то время как при вычислении окупаемости просто суммируются ежегодные денежные поступления для определения того года, в котором они превзойдут первоначальные расходы денежных средств, при вычислении дисконтированного срока окупаемости инвестиций суммируются дисконтированные денежные поступления.

В зависимости от поставленной цели возможно вычисление дисконтированного срока окупаемости инвестиций с различной точностью (пример №1). На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма дисконтированных денежных оттоков.

Пример №1. Размер инвестиции — 115000$.

Доходы от инвестиций в первом году: 32000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер барьерной ставки — 9,2%

Определите дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 32000 / (1 + 0,092) = 29304,03$

PV2 = 41000 / (1 + 0,092) 2 = 34382,59$

PV3 = 43750 / (1 + 0,092) 3 = 33597,75$

PV4 = 38250 / (1 + 0,092) 4 = 26899,29$

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 29304,03 + 34382,59 = 63686,62$, что меньше размера инвестиции равного 115000$.

Сумма дисконтированных доходов за 1, 2 и 3 года: 63686,62 + 33597,75 = 97284,36$, что меньше 115000$.

Сумма дисконтированных доходов за 1, 2, 3 и 4 года: 97284,36 + 26899,29 = 124183,66$ больше 115000, это значит, что возмещение первоначальных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (124183,66 — 115000)/26899,29) = 0,6586 года

Ответ: дисконтированный срок окупаемости инвестиций равен 4 годам (точнее 3,66 года).

Формула для расчета окупаемости в терминах текущих стоимостях с переменной барьерной ставкой:

ТокТС (DPP) — дисконтированный срок окупаемости инвестиций с переменной барьерной ставкой;

n — число периодов;

CFt — приток (или отток) денежных средств в период t;

ri — барьерная ставка (ставка дисконтирования), доли единицы (при практических расчетах вместо (1+r) t применяют (1+r0)*(1+r1)*. *(1+rt), т.к. барьерная ставка может сильно меняться из-за инфляции и других составляющих);

Io — величина исходных инвестиций в нулевой период.

Пример №2. Дисконтированный срок окупаемости инвестиций при переменной барьерной ставке.

Размер инвестиции — $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер барьерной ставки — 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

Определите дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

PV1 = 7360 / (1 + 0,114) = $6066,82

PV2 = 5185 / (1 + 0,114)/(1 + 0,107) = $4204,52

PV3 = 6270 / (1 + 0,114)/(1 + 0,107)/(1 + 0,095) = $4643,23

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 6066,82 + 4204,52 = $10271,34, что меньше размера инвестиции равного $12800.

Сумма дисконтированных доходов за 1, 2 и 3 года: 10271,34 + 4643,23 = $15454,57, что больше $12800, это значит, что возмещение первоначальных расходов произойдет раньше 3 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода, то можно вычислить остаток от третьего года.

Остаток = (1 — (15454,57 — 12800)/4643,23) = 0,4289 года

Ответ: период окупаемости в текущих стоимостях равен 3 годам (точнее 2,43 года).

Дисконтированный срок окупаемости инвестиций — это показатель, оценивающий характерное время инвестиции, а именно определяющих, как быстро инвестиционные расходы будут возмещены доходами. Дисконтированный период окупаемости позволяет дать грубую оценку ликвидности проекта и приблизительно оценить риск. И наконец, дисконтированный индекс доходности (DPI) является более надежным, чем внутренний коэффициент окупаемости (IRR), показателем в случаях, когда необходим сравнительный анализ целесообразности инвестиций. Однако потребуется некоторая практика, чтобы появился опыт, позволяющий судить о том, какие значения этого показателя можно считать хорошими.

Но у данного метода существуют недостатки: не определяется рентабельность проекта, не принимается во внимание величина и направления распределения денежных потоков на протяжении периода окупаемости: рассматривается только период покрытия расходов в целом.

В странах с нестабильной политической, налоговой, законодательной системах показатель дисконтированный срок окупаемости инвестиций имеет одно из главных значений с точки зрения снижения финансовых рисков. Кроме этого важность данного показателя определяется стабильностью спроса на результат инвестиций (например, прирост разведанных запасов нефти с каждым годом уменьшается, стоимость добычи увеличивается, а потребление нефти растет, ясно что в среднесрочной, а тем более в долгосрочной перспективе цена будет только расти (при отсутствии рецессии) и проблем со сбытом не будет; другое дело информационные технологии: быстрый прогресс аппаратного и программного обеспечения, высокая конкуренция требует высокой скорости окупаемости т.к. через определенный период многие информационные продукты перестают пользоваться спросом, устаревают).

Полный инвестиционный анализ не должен ограничиваться одним показателем. Желательно использовать их комбинацию.

Главная

Copyright © 2021 by Altair Software Company. Потенциальным спонсорам программ и проекта.

Источник

Дисконтированный период окупаемости

Дисконтированный срок окупаемости — характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Калькулятор расчета дисконтированного срока окупаемости

Формула расчета дисконтированного срока окупаемости

- n – число периодов;

- CFt – приток денежных средств в период t;

- r – барьерная ставка (коэффициент дисконтирования);

- Io – величина исходных инвестиций в нулевой период.

Пример расчета дисконтированного срока окупаемости инвестиций

| Показатель | Значение, у.е. |

| Размер инвестиции | 49 450,0 |

| Доходы от инвестиций: | |

| в первом году | 13 760,0 |

| во втором году | 17 630,0 |

| в третьем году | 18 812,5 |

| в четвертом году | 16 447,5 |

| Размер барьерной ставки | 9,2% |

Определим дисконтированный срок окупаемости инвестиционного проекта.

Пересчитаем денежные потоки в вид текущих стоимостей:

- PV1 = 13760 / (1 + 0,092) = 12693,73 у.е.

- PV2 = 17630 / (1 + 0,092) 2 = 15003,54 у.е.

- PV3 = 18812,5 / (1 + 0,092) 3 = 14769,26 у.е.

- PV4 = 16447,5 / (1 + 0,092) 4 = 11911,95 у.е.

Определим период по истечении которого инвестиция окупается.

Сумма дисконтированных доходов за 1 и 2 года: 12693,73 + 15003,54 = 27 697,27 у.е., что меньше суммы вложений (инвестиций) – 49450 у.е..

Сумма дисконтированных доходов за 1, 2 и 3 года: 42 466,52 у.е., что также меньше суммы первоначальных инвестиций.

Сумма дисконтированных доходов за 4 года составила 54 378,47 у.е., что больше размера инвестиций и это значит, что возмещение первоначальных инвестиционных расходов произойдет раньше 4 лет.

Если предположить что приток денежных средств поступает равномерно в течении всего периода (по умолчанию предполагается что денежные средства поступают в конце периода), то можно вычислить остаток от четвертого года.

Остаток = (1 — (54378,47 — 49450,00)/11911,95) = 0,59 года

То есть дисконтированный срок окупаемости инвестиций равен 3,59 года

Источник