Определение стоимости и доходности ценных бумаг

|

Инвестиционная стоимость отличается от рыночной индивидуальными предпочтениями инвестора.

Внутренние возможности актива отражает его фундаментальная стоимость, которая в сравнении с рыночной стоимостью дает аналитикам и инвесторам сведения о том, какие именно акции следует приобретать, а какие – продавать. Если фундаментальная стоимость выше рыночной, то акции целесообразно покупать.

В момент покупки обычно известна только начальная стоимость актива, а конечная стоимость и текущий доход за период являются неопределенными. Для преодоления неопределенности при инвестировании средств в акции разработан ряд подходов к оценке их стоимости:

♦ метод капитализации чистой прибыли;

♦ метод капитализации дивидендов;

♦ метод капитализации денежных потоков.

В наиболее общем виде определение стоимости выражается формулой:

|

Принятие решений о приобретении акций строится на прогнозировании их рыночной цены, опирающемся на два подхода: фундаментальном и техническом. Фундаментальный анализ основывается на изучении показателей деятельности предприятия-эмитента и факторов, определяющих его развитие.

Таблица 9.1. -Показатели, используемые для фундаментального анализа акций.

| Показатель | Формула | Показание |

| Коэффициент задолженности | Привлеченный капитал Собственный капитал | Каков размер привлеченного капитала по отношению к собственному капиталу |

| Балансовая стоимость | Собственный капитал Подписной капитал (номинальная стоимость) | Каков размер собственного капитала в расчете на одну акцию |

| Прибыль на одну акцию | Скорректированный итог Количество акций | Каков размер скорректированного итога в расчете на одну акцию |

| Отношение «курс/прибыль» | Биржевой курс Прибыль на одну акцию | Как часто необходимо получать прибыль, чтобы акция стоила сегодня столько же, сколько и при постоянной динамике прибыли в течении года. |

| Отношение «курс/положительное кассовое сальдо» | Биржевой курс Положительное кассовое сальдо на одну акцию | Как часто в курсе акций отражается указанный показатель в расчете на акцию |

| Дивидендный фактический доход | Дивиденд *100 Биржевой курс | Каков размер дивиденда по сравнению с биржевым курсом |

Технический анализ связан с изучением динамики цен на акции, объема их продаж и прочими рыночными индикаторами, которые помогают определить наиболее благоприятный момент совершения операций покупки-продажи ценных бумаг.

|

Главная цель инвестора – достичь оптимального соотношения между риском и доходом. По мере снижения риска, который характерен для данной ценной бумаги, растет ее ликвидность и падает доходность.

Ликвидность – способность финансового актива быстро превращаться в деньги для достижения конкретной цели инвестора.

Доходность – способность фондового инструмента приносить инвестору приемлемый уровень прибыльности на вложенный капитал. Доходы от финансовых инвестиций могут представлять собой либо текущие поступления (дивиденды, проценты), либо прирост капитала в форме будущего дохода, который может быть реализован только при продаже соответствующего актива.

Показатели доходности используются для обоснования решений о целесообразности приобретения или выпуска акций и облигаций, привлечения кредитов и т.п. Исходная формула расчета доходности может быть представлена:

|

В финансовом менеджменте используются следующие виды показателей доходности:

-фактическая доходность, которая рассчитывается на основе фактически полученных данных и имеет значение лишь для ретроспективного анализа;

-ожидаемая доходность, рассчитываемая на основе прогнозных данных в рамках имитационного перспективного анализа и используемая для принятия решения о целесообразности приобретения тех или иных ценных бумаг.

Алгоритм расчета доходности актива может быть представлен следующим образом:

|

В соответствии с приоритетом в удовлетворении претензий по ценным бумагам и степенью гарантированности, а также величиной процентных выплат по ним определяется зависимость доходности от риска.

Рискованность актива характеризуется степенью вариабельности дохода (или доходности), который может быть получен благодаря владению данным активом. Для измерения риска финансовых активов используются ряд статистических коэффициентов, в частности: размах вариации, дисперсия, среднеквадратичное отклонение, называемое иногда стандартным, и коэффициент вариации. Самый низкий риск и относительно низкая норма доходности характерны для краткосрочных государственных облигаций, наиболее значительный риск свойствен обыкновенным облигациям и производным ценным бумагам.

Источник

Определение стоимости и доходности ценных бумаг

При оценке акций с целью купли-продажи определяют их рыночную стоимость, под которой понимается наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией.

Инвестиционная стоимость отличается от рыночной индивидуальными предпочтениями инвестора. Внутренние возможности актива отражает его фундаментальная стоимость, которая в сравнении с рыночной стоимостью дает аналитикам и инвесторам сведения о том, какие именно акции следует приобретать, а какие – продавать. Если фундаментальная стоимость выше рыночной, то акции целесообразно покупать.

В момент покупки обычно известна только начальная стоимость актива, а конечная стоимость и текущий доход за период являются неопределенными. Для преодоления неопределенности при инвестировании средств в акции разработан ряд подходов к оценке их стоимости:

♦ метод капитализации чистой прибыли;

♦ метод капитализации дивидендов;

♦ метод капитализации денежных потоков.

В наиболее общем виде определение стоимости может быть выражено формулой:

где P – настоящая стоимость будущего дохода; D – ожидаемый доход; K– норма капитализации.

Принятие решений о приобретении акций строится на прогнозировании их рыночной цены, опирающемся на два подхода: фундаментальном и техническом. Фундаментальный анализ основывается на изучении показателей деятельности предприятия-эмитента и факторов, определяющих его развитие. Технический анализ связан с изучением динамики цен на акции, объема их продаж и прочими рыночными индикаторами, которые помогают определить наиболее благоприятный момент совершения операций покупки-продажи ценных бумаг.

Главная цель инвестора – достичь оптимального соотношения между риском и доходом. По мере снижения риска, который характерен для данной ценной бумаги, растет ее ликвидность и падает доходность.

Ликвидность – способность финансового актива быстро превращаться в деньги для достижения конкретной цели инвестора.

Доходность – способность фондового инструмента приносить инвестору приемлемый уровень прибыльности на вложенный капитал. Доходы от финансовых инвестиций могут представлять собой либо текущие поступления (дивиденды, проценты), либо прирост капитала в форме будущего дохода, который может быть реализован только при продаже соответствующего актива.

Показатели доходности используются для обоснования решений о целесообразности приобретения или выпуска акций и облигаций, привлечения кредитов и т. п. Исходная формула расчета доходности может быть представлена:

где d – доход, генерируемый активом (дивиденд, процент, прирост капитализированной стоимости); CI – величина инвестиций в актив.

В финансовом менеджменте используются следующие виды показателей доходности:

фактическая доходность, которая рассчитывается на основе фактически полученных данных и имеет значение лишь для ретроспективного анализа;

ожидаемая доходность, рассчитываемая на основе прогнозных данных в рамках имитационного перспективного анализа и используемая для принятия решения о целесообразности приобретения тех или иных ценных бумаг.

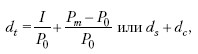

Алгоритм расчета доходности актива может представлен следующим образом:

где d t – общая доходность; d s – текущая доходность; d c – капитализированная доходность; P 0 – цена приобретения актива; P m – ожидаемая цена реализации актива; I – регулярный доход от использования актива, полученный в виде процентов или дивидендов.

В соответствии с приоритетом в удовлетворении претензий по ценным бумагам и степенью гарантированности, а также величиной процентных выплат по ним определяется зависимость доходности от риска.

Рискованность актива характеризуется степенью вариабельности дохода (или доходности), который может быть получен благодаря владению данным активом. Для измерения риска финансовых активов используются ряд статистических коэффициентов, в частности: размах вариации, дисперсия, среднеквадратичное отклонение, называемое иногда стандартным, и коэффициент вариации. Самый низкий риск и относительно низкая норма доходности характерны для краткосрочных государственных облигаций, наиболее значительный риск свойствен обыкновенным облигациям и производным ценным бумагам.

Источник

где d – доход, генерируемый активом (дивиденд, процент, прирост капитализированной стоимости); CI – величина инвестиций в актив.

где d – доход, генерируемый активом (дивиденд, процент, прирост капитализированной стоимости); CI – величина инвестиций в актив. где dt – общая доходность; ds – текущая доходность; dc – капитализированная доходность; P0 – цена приобретения актива; Pm – ожидаемая цена реализации актива; I – регулярный доход от использования актива, полученный в виде процентов или дивидендов.

где dt – общая доходность; ds – текущая доходность; dc – капитализированная доходность; P0 – цена приобретения актива; Pm – ожидаемая цена реализации актива; I – регулярный доход от использования актива, полученный в виде процентов или дивидендов.