Расчет коэффициента капитализации методом связанных инвестиций

Если объект недвижимости приобретается с помощью собственного и заемного капитала, коэффициент капитализации должен удовлетворять требованиям доходности на обе части инвестиций. Величина коэффициента определяется методом связанных инвестиций, или техникой инвестиционной группы. Коэффициент капитализации для заемного капитала называется ипотечной постоянной и рассчитывается

R ипотечн = ДО / К

где R ипотечн – ипотечная постоянная;

ДО – ежегодные выплаты по обслуживанию долга;

К – сумма ипотечного кредита.

Коэффициент капитализации для собственного капитала рассчитывается по формуле:

Общий коэффициент капитализации определяется как средневзвешенное значение:

R = М • Rипотечн + ( 1 – M ) • Rсобств

где М – коэффициент ипотечной задолженности.

Пример. Доля собственного капитала 30%; ставка процента по кредиту 12%; кредит предоставлен на 25 лет; ставка дохода на собственный капитал 5%, тогда общая ставка капитализации равна:

а) ипотечная постоянная кредита, предоставленного на 25 лет под 12% годовых, 0,127500;

б) общая ставка капитализации рассчитывается по формуле

R = 0,7 *0,127500 + 0,3 *0,05 = 0,08925 + 0,015 = 0,10425 (10,42%).

Таким образом, специфика метода капитализации доходов заключается в следующем:

Ø в текущую стоимость переводится ЧОД за один временной период;

Коэффициент капитализации рассчитывается для недвижимости тремя методами:

Ø методом рыночной выжимки;

Ø методом определения коэффициента капитализации с учетом возмещения капитальных затрат;

Ø методом связанных инвестиций.

Преимущества метода капитализации доходов заключаются в том, что этот метод непосредственно отражает рыночную конъюнктуру, так как при его применении анализируются с точки зрения соотношения дохода и стоимости, как правило, большое количество сделок с недвижимостью, а также при расчете капитализируемого дохода составляется гипотетический отчет о доходах, основной принцип построения которого предположение о рыночном уровне эксплуатации недвижимости.

Недостатки метода капитализации доходов состоят в том, что

Ø применение его затруднительно, когда отсутствует информация о рыночных сделках;

Ø метод не рекомендуется использовать, если объект не достроен, не вышел на уровень стабильных доходов или серьезно пострадал в результате форсмажорных обстоятельств и требует серьезной реконструкции.

Источник

Расчет коэффициента капитализации методом связанных инвестиций

Если объект недвижимости приобретается с помощью собственного и заемного капитала, коэффициент капитализации должен удовлетворять требованиям доходности на обе части инвестиций. Величина коэффициента определяется методом связанных инвестиций, или техникой инвестиционной группы. Коэффициент капитализации для заемного капитала называется ипотечной постоянной и рассчитывается

R ипотечн = ДО / К

где R ипотечн – ипотечная постоянная;

ДО – ежегодные выплаты по обслуживанию долга;

К – сумма ипотечного кредита.

Коэффициент капитализации для собственного капитала рассчитывается по формуле:

Общий коэффициент капитализации определяется как средневзвешенное значение:

R = М • Rипотечн + ( 1 – M ) • Rсобств

где М – коэффициент ипотечной задолженности.

Пример. Доля собственного капитала 30%; ставка процента по кредиту 12%; кредит предоставлен на 25 лет; ставка дохода на собственный капитал 5%, тогда общая ставка капитализации равна:

а) ипотечная постоянная кредита, предоставленного на 25 лет под 12% годовых, 0,127500;

б) общая ставка капитализации рассчитывается по формуле

R = 0,7 *0,127500 + 0,3 *0,05 = 0,08925 + 0,015 = 0,10425 (10,42%).

Таким образом, специфика метода капитализации доходов заключается в следующем:

Ø в текущую стоимость переводится ЧОД за один временной период;

Коэффициент капитализации рассчитывается для недвижимости тремя методами:

Ø методом рыночной выжимки;

Ø методом определения коэффициента капитализации с учетом возмещения капитальных затрат;

Ø методом связанных инвестиций.

Преимущества метода капитализации доходов заключаются в том, что этот метод непосредственно отражает рыночную конъюнктуру, так как при его применении анализируются с точки зрения соотношения дохода и стоимости, как правило, большое количество сделок с недвижимостью, а также при расчете капитализируемого дохода составляется гипотетический отчет о доходах, основной принцип построения которого предположение о рыночном уровне эксплуатации недвижимости.

Недостатки метода капитализации доходов состоят в том, что

Ø применение его затруднительно, когда отсутствует информация о рыночных сделках;

Ø метод не рекомендуется использовать, если объект не достроен, не вышел на уровень стабильных доходов или серьезно пострадал в результате форсмажорных обстоятельств и требует серьезной реконструкции.

Дата добавления: 2015-10-13 ; просмотров: 2280 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Источник

Определение коэффициента капитализации

Существует несколько методов определения коэффициента капитализации:

1. Методом рыночной выжимки.Является самым простейшим, быстрым и точным для определения стоимости какой-либо недвижимости с помощью собранных на конкурентном и свободном рынке данных по сопоставимым продажам аналогичных по своим характеристикам и полезности объектов недвижимости:

R =

2. Метод кумулятивного построения.Коэффициент капитализации состоит из двух частей:

— ставки доходности инвестиций (капитала), являющийся компенсацией, которая должна быть выплачена инвестору за использование денежных средств с учетом риска и других факторов, связанных с конкретными инвестициями;

— нормы возврата капитала, то есть погашение суммы первоначальных вложений. Этот элемент коэффициента капитализации применяется только к изнашиваемой части активов.

Ставка дохода на капитал рассчитывается следующим образом:

R = БС + ПР + ПНЛ + ПИМ,(15)

где БС – безрисковая ставка:

— ставка по счетам Государственного банка, которые имеют наивысшую степень ликвидности. Эта ставка предусматривает минимальный уровень компенсации вкладчикам за использование их денег с учётом фактора времени;

— средняя ставка дохода по крупным валютным депозитным вкладам банков высшей группы надёжности;

— ставки дохода по акциям крупнейших компаний, обеспеченных собственным капиталом этих компаний.

Безрисковая ставка учитывает инфляционную составляющую:

где И – инфляция;

Rr – реальная ставка дохода.

Норма инфляции учитывает регулярное прогнозируемое снижение покупательской силы денег в течение срока реализации инвестиционного проекта. Механизмом компенсации снижения покупательской способности денег является введение в состав нормы дисконтирования инфляционной компоненты, равной заранее известному темпу инфляции;

ПР – премия за риск. Для каждого типа недвижимости характерен свой дополнительный риск. Дополнительный риск учитывает:

— характеристику и потенциал местоположения объекта;

— физические характеристики объекта (размер, состояние, планировка) и т.п.;

ПНЛ – премия за низкую ликвидность. Объекты недвижимости по определению являются низколиквидным товаром (чтобы продать объект недвижимости, могут потребоваться месяцы или даже годы). За время экспозиции и продажи объекта неизбежна потеря части доходов как прямая (уменьшение или полное прекращение потока доходов с объекта), так и косвенная (издержки на продажу, необходимые постоянные издержки).

ПИМ – премия за инвестиционный менеджмент. Она включает:

— поправка на искусство управления инвестициями в недвижимость; управление капиталовложениями предусматривает выбор среди различных вариантов финансирования или использования объекта недвижимости;

— связано с необходимостью принятия решения о сохранении или продаже объекта.

Коэффициент капитализации, как уже указывалось, включает ставку дохода на инвестиции и норму возврата на капитал.

Если прогнозируется изменение в стоимости актива, то возникает необходимость учета в коэффициенте капитализации возврата основной суммы капитала (процесса рекапитализации). Для возврата первоначальных инвестиций часть чистого операционного дохода откладывается в фонд возмещения с процентной ставкой (ставкой процента для рекапитализации).

Существует три способа возмещения инвестированного капитала:

— прямолинейный возврат капитала (метод Ринга);

— возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда);

— возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда).

Метод Ринга —целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата капитала рассчитывается путем деления 100%-й стоимости актива на остающийся срок полезной жизни, то есть это величина, обратная сроку службы актива. Норма возврата – ежегодная доля первоначального капитала, помещенная в беспроцентный фонд возмещения:

Rk = Ry +

где Ry — ставка доходности на капитал;

n — оставшейся срок экономической жизни.

Метод Инвуда —используется, если сумма возврата на капитал реинвестируется по ставке доходности инвестиции. В этом случае норма возврата как основная часть коэффициента капитализации равна фактору фонда возмещения:

Rk = Ry + SFF (n, Y),(18)

где SFF – фактор фонда возмещения;

Y = R – ставка дохода на инвестиции.

Метод Хоскольда —используется в тех случаях, когда ставка дохода первоначальных инвестиций настолько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке (19):

Rk = Ry + SFF (n, Yб),(19)

где Yб – безрисковая ставка процента.

— Метод связанных инвестиций(или техника инвестиционной группы). Если объект недвижимости приобретается с помощью собственного и заемного капитала, коэффициент капитализации должен удовлетворять требованиям доходности на обе части инвестиций. Величина коэффициента определяется методом связанных инвестиций, или техникой инвестиционной группы. Коэффициент капитализации для заемного капитала называется ипотечной постоянной и рассчитывается по следующей формуле:

Rm =ОД / К,(20)

где Rm – ипотечная постоянная;

ОД – ежегодные выплаты по обслуживанию долга;

К – сумма ипотечного кредита.

Ипотечная постоянная определяется по таблице шести функций сложного процента: она равна сумме ставке процента и фактора фонда возмещения или же равна фактору взноса на единицу амортизации.

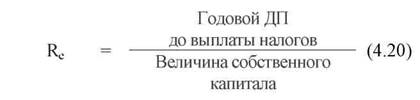

Коэффициент капитализации для собственного капитала рассчитывается по следующей формуле:

Re =

где ГДП – годовой денежный поток до выплаты налогов;

СК – величина собственного капитала.

Общий коэффициент капитализации определяется как средневзвешенное значение:

R = K ∙ Rm + (1 — M) ∙ R e,(22)

Источник

Метод связанных инвестиций при определении коэффициента капитализации

Если объект недвижимости приобретается с помощью собственного и заемного капитала, коэффициент капитализации должен удовлетворять требованиям доходности на обе части инвестиций. Величина данного коэффициента определяется методом связанных инвестиций или техникой инвестиционной группы. Коэффициент капитализации для заемных средств называется ипотечной постоянной и рассчитывается по следующей формуле:

Rm = ежегодные выплаты по обслуживанию долга\ основная сумма ипотечной ссуды (кредита)

Если условия кредита известны, то ипотечная постоянная определяется по таблице шести функций сложного процента: она будет представлять собой сумму ставки дохода и коэффициента фонда возмещения или же будет равна коэффициенту взноса на амортизацию единицы (колонка 6).

Коэффициент капитализации для собственного капитала рассчитывается по формуле:

Rе = годовой денежный поток до выплаты налогов\ величина собственного капитала

Общий коэффициент капитализации определяется как средневзвешенное значение:

R = M*Rm + (1-M) * Re, где

M — доля заемных средств в стоимости;

Rm — коэффициент капитализации для заемного капитала;

Re — коэффициент капитализации для собственного капитала.

26. Общая характеристика оценки стоимости предприятия методом дисконтированных денежных потоков.

Метод дисконтированных денежных потоков используется для определения текущей стоимости тех будущих доходов, которые принесет использование объекта недвижимости и возможная его продажа.

Этапы определения обоснованной рыночной стоимости с использованием этого метода:

1. Составляется прогноз потока будущих доходов в период владения объектом недвижимости.

2. Рассчитывается стоимость оцениваемого объекта недвижимости на конец периода владения, т.е. стоимость предполагаемой продажи даже если в действительности продажа не планируется.

3. Выводится ставка дисконта для оцениваемой недвижимости на существующем рынке.

4. Производится приведение будущей стоимости доходов в период владения и прогнозируемой стоимости продажи к текущей стоимости.

Таким образом: Стоимость недвижимого имущества = Текущая стоимость периодического потока дохода + Текущая стоимость продажи.

27. Валовой рентный мультипликатор и его применение в оценке недвижимости.

Валовой рентный мультипликатор — это отношение продажной цены или к потенциальному или к действительному валовому доходу.

Этапы осуществления метода:

1. Оценивается рыночный рентный доход от оцениваемой недвижимости.

2. Определяется отношение к продажной цене валового дохода, исходя из недавних рыночных сделок.

3. Рассчитывается вероятная стоимость оцениваемого объекта посредством умножения рыночного рентного дохода от оцениваемого объекта на валовый рентный мультипликатор.

V = Др * В Р М = Др * (Санал\ПВДанал), где

V — вероятная цена продажи оцениваемого объекта;

Др — рентный доход оцениваемого объекта;

ВРМ — валовый рентный мультипликатор;

Санал — цена продажи аналога;

ПВДанал — потенциальный валовый доход аналога.

28. Определение ставки капитализации с учетом возмещения капитальных затрат.

Метод определения коэффициента капитализации с учетом возмещения капитальных затрат. Коэффициент капитализации применительно к недвижимости включает в себя ставку дохода на инвестиции и норму возврата капитала. Если прогнозируется изменение стоимости актива (уменьшение или рост), то возникает необходимость учета в коэффициенте капитализации возмещения капитала.

Существуют три способа возмещения инвестированного капитала:

1. Прямолинейный возврат капитала (метод Ринга).

2. Возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда). Его иногда называют аннуитетным методом.

3. Возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда).

Метод Ринга. Этот метод целесообразно использовать, когда ожидается, что поток доходов будет систематически снижаться, т.к. возмещение основной суммы будет происходить равными частями, а проценты будут начисляться с остатка основной суммы. Годовая норма возврата капитала рассчитывается путем деления 100% стоимости актива на остающийся срок полезной жизни, иначе говоря, она представляет величину обратную сроку службы актива.

Метод Инвуда. Этот метод применяется, когда ожидается, что в течение всего прогнозного периода будут получены постоянные, равновеликие доходы. Одна часть этого потока доходов будет представлять собой доход на инвестиции, а другая будет обеспечивать возмещение или возврат капитала.

Метод Хоскольда. Его используют в тех случаях, когда ставка дохода, приносимая первоначальными инвестициями, настолько высока, что становится маловероятным осуществление реинвестирования по той же ставке. Поэтому для инвестируемых средств предполагается получение дохода по безрисковой ставке.

29. Затратный подход к оценке стоимости зданий и сооружений, входящих в состав имущественного комплекса предприятия

Этапы:

1.Определяется стоимость земельного участка, на котором находятся здания, сооружения.

2.Оценивается восстановительная или замещающая стоимость здания и сооружения на действительную дату оценки.

Под восстановительной стоимостью подразумевается стоимость строительства в текущих ценах на действительную дату оценки точной копии оцениваемого объекта из тех же строительных материалов, при соблюдении тех же строительных стандартов, по такому же проекту, что и оцениваемый объект. В случае, если определение восстановительной стоимости не представляется возможным или целесообразным, производится определение стоимости замещения.

Под стоимостью замещения подразумевается стоимость строительства в текущих ценах на действительную дату оценки объекта с полезностью равной полезности оцениваемого объекта, однако с использованием новых материалов в соответствии с текущими стандартами, дизайном, планировкой.

3. Рассчитываются все виды износа зданий и сооружений с учетом их физического, функционального, технологического и экономического старения.

4. Определяется остаточная стоимость зданий и сооружений как разность между стоимостью воспроизводства (стоимостью восстановления или стоимостью замещения) и совокупным износом.

5. Рассчитывается полная стоимость объекта недвижимости посредством прибавления к остаточной стоимости зданий и сооружений стоимости земельного участка.

Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Студалл.Орг (0.007 сек.)

Источник