- Доходность облигаций: виды и расчет

- Виды доходности облигаций

- дисконтная

- купонная

- текущая

- простая

- эффективная

- номинальная

- 1. Доходность дисконтной облигации

- 2. Купонная доходность

- 3. Текущая доходность

- 4. Простая доходность к погашению

- 5. Эффективная доходность к погашению

- Доходность к оферте

- 6. Номинальная доходность

- Доходность облигаций на сайте Мосбиржи

- Доходность фондов облигаций

- Основные виды доходности облигаций — как рассчитать и где посмотреть

- Текущая доходность (CY, current Yield)

- Текущая доходность модифицированная

- Простая доходность к погашению

- Эффективная доходность к погашению (YTM, Yield TO Matutity)

- Закрепляем знания на примере

Доходность облигаций: виды и расчет

Прежде чем обстоятельно поговорить о доходности облигаций, кратко вспомним основные определения. Облигация – это долговая ценная бумага, также называемая бонд (bond). Ее суть: инвестор дает эмитенту деньги в долг, а заем закрепляется распиской – облигацией. Инвестор это тот, кто купил облигацию. Эмитент выпускает ее в обращение.

Из каких элементов состоит доходность стандартных облигаций для инвестора:

- проценты – купоны

- продажа до погашения – разница между ценой покупки и реализации долговой бумаги

Купоны – это основной доход от бондов, ради которого, как правило, их и приобретают. Выплачиваются с определенной периодичностью – раз в год, полгода или квартал. Фонды из многих облигаций могут платить доход каждый месяц. Пример: облигация 1 000 руб. с купоном в 8% принесет инвестору доход за год: 1 000 р. × 8% = 80 руб.

Номинальная стоимость облигаций часто (но не всегда) остается неизменной на протяжении всего периода обращения. Самый распространенный номинал среди российских долговых бумаг равен 1 000 руб. А вот рыночная стоимость бондов меняется в силу различных факторов, причем главным внешним воздействием является ключевая ставка Центробанка.

Если вы купили долговую бумагу по цене ниже номинала, а продали по величине номинала, у вас возникает доход от продажи. Он называется дисконтом. Пример: номинальная стоимость бумаги равна 1 000 руб., но вы купили ее за 900, а затем продали по номиналу (додержали до погашения). Дисконт составил 100 руб или 10% прибыли.

Виды доходности облигаций

Есть разные показатели доходности, по которым инвестор сравнивает облигации и выбирает наиболее выгодные для себя варианты. Рассмотрим доходность бондов по следующей классификации:

дисконтная

купонная

текущая

простая

эффективная

номинальная

1. Доходность дисконтной облигации

Дисконтная облигация чаще всего выплачивает доход единоразово в момент погашения. Скажем, вы купили бумагу за 500 рублей и через несколько лет получаете 1000. Это облегчает расчет и понимание смысла дохода, поскольку нет промежуточных выплат в течение всего срока владения бумагой. Формула доходности:

Доходность = (Номинал/Текущая цена) (1/Количество лет до погашения) -1

Номинал в данном случае это сумма, которую получит покупатель облигации в конце обозначенного срока, если эмитент не объявит банкротство. Возьмем срок до погашения 10 лет, номинал 50 тысяч рублей и текущую цену в 20 тысяч. Подставляя эти данные в формулу, получим 9.6% годовых. Обычно такие бонды выгодны по доходности, если являются долгосрочными — поскольку обладают более высоким риском. О дисконтных облигациях читайте здесь.

2. Купонная доходность

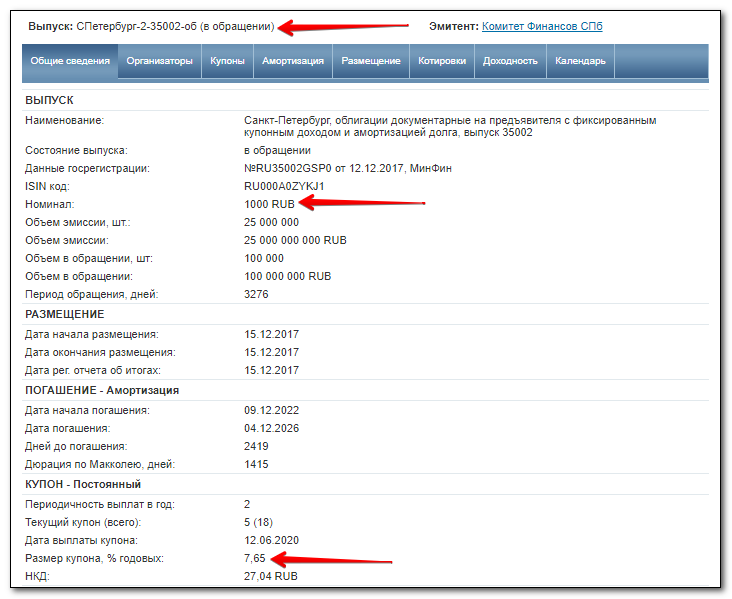

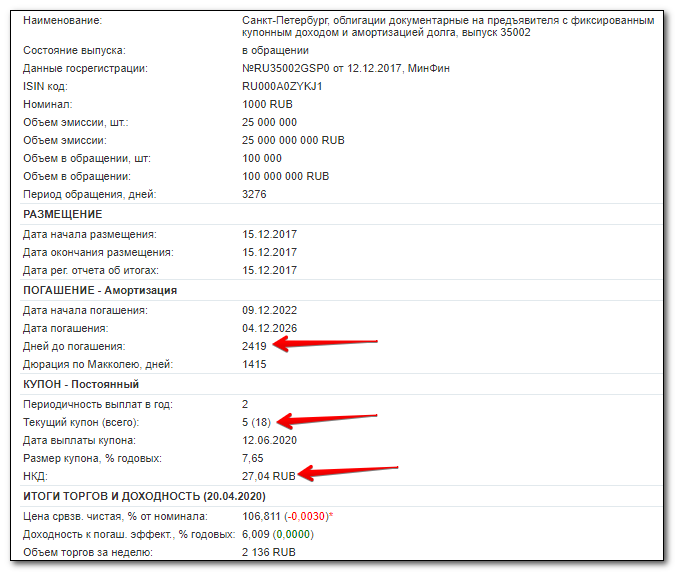

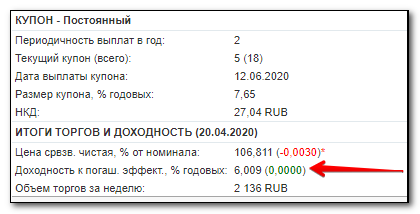

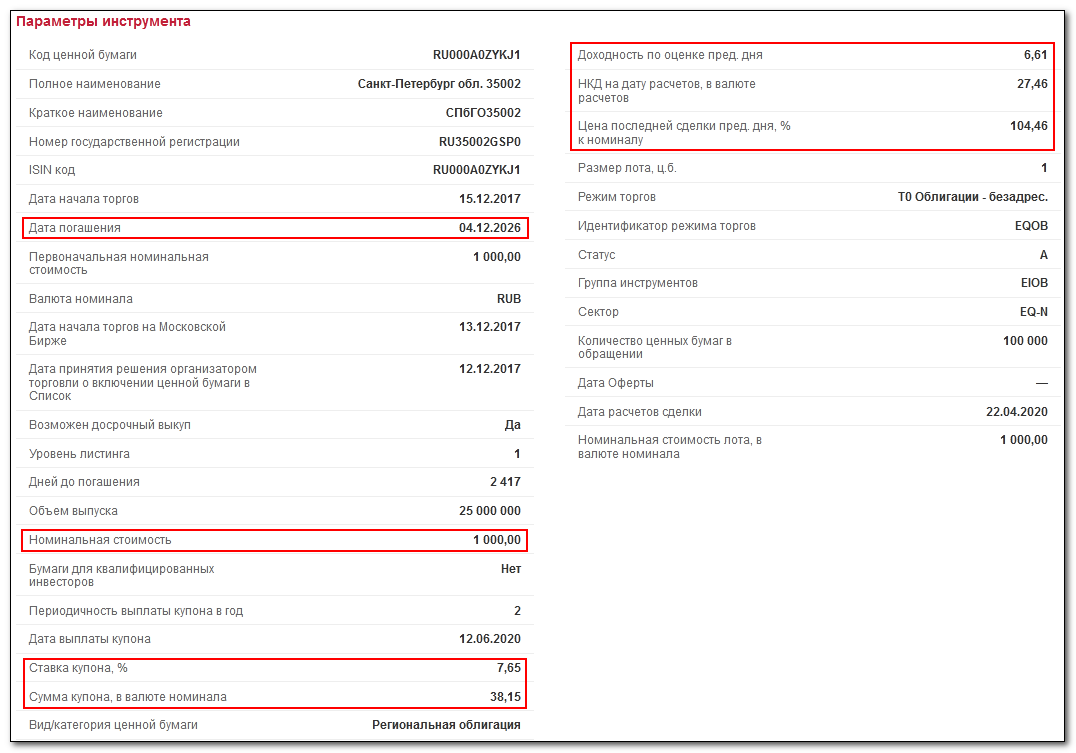

Наиболее легкий вариант измерения доходности облигаций – по размеру купона. Вот реальная облигация с сайта rusbonds.ru , обращающаяся на рынке:

Это муниципальная облигация, выпускаемая Комфином Санкт-Петербурга. При номинале 1 000 руб. и процентной ставке 7,65%, купонная доходность составляет 7,65% за год. Значит, годовой доход одной облигации на текущий момент равен 76,5 руб. Правда, поскольку данная бумага выпущена с амортизацией, с конца 2022 года реальные выплаты будут уменьшаться.

Если проценты выплачиваются не раз в год, а чаще, например, раз в полгода, то купон за такой укороченный период составит 7,65% / 2 = 3,825%). В данном случае как раз две выплаты в год. На величину процента не влияет рыночная цена бумаги, поскольку расчет ведется относительно номинала.

3. Текущая доходность

В этот показатель включается рыночная цена, упущенная в предыдущем случае: в реальности инвестор покупает бумагу на бирже по текущей рыночной стоимости. Покупка по цене ниже номинала даст дополнительную прибыль, покупка выше номинала снизит доходность. Об этой зависимости я писал здесь.

Формула расчета текущей доходности:

ТД = [Купон / Рыночная цена] × 100%

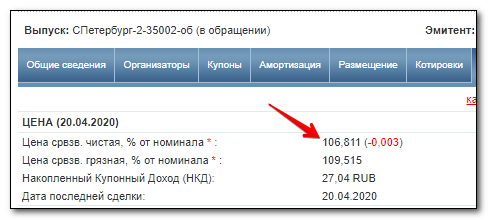

Облигация со ставкой 7,65% имеет купонный доход 76,5 руб. Но на сегодняшний день бумага продается с премией, т.е. дороже 100% от номинала:

Т.е. цена облигации равна не 1 000 руб., а 1 068,11 р. Расчет:

ТД = [76,5 / 1 068,11] × 100% = 7,162%

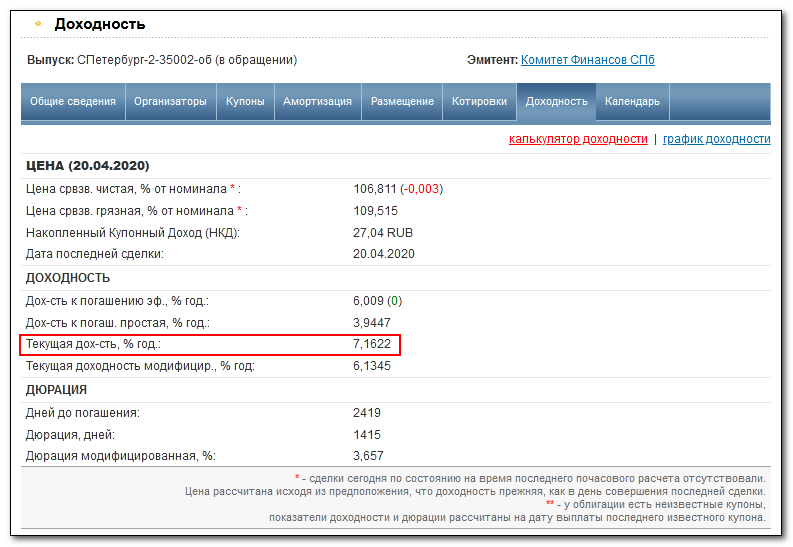

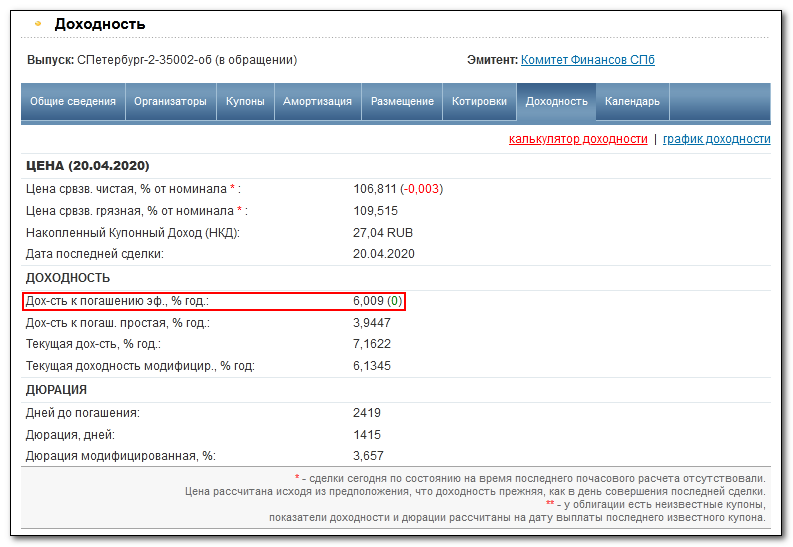

Текущая доходность меньше купонной, поскольку произошло удорожание облигации (покупка с премией). Увидеть эту доходность можно на вкладке в свойствах облигации:

4. Простая доходность к погашению

Наиболее часто для сравнения облигаций и понимания конечного результата используется простая и эффективная доходность к погашению. Что такое погашение – это завершение цикла ценной бумаги. К примеру, бонд имеет срок обращения 5 лет. Через 5 лет эмитент вернет держателю бумаги ее номинал, а сама облигация перестанет существовать.

Держать облигацию до погашения – частая практика. Инвесторы применяют ее, чтобы получить максимум купонного дохода и номинал. От номинала можно получить дополнительную выгоду, купив бумагу с дисконтом. Для расчета прибыли от удержания бонда с момента покупки до погашения и введен показатель простой доходности.

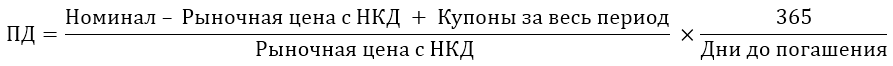

Формула расчета простой доходности к погашению:

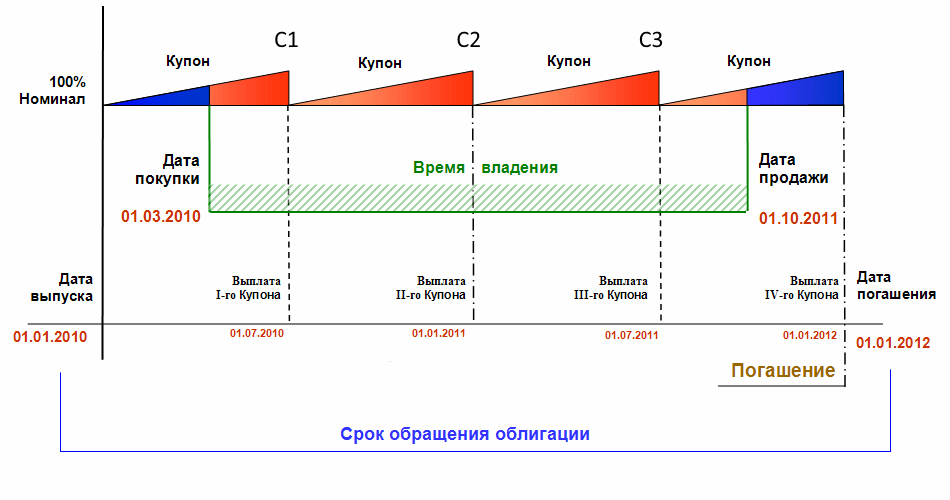

Пояснение к формуле: выплаты купонов производятся с определенной периодичностью. Если инвестор продаст бумагу до выплаты, он вместе с рыночной ценой получит накопленный купонный доход (НКД) – проценты, которые накапливались за период удержания бумаги.

Например, бумага куплена за 1 000 руб. с тем же купонным доходом 7,65%. Выплаты производятся раз в год. Но инвестор продал облигацию через полгода владения и получил рыночную цену + 38,25 руб. (купон за 6 месяцев).

Новый покупатель получит весь купон в 76,5 руб., если удержит облигацию до выплаты процентов. В итоге его прибыль составит тоже 38,25. За год оба владельца – первый и второй – получат общий купон, разделенный пропорционально сроку владения.

Данные для расчета:

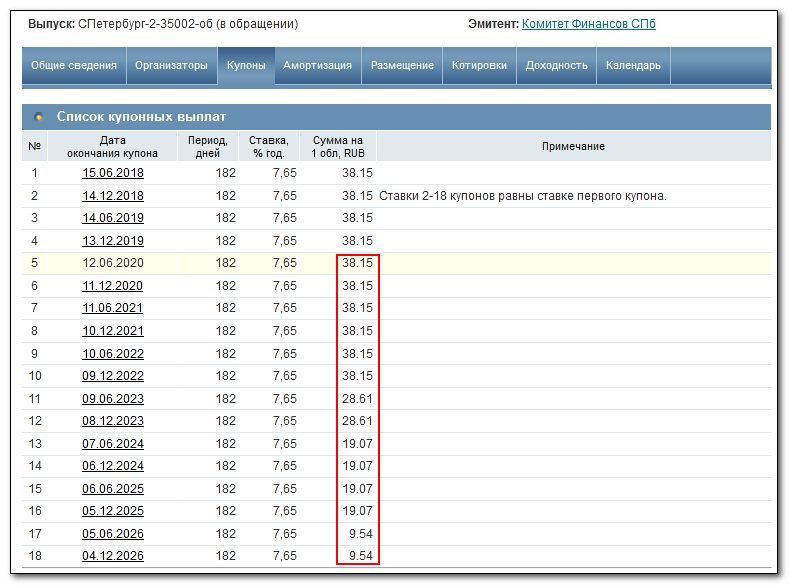

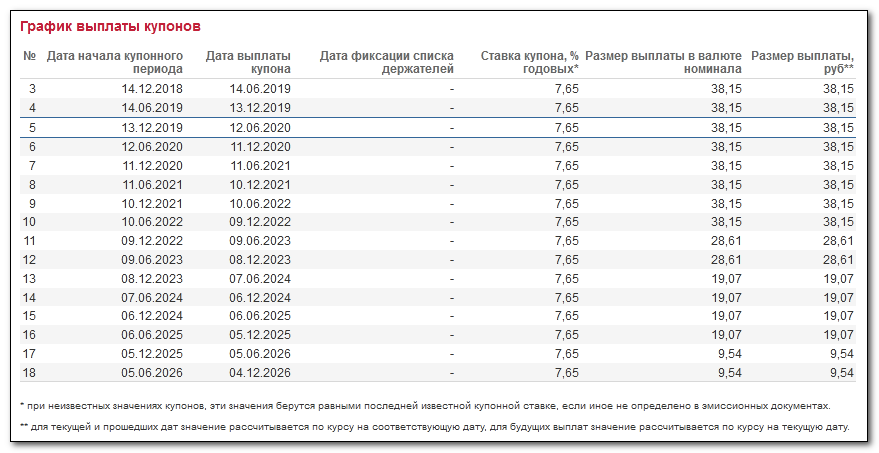

Все будущие купоны можно увидеть во вкладке «Купоны»:

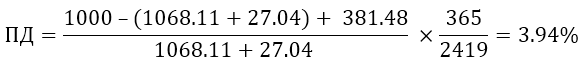

Итого сумма купонов с текущего момента до погашения составляет 381.48 р. Расчет:

Доходность бонда при удержании до погашения с момента покупки (20.04.20) составит 3,94%. Полное погашение произойдет в декабре 2026 года. Это значение можно не считать самому — оно указывается в свойствах облигации:

✅ Формулу можно модифицировать, если продать облигацию до погашения — скажем, в апреле 2026 года. В этом случае купоны уменьшатся на две последние выплаты (9.54 × 2), а дни до погашения превратятся в число дней, которые инвестор удерживал облигацию. Вместо номинала нужно будет взять будущую рыночную цену + НКД (на апрель 2026), которые инвестор получит за продажу.

5. Эффективная доходность к погашению

Эффективная доходность к погашению, как и простая, показывает доход инвестора при удержании облигации с текущего момента до погашения – но в отличие от простой доходности, она предполагает реинвестирование всех полученных купонов в покупку тех же самых облигаций.

В результате эффективная доходность получается выше простой, причем разница тем больше, чем дольше обращается выпуск и чем больше купон. Понятно, что процедура актуальна для значительных сумм, которая позволяет купить новые облигации на полученные купоны. Можно сказать, что это рентабельность инвестиций инвестора.

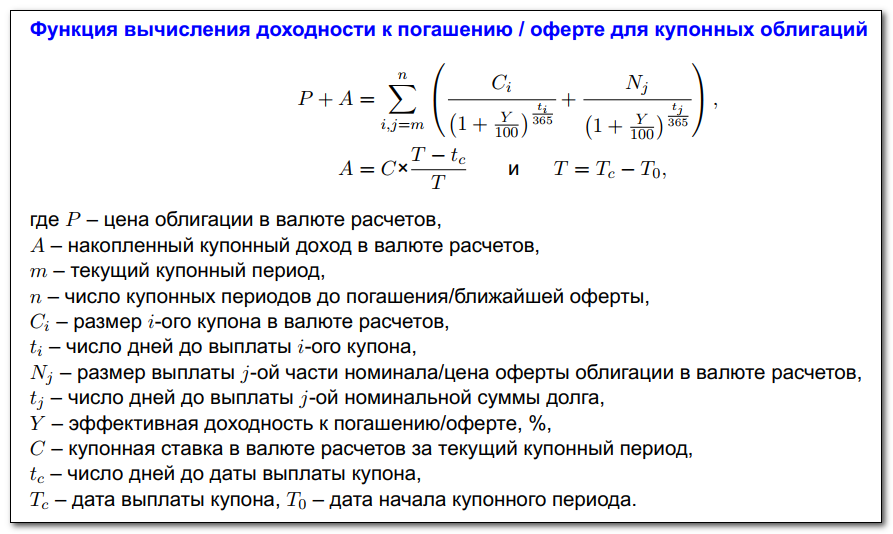

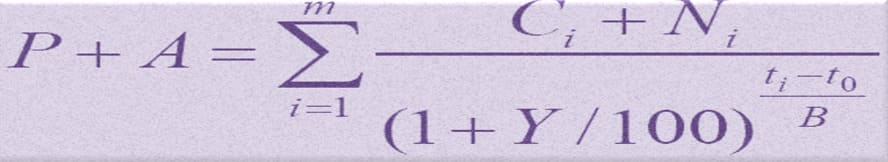

Точная формула эффективной доходности довольно сложна и вычисляется из такой функции:

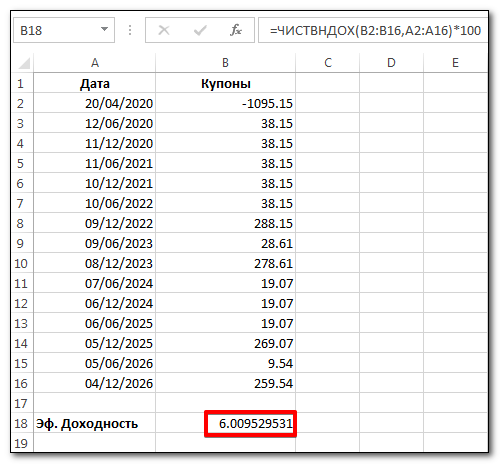

В Excel для расчета можно воспользоваться функцией ЧИСТВНДОХ, задав в первом столбце даты купонных выплат, а во втором — их значения в рублях. Если будете считать, то имейте в виду, что дату вида 20.04.2020 Excel может воспринять как текст и функция выдаст ошибку. Для случая выше:

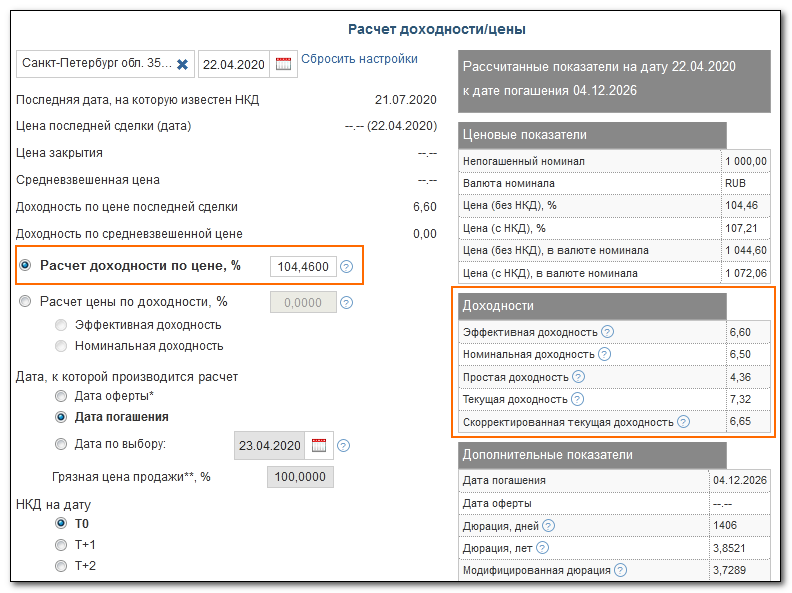

Здесь первое значение (1095.15) это рыночная стоимость облигации с учетом НКД на дату покупки. Ставится со знаком «минус». Далее следуют выплачиваемые купоны, но с конца 2022 года начинается постепенный возврат номинала: четырьмя частями по 250 рублей. Это можно увидеть во вкладке «Амортизация». Поэтому эти суммы складываются с купонными выплатами, происходящими в тот же день. Результат полностью совпадает с данными rusbonds:

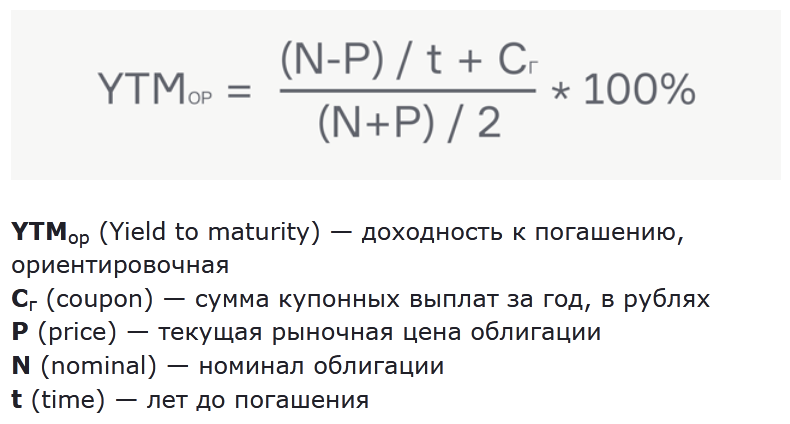

Кроме этого, можно воспользоваться и приближенным вариантом расчета, который как правило обеспечивает достаточную точность.

Формула хорошо подходит для равномерных купонных выплат с фиксированным доходом. Все данные для расчета таких облигаций нетрудно найти на том же rusbonds. Время, указанное в днях, следует разделить на 365.

Например, выпуск Альфа-Банк-002Р-03-боб имеет номинал 1000 рублей, текущую рыночную цену на 21.04.20 в размере 104.36% (1043.6 рубля), время до погашения 794 дня и сумму купонных выплат за год 92.26 р. Тогда

YTM = [((1000 – 1043.6)/(794/365) + 92.26) / (1000 + 1043.6) / 2] × 100% = 7,07% годовых

При этом rusbonds показывает для этой облигации эффективную доходность 7,12% в год, что очень близко.

Когда возникают проблемы при расчете доходности к погашению?

- Облигация является бессрочной;

- Купон облигации является переменным, т.е. заранее неизвестен

- Речь идет о фонде облигаций (см. далее)

Доходность к оферте

Оферта – это объявление заемщика (эмитента) о выкупе своих бондов:

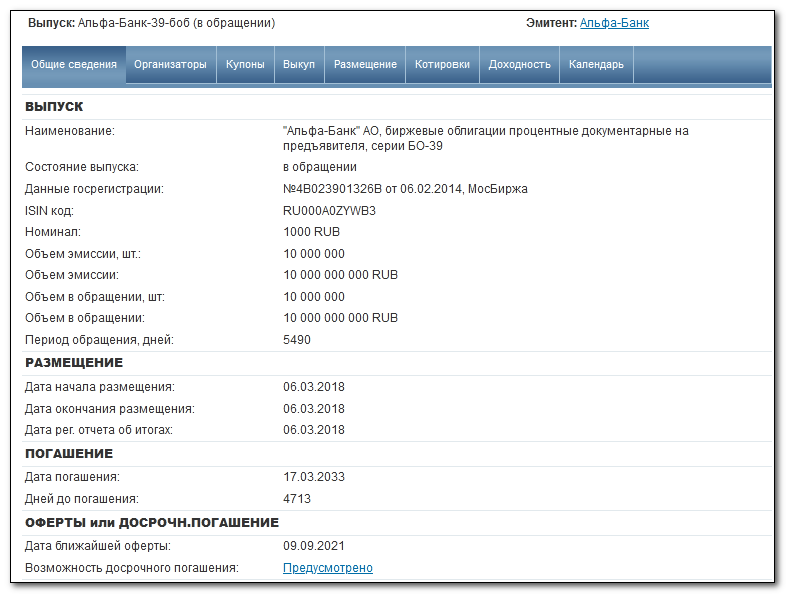

Зачем нужна оферта? Например, при понижении ключевой ставки эмитент должен продолжать платить по прежним выпускам более высокий купон — предусмотрев такую возможность, к облигации прилагается оферта с правом досрочного выкупа. После этого бумага может выйти из обращения — поэтому при наличии оферты доходность рассчитывается на ее дату. Пример:

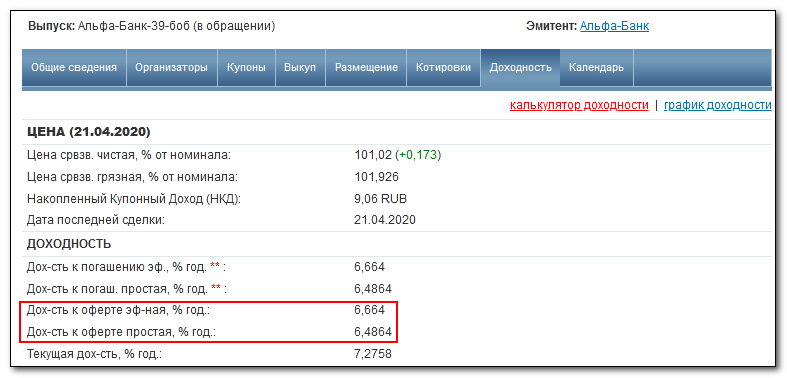

Как видно, дата погашения установлена в марте 2033 года, однако есть и дата оферты, когда облигация может быть досрочно погашена. Поэтому во вкладке «Купоны» последняя выплата установлена 7 сентября 2021. В результате доходности рассчитываются на дату оферты аналогично случаям с погашением:

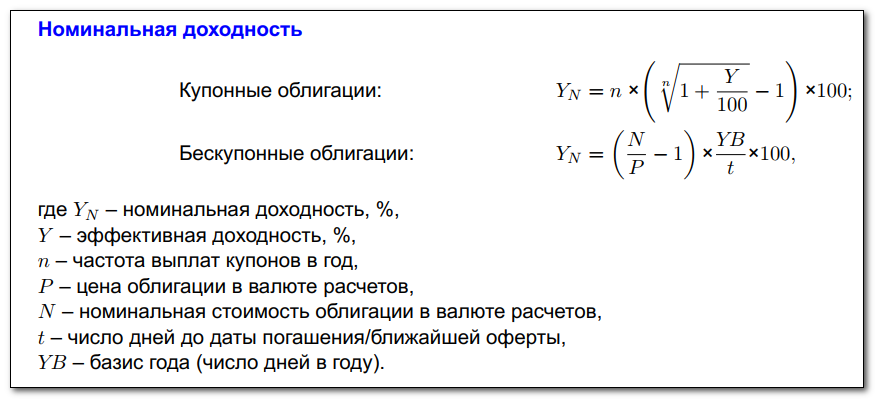

6. Номинальная доходность

Номинальная доходность редко используется в качестве оценки доходности облигаций. Более того, ее часто путают с купонной доходностью. Что она показывает? Фактически это эффективная доходность к погашению или оферте, нормированная на число купонов, выплачиваемых бондами в течение года.

Формула расчета номинальной доходности согласно Мосбирже:

Из формулы следует, что при n = 1 (одна купонная выплата в год) номинальная доходность купонной бумаги будет равна эффективной. Эффективное значение уже было рассчитано выше:

Частота выплат купонов в год у облигации Комфина равна 2. Тогда:

Доходность облигаций на сайте Мосбиржи

Данные по облигациям можно найти не только на сайте rusbonds. Источником может быть и сайт Московской биржи, где облигацию можно искать как по названию в поле поиска, так и используя ISIN-код. У рассмотренной выше облигации Комфина он RU000A0ZYKJ1. Данные по этому выпуску выглядят так:

Кроме того, можно увидеть график купонных выплат:

Итого, представлено достаточно данных для расчета — однако в данном случае нет указания, что облигация выпущена с амортизацией и следовательно номинал будет возвращаться частями.

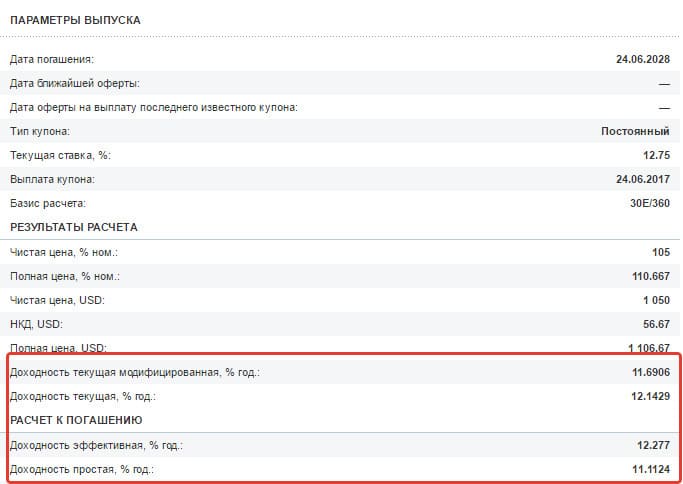

Плюсом биржи является наличие калькулятора доходности, который доступен по ссылке https://www.moex.com/ru/bondization/calc . Для расчета нужно выбрать в поле сверху нужную облигацию и подставить ее рыночную цену (цена последней сделки предыдущего дня). В результате получается набор доходностей, совпадающих с данными rusbonds:

Доходность фондов облигаций

Отдельно стоит сказать про доходность фондов облигаций, торгующихся на бирже. Например, биржевых фондов ETF. Дело в том, что в этом случае паи фонда являются акциями с неизвестной ценой в любой момент будущего времени. Поэтому заранее просчитать доходность к погашению нельзя. Номинал у паев отсутствует, их покупатель не платит накопленный купонный доход — все уже включено в цену пая.

Если фонд стоил 30$, через год стоит 33$ и выплатил за это время 2$ в виде дивидендов (купонов), то доход инвестора равен (33-30+2)/30 = 16.7%. Если этот результат получился за N лет, то его нужно возвести в степень (1/N). Кстати, в сильный кризис фонды высокодоходных облигаций могут упасть на 20-30%, что даст отрицательный годовой результат. Несмотря на неопределенность дохода, я считаю этот способ лучшим для инвестиций в зарубежные облигации. Про общий расчет рыночной доходности читайте здесь.

Источник

Основные виды доходности облигаций — как рассчитать и где посмотреть

Существует 4 основных вида доходности облигаций. И новички обычно не совсем представляют, чем одна отличается от другой. И вообще, зачем так много параметров? Каждая из них несет определенную информацию для потенциальных покупателей и инвесторов. Обладая данными знаниями, можно легко выбирать наиболее привлекательные активы, конкретно под ваши цели и горизонт инвестирования.

Из этой статье вы узнаете:

- про каждый вид доходности облигации: что он показывает и для чего нужен;

- как самому рассчитать доходность облигаций по формуле;

- где смотреть текущие доходности.

Облигации обладает многими параметрами, в том числе и главной для нас — доходность. Но доходности бывают нескольких видов:

- Текущая доходность.

- Текущая доходность модифицированная.

- Простая доходность.

- Эффективная доходность к погашению.

В большинстве случаев именно они выводятся в характеристиках долговых бумаг. Все виды доходности облигаций показывают прибыль в годовых процентах.

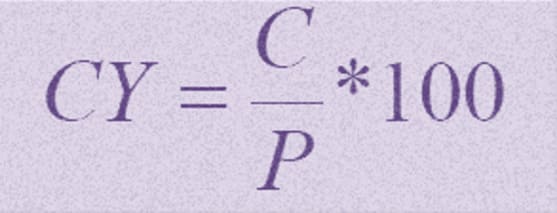

Текущая доходность (CY, current Yield)

Показатель доходности облигации за текущий купонный период. Предполагается, что чистая цена облигации не меняется.

Рассчитывается по формуле:

CY — текущая доходность, % годовых;

C(%) — выплаты по купону;

P — чистая цена облигации, без НКД (накопленный купонный доход).

В первую очередь она используется для оценки денежных потоков, получаемых в виде купонов, независимо от изменения цены облигаций и ее срока обращения. Иными словами, получаемая прибыль за период.

Облигация с номиналом 1000 рублей и рыночной стоимостью в 110% от номинала (1 100 рублей) дает купонный доход 120 рублей. При стоимости в 1000 рублей это давало бы в год или 12% годовых. Но так как цена покупки выше номинала, то доходность будет следующей:

CY = (120 / 1 100) х 100 = 10,9% годовых

Данный вид доходности напоминает банковский депозит. Открывая вклад на определенный период и внося некую сумму денег, вас заранее известно, сколько % прибыли вы получите в конце этого срока.

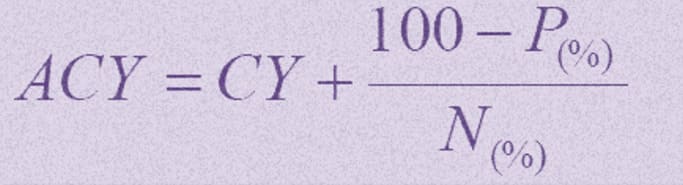

Текущая доходность модифицированная

Показывает доходность облигации при покупке ее по цене, отличной от номинала (с премией или дисконтом). Без учета купонных выплат, в момент погашения бумаги по номиналу вы получите либо прибыль (если покупали с дисконтом), либо убыток (при покупке с наценкой).

Эти два параметра учитываются и выводится текущая модифицированная доходность:

ACY — модифицированная (скорректированная) доходность;

CY — текущая доходность;

P — чистая цена облигации;

N — номинал облигации.

Учитывая данные по облигации из примера выше (покупка по 110 % от номинала и 120 рублей по купону в год) получаем:

ACY = 10.9% + (100 — 110) / 100 = 10.8%

Как видите, в связи с тем, что бумага была куплена с наценкой — показатель доходности снизился.

Обычно данный вид доходности практически нигде не используют. И можно на него не обращать внимание.

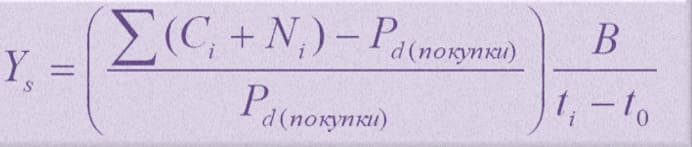

Простая доходность к погашению

В доходность включена вся прибыль, получаемая инвестором во время владения бумагами. Сюда входят и купонные платежи и возврат номинала в момент погашения облигации. Соответственно покупка с дисконтом увеличивает конечную прибыль, с наценкой — уменьшает.

Получаемая прибыль по купонам не инвестируется обратно в данные бумаги.

Рассчитывается по сложной формуле.

- Ys — простая доходность;

- Ci — величина i-го купонного платежа;

- Ni — величина i-той выплаты номинальной суммы (включая амортизацию, оферту, погашение);

- Pd — «грязная» цена облигации, с учетом НКД;

- ti — дата выплаты купона;

- t0 — текущая дата;

- B — число дней в году.

Но можно подсчитать более просто (хотя и приближенно).

Покупая облигацию за 110% от номинала (с наценкой) и купоном в 120 рублей, мы имеем текущую доходность в 10,9% годовых. Если погашение будут ровно через год, то нам вернут только номинал облигации — 1 000 рублей. Хотя покупали мы за 1 100 рублей. Убыток — 100 рублей. Плюс мы получили купонный доход — 120 рублей.

Чистый результат — (120 — 100 ) = 20 рублей прибыли или 1,8% годовой доходности.

При инвестиции в 1100 рублей. Не густо.

Но если срок до погашения будет больше, чем 1 год, то вся разница между номиналом и ценой покупки будет распределяться на данный период времени.

Например, при погашении через 5 лет — 10% наценки будет забирать всего по 2% доходности за каждый год, что составит 8,9% годовых.

За 10 лет — всего 1% и доходность будет — 9,9%

За 20 лет — 10,4% годовых.

Верна и обратная ситуация. Если вы купили долговые бумаги с дисконтом, то чем короче срок до погашения, тем более высокую прибыль ( в % годовых вы получите). При покупке за 90% от номинала и купоном в 100 рублей — при погашении через год чистая прибыль составит 22% годовых.

Но если погашения состоится только через 10 лет, ваша годовая прибыль будет практически в 2 раза меньше.

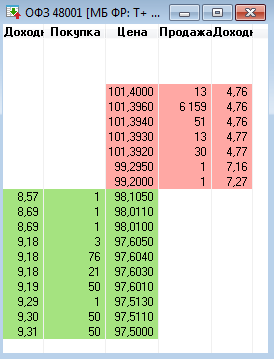

Эффективная доходность к погашению (YTM, Yield TO Matutity)

Показывает доходность к погашению, при условии реинвестирования полученных купонных выплат, по той же ставке, по которой было куплена бумага. Иными словами, вся получаемая прибыль от купонов должна вкладываться обратно и приносить новую.

Именно ее (доходность) используют на фондовом рынке для сравнения облигаций. Облигации могут торговаться по ценами выше и ниже от номинала, с различными выплатами по купону и сроками обращения.

Эффективная доходность позволяет оценить прибыльность будущих вложения для бумаг с различными вышеперечисленными параметрами.

Обычно не говорят, что совершил хорошую сделку и приобрел бумаги за 70% от их номинала. Здесь нет абсолютно никакой информации. А покупка надежных облигаций с эффективной доходностью в 15% годовых — это уже хорошая сделка (при средней доходности на рынке на 2-3% ниже).

Именно данный вид доходности можно наблюдать в правильно настроенном биржевом стакане в Quik.

Если опять же приводить аналогию в банковскими вкладами, то наиболее приближен к эффективной доходности — вклад с капитализацией процентов. Каждый период (месяц, квартал, полгода, год) — вся набежавшая прибыль по вкладу переносится на основное тело депозита и на нее также начинают начисляться проценты.

Формула доходности к погашению как всегда через чур сложна и запутана и трудно самому подсчитать. Да и не зачем.

Вся информация есть в торговом терминале. Да и на сайтах по облигациям всегда можно найти данный вид доходности. Например, на rusbonds.ru — есть облигационный калькулятор.

Небольшим недостатком данной формулы является то, что со временем вы не сможете покупать данный бумаги с аналогичной доходностью. Она может быть как выше, так и ниже. Но в целом это не сильно влияет на доходность. Если не будет наблюдаться резких скачков процентных ставок в стране, то в целом в пределах нескольких десятых процентов.

Закрепляем знания на примере

По себе знаю, что скучная информация не особо хорошо усваивается. Поэтому вот вам небольшой пример из жизни.

Допустим, некий Вася взял кредит в банке — 100 тысяч рублей. В конце года он должен вернуть 150 тысяч.

Для банка это обернется прибылью в виде 50% годовых — в нашем случае это текущая доходность.

Со временем банк понял, что Вася не собирается отдавать кредит. Поэтому было принято решение продать долг Васи коллекторам (бандитам, вышибателям долгов) за 50 тысяч или за 50% от номинала.

Если коллекторы, по истечении года, смогут взыскать всю сумму полностью и с процентами (150 тысяч), то на процентах они заработаю 50 тысяч. Опять получаем текущую доходность, но более прибыльную, чем у банка.

CY = 50/50 х 100 = 100%

Но помимо выплат по процентам, Вася должен отдать еще основной долг — 100 000 рублей. В итоге коллекторы получат — 150 000 рублей. При их вложениях в 50 тысяч — это 100 тысяч или 200% чистой прибыли. Получили простую доходность к погашению.

Но если за 1 год им не удастся получить долг от Васи, то простая доходность будет снижаться. Например, через 2 года уменьшиться до 150%, через 5 лет — до 120% годовых.

Ну а эффективную доходность к погашению можно представить, как если бы после получения денег от Васи, коллекторы выкупали бы у банка подобные долги и цикл повторялся снова и снова. В таком случае процент эффективной доходности зашкаливал бы за сотни (если не тысячи) процентов годовых.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник