- Как считать доходность

- Основы

- Доходность с изъятиями и довнесениями

- Взвешенная по времени доходность

- Характерная доходность

- Номинальная и реальная доходность

- Реальные активы

- Манипуляции доходностью

- Определение доходности финансовых вложений

- Определение доходности финансовых вложений

- Пример оценки доходности финансовых инвестиций

- Инвестиционная доходность от вложения денег

- Доходность = (Прибыль/Затраты) х 100% или

- Доходность = (Прибыль/ Затраты) х 100% = (3000 рублей/50000 рублей) х 100% = 6%.

- Доходность (%год) = (Доходность/Время) х Год х 100% или

- Доходность (%год) = (Доходность/Время) х Год = (6%/1) х 12 = 72% годовых.

- Выбор финансового инструмента

Как считать доходность

Считаем доходность финансовых инструментов и других вложений правильно

Основы

Доходность вложения за некоторый период — это отношение дохода ( I ) от вложения к его размеру ( C ) r = I / C .

По-другому её можно выразить как отношение прироста капитала к его размеру на начало периода r = C 0 C 1 − C 0 .

Отсюда получаем, что размер капитала на начало следующего периода будет равен C 1 = ( 1 + r ) C 0 = R C 0 , а на начало следующего C 2 = R C 1 = R 2 C 0 , и так далее C n = R n C 0 . Но только при условии, что доходность R не зависит от размера капитала (для реальных активов это не всегда так, о чём см. далее). Таким образом, «сложный процент» оказывается заключён уже в самом определении доходности.

То есть, если мы считаем доходность на разовое вложение C 0 , которое через n периодов (обычно в качестве периода берут год) даст капитал в размере C n , это будет R = n C n / C 0

= ( C 0 C n ) n 1 , или в процентах годовых r = n C n / C 0

− 1 , где n — количество лет (возможно, дробное).

Разумеется, из итогового капитала нужно вычитать все расходы, понесённые в связи с инвестицией.

Доходность с изъятиями и довнесениями

В предыдущем разделе мы посчитали доходность на разовое вложение. А что делать, если размер инвестированного капитала изменяется?

Так как доходность актива мы считаем постоянной, можно просто представить итоговый капитал в момент времени t как сумму независимых вложений D i , сделанных в моменты времени t i . Тогда каждое вложение будет приносить свою доходность t − t i периодов. А изъятие капитала мы просто представляем вложением со знаком минус. C t = R t − t 1 D 1 + R t − t 2 D 2 + …

Итоговый капитал тоже можно представить как изъятие в размере остатка, который ни секунды не приносил доходности: R t − t 1 D 1 + R t − t 2 D 2 + … + R 0 ( − C t ) = 0

Получили уравнение с одним неизвестным — R . Решив его, мы и получим искомую доходность. К сожалению, из-за множества слагаемых в высоких (и часто дробных) степенях, какой-либо формулы для его решения не существует.

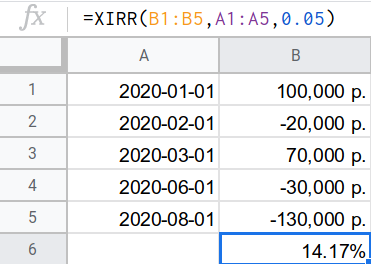

Поэтому его нужно решать численно (или подбором). Функция для решения такого рода уравнений обычно называется XIRR (в русском варианте экселя и родственников — ЧИСТВНДОХ — чистая внутренняя доходность) и принимает на вход даты, размеры вложений (включая изъятие остатка на последнюю дату), и начальное приближение доходности (численный метод не всегда может получить решение, если оно будет далеко от истинного значения, или просто «неудобным»; иногда нужно попробовать разные значения, чтобы получить результат). Выглядит это примерно так:

Как довложения при этом нужно учитывать только расходы, связанные с активом, которые вы несёте из своего кармана. А как изъятия, соответственно, только те суммы, которые вы получаете от него в свой карман.

То есть, если вы как вложения и изъятия учитываете только суммы перевода на брокерский счёт и обратно, то никакие движения денег внутри него учитывать уже не нужно. Если вы получаете дивиденды и купоны на отдельный счёт и используете их — надо учесть как изъятие. А если вам, например, пришлось доплатить налогов с другого счёта — не забудьте оформить их довложением, потому что это расход, связанный с инвестицией, хотя на него и не было ничего куплено.

Аналогично, если вы рассчитываете доходность сдаваемой в аренду квартиры. Все ваши налоги и прочие связанные с ней расходы надо считать как довложения в актив. А из конечной суммы изъятия не забывать вычесть налоги к уплате (или, более корректно, оформить их последним довложением с правильной датой после изъятия продажной стоимости).

Помимо этого, я бы оценивал примерную стоимость и считал за довложения в том числе и трудозатраты на управление активом.

Есть и приближённые способы вычисления доходности актива при наличии изъятий и довложений (например, по средневзвешенному задействованному капиталу), но, в эпоху электронных таблиц и библиотек финансовой математики, они более трудоёмкие, чем точный расчёт по XIRR, поэтому я не стану их описывать.

Взвешенная по времени доходность

Часто вам может быть интересно сравнить результаты своего портфеля с фондовым индексом, или каким-либо другим бенчмарком. Однако на ранних стадиях формирования портфеля, когда суммы довложений и изъятий составляют значительную его часть, время совершения операций может существенно влиять на результаты. Поэтому результат расчёта из предыдущего раздела, «взвешивающий» доходность по размеру задействованного капитала (поэтому называемый MWR, money-weighted return), для сравнения портфеля с индексом непригоден. Нужно сперва полученную доходность очистить от эффекта выбора времени операций (если, конечно, маркет-тайминг не является основой вашей стратегии). Полученная таким образом доходность называется взвешенной по времени (TWR, time-weighted return).

Чтобы её вычислить нужно разбить весь период инвестирования на отрезки, в которые внешних движений не происходило, перемножить доходности на каждом из отрезков, и возвести в степень, обратную продолжительности периода инвестирования (чтобы привести, например, к среднегодовой).

R = ( C 0 C 1 × C 1 ′ C 2 × C 2 ′ C 3 × ⋯ × C n − 1 ′ C n ) t 1 , здесь C n ′ — это капитал на конец n -го отрезка после учёта довложения/изъятия. Но не забывайте уменьшать C n на размер понесённых расходов, если они ещё не отражены в этом значении.

Характерная доходность

Все предыдущие методы для расчёта доходности учитывают только величины капитала на начало и конец периода инвестирования. Если у нас достаточно волатильный инструмент/портфель, то рассчитанная доходность может очень сильно зависеть не только от удачи в выборе моментов довложений/изъятий (которую устраняет расчёт доходности, взвешенной по времени), но и от выбора начальной и конечной точки. Чтобы устранить и этот шум, нужно рассчитывать доходность характерную.

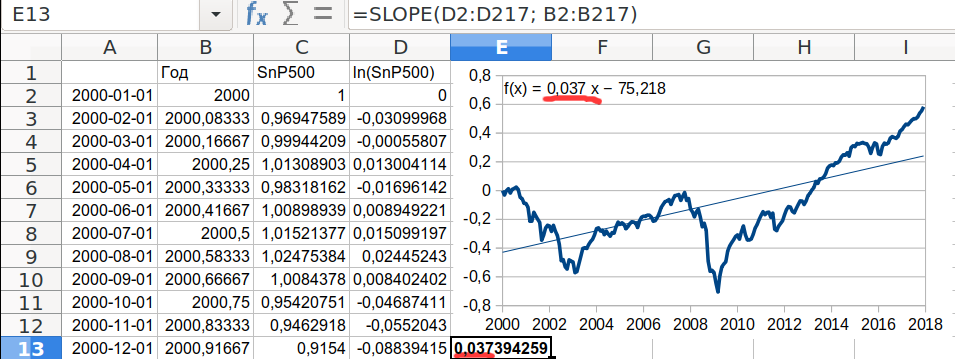

Характерная доходность — это скорость роста капитала, очищенная от волатильности, медианная доходность по всем возможным интервалам внутри рассматриваемого периода. Чтобы её определить нам надо построить линию тренда на графике роста логарифма размера капитала (потому что нам важен относительный рост, а абсолютный).

Это можно сделать в электронной таблице (функция «вставить линию тренда» и показать формулу зависимости на графике есть практически везде), или выполнить приближение соответствующей линейной модели другим удобным вам способом (в том же экселе нужный результат даст функция SLOPE/НАКЛОН). Работая в экселе не забывайте, что по оси x графика должен быть отложен именно год числом, а не дата. Иначе вы получите не годовую доходность, а дневную (хотя пересчитать её в годовую тривиально).

В примере ниже показано, что характерная реальная доходность индекса SnP500 с 2000 по 2018 составила 3,7%г.

Номинальная и реальная доходность

Используя в расчётах те суммы довложений/изъятий, которые вы фактически сделали и те размеры капитала, которые фактически зафиксировали, вы будете получать номинальные доходности. Однако, в ситуациях с высокой/неравномерной инфляцией (США сюда тоже относятся) эти доходности совершенно неинформативны.

Чтобы получить реальную доходность, необходимо все суммы, участвующие в расчётах, скорректировать на инфляцию, разделив на значение соответствующего индекса на дату вложения/изъятия/фиксации. Дата начала и направление отсчёта индекса и его величина значения при этом не имеют.

В качестве индекса традиционно используется индекс потребительских цен, но можно использовать и другие: однодневных межбанковских кредитов, доходности гособлигаций, дефлятор ВВП, цен производителей и т.д. в зависимости от целей расчёта доходности. Т.е. реальная доходность не однозначна и требует указания на индекс, с помощью которого она рассчитывалась. По умолчанию предполагается, что использован индекс потребительских цен страны происхождения инструмента, что не всегда удобно (например, хотя характерная реальная доходность индекса SnP500 по ИПЦ США в предыдущем примере была 3,7%г, по ИПЦ РФ она будет отрицательной, примерно −1%г).

Реальные активы

У реальных активов, в отличие от идеальных, доходность зависит от объёма вложенного капитала, причём иногда довольно сложным образом. Рассмотрим основные составляющие этой зависимости.

- Нижний барьер капитализации. «Довложение» суммы меньшей этого барьера не приведёт к росту дохода (т.е. доходность на вложенный капитал упадёт). Барьер возникает из-за того, что существует неделимая единица актива, и суммы меньшие стоимости этой единицы будут простаивать.

- Верхний барьер капитализации. Рост задействованного капитала сверх барьера не ведёт к росту дохода, доходность на капитал падает. Эффект связан с тем, что любая доходность, в конечно итоге, происходит от создания и продажи экономических благ. Если ресурсы/мощности/рынок сбыта задействованы полностью, то вливание нового капитала роста дохода уже не принесёт.

- Убывающая отдача. Возникает с приближением к верхнему барьеру капитализации (или какому-то из промежуточных): получение каждой следующей единицы дохода начинает стоить всё бо́льших вложений. Также может быть следствием конкуренции множества агентов за фиксированный доход, который распределяется пропорционально вложенным средствам. Так работают финансовые рынки: размер прибыли которую могут распределить компании, и размер процентов, которые они готовы заплатить по долгам, на коротких горизонтах фиксированы, поэтому при резком росте вложенного в них капитала, доходность каждой последующей единицы падает.

- Экономия на масштабе. В основном характерна для производственных активов, где велика доля фиксированных издержек, и при росте выпуска каждая последующая единица несёт себе меньшую их долю т.е. обходится дешевле. Однако может возникать и как следствие преодоления нижнего барьера капитализации: если стоимость единицы актива, скажем, 200Кр, то каждые последующие 200Кр капитала приводят к тому, что сокращается время простоя полученного дохода до следующей покупки актива, а, следовательно, растёт эффективная доходность.

Манипуляции доходностью

В интернете находится огромное количество способов извлечения огромной доходности из достаточно простой инвестиционной деятельности. Я здесь имею в виду не мошенников, которые предлагают отдать им деньги в обмен на обещания этой высокой доходности, а именно самостоятельную работу. Как правило, практически все они показывают привлекательные цифры за счёт ошибок в расчёте доходности (и игнорирования операционных рисков, но это тема для другой статьи).

- В расходы на инвестицию учитываются только стоимость самого объекта инвестирования, но не сопутствующие затраты, которые могут быть сопоставимы или даже больше. Особенно любят забывать стоимость проведения сделок, текущие платежи (например, коммунальные) и налоги. Никто в принципе не учитывает стоимость трудозатрат.

- Игнорируются барьеры капитализации и убывающая отдача. Вы можете, условно, сдавать гараж стоимостью 200Кр за 2Кр/мес, имея по итогам года после всех расходов 20Кр или 10%, но пока вы 10 лет копите на следующий, эти деньги должны где-то лежать под меньшую доходность. А после десятого гаража вы уже хотите нанять управляющего, только никто не соглашается работать за 16Кр/мес, которые этот десяток гаражей приносит.

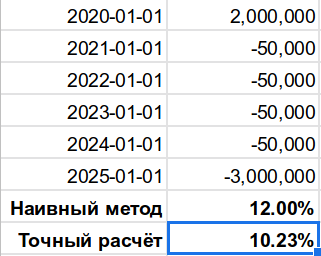

- Используется «наивный» расчёт [суммарный доход]/[суммарный расход]/[количество лет], без учёта сложных процентов и временно́й стоимости денег. Как показано на рисунке ниже, даже для небольшого промежутка времени разница такого метода с точным может быть достаточно велика, чтобы склонить к ошибочному решению.

Не ведитесь на манипуляции, считайте доходность правильно.

Здесь я выкладываю лишь собственные размышления/исследования/расчёты, иногда собственное же изложение чужих мнений или результатов исследований. Размещённая информация может содержать ошибки, быть неактуальной на момент прочтения, допускать множество интерпретаций и проч. Я не занимаюсь образовательной деятельностью и не даю инвестиционных рекомендаций ни на этом сайте, ни в частном порядке.

Может быть, вам показалось, но способов получить гарантированную доходность за счёт каких бы то ни было финансовых инструментов, портфелей или торговых стратегий НЕ СУЩЕСТВУЕТ. Хуже того, способов гарантированно сохранить свой капитал тоже НЕ СУЩЕСТВУЕТ.

Материалы сайта могут быть использованы на условиях лицензии CC BY-NC-SA.

© Андрей Болкисев, 2021.

Источник

Определение доходности финансовых вложений

Важнейшей величиной, рассчитываемой с целью оценки эффективности инвестиций, является величина доходности. Доходность рассчитывается как отношение величины совокупного дохода инвестора, который он получил в результате владения ценной бумагой, к величине затрат, которые инвестор произвел в начале операции инвестирования. Таким образом, доходность всегда относительная величина, выраженная либо в процентах, либо в долях единицы к сумме первоначальных инвестиций.

Определенная таким образом величина называется полной конечной доходностью (ПКД) от операции инвестирования, полученной за период владения ценной бумагой:

где Ди – доход инвестора;

Зи – затраты инвестора в начале операции инвестирования.

Доход инвестора складывается из следующих компонентов:

– доход от операций отчуждения-приобретения (Доп), определяемый как финансовый результат от реализации ценной бумаги;

– доход от владения (Двл) – сумма тех процентных или купонных выплат, которые получил инвестор за время владения ценной бумагой;

– издержки инвестора (Ии), связанные с обслуживанием инвестиций, – издержки по хранению, издержки реализации и т.д.

Однако величина ПКД показывает относительный прирост либо убыток за время владения, т.е. за время осуществления операции инвестирования. Для того чтобы привести вычисленную таким образом величину доходности к среднегодовой величине, используют понятие среднегодовой доходности (СГД)

где Т – длительность операции инвестирования (в годах).

Этот показатель отражает доходность операции инвестирования в процентах годовых.

Источник

Определение доходности финансовых вложений

то есть перспективы и результаты финансовых операций с различными финансовыми активами.

В этом материале вы познакомитесь с азами финансовой математики, которые необходимо знать начинающему инвестору, чтобы грамотно инвестировать свои деньги в финансовые активы.

Пример оценки доходности финансовых инвестиций

В результате грамотного управления личными финансами вам удалось сэкономить или получить как результат дополнительного дохода от удаленной работы в интернете сумму денег в размере 50 000 рублей.

Встает вопрос, куда можно вложить эту сумму денег, чтобы в результате инвестирования они приносили инвестиционный доход по 3 000 рублей в месяц.

Чтобы понять, насколько реалистична такая инвестиционная задача, следует:

во-первых, вычислить, какой инвестиционной доходности соответствует прибыль от инвестиций в размере 3000 рублей в месяц на вложенную сумму денег в 50 000 рублей, и

во-вторых, поискать финансовый инструмент, который может обеспечить получение такой инвестиционной доходности от вложения денег.

Инвестиционная доходность от вложения денег

- это отношение полученной прибыли от вложения денег к вложенной сумме денег, выраженное в процентах.

В виде формулы инвестиционную доходность можно записать так:

Доходность = (Прибыль/Затраты) х 100% или

Доходность = ((Доход – Затраты)/ Затраты) х 100%,

Доход – это все деньги, полученные в результате операции инвестирования, то есть это и полученные проценты от инвестирования, и выручка от продажи финансовых активов, и любые другие виды доходов.

Например, если инвестор купили на 50 000 рублей какой либо финансовый актив и затем продал его за 53 000 рублей, то его инвестиционный доход составит 53 000 рублей, а инвестиционная прибыль, соответственно, 3000 рублей (Прибыль = Доход – Затраты = 53 000 рублей – 50 000 рублей = 3 000 рублей).

Затраты – это все деньги, потраченные на покупку финансовых активов, комиссии посредникам, расходы на хранение финансовых активов и любые другие расходы, связанные с инвестированием денег.

В нашем случае вложенные в финансовые активы 50 000 рублей являются Затратами.

Как вы понимаете, целью инвестиций является не вечное владение купленным финансовым активом, а увеличение количества вложенных в инвестиции денег.

Формула инвестиционной доходности вложения денег предполагает, что операция инвестиции завершена и все купленные финансовые активы проданы.

Ожидаемая инвестиционная доходность от вложения инвестором денег в сумме 50 000 рублей составит:

Доходность = (Прибыль/ Затраты) х 100% = (3000 рублей/50000 рублей) х 100% = 6%.

Необходимость пересчитывать все результаты финансовых операций по инвестированию денег в относительные величины (в проценты) возникает из-за того, что суммы инвестиций в разные финансовые активы могут очень сильно отличаться.

Это означает, что сравнивать полученные абсолютные цифры прибыли от вложения денег в различные финансовые активы будет затруднительно.

Однако ограничиться расчетом простой доходности вложения денег для сравнительной оценки эффективности инвестиций можно только в случае, когда сравниваемые инвестиционные варианты одинаковы по срокам вложения денег

Если же сроки финансовых операций по вложению денег отличаются, то нужно обязательно принимать это во внимание. Понятно, что при одних и тех же суммах вложенных в инвестиции денег получить прибыль в размере 3000 рублей за месяц лучше, чем получить такую же прибыль за 3 месяца.

Для сравнения эффективности различных вариантов инвестиций, различающихся не только по суммам вложенных денег, но и по срокам вложения денег, нужно рассчитать инвестиционную доходность за некоторый стандартный срок.

В инвестициях за стандартный срок инвестиций принимают 1 год.

То есть инвестор должен посчитать, сколько процентов инвестиционной доходности он бы получил на свои вложенные в инвестиции деньги в случае, если бы операция инвестирования заняла ровно год.

Например, если инвестор вкладывал деньги на 1 месяц, то за год он мог бы совершить 12 таких инвестиционных операций, а если сделка занимает 2 года, то за год он заработает ровно половину прибыли от инвестиционного проекта.

Чтобы подчеркнуть, что имеется в виду именно доходность инвестиций в пересчете на стандартный годовой срок, говорят не просто о доходности вложения денег, а о годовой доходности инвестирования, которая выражается в процентах годовых.

Пересчитать доходность вложения денег в проценты годовых можно по следующей формуле:

Доходность (%год) = (Доходность/Время) х Год х 100% или

Доходность (%год) = (Прибыль/Затраты) х (Год/Время) х 100%,

Время – это продолжительность инвестиционной операции в днях, месяцах или других единицах.

Год – продолжительность года в тех же единицах, что и Время.

То есть если Время инвестирования подставляется в днях, то и Год должен быть в днях (365 дней), а если Время инвестирования считается в месяцах, то Год будет тоже в месяцах (12 месяцев). Для простоты расчетов часто принимается, что в году 360 дней, а в месяце 30 дней.

Теперь вернемся к нашему исходному вопросу и посчитаем, какую годовую инвестиционную доходность должны давать инвестиции, чтобы приносить ежемесячную прибыль в размере 3000 рублей на вложенные 50 000 рублей:

Доходность (%год) = (Доходность/Время) х Год = (6%/1) х 12 = 72% годовых.

Выбор финансового инструмента

Теперь инвестор может подумать и о том, какие финансовые инструменты при вложении в них денег могут принести прибыль в таком размере — 72% годовых. Очевидно, что банковские депозиты ему не подходят, поскольку их инвестиционная доходность существенно ниже указанной.

Не подойдут инвестору и рынки акций, золота и многие другие, если он хочет действовать в стиле пассивного инвестирования, т.е. «купить и держать». Доходность в 72% годовых можно получить, например, на рынке производных финансовых инструментов или на рынке активных спекуляций с использованием финансового плеча.

Но и то, и другое не подходит начинающему инвестору, поскольку требует большого опыта, серьезных знаний и готовности принимать на себя весьма высокие финансовые риски.

И если вы не считаете себя профессиональным инвестором, то стоит ограничить свои ожидания по инвестиционной доходности от вложения денег более скромными цифрами.

Источник