Инвестиционный проект, понятие и назначение

Инвестиционный проект (ИП) — это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно — сметная документация, разработанная в соответствии с законодательством Российской Федерации и утверждёнными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес — план).

Инвестиционным проектом называется план или программа мероприятий, связанных с осуществлением капитальных вложений и их последующим возмещением и получением прибыли.Термин «инвестиционный проект» можно понимать в двух смыслах:

- как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение;

- как сам этот комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

Правильно составленный инвестиционный проект в конечном счёте отвечает на вопрос: стоит ли вообще вкладывать деньги в это дело и принесет ли оно доходы, которые окупят все затраты сил и средств? Очень важно составить инвестиционный проект на бумаге в соответствии с определенными требованиями и провести специальные расчеты — это помогает заранее увидеть будущие проблемы и понять, преодолимы ли они и где надо заранее подстраховаться.

Назначение инвестиционного проекта состоит в том, чтобы помочь предпринимателям и экономистам решить четыре основные задачи:

· изучить емкость и перспективы будущего рынка сбыта;

· оценить те затраты, которые будут необходимы для изготовления и сбыта нужной этому рынку продукции, и соизмерить их с теми ценами, по которым можно будет продавать свои товары, чтобы определить потенциальную прибыльность задуманного дела;

· обнаружить все возможные «подводные камни», подстерегающие новое дело;

· определить те сигналы и те показатели, на основе которых можно будет регулярно оценивать деятельность предприятия.

Классификация инвестиционных проектов

При решении вопроса об инвестировании целесообразно определить, куда выгоднее вкладывать капитал: в производство, ценные бумаги, приобретение товаров для перепродажи, в недвижимость или валюту.

Поэтому при инвестировании рекомендуется учитывать следующие основные моменты, например, капитальные вложения с длительными сроками окупаемости необходимо финансировать за счёт долгосрочных заёмных средств. Инвестиции со значительной степенью риска рекомендуется финансировать за счёт собственных средств (чистой прибыли и амортизационных отчислений). Необходимо выбирать такие инвестиции, которые обеспечивают инвестору достижение максимальной (предельной) доходности. Рентабельность инвестиций всегда должна быть выше индекса инфляции.

Методические рекомендации также предполагают использование ряда важных принципов при разработке, анализе и экспертизе инвестиционных проектов, главные из которых — использование принципа альтернативности; разработка и экспертиза проекта по ряду обязательных разделов или аспектов, таких как технический коммерческий, институциональный, экологический, социальный, финансовый (микроуровень) и экономический (макроуровень); использование принятых в мировой практике критериев оценки эффективности проектов на основе определения эффекта путём сопоставления предстоящих интегральных результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал и других показателей и приведение при этом предстоящих расходов и доходов к условиям их соизмеримости с учётом теории ценности денег во времени; учёт неопределённости и рисков, связанных с осуществлением проекта и т.д.[6,с.16]

Существуют различные классификации инвестиционных проектов. В зависимости от признаков, положенных в основу классификации, можно выделить следующие виды инвестиционных проектов:

По отношению друг к другу:

· независимые допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга;

· взаимоисключающие т.е. не допускающие одновременной реализации. На практике такие проекты часто выполняют одну и ту же функцию. Из совокупности альтернативных проектов может быть осуществлен только один;

· взаимодополняющие, реализация которых может происходить лишь совместно.

II

По срокам реализации (создания и функционирования):

- краткосрочные (до 3 лет);

- среднесрочные (3—5 лет);

- долгосрочные (свыше 5 лет).

Краткосрочные проекты предполагают сжатые сроки реализации. Стоимость краткосрочного проекта может возрастать в процессе его реализации. Заказчик идёт на увеличение стоимости проекта для выигрыша времени сохранения приоритета в конкурентной борьбе на рынке сбыта. Краткосрочные (скоростные) проекты, как правило, характерны для предприятий с быстро обновляющимся ассортиментом продукции, на восстановительных работах, при создании опытных установок и т.п.

Долгосрочными обычно являются проекты, реализующие капиталоёмкие вложения (например, вложение средств в строительство и реконструкцию объектов недвижимости).

III

По масштабам (чаще всего масштаб проекта определяется размером инвестиций):

· малые проекты, действие которых ограничивается рамками одной небольшой фирмы, реализующей проект. В основном они представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции. Их отличают сравнительно небольшие сроки реализации. Малые проекты, как правило, не требуют особой проработки технико-экономического обоснования и связанных с ним вопросов. Вместе с тем допущенные при формировании проектов ошибки могут серьёзным образом сказаться на их эффективности. К малым проектам можно отнести также создание объектов социально-культурной сферы.

· средние проекты — это, чаще всего, проекты реконструкции и технического перевооружения существующего производства продукции. Они реализуются поэтапно, по отдельным производствам, в строгом соответствии с заранее разработанными графиками поступления всех видов ресурсов, включая финансовые;

· крупные проекты — проекты крупных предприятий, в основе которых лежит прогрессивно «новая идея» производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках;

· мегапроекты— это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов. Такие программы могут быть международными, государственными и региональными. Мегапроекты имеют следующие отличительные черты – они имеют высокую стоимость – от $1млрд.; фонды для реализации подобного рода проектов обычно превышают финансовые резервы, необходимы дополнительные источники финансирования, например, банковские кредиты, экспортные кредиты, смешанное кредитование.Мегапроекты требуют большой общий объём работ в человеко-часах: 2 млн. человеко-часов – на проектирование, 15 млн. человеко-часов – для строительства объектов; а сроки реализации составляют 5-7 лет и более. Мегапроекты оказывают влияние на социальную и экономическую сферы региона и даже страны, где он реализуется.

Для отнесения проекта к малым, средним или мегапроектам используют следующие показатели:

· сложность системы менеджмента;

· привлечение иностранных участников;

· влияние на социально-экономическую среду региона и т.п.

- коммерческие проекты, главной целью которых является получение прибыли;

- социальные проекты, ориентированные, например, на решение проблем безработицы в регионе, снижение криминагенного уровня и т.д.;

- экологические проекты, основу которых составляет улучшение среды обитания;

- другие

V В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, труда, а также на экологическую и социальную обстановку:

- глобальные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле;

- народнохозяйственные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране, и при их оценке можно ограничиваться учетом только этого влияния;

- крупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельно взятой стране;

- локальные проекты, реализация которых не оказывает существенного влияния на экономическую, социальную или экологическую ситуацию в определенных регионах и (или) городах, на уровень и структуру цен на товарных рынках.

Особенностью инвестиционного процесса является его сопряженность с неопределенностью, степень которой может значительно варьироваться, поэтому в зависимости от величины риска инвестиционные проекты подразделяются таким образом:

- надежные проекты, характеризующиеся высокой вероятностью получения гарантируемых результатов (например, проекты, выполняемые по государственному заказу);

- рисковые проекты, для которых характерна высокая степень неопределенности как затрат, так и результатов (например, проекты, связанные с созданием новых производств и технологий).

VII С точки зрения участников проекта наиболее существенным является учёт следующих участников:

На практике данная классификация не является исчерпывающей и допускает дальнейшую детализацию.

1.3

Источник

Понятие инвестиционного проекта

В международной практике план развития предприятия представляется в виде специальным образом оформленного бизнес-плана, который по существу представляет собой структурированное описание проекта развития предприятия. Если проект связан с привлечением инвестиций, он носит название «инвестиционного проекта». В наиболее общем понимании проект – это специальным образом оформленное предложение об изменении деятельности предприятия, преследующее определенную цель.

Инвестиционный проект (ИП) – это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, а также описание практических действий по осуществлению инвестиций в форме бизнес-плана.

Для принятия решения о долгосрочном вложении капитала необходимо располагать информацией, в той или иной степени подтверждающей два основополагающих предположения:

(1) вложенные средства должны быть полностью возмещены;

(2) прибыль, полученная в результате данной операции, должна быть достаточно велика, чтобы компенсировать временный отказ от использования средств, а также риск, возникающий в силу неопределенности конечного результата.

Таким образом, проблема принятия решения об инвестициях состоит в оценке плана предполагаемого развития событий с точки зрения того, насколько содержание плана и вероятные последствия его осуществления соответствуют ожидаемому результату.

Во всех инвестиционных проектах, как правило, присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль. Временной фактор играет ключевую роль в оценке инвестиционного проекта. В этой связи целесообразно представить весь цикл развития проекта в виде графика (см. рис. 1).

Представленный график носит достаточно условный характер, однако на нем можно выделить три основные фазы развития проекта:предынвестиционную, инвестиционную и эксплуатационную. Суммарная продолжительность этих стадий составляет срок жизни проекта.

Первая фаза,непосредственно предшествующая основному объему инвестиций, во многих случаях не может быть определена достаточно точно. На этом этапе проект разрабатывается, готовится его технико-экономическое обоснование, проводятся маркетинговые исследования, осуществляется выбор поставщиков сырья и оборудования, ведутся переговоры с потенциальными инвесторами и участниками проекта.

Также здесь может осуществляться юридическое оформление проекта (регистрация предприятия, оформление контрактов и т.п.) и проводиться эмиссия акций и других ценных бумаг.

Как правило, в конце предынвестиционной фазы должен быть получен развернутый бизнес-план инвестиционного проекта. Все вышеперечисленные действия, разумеется, требуют не только времени но и затрат. В случае положительного результата и перехода непосредственно к осуществлению проекта понесенные затраты капитализируются и входят в состав так называемых «предпроизводственных затрат» с последующим отнесением на себестоимость продукции через механизм амортизационных отчислений.

Следующий отрезок времени отводится под стадию инвестирования или фазу осуществления. Принципиальное отличие этой фазы развития проекта от предыдущей и последующей фаз состоит, с одной стороны, в том, что начинают предприниматься действия, требующие гораздо больших затрат и носящие уже необратимый характер (закупка оборудования или строительство), а, с другой стороны, проект еще не в состоянии обеспечить свое развитие за счет собственных средств.

На данной стадии формируются постоянные активы предприятия. Некоторые виды сопутствующих затрат (например, расходы на обучение персонала, на проведение рекламных мероприятий, на пуско-наладку и другие) частично могут быть отнесены на себестоимость продукции (как расходы будущих периодов), а частично – капитализированы (как предпроизводственные затраты).

С момента ввода в действие основного оборудования (в случае промышленных инвестиций) или по приобретении недвижимости или иного вида активов начинается третья стадияразвития инвестиционного проекта — эксплуатационная фаза. Этот период характеризуется началом производства продукции или оказания услуг и соответствующими поступлениями и текущими издержками.

Значительное влияние на общую характеристику проекта будет оказывать продолжительность эксплуатационной фазы. Очевидно, что, чем дальше будет отнесена во времени ее верхняя граница, тем большей будет совокупная величина дохода.

Важно определить тот момент, по достижении которого денежные поступления проекта уже не могут быть непосредственно связаны с первоначальными инвестициями (так называемый «инвестиционный предел»). Например, при установке нового оборудования им будет являться срок полного морального или физического износа.

Общим критерием продолжительности срока жизни проекта или периода использования инвестиций является существенность вызываемых ими денежных доходов с точки зрения инвестора. Так, при проведении банковской экспертизы на предмет предоставления кредита, срок жизни проекта будет совпадать со сроком погашения задолженности и дальнейшая судьба инвестиций ссудодателя уже не будет интересовать.

Как правило, устанавливаемые сроки примерно соответствует сложившемся в данном секторе экономики периодам окупаемости или возвратности долгосрочных вложений. В условиях повышенного инвестиционного риска средняя продолжительность принимаемых к осуществлению проектов, очевидно, будет ниже, чем в стабильной экономической обстановке.

Рассмотрим подробнее задачи, решаемые на первой, предынвестиционной фазе развития проекта.

Как уже было сказано выше, на этом этапе проводится ряд исследований и ведется подготовка к началу осуществления проекта. Степень подробности исследований, в мировой практике называемых «предынвестиционными», может варьироваться в зависимости от требований инвестора, возможности их финансирования и времени, отведенного на их проведение. Принято выделять три уровня предынвестиционных исследований:

(1) исследование возможностей;

(2) подготовительные или предпроектные исследования;

(3) оценка осуществимости или технико-экономические исследования.

Различие между уровнями предынвестиционных исследований достаточно условно. Как правило, поэтапная подготовка окончательного решения необходима только в случаях достаточно крупных проектов, типа проектов строительства нового предприятия или организации нового производства. Важно отметить факт безусловной необходимости проработки всех опросов, связанных с осуществлением инвестиционного проекта, так как это в значительной степени определяет успех или неудачу проекта в целом (естественно, при условии, что не будет допущено серьезных ошибок на следующих стадиях). Недостаточно или неправильно обоснованный проект будет обречен на серьезные трудности при его реализации, независимо от того, насколько успешно будут предприниматься все последующие действия.

Стоимость проведения предынвестиционных исследований в общей сумме капитальных затрат довольно велика. По данным ЮНИДО, она составляет от 0.8 процента для крупных проектов до 5 процентов при небольших объемах инвестиций.

В общем случае результаты предынвестиционных исследований должны дать исчерпывающую характеристику инвестиционного проекта. На всех стадиях, несмотря на различную глубину проработки, исследования должны вестись комплексно, с возможным привлечением специалистов самого широкого профиля для уточнения технологических, технических и других вопросов (так называемые «поддерживающие исследования»).

Структура информации, прорабатываемой в ходе исследований, согласно рекомендациям ЮНИДО, выглядит следующим образом:

(1) цели проекта, его ориентация и экономическое окружение, юридическое обеспечение (налоги, государственная поддержка и т.п.);

(2) маркетинговая информация (возможности сбыта, конкурентная Среда, перспективная программа продаж и номенклатура продукции, ценовая политика);

(3) материальные затраты (потребности, цены и условия поставки сырья, вспомогательных материалов и энергоносителей);

(4) место размещения, с учетом технологических, климатических, социальных и иных факторов;

(5) проектно-конструкторская часть (выбор технологии, спецификация оборудования и условия его поставки, объемы строительства, конструкторская документация и т.п.);

(6) организация предприятия и накладные расходы (управление, сбыт и распределение продукции, условия аренды, графики амортизации оборудования и т.п.);

(7) кадры (потребность, обеспеченность, график работы, условия оплаты, необходимость обучения);

(8) график осуществления проекта (сроки строительства, монтажа и пуско-наладочных работ, период функционирования);

(9) коммерческая (финансовая и экономическая) оценка проекта.

Вышеприведенная структура в целом соответствует структуре бизнес-плана инвестиционного проекта.

Смысл общей оценки инвестиционного проекта заключается в представление всей информации о последнем в виде, позволяющем лицу, принимающему решение, сделать заключение о целесообразности (или нецелесообразности) осуществления инвестиций. В этом контексте особую роль играет коммерческая оценка.

Оценка коммерческой состоятельности – заключительное звено проведения предынвестиционных исследований. Она должна основываться на информации, полученной и проанализированной на всех предшествующих этапах работы.

Коммерческая оценка олицетворяет собой интегральный подход к анализу инвестиционного проекта. Как следствие, информация именно этого раздела бизнес-плана является ключевой при принятии потенциальным инвестором решения об участии в проекте.

Ценность результатов, полученных на данной стадии предынвестиционных исследований, в равной степени зависит от полноты и достоверности исходных данных и от корректности методов, использованных при их анализе. Значительную роль в обеспечении адекватной интерпретации результатов расчетов играет также опыт и квалификация экспертов или консультантов.

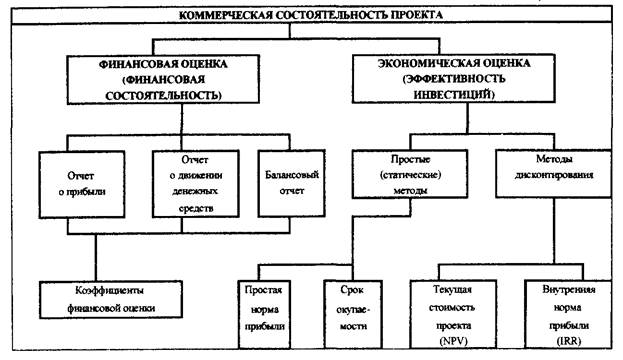

Каковы же общие критерии коммерческой привлекательности инвестиционного проекта? Этих критериев два. Кратко их можно обозначить как «финансовая состоятельность» (финансовая оцнка) и «эффективность» (экономическая оценка).

Оба указанных критерия взаимодополняют друг друга. В первом случае анализируется ликвидность (платежеспособность) проекта в ходе его реализации. Во втором — акцент ставится на потенциальной пособности проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темп их прироста.

Прежде чем обратиться к описанию формализованных методов оценки, следует подчеркнуть чрезвычайную значимость учета всего комплекса проблем, сопутствующих осуществлению инвестиционного проекта. В числе факторов, которые не могут быть представлены только в количественном измерении, должны быть учтены такие вопросы, как степень соответствия целей проекта общей стратегии развития предприятия, наличие квалифицированной и работоспособной «управленческой команды» (одна из важнейших предпосылок успешности любого начинания), готовность владельцев предприятия (акционеров) пойти на отсрочку выплаты дивидендов и т.п.

На рис. представлены некоторые из методов оценки по каждому из критериев. В следующих разделах они будут подробно рассмотрены.

Среди поддерживающих исследований особо необходимо выделить исследования, связанные с изучением предполагаемых рынков сбыта и других аспектов маркетинга, постольку, поскольку речь идет именно о коммерческой оценке инвестиций.

Рис. Методы оценки коммерческой состоятельности инвестиционного проекта

Эффективность ИП оценивается в течение всего расчетной периода (жизненного цикла), охватывающего интервал во времени от первоначального вложения средств до его прекращения воплощающегося в прекращении получения полезного результата и демонтаже оборудования. Начало расчетного периода рекомендуется устанавливать в задании на расчет эффективное ИП, например, на дату начала вложения средств в научно-исследовательские или проектно-конструкторские работы. Расчетный период разбивается на шаги — отрезки времени, в пределах которых осуществляется промежуточный расчет результата реализации ИП.

Шагам расчета даются номера: 0, 1, 2. n. Время в расчетном периоде измеряется в годах, долях года и отсчитывается от фиксированного момента t0 = 0, принимаемого за базовый. Обычно из соображений удобства работы в качестве базового года принимается момент начала или конец нулевого шага. При сравнении нескольких проектов базовый момент для них (нулевой шаг) рекомендуется выбирать один и тот же.

Реализация ИП порождает денежные потоки (потоки реальных денег). Денежный поток инвестиционного проекта – полученные или уплаченные денежные средства за определенный период (шаг) и за весь расчетный период.

На каждом шаге значение денежного потока характеризуется

— притоком, равным размеру денежных поступлений на шаге;

— оттоком в размере расходов или платежей данного шага;

— сальдо, равным разности между притоком и оттоком денежных средств.

Общий (суммарный) денежный поток состоит из совокупности потоков от отдельных видов деятельности:

— денежного потока от инвестиционной деятельности

— денежного потока от операционной деятельности

— денежного потока от финансовой деятельности

Сальдо денежного потока по отдельным видам деятельности рассчитывается путем алгебраического суммирования притоков денежных средств (со знаком плюс) и оттоков (со знаком минус) от конкретного вида деятельности на определенном шаге. Суммарное сальдо отражает суммарный итог (приток и отток) денежных средств по двум или трем видам деятельности, рассчитанный на каждом шаге расчета. Накопленное сальдо денежного потока может определяться как разница между накопленным притоком и накопленным оттоком денежных средств или как накопленное сальдо (накопленный эффект) денежного потока нарастающим итогом по шагам расчета.

При оценке эффективности ИП подбирается соответствующая схема его финансирования с целью обеспечения его финансовой реализуемости. Финансовая реализуемость ИП — обеспечение такой структуры денежных потоков от отдельных видов деятельности, при которых общая сумма притоков денежных средств от всех видов деятельности равна или больше суммы соответствующих оттоков.

Необходимым условием финансовой реализуемости ИП является неотрицательность на каждом шаге расчета величины накопленного сальдо по всем трем видам деятельности (инвестиционной, операционной и финансовой). При разработке схемы финансирования определяется потребность в привлеченных средствах. При необходимости предусматривается, что положительное сальдо суммарного денежного потока от всех видов деятельности может быть размещено на депозитном счете или в долговых ценных бумагах.

Такое вложение положительного сальдо суммарного денежного потока называется вложением денежных средств в дополнительные фонды. Вложение денежных средств (прибыли, амортизации и других свободных денежных средств) рассматривается как отток в дополнительные фонды, а приток средств из дополнительных фондов включается во внереализационные доходы по операционной деятельности.

Источник