- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Рентабельность затрат

- Рентабельность затрат (формула)

- Формула расчета рентабельности затрат, нормативные значения

- Сущность рентабельности затрат

- Общая формула

- Другие формулы для расчета рентабельности затрат

- Нормативные значения

- Значение показателя в динамике

- Анализ динамики показателя

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

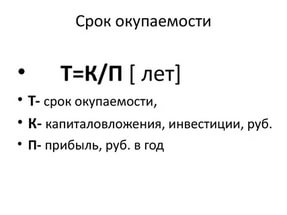

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Рентабельность затрат

Рентабельность затрат – это коэффициент который показывает количество получаемого дохода с одного потраченного рубля и рассчитывается как соотношение чистой прибыли к совокупной сумме затрат на создание и последующую реализацию продукции. Рентабельность вычисляется на основе данных бухгалтерского баланса и может применяться как ко всей организации, так и к её отдельным подразделениям.

Рентабельность затрат (формула)

В общем виде рентабельность затрат – это чистая прибыль, деленная на совокупные декапитализированные расходы (т.е. ресурсы, которые уже были затрачены, вычтены из актива баланса и подсчитаны в отчете о прибылях и убытках):

Что же следует относить к декапитализированным расходам? На практике расходы – это движение денежных средств за пределы организации. Однако бухгалтерский учет не все понесенные затраты признает формирующими прибыль, поэтому то что в отчетах указано в статье «расходы» зачастую заметно отличается от реальных денежных потоков. Таким образом, при расчете коэффициента рентабельности основных затрат прибыль организации сравнивается лишь с частью расходов, которые, в соответствии с бухгалтерскими принципами, обусловили формирование прибыли.

Особенности таких подсчетов определяются принятой в организации учетной политикой, а состав декапитализированных расходов может быть различным в зависимости от того, рентабельность затрат по какому направлению необходимо вычислить. В связи с эти можно выделить три показателя, которые отражают:

- Окупаемость себестоимости произведенных товаров/услуг:

- Окупаемость совокупных расходов

Нормативные значения показателя рентабельности затрат

Итак, коэффициент рентабельности не отражает окупаемость всех понесенных предприятием расходов в отчетном периоде, а демонстрирует лишь отдачу тех материальных ресурсов, которые участвовали в формировании прибыли. Предельные уровни рентабельности доминирующих в ряде отраслей предприятий определяются Постановлениями Совета Министров: для молочных и хлебобулочных производств – 15%, для производителей лекарственных средств – 25%, для предприятий легкой промышленности – 35% и т.д.

В целом высокий (для разных отраслей различный) показатель рентабельности затрат говорит об эффективном использовании ресурсов и максимальной окупаемости расходов.

Источник

Формула расчета рентабельности затрат, нормативные значения

Для оценки эффективности вложенных затрат в деятельность любой компании или производственного предприятия используют относительные показатели. Один из таких – рентабельность затрат. Коэффициент можно рассчитать разными способами. Для общих данных используют данные бухгалтерского учета по всей организации или отдельных подразделений, отделов или направлений работы. Рентабельность затрат можно рассчитать по разным видам продукции.

Сущность рентабельности затрат

Рентабельность – относительный показатель, показывающий соотношение расходов и полученных доходов. На его значение влияют внутренние и внешние факторы. К внутренним факторам относят:

- Объем продаж (или производства);

- Технические данные и возможности производственного оборудования;

- Численность и выработка;

- Стоимость закупаемого товара, материалов для производства продукции;

- Окончательная цена на продукцию.

Внешние факторы оказывают влияние на уровень рыночных цен предлагаемой продукции, спрос на рынке, уровень конкуренции и долю анализируемого предприятия на рынке.

Затраты предприятия – совокупность всех понесенных расходов в компании на производство и продажу продукции. При расчете коэффициента затрат используют полную, цеховую или производственную себестоимость.

Коэффициент показывает долю получаемого дохода с каждого вложенного рубля в деятельность предприятия. По его значению и динамике можно оценить эффективность управления предприятия, уровень затрат и сравнить с обще отраслевыми данными или нормативными значениями.

Общая формула

По балансу предприятия можно рассчитать общий показатель рентабельности затрат:

Крз = Пр/ З

Где Крз – коэффициент рентабельности затрат

Пр – чистая прибыль

З – затраты предприятия.

По форме №2 чистая прибыль соответствует строке 2400. Затраты берутся из нескольких значений: себестоимость продаж за №2120, коммерческие расходы за №2210, управленческие расходы за №2220, проценты к уплате за №2330, прочие расходы за №2350 . По сути это рентабельность предприятия или окупаемость совокупных расходов. Здесь учитываются все возможные расходы предприятия, отражаемые в бухгалтерской отчетности. Для его расчета по группе компаний, холдингу или нескольким взаимосвязанным компаниями следует провести консолидацию отчетов. Отражает общую эффективность деятельности предприятия, его управление.

Другие формулы для расчета рентабельности затрат

Окупаемость проданной продукции рассчитывают по следующей формуле:

Крз = ВП/ С

Где Крз – коэффициент рентабельности затрат,

ВП – валовая прибыль,

С – себестоимость продукции.

По форме №2 валовая прибыль соответствует строке 2100. Расходы берутся из показателя «себестоимость продаж» за №2120. По сути это рентабельность себестоимости. Здесь не учитываются другие расходы предприятия: коммерческие, управленческие и прочие расходы.

По нему мы можем судить об уровне наценки на продаваемые товары. Для анализа рентабельности расходов по определенной группе товаров используют аналогичную формулу. Для расчета будет показатели по каждой группе товаров: прибыль от продажи и себестоимость.

Для расчета эффективности продаж используют аналогичную формулу, добавив дополнительные расходы компании:

Крз = ПР/ (С+К+У)

Где Крз – коэффициент рентабельности затрат,

Пр – прибыль от реализации,

С – себестоимость продукции,

К – коммерческие расходы,

У – управленческие расходы.

По форме №2 прибыль от реализации соответствует строке 2200. Затраты берутся из «себестоимости продаж» за №2120, коммерческие расходы за №2210, управленческие расходы за №2220.

Для того, чтобы увидеть общую картину по использованию вложенных средств можно использовать такую формулу:

Крз = З/ В

Где Крз – коэффициент рентабельности затрат,

З – затраты,

В – выручка за проданную продукцию.

В числителе отражается сумма всех расходов на предприятии: себестоимость, коммерческие, управленческие расходы, прочие расходы. Значение выручки целесообразнее брать из управленческого учета, где отражается и будущий доход за отгруженную, но еще не оплаченную продукцию. В бухгалтерском учете отражается выручка, полученная на расчетный счет компании.

Для расчета также используют показатель ROCS. Он характеризует эффективность денежных потоков и вложений. Его рассчитывают по такой формуле:

ROCS = ЧДПпр / С

Где ROCS – коэффициент рентабельности,

ЧДПпр – чистый денежный приток,

С – себестоимость.

Чистый денежный приток состоит из двух значений: чистой прибыли, отражаемой в форме №2 за номером строки 2400, и амортизации. Амортизация отражается на 02 счете в бухгалтерском учете. Также ее включает в состав себестоимости. В калькуляции можно увидеть необходимую сумму. Показатель себестоимости отражается в строке 2120 формы №2 бухгалтерской отчетности. С помощью данной формулы отражается уровень окупаемости производства и уровней вложений в производство и реализацию продукции.

Долю чистых доходов в себестоимости продукции или продаваемых товаров определяют через такую формулу:

Крз = ЧП/ С

Где Крз – коэффициент рентабельности затрат,

ЧП – чистая прибыль,

С – себестоимость.

В числителе отражается сумма чистых доходов компании, это строчка 2400 в форме №2 бухгалтерской отчетности. Себестоимость можно взять из той же формы за строчкой № 2120.

С его помощью можно проследить динамику получаемых чистых доходов при определенном уровне затрат. А также можно прогнозировать предполагаемый уровень чистых доходов компании при увеличении производства или закупа товаров.

Нормативные значения

Строгих определений нормы по данному показателю нет. Каждое предприятие может определить для себя уровень приемлемой рентабельности расходов и отразить это в учетной политике. Коридор этих значений также определяются предприятием.

Многие финансовые организации определяют нормативное значение, исходя из обще отраслевых значений. Как правило, он должен находиться в коридоре от 0,15 до 0,4. При этом следует учитывать, как он рассчитывается.

Значение показателя в динамике

Для анализа деятельности предприятия и его текущих затрат изучают показатель в динамике. Для этого сравнивают годовые, квартальные или даже месячные данные.

Уменьшение значения можно охарактеризовать по-разному:

- Увеличение расходов (себестоимости) и снижению объемов прибыли;

- Вынужденное снижение цен для стимулирования сбыта;

- Увеличение составляющих расходов.

Увеличение показателя характеризует:

- Снижение затрат;

- Увеличение прибыли и доходов;

- Ускорение оборачиваемости активов;

- Увеличение эффективности использования оборотных и основных средств.

Указанные характеристики имеют место быть при относительно постоянном уровне издержек предприятия. Динамика показателя отражает другие изменения в управлении компанией и характеризует ее эффективность.

Анализ динамики показателя

Для выявления факторов, влияющих на уровень рентабельности, применяют факторный анализ. Он состоит из нескольких пошаговых формул. Как рассчитать показатели для факторного анализа, указано ниже:

- Рассчитываем значения на начало и конец анализируемого периода. Например, можно взять показатели за отчетный и прошлый год.

- Рассчитываем промежуточные значения для выявления влияния каждого отдельного фактора. Для этого заменяем в формуле на начало периода один показатель на его значение в конце периода. Полученное значение сравниваем с предыдущим. Разница и будет фактором влияния замененного показателя на уровень рентабельности затрат.

- Постепенная замена всех значение в формуле на показатели отчетного периода. В итоге должно получится значение отчетного периода. Значит расчет был проведен правильно.

Анализ факторов влияния позволит выявить слабые или, наоборот, сильные стороны. С их помощью возможно регулировать значение и уровень издержек в будущем периоде и корректировать политику сбыта и производства организации. Это также позволит спланировать показатели будущих периодов при составлении бюджетов на следующий год. для планирования следует брать значения несколько последних периодов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Формула себестоимости реализованной продукции

Что такое полная себестоимость продукции предприятия

Что такое OIBDA простым языком

Рентабельность продаж – это что такое простыми словами

Источник