- Формула окупаемости затрат

- Понятие окупаемости затрат

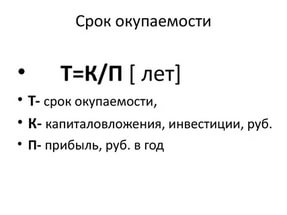

- Простая формула окупаемости затрат

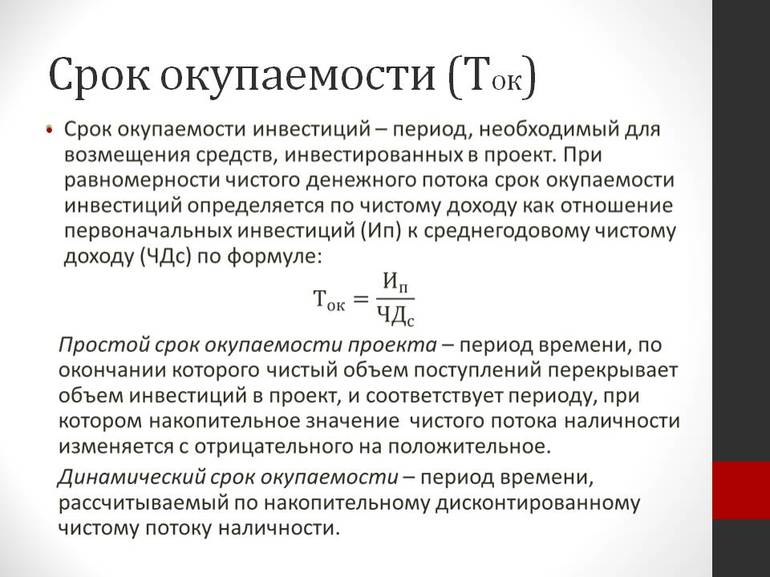

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Расчет срока окупаемости инвестиционного проекта

- Применимость окупаемости к видам деятельности

- Понятие эффективности инвестиций

- Смысл расчёта и исходные данные

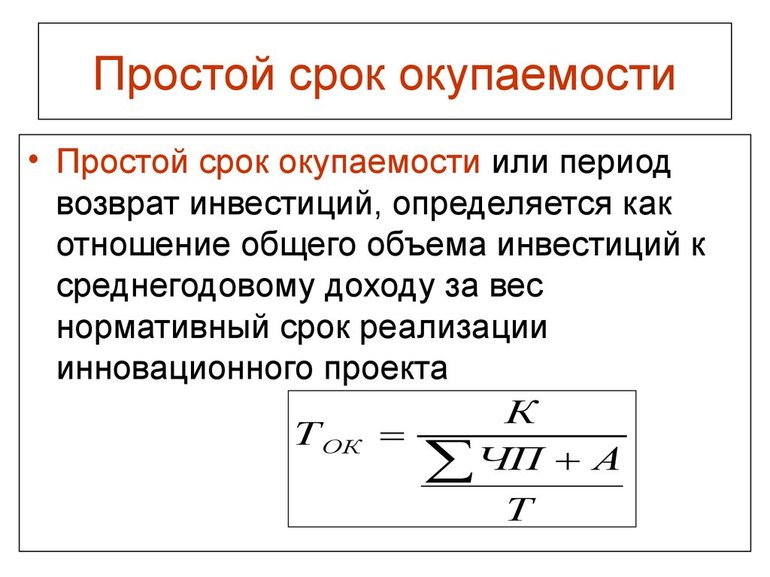

- Расчётные формулы возвратности

- Сравнение проектов одинаковой длительности

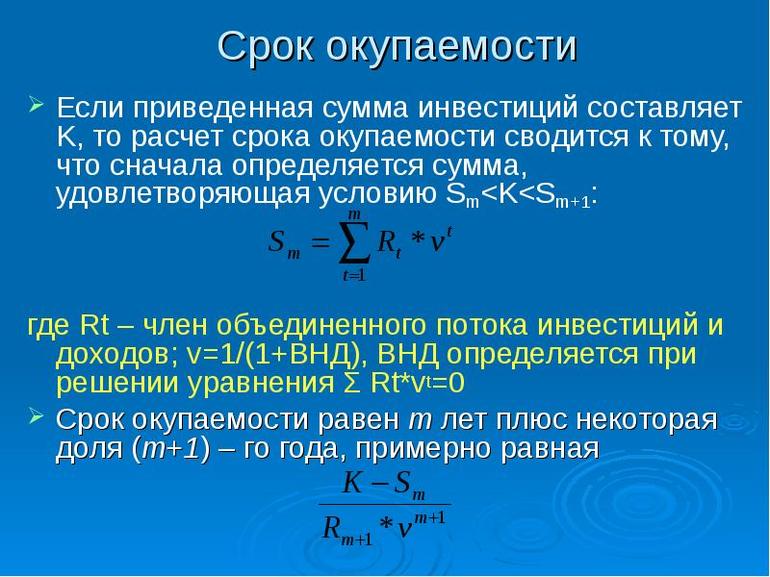

- Дисконтированный метод вычислений

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

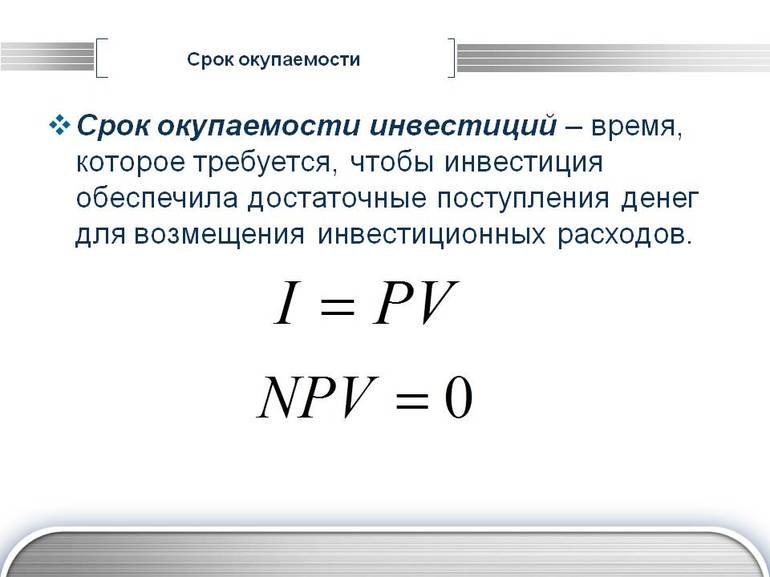

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Решение Формула окупаемости затрат для решения данной задачи выглядит следующим образом:Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

Ответ Соз = 3 года| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Решение Формула окупаемости затрат для данного случая:Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Расчет срока окупаемости инвестиционного проекта

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы. Существуют определённые виды деятельности, в отношении которых применяют этот критерий экономической эффективности финансирования. Для понимания сути вычислений возвратности следует ознакомиться с терминами, применяемыми в расчётах. Определяют показатель прибыльности по специальным формулам.

Применимость окупаемости к видам деятельности

Основным индикатором привлекательности инвестирования в любом направлении бизнеса является быстрота возвращения вложенного капитала. Срок окупаемости предоставляет предпринимателю возможность сравнить варианты создания или совершенствования производства и выбрать проект, в наибольшей степени соответствующий его устремлениям и денежным возможностям. Для оценки по критерию скорости возврата вложений подходят следующие сферы предпринимательской деятельности:

- Инвестирование долгосрочное: приобретение ценных бумаг, вложения в уставной капитал какого-то предприятия. Здесь срок окупаемости представлен отрезком времени, через которое отдача от проекта окажется равной сумме финансирования. Чем этот период меньше, тем привлекательнее вложения.

- Капитальные затраты в недвижимость, реконструкция и модернизация производства. Время, какое понадобится для достижения прибылью размера потраченных на развитие технологии средств, укажет на срок возвратности.

- Приобретение оборудования: машин, станков и механизмов, приборов осуществляют для обновления производственных фондов. Возврат затраченных на покупки денег произойдёт за счёт эксплуатации приобретённой компанией техники — всегда присутствует стремление предпринимателя к скорейшей компенсации расходов.

Не считаются инвестированием краткосрочные (сроком до 12 месяцев) вложения: выпуск облигаций, предоставление займов другим организациям — такая деятельность называется финансовой. Срок окупаемости исчисляется от начального шага проекта до полного возврата вложенных средств. Момент, когда денежные поступления становятся положительными в постоянном режиме, определяет точку окупаемости проекта.

Понятие эффективности инвестиций

Получение экономического результата на рубль вложений означает действенность инвестиционного проекта. В зарубежной практике критерием для количественного нахождения эффективности вложений в основной капитал служит норма чистой прибыли за определенный срок. Определить показатель можно по формуле Нчп=(Пч-И)*100/И, где Пч — прибыль чистая от финансирования, И — размер инвестиций. В отечественной экономике эффективность рассчитывается из выражения Эи=П/К или Т=К/П, где:

- П — прибыль бухгалтерская чистая от вложений;

- К — капитальные затраты;

- Т — срок окупаемости.

Существуют и другие термины окупаемости, употребление которых связано со сроком возврата денег. Чистый эффект за несколько лет от финансовых вливаний, выраженный в современных денежных знаках, называют чистой приведённой стоимостью (Счп). Норма внутренней прибыли (Нвп) — процентная ставка или дисконт, служит для приведения Счп к нулю.

Смысл расчёта и исходные данные

Перед тем как посчитать окупаемость проекта, надо понять суть вычислений и собрать необходимые для этого сведения. Показатель возвратности используют при сравнительном анализе нескольких вариантов инвестиций как единственный параметр, или срок окупаемости учитывается в комплексе с другими факторами, раскрывающими эффективность вложений. Если нужна быстрая отдача от финансирования, ориентируются только на период возврата средств: примером могут быть инвестиции для оздоровления компании. Для расчёта окупаемости проекта потребуются следующие показатели:

- расходы, включающие все фининвестиции с начала финансирования;

- чистый годовой доход: выручка от результатов вложений за минусом налогов и всех затрат;

- амортизация — количество израсходованных в течение года финсредств на ремонт оборудования, его модернизацию и усовершенствование;

- срок инвестиционных затрат.

Чтобы рассчитать дисконтированный срок возвратности или окупаемости, потребуется также просуммировать приход всех денег за рассматриваемый отрезок времени, определить процентную ставку и срок дисконтирования, стартовый размер инвестиций. На период возврата вложений оказывают влияние и другие факторы, их разделяют на внешние и внутренние.

К первым относятся арендные платежи за производственные площади, расходы на обслуживание взятого кредита и непредвиденные траты. В отличие от внешних факторов, на которые предпринимателю повлиять сложно, внутренние расходы пребывают полностью под его контролем: стратегия развития предприятия зависит от владельца бизнеса.

Расчётные формулы возвратности

В английском языке показатель времени окупаемости обозначается аббревиатурой PBP — pay-back period. В зависимости от характера поступления дохода применяют один из методов вычислений. Их два: первый не учитывает временную стоимость денег и является более простым, другой принимает во внимание ставку дисконтирования.

Сравнение проектов одинаковой длительности

Иными условиями применения первой формулы для периода окупаемости считаются следующие посылы: во все инвестпроекты вложения выполняются однократно, поступление денег на всём протяжении действия предприятия каждый год будет одинаковым. Понять смысл методики поможет пример для расчёта окупаемости проекта по сроку через формулу Т=И/Д, где И — объём вложений в рублях, Д — полная ∑ прибыли, включая амортизацию, руб./мес. Исходные данные для вычислений:

- размер инвестиций 100 тыс. руб.;

- доход помесячно составил 25+35+45 т. руб.;

- всего за квартал Д=105 тысяч рублей.

Найти срок окупаемости можно, использовав вышеприведённую формулу срока окупаемости инвестиций: Т=100/105=1 кв. или 3 месяца. Метод применяется часто вследствие простоты и наглядности, возможности оценить риски проектов: существует прямая зависимость между этими показателями. С возрастанием периода окупаемости до предельных величин вложения могут стать невозвратными.

Дисконтированный метод вычислений

Предыдущий расчёт не учитывает фактора времени: в долгосрочном периоде стоимость денег может существенно изменяться, что приведёт к искажению оценки окупаемости проекта. Динамические методы вычислений дисконтируют потоки, и приводят стоимость денежных знаков к единому моменту времени. Такие способы расчётов применяются в следующих случаях:

- Есть уверенность или предположения о том, что срок будущих поступлений станет значительно отличаться от сегодняшних денег.

- Существует достоверная информация, посредством которой можно спрогнозировать размер грядущих платежей.

- Явно выражена сезонность срока зарабатывания денежных средств.

- Оценивается рентабельность крупного коммерческого проекта.

- Объект пребывает в стадии строительства или запуска в эксплуатацию.

Метод дисконтирования позволяет точно дать прогноз нестабильных и неравномерно поступающих денег с высокими рисками. Главное отличие от других способов вычислений — учитывается комплекс факторов, их взаимное соотношение: это срок поступления и оттока капитала, дебиторская задолженность и структурные перемены.

Дисконтированный период окупаемости вложений — срок возврата начальных затрат на осуществление проекта за счёт доходов, увеличенных по заданной норме прибыли в текущем времени. В формулу для определения окупаемости входит коэффициент дисконтирования k, он учитывает влияние времени на величину дохода, и находится из выражения k =1/(1+ d) n, где d — процентная ставка, n — порядковый номер года от начала проекта. Формула дисконтированного срока окупаемости имеет вид: Т=Д/(1+ d) n, где Д — чистый денежный поток.

Пример расчёта срока для проекта с начальными вложениями 100 т. р., периодом организации — освоения денег, 1 год. Прибыль предполагается в размере 40 тыс. р./год, ставка — 10%. Решение: денежный поток с учётом дисконта в первый период равен минус 100, второй — 40/(1+0,1) 1=36,4; третий 40/(1+0,1) 2=33,1; четвёртый 40/(1+0,1) 3=30,0; пятый 40/(1+0,1) 4=27,3. Результаты вычислений сводятся в таблицу.

| Показатели | 1 | 2 | 3 | 4 | 5 |

|---|---|---|---|---|---|

| Вложения, т. р. | 100 | — | — | — | — |

| Денежный поток, тыс. руб. | 0 | 40 | 40 | 40 | 40 |

| То же, с учётом дисконта | -100 | 36,4 | 33,1 | 33,0 | 27,3 |

| Итог | -100 | -63,6 | -30,5 | 2,5 | 29,8 |

Из таблицы понятно, что для рассмотренного проекта окупаемость обозначена в четвёртом году его реализации, а в следующем сроке дисконтированный денежный поток ожидается около 30 тысяч рублей. Достаточно ли полученного результата предпринимателю — неизвестно, решение будет приниматься в совокупности с другими оценочными показателями.

А как вы считаете окупаемость?

Источник