- Discovered

- О финансах и не только…

- Чистая текущая стоимость (NPV)

- Что такое чистая текущая стоимость (NPV)?

- Формула расчёта NPV

- Практическое применение NPV (чистой текущей стоимости)

- Преимущества и недостатки NPV

- Окупаемость инвестиций – нормы, расчеты, показатели

- Срок окупаемости инвестиций проекта

- Показатели срока окупаемости

- Дисконтированная окупаемость инвестиций

- Норма окупаемости инвестиций

- Расчет окупаемости инвестиций

- Формула

- Чистая окупаемость инвестиций

- Показатель окупаемости инвестиций

- Условия бесконечного срока окупаемости инвестиций

Discovered

О финансах и не только…

Чистая текущая стоимость (NPV)

В данной статье мы рассмотрим, что такое чистая текущая стоимость (NPV), какой экономический смысл она имеет, как и по какой формуле рассчитать чистую текущую стоимость, рассмотрим некоторые примеры расчёта, в том числе при помощи формул MS Exel.

Что такое чистая текущая стоимость (NPV)?

При вложении денег в любой инвестиционный проект ключевым моментом для инвестора является оценка экономической целесообразности такого инвестирования. Ведь инвестор стремится не только окупить свои вложения, но и ещё что-то заработать сверх суммы первоначальной инвестиции. Кроме того, задачей инвестора является поиск альтернативных вариантов инвестирования, которые бы при сопоставимых уровнях риска и прочих условиях инвестирования принесли бы более высокую прибыль. Одним из методов подобного анализа является расчёт чистой текущей стоимости инвестиционного проекта.

Чистая текущая стоимость (NPV, Net Present Value) – это показатель экономической эффективности инвестиционного проекта, который рассчитывается путём дисконтирования (приведения к текущей стоимости, т.е. на момент инвестирования) ожидаемых денежных потоков (как доходов, так и расходов).

Чистая текущая стоимость отражает прибыль инвестора (добавочную стоимость инвестиций), которую инвестор ожидает получить от реализации проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением такого проекта.

В отечественной практике термин «чистая текущая стоимость» имеет ряд тождественных обозначений: чистая приведённая стоимость (ЧПС), чистый приведённый эффект (ЧПЭ), чистый дисконтированный доход (ЧДД), Net Present Value (NPV).

Формула расчёта NPV

Для расчёта NPV необходимо:

- Составить прогнозный график денежных потоков по инвестиционному проекту в разрезе периодов. Денежные потоки должны включать как доходы (притоки средств), так и расходы (осуществляемые инвестиции и прочие затраты по реализации проекта).

- Определить размер ставки дисконтирования. По сути, ставка дисконтирования отражает предельную норму стоимости капитала инвестора. Например, если для инвестирования будут использованы заёмные средства банка, то ставкой дисконтирования будет являться эффективная ставка процента по кредиту. Если же будут использованы собственные средства инвестора, то за ставку дисконтирования может быть взята ставка процента по банковскому депозиту, ставка доходности по государственным облигациям и т.п.

Расчёт NPV осуществляется по следующей формуле:

где

NPV (Net Present Value) — чистая текущая стоимость инвестиционного проекта;

CF (Cash Flow) — денежный поток;

r — ставка дисконтирования;

n — общее количество периодов (интервалов, шагов) i = 0, 1, 2, …, n за весь срок инвестирования.

В данной формуле CF0 соответствует объёму первоначальных инвестиций IC (Invested Capital), т.е. CF0 = IC. При этом денежный поток CF0 имеет отрицательное значение.

Поэтому, вышеуказанную формулу можно модифицировать:

Если инвестиции в проект осуществляются не одномоментно, а на протяжении ряда периодов, то инвестиционные вложения также должны быть продисконтированны. В таком случае формула NPV проекта примет следующий вид:

Практическое применение NPV (чистой текущей стоимости)

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

- NPV

В результате проведённых расчётов проект А следует отклонить, проект Б находится в точке безразличия для инвестора, а вот проекты В и Г следует использовать для вложения средств. При этом, если необходимо выбрать только один проект, то предпочтение следует отдать проекту В, невзирая на то, что сумму недисконтированных денежных потоков за 10 лет он генерирует меньше, чем проект Г.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

Источник

Окупаемость инвестиций – нормы, расчеты, показатели

Окупаемость инвестиций представляет собой сложный процесс планирования, расчетов и анализа. Для того, чтобы определить сроки, необходимо разбираться в видах процедур, нормах и показателях. Специфика работы с инвестициями, получение отдачи от вложенных средств – это сложная работа, которую облегчает опыт и своевременная информированность.

При работе с инвестициями полезной будет следующая информация:

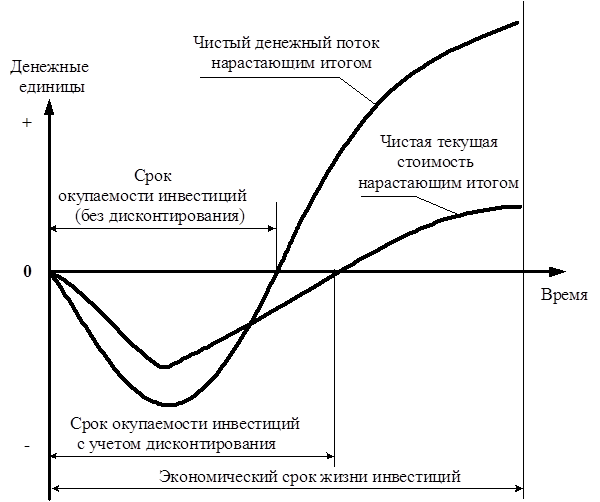

Срок окупаемости инвестиций проекта

Срок окупаемости инвестиций является минимальным периодом, в течение которого будут возвращены денежные средства, направленные на финансирование инвестиционного проекта или бизнеса. Это основной показатель при оценивании бизнес-плана проекта с точки зрения инвестора.

Показатели срока окупаемости

- Сроки окупаемости инвестиций;

- Дисконтированные сроки окупаемости инвестиций;

- Сроки окупаемости, включая ликвидационную стоимость.

Для использования формулы, определения срока окупаемости инвестиционного проекта под расходами имеют ввиду расходы на улучшение процесса производства или покупки продукта. Этот процесс предполагает определенные временные затраты, поэтому ожидать моментального возврата средств и получения результатов эффективности — ошибочно.

Дисконтированная окупаемость инвестиций

В мировой практике при работе с инвестициями используется английской обозначение дисконтированного срока окупаемости инвестиций – DPP (Discounted Payback Period).

Это срок, во время которого возвращаются вложенные деньги, включая ставку дисконта. Формула отличается от традиционного расчета сроков окупаемости дисконтированием денежной массы с учетом достижения запланированных финансовых поступлений на момент текущего времени.

DPP (Discounted Payback Period) – является дисконтированным сроком окупаемости инвестиций;

IC (Invest Capital) – первоначальными инвестиционными затратами проекта;

CF (Cash Flow) – денежный поток, который запустила инвестиция;

r – уровень ставки дисконтирования;

n – сроки выполнения проекта.

Норма окупаемости инвестиций

За год норму окупаемости инвестиций считают предельной, т.е коэффициентом дисконтирования. Иными словами, имея определенную величину наличных притоков, ее объемы будут равны актуальным показателям величин их оттоков.

При указанном коэффициенте, актуальные показатели денежных притоков, согласно экономического проекта, равны настоящему объему вложенных средств. Что касается величины чистой текущей стоимости, то она равна нулю.

Уровень предельной нормы окупаемости при единовременных инвестициях рассчитываются по формуле или по графику.

Оценка уровня прибыльности инвестиций определяется с учетом ставки ссудных процентов (i), а также, данных предельной нормы окупаемости вложенных средств (г). Предельной нормой окупаемости инвестиций считается запланированная отдача от инвестиции.

Внутреннюю (предельную) норму окупаемости инвестиций обозначают процентами или долями. г = MRP K

Баланс возможен, когда MRP к = MI к или г = i.

Разность (г — i) — предельная чистая окупаемость инвестиций. Если (г — i) = 0, это означает получение оптимального объема инвестиций.

Расчет окупаемости инвестиций

ROI (Return On Investment) является коэффицентом возврата вложенных средств, а также показателем рентабельности инвестиций.

Это процентная демонстрация уровня прибыльности, если величина превышает отметку в 100%), а также убыточности, если показатели падают ниже 100% от определенного объема финансирования производства, компании или проекта.

Расчет показателей опирается на:

- Объемы себестоимостипродукта (товара/услуги)

Полный объем расходов на производство (материалы, транспортировка, оплата труда и т.д).

Уровень финальной прибыли в результате реализации.

Суммарный показатель финансирования, которое было использовано для инвестиции.

Формула

Инвесторы применяют различные формулы при определении оценки индекса ROI.

- RO I= (доход — себестоимость) /сумма инвестиций*100%

Если результат не достигает отметки 100, это означает отсутствие окупаемости вложений.

- ROI(период)= (Сумма инвестиции к концу периода + Доход за выбранный период — Размер осуществленной инвестиции) /Размер осуществленной инвестиции

Так определяется уровень доходности за период обладания активом, демонстрирует динамику роста инвестиции.

Это базовые формулы расчета окупаемости инвестиций, которые наиболее популярны среди финансистов, которые позволяют учитывать особенности любого бизнеса, предоставляя максимально точные показатели.

Коэффициент возврата инвестиций рассчитывается не для «голых» цифр, а для внесения корректировок в процесс управления деятельностью, которая осуществляется благодаря финансированию.

Чистая окупаемость инвестиций

Окупаемость инвестиций является процедурой, направленной на возврат финансирования, направленного в виде стартового капитала или дополнительной капитализации проекта.

Нельзя однозначно дать определение хорошего ROI. Различные направления и масштабы проектов предполагают индивидуальные показатели чистой окупаемости инвестиций. Безусловно, каждый инвестор рассчитывает на безубыточность проекта при положительных величинах.

Успех в определении ROI позволяет добиться чистой окупаемости инвестиций, показатели которых являются эффективными инструментами в процессе анализа финансовой стороны проекта, включая ряд внешних и внутренних факторов.

Показатель окупаемости инвестиций

ROI (return on investment) является ключевым показателем окупаемости финансовых вложений, который в инвестиционных кругах принято называть коэффициентом возврата финансирования или показателем рентабельности инвестиций.Каждая сделка, покупка или развитие бизнеса не должна обходиться без наличия подобных величин.

Математически, ROI определяется процентами, т.е. сотой частью, что позволяет считать ROI величиной безразмерной. Расчеты, также, как и разновидности сроков окупаемости инвестиций имеют различный характер, например:

ROI при владении недвижимым имуществом.

ROI приобретения бизнеса «под ключ».

ROI рекламной компании

ROI на перепродажах

Условия бесконечного срока окупаемости инвестиций

На первый взгляд можно предположить, что каждое финансирование имеет определенный срок окупаемости, однако встречаются случаи бесконечного ROI. Это случается тогда, когда владелец бизнеса не вкладывает собственные средства, но прибыль была получена. Такое случается при оказании услуг и получении за свой труд оплаты в виде процента от стоимости товара или услуги.

ROI=. ((10000-0)/0)*100% = ∞.

В этом случае можно, даже, поступить вопреки математическим законам и сделать деление на 0, как это допустимо в условиях расчетов, которые позволяет высшая математика. При этом, 0 – это показатель не числового значения, а бесконечно малой величины. Этот подход к определению сроков окупаемости используется редко, но о нем, также, важно, иметь представление.

Источник