CBONDS

- Полное покрытие мировых рынков облигаций и акций

- Свыше 20 000 индексов по рынкам акций, облигаций, товарному рынку и макроэкономике

- Рейтинги всех глобальных и страновых рейтинговых агентств

- Отчетность эмитентов по МСФО и локальным стандартам

- Высокая скорость работы, интуитивный интерфейс, отличные графические возможности

- Доступ через сайт, мобильное приложение, надстройку для MS Excel

- 1 — Ребрендинг

- 2 — Горизонтальное меню

- 3 — Единый поиск по облигациям, акциям и индексам

- 4 — Новое расположение личного кабинета

- 5 — Доступ на 9 языках

- Полное покрытие мировых рынков облигаций и акций

- Свыше 20 000 индексов по рынкам акций, облигаций, товарному рынку и макроэкономике

- Рейтинги всех глобальных и страновых рейтинговых агентств

- Отчетность эмитентов по МСФО и локальным стандартам

- Высокая скорость работы, интуитивный интерфейс, отличные графические возможности

- Доступ через сайт, мобильное приложение, надстройку для MS Excel

- Надежные источники данных

- Расширенные возможности поиска и отслеживания динамики финансовых инструментов

Облигации

Навигационная панель для перемещения между блоками

Источник

Блог компании Иволга Капитал | «Народные» ОФЗ-н – безрисковая «парковка» денег

Источник: Минфин, Invensting.ru

Когда встает вопрос о необходимости инвестировать деньги в нулевой риск (например, для временной «парковки» денег), в голову приходят, как правило, две идеи – открыть вклад или купить на рынке ОФЗ. Обычные ОФЗ сложно назвать полным аналогом вклада и по рискам, и по доходности: короткие выпуски не принесут доходности выше вкладов, а по длинным выпускам волатильность может “съесть” премию по отношению к депозитным ставкам. Однако для физических лиц есть один инструмент, способный перекрыть эти негативные эффекты — “народные” ОФЗ (ОФЗ-н).

Торгующим инвесторам на рынке этот инструмент не так сильно известен: по ОФЗ-н не существуют вторичных торгов. Минфин с помощью четырех банков-посредников (Сбербанк, ВТБ, ПСБ и Почта-Банк) продает и выкупает у граждан эти облигации по их запросу. «Народные» ОФЗ также сильно отличаются по условиям обращения и имеют следующие характеристики.

Характеристики ОФЗ-н (на примере трехлетней ОФЗ-н 53006)

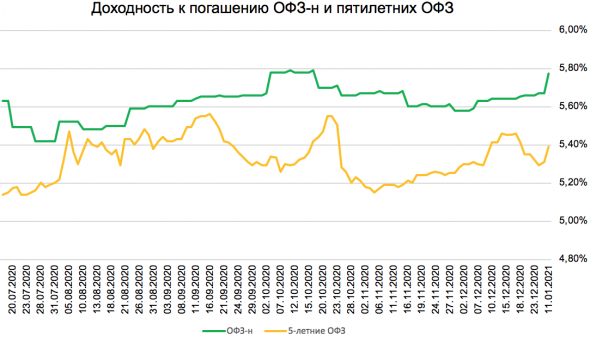

Цена размещения — определяется Минфином на неделю вперед каждую пятницу и публикуется на сайте министерства. В зависимости от цен на обычные ОФЗ, цена размещения идет с таким расчетом, чтобы давать премию к доходности по отношению к обычным ОФЗ (в реальности сопоставима с доходностями 5-летних ОФЗ). Сейчас по ОФЗ-н 53006 цена размещения составляет 98,3%-98,5% от номинала при доходности к погашению 5,77%-5,78%.

Купонная доходность – выплата купона производится раз в полгода. В ОФЗ-н заранее оговаривается размер купона для каждой из купонных выплат. Для ОФЗ-н 53006 (шестого, размещаемого сейчас выпуска) определены следующие их значения: 1 купон – 4,1% годовых, 2 купон – 4,4% годовых, 3 купон – 4,7% годовых, 4 купон — 5% годовых, 5 купон – 5,3% годовых, 6 купон – 5,73% годовых

Накопленный купонный доход — также высчитывается заранее к каждой цене покупки/продажи. Его нужно будет уплатить при приобретении. Если облигация продана в течение первых 12 месяцев владения – выплаченный и накопленный купонный доход за текущий купонный период будет потерян (либо сальдирован). Если больше — то НКД будет выплачен.

Выкуп (продажа) облигаций — продать ОФЗ-н можно в любое время. При этом цена выкупа равняется цене покупки, но не выше номинала. В этом и заключается самое полезное свойство бумаги перед всеми остальными типами ОФЗ — гарантированная нулевая волатильность тела облигации, если бумаги куплены с дисконтом. В реальности все «народные» ОФЗ размещаются с дисконтом.

Объем размещения — в размещаемом сейчас выпуске ОФЗ-н 53006 установленный лимит размещения составляет 15 млрд рублей, из которого 10,7 млрд уже куплены. Как такового букбилдинга по ОФЗ-н не существует, все заявки удовлетворяются в полном объеме в рамках лимита 15 млн рублей на физлицо. Спрос на эти бумаги распределен равномерно, но в динамике размещения можно заметить усилия банков по “перекладыванию” депозитов в этот тип ОФЗ в этом году.

Объем размещения ОФЗ-н 53006 (в млн. Рублей)

Доходность к погашению – рассчитывается как и в других бумагах, но не изменяется в течение времени. Однако при досрочном погашении бумаги она, по сути, трансформируются в полученную купонную доходность.

Номинал и минимальная сумма покупки бумаг — одна ОФЗ-н продается номиналом 1000 рублей минимальным лотом 10 бумаг (т.е. 10 000 рублей по номиналу)

Приобретение и продажа ОФЗ-н — Приобрести бумаги можно через брокерские счета указанных выше четырех банков. Сделать это также можно и через мобильные приложения брокеров, в зависимости от правил каждого банка. Продать их можно таким же образом.

- Для новых (пятого и шестого) выпусков ОФЗ-н при приобретении бумаг не взимается комиссия за сделки приобретения и продажи облигаций

- В 2020 году Минфином было принято решение о том, что владельцы ОФЗ-н будут получать дополнительную премию, которая будет компенсировать затраты на уплату налога с купонного дохода по бумаге. Таким образом, хоть и купон по новым правилам будет облагаться НДФЛ в 13%, реальная доходность не будет снижаться за счет этого налога

- Полезным свойством для долгосрочных держателей ОФЗ-н может стать возможность брать кредит под залог этих облигаций

Выводы

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

Источник

Облигации федерального займа для физических лиц (ОФЗ-н). Часто задаваемые вопросы (FAQ)

Обновлено 31.05.2021 . Здесь собраны ответы на часто задаваемые вопросы (FAQ) про ОФЗ-н. В значительной мере, статья представляет собой обобщение постов этой ветки форума

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы, преимущественно, как средство для повышения финансовой грамотности. При этом, для привлечения населения, доходность обеспечивается на уровне лучших вкладов, значительно выше, чем «Средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях». Так во второй декаде мая 2021 года эта ставка составила 4,94% годовых. Самый доходный из вкладов (КЕБ, Оптимальный на 3 года) предлагает номинальную ставку 6,25%, или, в пересчете на годовую капитализацию — 6,43%. Тогда как доходность ОФЗ-н 7-го выпуска более 7%. Доходность рыночных ОФЗ с погашением через 3 года составляет около 6,3%.

Среди инструментов для инвестирования, ОФЗ-н занимают промежуточное положение между вкладами и облигациями.

С одной стороны, для вложения в ОФЗ-н не надо обладать особыми знаниями. Процесс покупки ОФЗ-н мало отличается от процесса открытия вклада. Не надо осваивать биржевой терминал, принципы биржевой торговли и т.д. Не надо мучиться с выбором: каждый конкретный момент времени продается только один выпуск ОФЗ-н. Как и для вкладов, у вас всегда есть возможность в любой момент возвратить внесенные деньги. А если с момента покупки пройдет хотя бы год, то вам даже не придется возвращать полученные проценты, которые выплачиваются два раза в год. Кстати, «досрочное погашение», в отличие от «досрочного закрытия вклада» можно сделать не на всю сумму, а на любое число из купленных облигаций. Остальные останутся в рабочем состоянии и продолжат приносить доход.

С другой стороны, ОФЗ-н это не совсем вклад. У них есть ряд особенностей, характерных для облигаций. О них речь пойдет ниже.

Эта статья построена специально в форме ответов на часто задаваемые вопросы (FAQ). Её не обязательно читать «от корки до корки». Если вопрос Вас не интересует – переходите к следующему.

1. Чем ОФЗ-н отличаются от обычных облигаций, например, от других ОФЗ

1) ОФЗ-н в принципе не торгуются на бирже. Они покупаются и продаются только у Минфина по фиксированной цене через уполномоченных брокеров (Сбербанк, ВТБ, ПСБ и Почта банк).

2) Доходность ОФЗ-н выше аналогичных по сроку ОФЗ-ПД.

3) Вы всегда можете погасить ОФЗ-н досрочно за цену покупки (но не выше номинала). То есть «просадка» рыночной цены, столь опасная для «просто» ОФЗ, вам не грозит. Это может быть важно для тех, кто верит в грядущий кризис.

4) ОФЗ-н НЕЛЬЗЯ покупать на ИИС.

2. Чем ОФЗ-н отличаются от вкладов в банках. Как выплачивают проценты

Главное отличие в способе выплаты процентов. Когда вы открываете вклад в банке, то в договоре фиксируется дата начала и дата окончания вклада. Также в договоре записан способ получения процентов: в конце срока или ежемесячно (ежеквартально) с капитализацией или с выплатой на текущий счет (на карту). Причем проценты выплачивают, обычно, либо в день открытия вклада, либо в первый/последний день месяца.

С ОФЗ-н дело обстоит немного иначе. Дата, когда они будут погашены (выплачена их номинальная стоимость – 1000 рублей) и даты выплаты процентов записаны в условиях выпуска. Причем, в указанную дату владельцу ОФЗ-н будет выплачена вся сумма «купона».

Когда-то облигации печатали на бумаге, и каждый раз при выплате процентов по ним отрезали определенную часть облигации – купон.

Облигации давно не печатают, они существуют только в электронном виде, но термин «купон» или «купонный доход» сохранился. Им обозначается сумма денег, положенная каждый раз при выплате процентов.

Итак, в определенную ещё при выпуске ОФЗ-н дату, каждый владелец облигации получает сумму, также определенную заранее – в условиях выпуска. Причем, это сумма не зависит от того, когда была куплена облигация. Главное, чтобы в день выплаты облигация принадлежала вам. Это было бы несправедливо, но при покупке облигации, кроме её цены нужно ещё заплатить НКД (накопленный купонный доход).

3. Сколько стоит ОФЗ-н. Накопленный купонный доход

Когда вы покупаете облигацию (любую, не только ОФЗ-н) вы платите за неё: «чистую цену» + НКД (накопленный купонный доход).

Чистая цена облигации рассчитывается как номинал (для ОФЗ-н — 1000 рублей) умноженный на цену размещения в процентах. Цену размещения Минфин рассчитывает на неделю вперед, и каждую пятницу публикует на своём сайте . Цена может быть как больше, так и меньше 100%. Она зависит от того, по какой цене торгуются на бирже «обычные» ОФЗ. Минфин не раскрывает формулу по которой производится расчет цены, но понятно, что это средняя цена по ОФЗ с близким сроком погашения с некоторой премией для повышения привлекательности ОФЗ-н.

В день начала продаж выпуска ОФЗ-н НКД равен нулю. Каждый следующий день он увеличивается на сумму равную купонному доходу, деленную на число дней купонного периода. Таким образом, в день выплаты купонного дохода (процентов) НКД становится равен купону, а после его выплаты НКД обнуляется.

Величина НКД рассчитывается и публикуется в той же таблице, что и цена размещения.

Начиная с 4-го выпуска комиссия за покупку и продажу ОФЗ-н не взимается.

4. Как купить ОФЗ-н первый раз

За один раз можно купить не менее 10 облигаций. Ограничение «сверху» тоже есть: один человек имеет право купить всего не более 15 000 облигаций одного выпуска.

Самый простой способ – прийти в один из банков-агентов с паспортом и деньгами и сказать, что вы хотите купить ОФЗ-н. Всё остальное происходит без вашего участия, вам нужно было только расписываться. Вам должны:

1) Открыть текущий или карточный счет (если у вас его ещё нет).

2) Открыть брокерский счет, если у вас его ещё нет. Автоматически в дополнение к нему откроется счет-депо для хранения ценных бумаг. Если брокерский счет уже есть, заводить отдельные брокерские счета и счета-депо для ОФЗ-н не надо. При оформлении договора проследите, чтобы было указано, что проценты нужно выводить на банковский счет (текущий или карточный), а не на брокерский.

3) Если это Сбербанк – выдать карту переменных кодов (потребуется для покупки ОФЗ-н по телефону). Если не дали — не страшно, в последнее время стало возможным подтверждение по СМС.

4) Принять деньги на текущий или карточный счет и перевести их на брокерский счет.

5) Принять заявку на покупку ОФЗ-н.

6) Если вы не подключены к Сбербанк-онлайн (интернет-банк для ВТБ, ПСБ или Почта-банка), это стоит сделать. Впрочем, не обязательно. Можно обойтись и без этого, но с интернет-банком удобнее.

На следующий день купленные ОФЗ-н появятся на вашем счете-депо в интернет-банке.

К сожалению, ОФЗ-н пока ещё остаются сравнительно мало распространенным продуктом, и далеко не во всех офисах банков-агентов хорошо разобрались с ними. Поэтому периодически появляются сообщения (например здесь ) о том, что сотрудники банков отказываются продавать ОФЗ-н под самыми невероятными предлогами. Якобы ОФЗ-н являются структурными продуктами, а потому продаются только квалифицированным инвесторам, якобы нужно покупать ОФЗ-н на бирже, якобы ОФЗ-н в настоящее время вообще не продаются и т.п.

Необходимо спокойно и уверенно объяснять этим горе-сотрудникам, что ОФЗ-н не являются структурными продуктами, они специально предназначены для продажи НЕквалифицированным инвесторам, что они не продаются на бирже, а только через банки-агенты (Сбер, ВТБ, ПСБ и Почта-банк). Что ОФЗ-н продаются постоянно, без перерывов (возможны только перерывы в несколько дней, когда размещение одного выпуска закончилось, а следующего ещё не началось, но это несколько дней в году). Наконец, нужно предложить связаться с более квалифицированными специалистами банка. Обычно помогает. В крайнем случае, если попались уж очень упертые маринки, открывайте брокерский счет, заводите на него деньги, а потом покупайте ОФЗ-н дистанционным способом (см. ниже).

5. Как купить ОФЗ-н во второй и последующие разы

Если у вас уже открыты брокерский счет, то покупать ОФЗ-н можно разными способами.

Самый простой – тот же, ногами в отделение с пачкой денег. Правда теперь процедура будет намного короче и не займет много времени.

Можно покупать и дистанционно. Для этого нужно сначала перевести деньги на брокерский счет. Проще всего, вначале завести деньги на текущий или карточный счет (через кассу, банкомат, терминал, межбанковским переводом или любым другим способом), а потом перевести деньги на брокерский счет (фондовый рынок) через интернет-банк. Можно и напрямую сделать перевод межбанком на брокерский счет, однако,с этим иногда бывают проблемы.

Далее, в Сбербанке можно купить ОФЗ-н, позвонив по телефону 8 (800) 555-55-71 с 10 до 19 по Мск в будние дни, или самостоятельно через приложение «Сбербанк Инвестор» (через вкладку «Идеи») или QUIK (через WebQUIK – нельзя).

В ВТБ можно покупать через Личный кабинет инвестора .

В ПСБ можно покупать ОФЗ-н через интернет-банк

В Почта-банк — через «ПОЧТА БАНК ОНЛАЙН» или через мобильное приложение.

6. Можно ли открыть брокерский счет и счет депо без посещения банка?

В Сбербанк-онлайн можно (выбрать «Прочее», «Брокерское обслуживание»). Только это происходит не мгновенно, обычно через день или два. Код договора и пароль придут в смс-ках.

В ВТБ , если вы являетесь клиентом банка и подключены к интернет-банку, можно открыть брокерский счет через ВТБ-Онлайн. Открывается в течение одного дня .

7. Что нужно делать, чтобы получить купонный доход и номинал после погашения. Сроки выплаты

Делать ничего не нужно. Если при заключении договора Вы указали, что деньги должны выплачиваться на банковский счет (текущий или карточный), то они туда и упадут. Если не указали, они упадут на брокерский счет, откуда их придется выводить. Для разных банков процедура вывода денег с брокерского на банковский счет может отличаться. Так, в Сбербанке это делают звонком по телефону или QUIK (WebQUIK). В ВТБ — через Личный кабинет. В ПСБ — через интернет-банк. Направление выплат всегда можно изменить.

Деньги на банковском счете появляются обычно либо на следующий день, либо через день после срока указанного в документе » Параметры выпуска облигаций федерального займа для физических лиц » для соответствующего выпуска ОФЗ-н.

8. Какие есть выпуски ОФЗ-н

На данный момент имеется четыре выпуска ОФЗ-н: 53004, 53005, 53006 и 53007. Выпуски 53001, 53002 и 53003 уже погашены. С 25.01.2021 продается только 7-й выпуск ОФЗ-н. Остальные выпуски не продаются.

9. Налогообложение ОФЗ-н

ОФЗ-н облагается налогами на доход физических лиц (НДФЛ) по тем же правилам, что и все прочие ОФЗ. А именно:

— с купона берется НДФЛ в размере 13%;

— при погашении, с разницы между ценой покупки (включая НКД) и номиналом (т.е. ценой погашения) берется НДФЛ в размере 13%.

Поскольку формально ОФЗ-н не является вкладом, на них не распространяется положение о вычете из налоговой базы произведения миллиона рублей на ключевую ставку ЦБ.

10. Порядок досрочного выкупа ОФЗ-н

Если Вы погасили облигацию раньше 12 месяцев с момента покупки, то

Цитата

сумма денежных средств, подлежащая выплате Владельцу, рассчитывается как сумма:

|

То есть, проще говоря, вам вернут цену облигации (не выше номинала) плюс уплаченный при покупке НКД минус полученный купонный доход (если вы его успели получить).

Если 12 месяцев прошло, то выплачивается:

Цитата

сумма:

|

То есть вам вернут цену облигации (не выше номинала) и НКД с момента выплаты последнего купона до момента погашения. НКД, который вы заплатили при покупке, вы получили при выплате первого купона. Уже полученный купонный доход останется у вас.

При досрочном погашении ОФЗ-н используется метод ФИФО (англ. FIFO: First In, First Out – «Первым пришёл — первым ушёл»). То есть, в первую очередь уйдут из портфеля ранее купленные бумаги. (см. п.п. 3 п. 2 ст. 219.1 НК РФ ).

11. Как рассчитать доходность ОФЗ-н

Мне часто задают вопрос: «Как доходность ОФЗ-н может быть 7.12% (на 01.06.2021), если средняя доходность по купонам всего 5,26%?»

Во-первых, не следует забывать, что на начало июня 2021 года ОФЗ-н торгуются с большим дисконтом. Так, на 01.06.2021 года цена ОФЗ-н 7-го выпуска составляет 96,02%. То есть, за облигацию Вы заплатите 960,2 ₽ плюс 13,92 ₽ НКД, который вернется с первым же купоном. А при погашении за каждую облигацию Вы получите номинал. то есть 1000 ₽. Эта разница увеличивает доходность ОФЗ-н примерно на 1,5%.

Во-вторых, давайте разберемся, что за доходность показывают в таблице Минфина . Там приводится «доходность к погашению» (YTM) — величина общепринятая для сравнения инвестиционных инструментов с разными способами получения дохода. В сети можно найти массу материалов про то, что это такое и как она рассчитывается. К сожалению, изложено это, как правило, языком, простым смертным недоступным.

Наиболее понятным, на мой взгляд (но далеко не единственным) определением можно считать такое: YTM — это номинальная ставка вклада с ежегодной капитализацией процентов, который за тот же срок дает такую же доходность, как тот инструмент, который мы сравниваем (в нашем случае — ОФЗ-н). Если Вы пользуетесь моей таблицей вкладов с максимальными процентами в рублях , то значение YTM там указано для каждого вклада — это среднее из трех чисел в скобках.

Если Вы хотите разобраться как рассчитывается YTM, то один из возможных методов расчета реализован в моей таблице для расчета YTM . Он достаточно прост и разобраться в нем не составит труда, если вы элементарно знакомы с таблицами Excel.

Как мы уже говорили выше в 9-м разделе, ОФЗ-н формально не являются вкладом. Поэтому на них на них не распространяется положение о вычете из налоговой базы произведения миллиона рублей на ключевую ставку ЦБ. Нельзя использовать доход по ОФЗ-н для получения вычета по ИИС, так как этот доход не относится к основной налоговой базе (он относится к налоговой базе по доходам по операциям с ценными бумагами). Это следует иметь в виду при сравнении доходности вкладов и ОФЗ-н.

———————————————————————————————————

Оглавление блога «Справочник начинающего (и не очень) инвестора»

Источник