- Долгосрочные и краткосрочные финансовые вложения: понятие, виды, отражение в учете

- Финансовые вложения и их основные черты

- Виды инвестиций

- Краткосрочные

- Долгосрочные

- Учет и проводки

- Оборотные активы компании

- Что входит в оборотные активы?

- Классификация оборотных активов

- валовые

- чистые

- собственные

- Чистые оборотные активы

- Собственные оборотные активы

- Участие оборотных средств в технологическом процессе

- Коэффициент оборотных активов

- Ликвидность оборотных активов

- текущий (Ктл)

- быстрый (Кбл)

- абсолютный (Кал)

- Коэффициент текущей ликвидности

- Коэффициент быстрой ликвидности

- Коэффициент абсолютной ликвидности

- Общие выводы

Долгосрочные и краткосрочные финансовые вложения: понятие, виды, отражение в учете

Экономическая деятельность хозяйствующего субъекта во многом определяется финансовыми вложениями, которые он осуществляет. Целью размещения свободных денежных средств является извлечение прибыли в форме дивидендов или процентов. Рассмотрим виды финансовых вложений и их учет.

Финансовые вложения и их основные черты

Финансовые вложения признаются таковыми при наличии:

- документального подтверждения;

- финансовых рисков при инвестировании;

- направленности на получение прибыли.

Краткосрочными вложениями признаются инвестиции на срок до одного года, долгосрочные финансовые вложения – инвестирование предприятия, соответственно, на срок более года.

Краткосрочные инвестиции – это временное использование свободных денежных средств фирмы. Его целью, наряду с непосредственным получением прибыли, является защита от потерь в результате инфляции. Краткосрочные финансовые вложения обладают высокой ликвидностью и фактически приравниваются к платежным средствам. В бухгалтерском учете они входят в состав оборотных активов. В сфере управления финансами краткосрочные инвестиции признаются эквивалентом денежных активов, подходы к управлению тех и других едины.

Финансовые вложения на долгосрочную перспективу включаются в состав внеоборотных, долгосрочных активов для целей бухучета. Этому типу вложений присущ высокий финансовый риск.

К финансовым вложениям не относятся (по тексту ПБУ 19/02, п. 3):

- собственные ценные бумаги, выкупаемые с целью их перепродажи, аннулирования;

- векселя, участвующие в расчетах по сделкам;

- вложения в имущество, передаваемое во владение, пользование временно за плату (аренда);

- драгметаллы, ювелирные украшения, ценные предметы искусства, иные аналогичные ценности.

Важно! Основные средства, запасы, любые активы, имеющие материально-вещественную форму, равно как и нематериальные (НМА), финансовыми вложениями признаваться не могут (ПБУ 19/02, п. 4).

Виды инвестиций

Направления вложений, вне зависимости от срока, в целом схожи, однако имеют место и некоторые нюансы.

Краткосрочные

В качестве примеров краткосрочных вложений можно привести такие:

- предоставление заемных средств другим юрлицам под проценты;

- предоставление заемных средств своим работникам под проценты;

- покупка акций, облигаций, иных ценных бумаг;

- средства на депозитных счетах банков (кредитных организаций).

Краткосрочные вложения в ценные бумаги имеют смысл при наличии достоверных сведений об их высокой ликвидности, возможности перевести в финансовый эквивалент без промедления. Такому инвестированию, как правило, предшествует серьезная аналитическая работа.

Выдача кредитов и займов под проценты на срок до года предполагает обычно более высокий уровень процентов, по сравнению с долгосрочными. Считается, что такая мера гарантированно обеспечивает возврат заемных средств. Размещение финансов на краткосрочный депозит также требует внимательного подхода, анализа процентных ставок, других условий размещения.

Долгосрочные

Долгосрочные инвестиции могут выступать как процентные займы, депозиты, ценные бумаги – по аналогии с краткосрочными, с поправкой на сроки погашения — более 1 года. Как правило, на долгосрочную перспективу размещают также свободные денежные средства по направлениям:

- вклады в уставный капитал и его разновидности (не исключая и дочерние, зависимые фирмы);

- вклады в рамках договора простого товарищества организации-товарища;

- дебиторская задолженность, полученная на основании договора уступки права требования (цессии).

Ввиду высокого риска потери средств долгосрочные вложения требуют грамотного стратегического прогнозирования на перспективу.

Учет и проводки

Учет финансовых вложений, как было указано выше, ведется по правилам ПБУ 19/02 (Пр. Минфина № 126н от 10/12/02). Финансовые вложения учитываются на счете 58. Это активный балансовый счет. Субсчета вводятся в учетную практику по видам вложений: 1 – акции, паи, 2 – ценные бумаги, 3 – займы, 4 – вклады, связанные с договором простого товарищества, дополнительные, при необходимости.

Примеры типовых проводок:

- Дт 58 Кт 51 – внесены деньги на депозит, предоставлен заем безналичными денежными средствами.

- Дт 58 Кт 50 – заем наличными из кассы.

- Дт 58 Кт 52 – заем валютой.

- Дт 58 Кт 76 – приобретение ценных бумаг, вложений от разных дебиторов и кредиторов.

- Дт 51, 52 Кт 58 – возврат займа в рублях или валюте на счет организации.

На этом счете учитываются все финансовые вложения. Разделение на долгосрочные и краткосрочные формируется в аналитическом учете. Подробный регламент постановки на учет финансовых вложений и их выбытия содержится в ПБУ 19/02 (п. 8-17, 18-24, 25-33).

В балансе долгосрочные и краткосрочные финансовые вложения относят к разным разделам, как внеоборотные и оборотные активы. При заполнении соответствующих строк учитывают также Дт 73/1 – займы персоналу от организации и Дт 55/3 по депозитам.

В учете финансовых вложений может применяться счет 59 «Резервы под обесценение финансовых вложений». Резервирование нужно для погашения возможных убытков от продажи ценных бумаг. Таким образом, формула заполнения балансовых строк по краткосрочным и долгосрочным финансовым вложениям будет: Дт 58 – Кт 59 + Дт 73/1 + Дт 55/3 (сальдо).

Единицу учета вложений финансовых средств фирма имеет право выбрать самостоятельно. Допускается учет сериями, партиями, если при этом обеспечивается полная и достоверная информация об инвестициях, их надлежащий контроль.

Аналитический учет организуется по единицам бухгалтерского учета и по организациям, куда вкладывались средства (например, по фирмам-заемщикам). Важной для разделения вложений на долгосрочные и краткосрочные будет информация о сроках их погашения.

По ценным бумагам минимум необходимой информации в учетных документах установлен такой:

- наименование выпустившего ЦБ эмитента;

- ее наименование;

- серия, номер, иные реквизиты;

- цена по номиналу;

- цена покупки;

- затраты по приобретению ЦБ;

- общее число ЦБ;

- дата покупки, реализации, прочего выбытия;

- место хранения.

Любую дополнительную аналитическую информацию по финансовым вложениям фирма вправе формировать по своему усмотрению.

Источник

Оборотные активы компании

Что такое оборотные активы предприятия? Все просто: это предметы труда, обеспечивающие непрерывность цикла изготовления конечного продукта. Их структура постоянно изменяется, так как в процессе производства они теряют свои первоначальные свойства и переносят собственную цену на себестоимость вновь изготовленного товара.

Для активного инвестора анализ оборотных, а также других видов активов и пассивов часто является источником для принятия решения о покупке акций компании. Для самого предприятия динамика оборотных активов (ОА) это один из основных показателей работы бизнеса. Такие активы также известны как оборотные средства или (чистые) текущие активы.

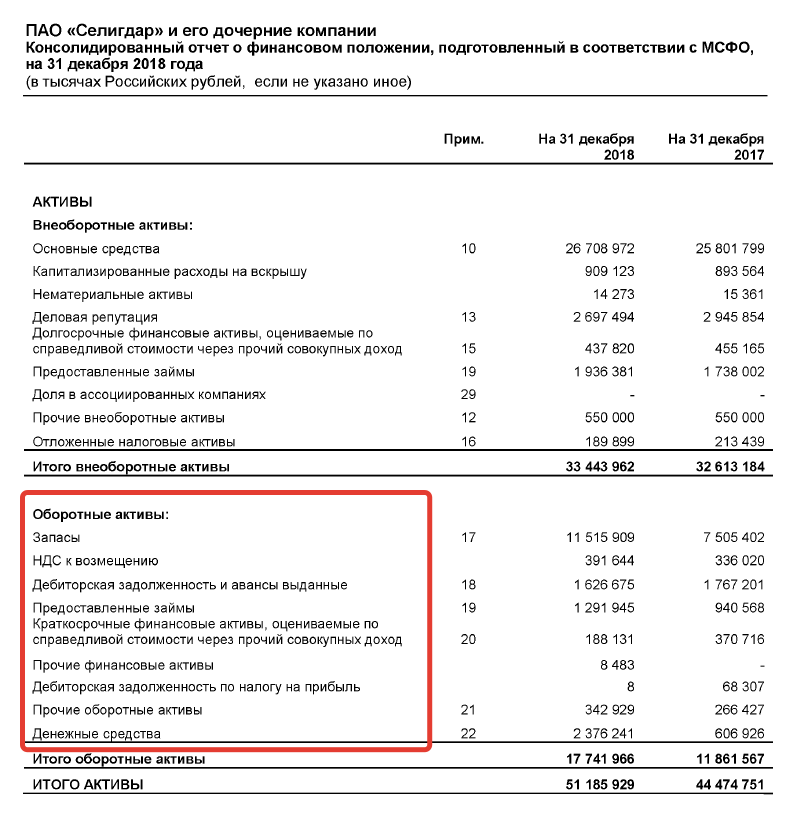

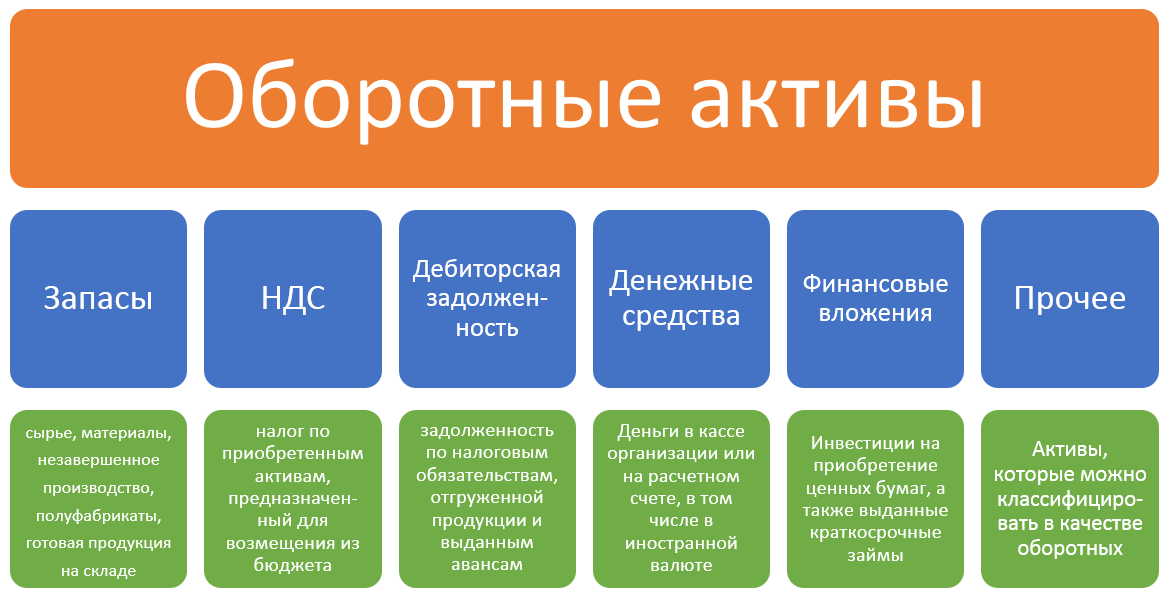

Что входит в оборотные активы?

В состав оборотных средств для бухгалтерской отчетности включаются материальные ценности, срок эксплуатации которых менее 12 месяцев.

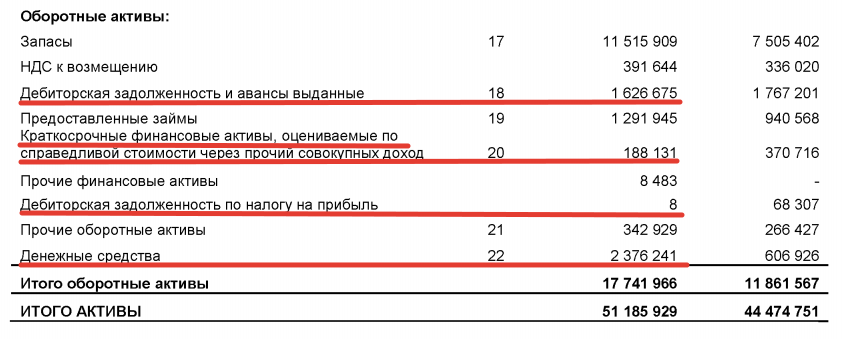

Согласно отчетности компании к оборотным средствам относятся:

- материально-технические запасы

- налог на добавленную стоимость

- дебиторская задолженность

- деньги и их эквиваленты

- финансовые вложения

- прочие

Структура ОА изображена на схеме.

Классификация оборотных активов

ОА организации классифицируются по различным критериям. По виду финансирования выделяют:

валовые

чистые

собственные

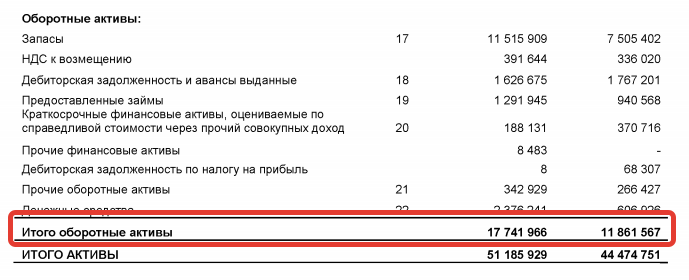

Валовые ОА – это общее количество имущества предприятия, образованного за счет собственных финансов компании и привлеченных денег. Т.е. в балансе компании это строка «Итого оборотные активы».

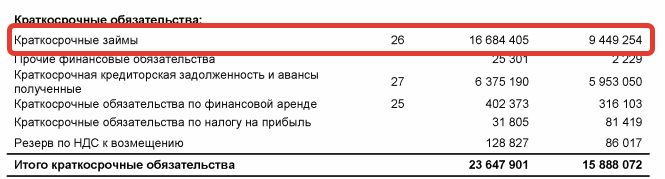

Чистые оборотные активы

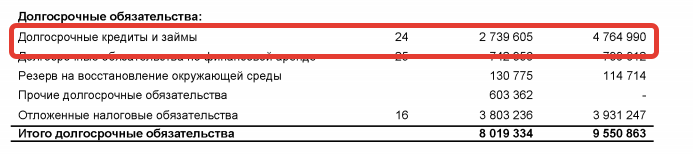

Чистые оборотные активы (ЧОА) – это оборотные средства, образованные за счет финансов предприятия и займов с длительным сроком погашения (долгосрочных). Их размер вычисляется по формуле:

ЧОА=ОА-КЗ , где

- ОА — данные из отчетности в графе «Итого»

- КЗ – краткосрочные займы, направленные на покупку ОА

ЧОА = 17 741 966 — 16 684 405 = 1 057 561 – ПАО «Селигдар» за 2018 г.

ЧОА = 11 861 567 — 9 449 254 = 2 412 313 – ПАО «Селигдар» за 2017 г.

Уменьшение чистых оборотных средств за анализируемый период обычно означает снижение финансовой устойчивости предприятия. То есть, если в 2017 г. компания могла за счет текущих активов погасить более 2,4 млрд. краткосрочных обязательств, то в 2018 г. только 1 млрд. Одновременно с этим наблюдается увеличение краткосрочных займов более, чем на 6 млрд. руб. Это значит, что ПАО «Селигдар» стала более зависимой от полученных займов.

Собственные оборотные активы

Собственные оборотные активы (СОА) – это та часть активов компании, которая образована только за счет финансов организации. Они рассчитываются по одной из двух формул:

СОА=ЧОА-ДЗ , или

СОА=ОА-КЗ-ДЗ , где

ДЗ – долгосрочные займы, направленные на приобретение ОА.

СОА = 1 057 561 — 2 739 605 = -1 682 044 (за 2018 г.)

СОА = 2 412 313 — 4 764 990 = -2 352 677 (за 2017 г.)

Отрицательный показатель собственных оборотных активов характеризует финансовое состояние компании с негативной стороны. Это значит, что у фирмы не хватает собственного капитала, и она функционирует за счет заемных денег. Для нормальной работы необходимо, чтобы собственные оборотные средства были не только больше нуля, но и превышали стоимость запасов (число в графе «Запасы»). На конец 2018 года они составляли более 11.5 млрд. рублей.

Участие оборотных средств в технологическом процессе

По периодичности участия в цикле изготовления продукции текущие активы делятся на две группы:

- постоянные – не зависят от сезонности или иных внешних изменений деятельности компании. Они представляют ту часть имущества, которая необходима для постоянного функционирования предприятия

- переменные – необходимые для формирования в определенные периоды деятельности, например, при сезонном увеличении выпуска объема товаров

По особенностям планирования выделяют еще две группы текущих активов:

- нормируемые – материальные ценности, необходимые для бесперебойного выпуска продукции. Например, сырье, полуфабрикаты и прочее

- ненормируемые – не влияющие на эффективное использование ресурсов и производственный цикл. Компания не может спрогнозировать их появление со 100% вероятностью. Такими активами считают деньги, задолженность покупателей за товар и так далее

На предприятиях сферы производства преобладают нормируемые ОА, доля которых составляет 85% от их общего объема.

По степени участия выделяют производственные и финансовые оборотные средства. К первой группе относятся материальные ценности, незавершенное производство и готовые товары на складе. Ко второй – задолженность контрагентов за товар и деньги предприятия.

Коэффициент оборотных активов

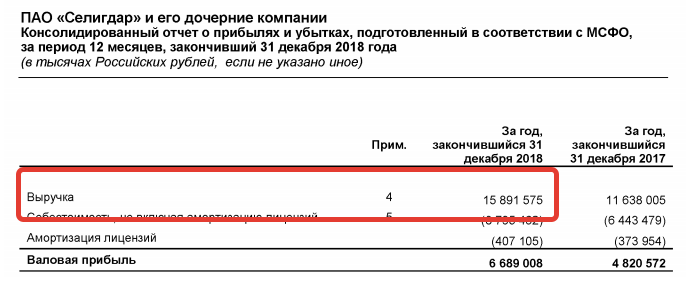

Чем большее число раз за анализируемый период активы проходят цикл от покупки сырья до погашения задолженности покупателями, тем эффективнее их применение на предприятии. Для оценки эффективности использования рассчитывают коэффициент оборотных активов :

КОА=В/ОА , где В – выручка.

При расчете коэффициента следует брать среднегодовое значение. Для этого нужно взять показатель ОА на начало и на конец периода и разделить на 2:

Показатель выручки берется из отчета о прибылях и убытках:

КОА = 15 891 575 / ((17 741 966 + 11 861 567) / 2) = 1,07 (за 2018 г.)

Чтобы оценить эффективность работы компании, недостаточно просто рассчитать коэффициент. Его необходимо либо проследить в динамике, либо сравнить со среднеотраслевым показателем. Чем выше коэффициент оборотных активов, тем интенсивнее предприятие их использует.

Проследим в динамике. Из прошлой отчетности на 31 декабря 2017 года валовые ОА Селигдара составили 11 861 567 тыс. рублей, на 31 декабря 2016 года 9 959 047 тыс. рублей. Выручка на конец 2017 года была 11 638 005 тыс. Тогда

КОА = 11 638 005 / ((11 861 567 + 9 959 047) / 2) = 1,07 (за 2017 г.)

Т.е. в последние три года компания стабильно использует свои ОА.

Коэффициент сильно зависит от сферы деятельности компании. Например, в торговом предприятии этот показатель будет выше, чем в компании с большой фондоемкостью (т.е. с более весомыми затратами на внеоборотные активы, такими как промышленное оборудование), к которым относится ПАО «Селигдар».

Ликвидность оборотных активов

Ликвидность – это способность имущества компании трансформироваться в финансы. Краткосрочные ОА классифицируются как высоколиквидные средства. Они могут быть обменены на деньги в кратчайшие сроки, без потери своей стоимости.

Для исследования функционирования компании рассчитывают три коэффициента ликвидности:

текущий (Ктл)

быстрый (Кбл)

абсолютный (Кал)

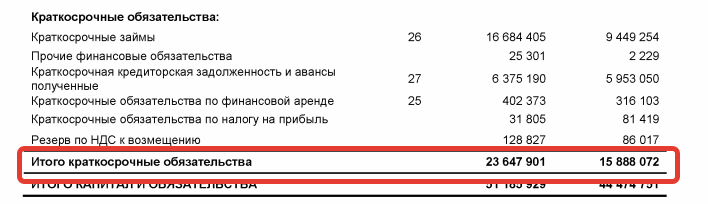

Коэффициент текущей ликвидности

Ктл отображает возможность компании расплатиться по своим краткосрочным обязательствам за счет ОА. Он рассчитывается по формуле:

Ктл=ОА/КО , где

КО – краткосрочные обязательства. ОА компании были использованы выше и равны 17 741 966 тыс. рублей.

Для ПАО «Селигдар» Ктл = 17 741 966 / 23 647 901 = 0,75

Это значит, что при наступлении чрезвычайной ситуации за счет оборотных средств компания сможет погасить только 75% своих краткосрочных обязательств. Полученный коэффициент текущей ликвидности ниже нормы. Для Ктл нормой считается показатель от 1,5 до 2,5.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности схож с предыдущим, но для расчета из числа ОА берутся только высоколиквидные – деньги, дебиторская задолженность, краткосрочные вложения. Они суммируются и делятся на краткосрочные обязательства.

Кбл = (1 626 675 + 188 131 + 8 + 2 376 241) / 23 647 901 = 0,17

Коэффициент отражает долю обязательств с маленьким сроком погашения, которая может быть выплачена за счет денег, размещенных в различных активах компании, за исключением материальных запасов. Нормальным считается показатель больше 0,6.

Коэффициент, рассчитанный для ПАО «Селигдар» показывает, что за счет денег из различных источников компания может выплатить 17% своих текущих обязательств.

Коэффициент абсолютной ликвидности

Кал отображает возможность предприятия расплатиться по своим текущим обязательствам за счет собственных денег и краткосрочных инвестиций.

Кал = (Д+Ка)/КО , где

Д – денежные средства;

Ка – краткосрочные финансовые активы.

Кал = (2 376 241 + 188 131) / 23 647 901 = 0,1

Нормальным считается показатель от 0,2. У ПАО «Селигдар» значение получилось меньше нормы.

Общие выводы

Выводы по проведенному анализу текущих активов ПАО «Селигдар» представлены в таблице.

| Показатель | Краткий вывод |

| ЧОА | Снижение показателя характеризуется, как негативная тенденция в развитие предприятия |

| СОА | Показатель имеет отрицательное значение, что расценивается как неустойчивое финансовое положение на предприятии |

| КОА | Коэффициент близок к единице, а это значит медленную оборачиваемость ОА. Хотя коэффициент в последние годы стабилен |

| Ктл | Коэффициент показывает, что за счет ОА предприятие не может выплатить даже текущие обязательства в полном объеме |

| Кбл | Фирма может расплатиться только по 17% текущих обязательств за счет высоколиквидных активов |

| Кал | Исчисленное значение меньше нормы, что характеризует финансовое положение компании, как негативное |

По всем рассчитанным показателям можно сделать вывод о не очень хорошем финансовом положении в ПАО «Селигдар». Хотя для полноты картины стоит провести вертикальный и горизонтальный анализ активов, что будет сделано в отдельной статье. Читайте здесь.

Источник