- Как найти и выбрать облигации на иностранном рынке?

- Доходность акций и облигаций по странам мира

- Как изменился мировой рынок ценных бумаг за сто лет

- Историческая доходность акций и облигаций по странам

- 1900-2014 (115 лет)

- 1965-2014 (50 лет)

- 2000-2014 (15 лет)

- Реальный рост вложений за 115 лет

- Сравнение реальной доходности акций и облигаций

- Выводы

- Сколько можно заработать на облигациях разных стран

- Инвестиции в «минус»

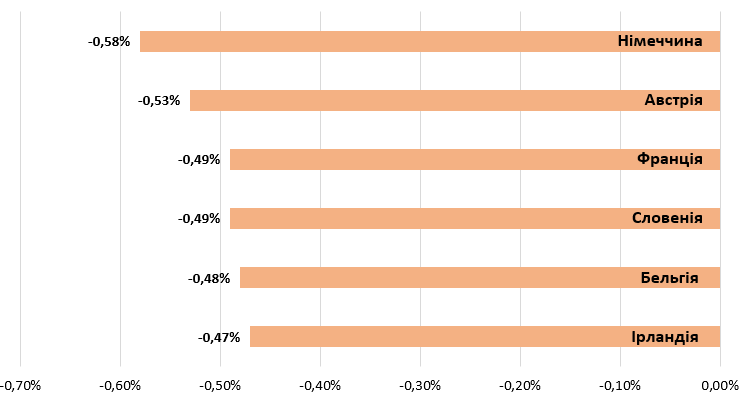

- Самая низкая доходность по годовым гособлигациям на вторичном рынке

- Нестабильные заработки

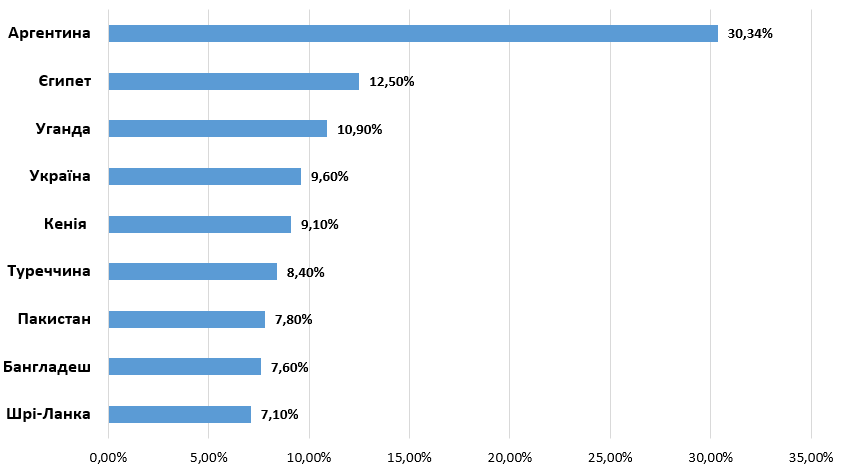

- Самая высокая доходность по годовым гособлигациям на вторичном рынке

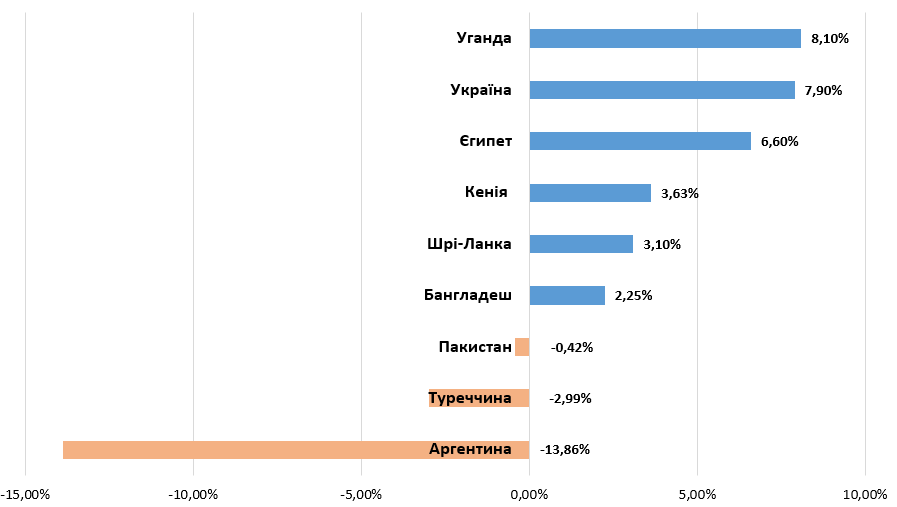

- Реальная доходность по годовым гособлигациям на вторичном рынке

- Национальные перспективы

Как найти и выбрать облигации на иностранном рынке?

Как выбрать облигации на иностранном рынке? Есть ли хороший скринер, как Etfdb для ETF?

Какова средняя доходность для гособлигаций, муниципальных и корпоративных? Долго пытался подобрать что-то приличное, но не смог: возможно, мои ожидания по доходности завышены, или я запутался в англоязычной терминологии при выборе.

Иван, ситуация с иностранными облигациями, которые не торгуются на Московской бирже, не самая простая по двум причинам:

- Сейчас доступно более 400 тысяч облигаций, но не все из них подходят для частных инвесторов из-за страновых рисков, ограничений по размеру лота или риска купить высокодоходные облигации — ВДО, или high-yield . Еще ситуация с иностранными облигациями более непрозрачная и рисковая, чем с российскими: искать информацию по ним сложнее, а в открытом доступе ее гораздо меньше.

- Заранее невозможно оценить ликвидность и возможность купить отобранные бумаги по адекватной цене. Это значит, что вы можете потратить время, найти идеального кандидата на покупку, но не сможете приобрести эту облигацию, так как по ней сейчас нет предложений.

Также при поиске нужно различать облигации и еврооблигации.

Еврооблигации — это облигации, выпущенные в иностранной валюте. Обычно они торгуются на внебиржевом рынке, а минимальный лот покупки стартует от 100 000 или 200 000 $ — речь именно про еврооблигации на иностранных биржах. На Мосбирже есть еврооблигации с лотом и от 1000 $. У обычных облигаций ограничений по минимальному лоту нет.

Если вы все-таки заинтересованы искать облигации именно на иностранных биржах, давайте разберемся, какие инструменты могут помочь вам в этом.

Источник

Доходность акций и облигаций по странам мира

Автор: Алексей Мартынов · Опубликовано 18.05.2015 · Обновлено 16.08.2015

Для этого я взял ежегодный отчет банка Credit Suisse Global Investment Returns Yearbook 2015. Исследование охватывает 25 стран и 115 лет (1900-2014). Список включает в себя:

- две страны Северной Америки: США и Канада;

- десять европейских государств, входящих в Евросоюз: Австрия, Бельгия, Финляндия, Франция, Германия, Ирландия, Италия, Нидерланды, Португалия и Испания;

- шесть европейских стран, не входящих в состав Евросоюза: Дания, Норвегия, Россия, Швеция, Швейцария и Великобритания;

- четыре страны азиатско-тихоокеанского региона: Австралия, Китай, Япония, Новая Зеландия;

- одна страна Африканского континента: ЮАР.

В отчете содержится много интересной информации, в том числе данные по реальной доходности акций, облигаций и краткосрочных векселей с учетом инфляции. То есть доходность отражает реальное увеличение покупательной способности вложений.

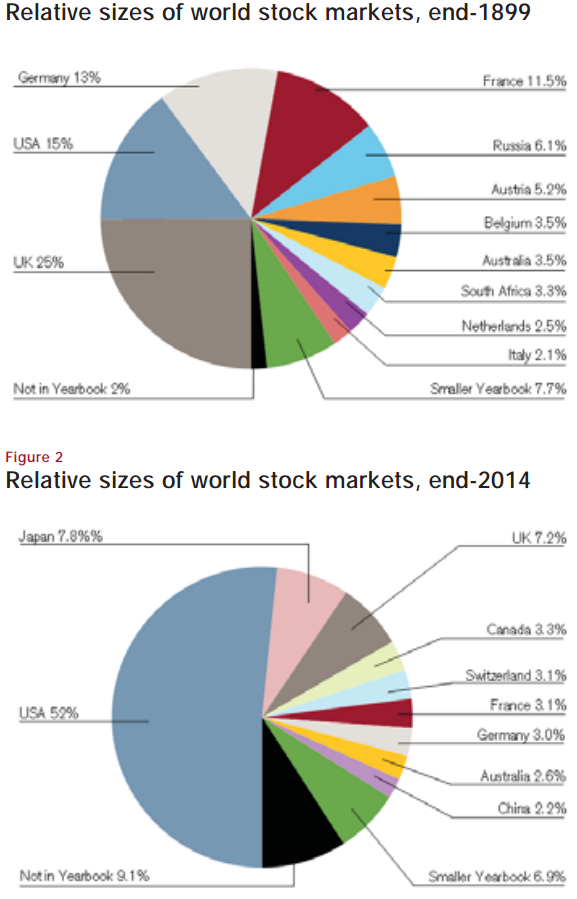

Как изменился мировой рынок ценных бумаг за сто лет

В 1900 году эти 25 стран составляли 98% общей капитализации глобального рынка ценных бумаг. За сто с лишним лет структура мировой экономики поменялась, и в 2014 году их доля уменьшилась до 90%.

В 1900 году крупнейшим фондовым рынком был рынок Великобритании, он занимал четверть мирового рынка ценных бумаг. На втором месте по капитализации шел рынок США, третьим был рынок Германии, четвертым Франции, пятым — России. В Российской Империи торги проходили на Санкт-Петербургской фондовой бирже. Тогда фондовый рынок Российской Империи бурно рос и развивался, а доходность российских акций с 1865 года опередила доходность акций на нью-йоркской фондовой бирже. Доля российского фондового рынка в общей мировой капитализации превышала 6%.

К 2014 году структура мирового рынка ценных бумаг изменилась. Теперь крупнейшую долю в мире по капитализации занимает рынок США с долей 52%, на втором месте рынок Японии, третье место занимает рынок акций Великобритании, четвертое место — Канада, на пятом месте идут Швейцария, Франция и Германия. Сегодня Российский фондовый рынок по капитализации не входит даже в первую десятку. После Октябрьской революции в 1917 году Санкт-Петербургская фондовая биржа закрылась и не открывалась до 90-х годов. Инвесторы, имевшие вложения в ценные бумаги Российской Империи, потеряли все свои вложения.

Историческая доходность акций и облигаций по странам

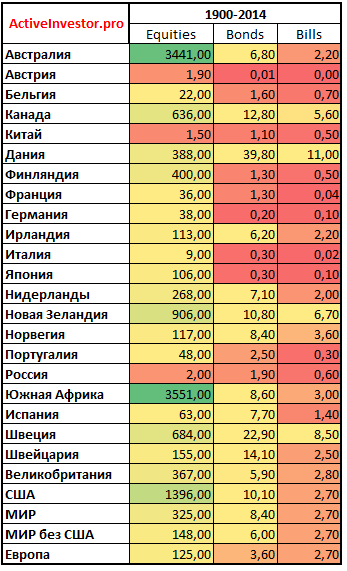

Отчет содержит данные по среднегодовой реальной доходности инвестиций в акции (equites), долгосрочные облигации (bonds) и краткосрочные векселя (bills). На основе этих данных можно оценить, какую среднюю ежегодную реальную доходность получил бы инвестор, вложив свои деньги в ценные бумаги той или иной страны. Результаты за вычетом инфляции и с учетом реинвестирования доходов. Данные поделены на три периода:

- 115 лет (1900-2014)

- 50 лет (1965-2014)

- 15 лет (2000-2014)

Цифры по всем 25 странам я собрал в единую таблицу, которую предлагаю вашему вниманию.

1900-2014 (115 лет)

За 115 лет наибольшую прибыль принесли акции Южной Африки (7,4%), Австралии (7,3%) и США (6,5%). Среди облигаций эффективнее всего были бумаги Дании (3,3%), Швеции (2,8%) и Швейцарии (2,3%). Вложения в краткосрочные векселя принесли наименьшую выгоду, в некоторых государствах они даже не спасли вложения от инфляции. Хуже всего в 20-м веке пришлось ценным бумагам Австрии, России и Китая, где инвесторы потеряли 100% своих вложений.

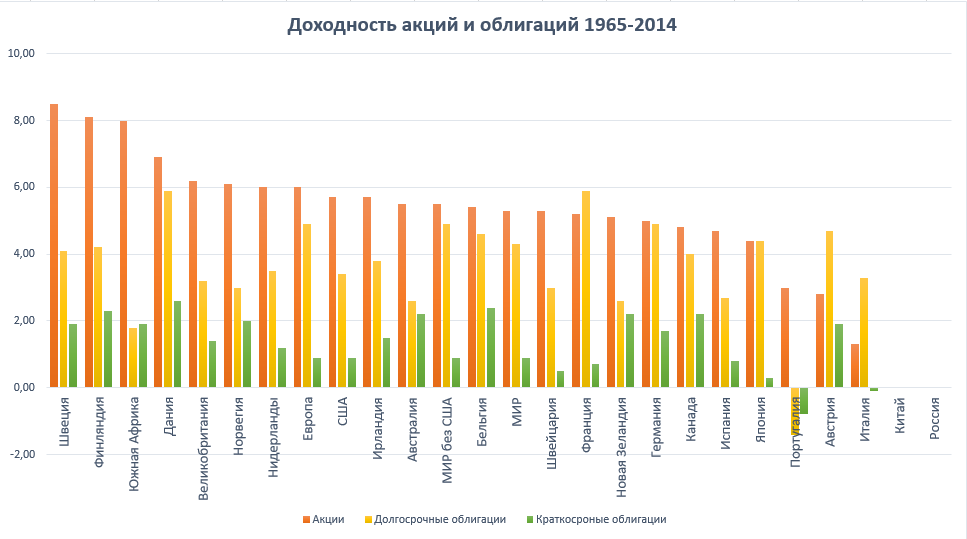

1965-2014 (50 лет)

За 50 лет выгоднее всего оказались акции Швеции (8,5%), Южной Африки (8%) и Финляндии (8,1%). Вложения в долговые бумаги наиболее эффективны были в Дании (5,9%), Франции (5,9%) и Германии (4,9%). Наихудшие результаты показали ценные бумаги Португалии и Италии.

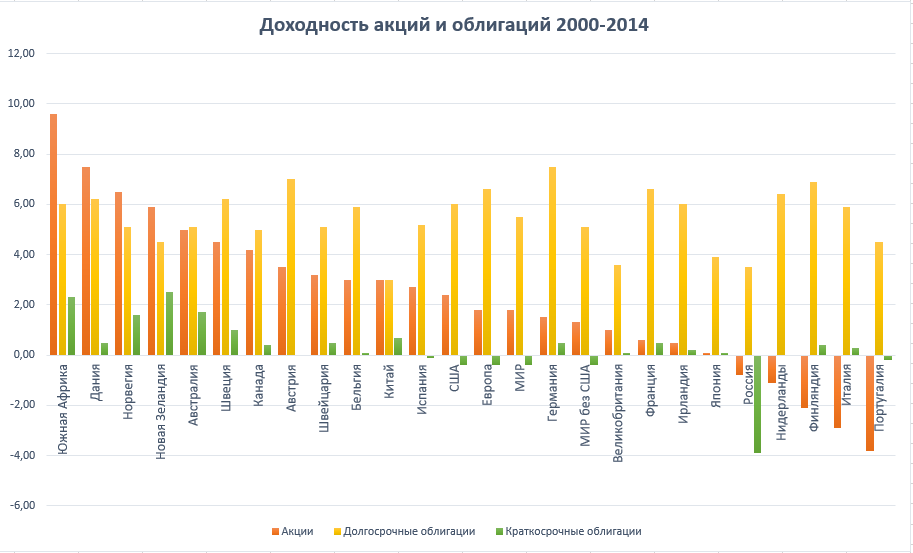

2000-2014 (15 лет)

В 21-м веке за 15 последних лет лучший результат показали акции Южной Африки (9,6%), Дании (7,5%) и Норвегии (6,5%). Среди бондов эффективнее всего оказались бумаги Германии (7,5%), Австрии (7%) и Финляндии (6,9%). Так как в 90-х годах российский фондовый рынок возродился, а Россия получила инвестиционный рейтинг, то исследователи включили ее в отчет за последние 15 лет. Реальная доходность российских ценных бумаг оказалась следующей: акции -0,8%, долгосрочные бонды 3,5%, краткосрочные облигации -3,9%. К сожалению, из отчета не ясно, каким образом был получен данный результат и какова методика расчетов, так как доходность российских акций в рублях с 2000 года опередила рублевую инфляцию, то есть оказалась положительной. Если знаете правильный ответ, напишите в комментариях.

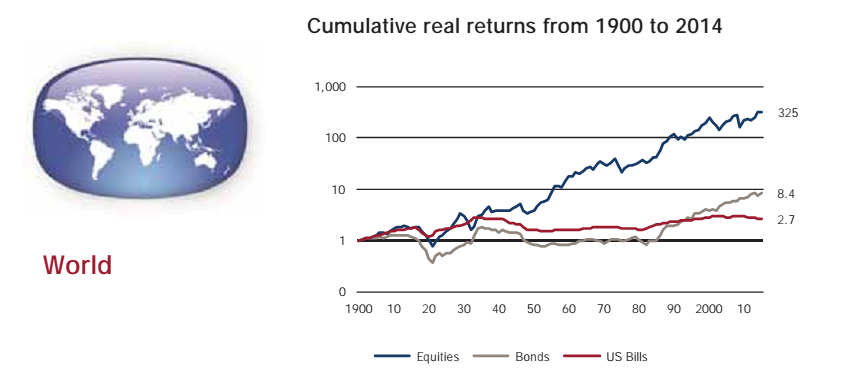

Реальный рост вложений за 115 лет

Важно понимать, что столь небольшие цифры — это проценты сверх инфляции. Если бы инвестор вложил в 1900 году 1 доллар в акции, то к 2014 году его доллар в реальном выражении вырос бы до значений, представленных в этой таблице.

Суммы в этой таблице соответствуют реальной покупательной способности. За 115 лет доллар, вложенный в акции ЮАР в 1900 году, вырос бы до 3551 сегодня. На втором месте акции Австралии, где вложения выросли бы в 3441 раз. Бонды Швеции и Дании увеличили бы 1 доллар в 22,9 и 39,8 раз соответственно. В среднем по миру, акции увеличили покупательную способность вложений в 325 раз, долгосрочные облигации в 8,4 раза, краткосрочные векселя в 2,7 раза.

Сравнение реальной доходности акций и облигаций

Картинки ниже показывают данные из таблицы выше в графическом виде. Результаты упорядочены в порядке убывания.

Если рассматривать период с 1900 по 2014 год, то можно заметить, что во всех странах эффективность акций превзошла остальные инструменты. Наихудшие результаты показали европейские государства, которые в 20-м веке пережили две крупномасштабные войны на своих территориях: Австрия, Бельгия, Франция, Германия. Но что интересно, даже с учетом войн за 115 лет акции показали положительную реальную доходность, то есть обогнали инфляцию. А наибольшую прибыль принесли страны удаленные от военных конфликтов: Австралия, ЮАР, США, Канада, Новая Зеландия. Средняя доходность по миру составила 5,2% — акции, 1,9% — бонды, 0,9% — векселя.

Если взять период с 1965 по 2014 год, то и на этом отрезке акции оказались лучше. На этот раз в лидерах оказались многие европейские государства: Швеция, Финляндия, Дания, Великобритания, Норвегия. Средняя результаты по миру: 5,3% по акциям, 4,3% по облигациям и 0,9% по векселям.

В начале 21-го века тенденция сменилась: в большинстве стран бонды опередили доходность акций. В среднем по миру доходность акций составила 1,8%, долгосрочных бондов 5,5%. Это говорит о том, что акции не всегда превосходят облигации.

Выводы

Выводы

На долгосрочных периодах 100 и 50 лет акции опередили облигации в большинстве государств. В целом по миру годовая эффективность акций за 115 лет составила 5,2%, бондов 1,9%, векселей 0,9%. Но во второй половине 20-го века доходность долговых бумаг сильно приблизилась к доходности акций: за 50 лет она составила 5,3% и 4,3% соответственно. А в начале 21-го века активы поменялись местами: прибыльность долгосрочных облигаций опередила акции.

Вложения в краткосрочные облигации и векселя показали наименьшую эффективность на всех отрезках времени. То есть депозиты, которые служат в этой роли в России, являются наихудшим способом вложения денег на долгий срок.

Наилучшие результаты показали акции тех стран, которые были удалены от военных конфликтов и на территории которых не происходило крупномасштабных боевых действий. То есть удаленность от горячих точек и геополитических конфликтов благоприятно отражается на прибыли ценных бумаг. К примеру деньги, вложенные в европейские акции, пережившие две войны, увеличились бы в 125 раз, а деньги, вложенные в акции всего мира, в 325 раз. Это говорит о необходимости страновой диверсификации вложений.

Источник

Сколько можно заработать на облигациях разных стран

В четверг Нацбанк объявит решение о размере учетной ставки. Большинство экспертов прогнозируют, что регулятор снизит ее с нынешних 8%, по крайней мере, на 1%. Одним из последствий такого решения может стать падение доходности ОВГЗ.

«Минфин» проверил доходность облигаций различных стран мира и проанализировал, действительно ли есть основания для уменьшения ставок по украинским ценным бумагам.

Инвестиции в «минус»

Ценные бумаги стабильных и богатых стран традиционно считаются инструментом для надежного хранения денег. Рассчитывать на значительную доходность по ним не приходится, но, по крайней мере, можно быть уверенным, что средства не сгорят.

Именно поэтому, долговые обязательства США – традиционный инструмент для инвестиций в условиях экономического кризиса. Доходность по таким летним облигациям на вторичном рынке сейчас составляет 0,19%. Но для тех, кто хочет переждать бурю, или планирует длительное время хранить деньги – это один из оптимальных вариантов.

Некоторые страны успешно используют ситуацию, когда в мире много «дешевых» денег и мало возможностей их пристроить. При таких условиях они держат доходность по своим ценным бумагам отрицательной. Наименьшая же доходность по облигациям у государств еврозоны.

Самая низкая доходность по годовым гособлигациям на вторичном рынке

Если инвестор, к примеру, приобретет долговые облигации Германии на 1000 евро, через год он получит около 994 евро.

В то же время, как объясняют эксперты, покупая такие ценные бумаги, инвесторы, как правило, не планируют держать их до точки погашения, а надеются перепродать и заработать на этом. Способствует такому плану, в частности, программа выкупа ценных бумаг, которую запустил Европейский Центробанк. Ее объем на прошлой неделе вырос до 1,35 триллионов евро.

Нестабильные заработки

В поисках высокой доходности облигаций инвесторы могут отыскать страны, ценные бумаги которых приносят гораздо большие доходы.

Самая высокая доходность по годовым гособлигациям на вторичном рынке

В то же время, хорошая доходность автоматически означает и высокие риски. К примеру, Аргентина, ценные бумаги которой в теории приносят высокие заработки, в конце мая объявила технический дефолт, просрочив выплату $500 млн процентов по гособлигациям. Государство попросило кредиторов списать две трети выплат, а на остальные долги дать отсрочку. Хотя, кредиторы с такой инициативой не согласились.

Фактически нынешняя доходность по ценным бумагам Аргентины означает, что инвесторы готовы продать ее облигации значительно дешевле, чем покупали. Но за счет высоких процентов они таки смогли заработать ранее.

Другой риск, с которым могут столкнуться иностранные инвесторы – ослабление курса валюты в стране, которая эмитирует ЦБ. Ведь для того, чтобы купить облигации, иностранный инвестор конвертирует доллар или евро в местную валюту. Если же пока он держит облигации, в этой стране произойдет девальвация, вернуться в доллар без убытков не удастся. К примеру, турецкая лира по отношению к доллару за год потеряла 17% своей стоимости.

Если же речь идет о внутренних инвесторах, то для них главное, чтобы доходность от облигаций не «сгорела» из-за инфляции. Именно поэтому инвесторы обращают внимание на реальную доходность. Определяется она следующим образом: номинальная доходность минус инфляция.

«Минфин» рассчитал реальную доходность ценных бумаг для тех стран у кого самые высокие номинальные показатели.

Реальная доходность по годовым гособлигациям на вторичном рынке

Как оказывается высокая инфляция делает абсолютно убыточными ценные бумаги Аргентины. Так же инфляция обгоняет прибыли в Турции и Пакистане.

Национальные перспективы

Номинальная доходность годовых украинских облигаций четвертая в мире, а реальная – вторая и лишь немного уступает показателям Уганды. Такие цифры свидетельствуют о том, что инвесторы расценивают риски вложений в наши ОВГЗ, как очень высокие.

И даже при высокой доходности инвесторы отчасти обходят ОВГЗ стороной. Весной этого года Министерство финансов несколько раз подряд объявляло об аукционах по размещению ценных бумаг, но отменяло их – потенциальные покупатели не появлялись. Ситуация изменилась лишь в конце апреля и уже в мае аукционы проходили без проблем.

Кроме этого, на вторичном рынке во время карантина царила паника. Доходность по годовым ОВГЗ в конце марта превышала 23% — инвесторы боялись то ли дефолта, то ли резкого ослабления гривны, или всего вместе, и продавали ценные бумаги со скидками. И хотя доходность уже не зашкаливает, потенциальные покупатели могут бояться повторения той ситуации.

В то же время, сейчас начала меняться структура держателей ОВГЗ. Сумма, которую в облигации вложили нерезиденты, с начала марта уменьшилась на 18%, а вложения физических лиц сократились на 10%.

Взамен банки увеличили свой пакет облигаций сразу на 69 млрд грн, а это на 21% больше, чем было в начале весны.

В том, что и в дальнейшем в течение года основными покупателями ОВГЗ будут банки, убежден старший финансовый аналитик Тарас Котович. По его прогнозу, нерезиденты могут снова покупать ОВГЗ лишь в том случае, если курс гривны упадет до 28-29 грн/$. В таком случае расчет нерезидентов будет на укрепление гривны и быстрый выход из облигаций, чтобы заработать на курсовых колебаниях.

В том, что регулятор в четверг снизит учетную ставку не сомневается почти никто. А значит и более низкие проценты по облигациям тоже не за горами. Безусловно, от этого выиграет госбюджет, ведь уменьшится стоимость обслуживания долга. А вот для украинцев, которые привыкли зарабатывать на депозитах, это станет плохой новостью – доходность по вкладам тоже будет уменьшаться.

Источник

Выводы

Выводы