- Какие облигации выгодно купить сейчас 2021

- Рынок облигаций: риск против доходности

- Что еще угрожает инвестору

- Риск и время

- Налогообложение

- Сколько можно заработать на облигациях

- Какие облигации выгодно купить сейчас

- Корпоративные облигации на Московской бирже

- Для тех, кто много читает и хорошо считает

- Что нам предлагают

- Что такое оферта или put-опцион

- Доходность

- Доходность облигаций, рассчитываемая биржей

- Кредитный риск

- Как реализуется кредитный риск

- Рыночный риск

- Как реализуется рыночный риск

- Доходность после налогов

Какие облигации выгодно купить сейчас 2021

Многие инвесторы задаются вопросом, какие облигации выгодно купить сейчас. Рынок облигаций действительно выглядит привлекательным по сравнению с банковскими ставками по вкладам. Действительно, на ценных бумагах можно заработать больше, но для этого надо предварительно разобраться в некоторых тонкостях.

Рынок облигаций: риск против доходности

В действительности точного ответа, какие облигации выгоднее, не существует. Потому что нельзя просто так взять, отсортировать этот вид ценных бумаг, например, по доходности к погашению, и решить, что вот это вот «топ» – самые лучшие, а другие – от них отстают, значит, и покупать их не стоит.

На рынке облигаций самая серьезная угроза для любого инвестора – дефолт эмитента, то есть ситуация, когда должник не может заплатить. В таком случае облигации либо вообще теряют всякую стоимость, либо подлежат реструктуризации, в результате которой процент окажется нулевым, а срок погашения – почти бесконечным. Что в итоге не намного лучше полного банкротства должника.

По рейтингу надежности облигации выстраиваются следующим образом. Определенным эталоном надежности, своего рода точкой отсчета, принято называть краткосрочные гособлигации США. Конечно, многие возразят, и даже назовут сумму долга Америки. Однако в ответ на это можно привести шутку, высказанную однажды Аланом Гринспеном, бывшим главой Федеральной резервной системы: «В крайнем случае они их просто напечатают».

Далее идут другие государственные эмитенты, развитые страны. За ними самые-самые надежные корпорации, из тех, которые и дивиденды платят лет по 25-50, хотя и не обязаны. Затем все остальные, с рейтингом уже не совсем инвестиционным, а скорее, спекулятивным. Замыкают список дешевые мусорные облигации, те, на которых можно много заработать, если инвестору повезет, и эмитент заплатит.

Точно также выглядит картина и на российском внутреннем рынке облигаций. Есть ОФЗ, государственные бумаги. Затем муниципальные. Они отличаются от федеральных совсем немного. Действительно, вряд ли такое случится, что, например, Москву или Санкт-Петербург объявят банкротами. Конечно, в крайнем случае, Минфин за них как-нибудь выплатит долг перед держателями ценных бумаг.

Ниже по уровню надежности следуют крупнейшие корпорации, которые, как известно, тоже связаны с государством, такие как Роснефть, Транснефть, Газпром, Сбербанк и проч. Затем большие частные компании, такие как Лукойл, Сургутнефтегаз и прочие.

И в завершение списка – просто молодые компании, которые вышли на рынок, чтобы, продав облигации, занять денег на свою деятельность дешевле, чем их дает банк.

Что еще угрожает инвестору

Помимо возможности дефолта, которая совсем не дает инвесторам спокойно спать, есть угрозы поменьше, не такие существенные, как легкая бессонница. Совсем денег они не лишают, но могут отобрать определенную их долю. Речь пойдет об инфляции и девальвации.

Инвесторы вкладывают деньги, как правило, не из любви к искусству, а для того, чтобы заработать. Приумножить то, что есть изначально. С точки зрения экономики в этом есть самый что ни на есть простой смысл. Человек соглашается не потратить деньги на себя любимого сейчас, а готов подождать какое-то время, и за это он рассчитывает получить определенную компенсацию в виде процента.

Однако в действительности не только деньги, отданные в рост, прибавляются, прирастают процентами. В это же самое время параллельным путем идет инфляция. И то, что можно было бы купить изначально как альтернатива инвестициям в те же облигации, дорожает. В результате доход, получаемый по вкладам или облигациям, сокращается на этот самый процент, который все считают по-разному.

Попробуем проиллюстрировать это на примере. Допустим, у инвестора есть 1 тысячи рублей. И у него есть выбор, положить ли деньги в банк под 4 процента или купить облигацию с доходностью 6%. Кажется, очень просто, облигация выгоднее, и это так и есть. Но какую прибыль инвестор получит, если инфляция составит 5%, мы не будем спорить о цифрах, предположим, что уровень инфляции – это то, на что в июле подорожают коммунальные платежи.

Вклад в банк с доходностью ниже уровня инфляции экономически не целесообразнен. Если ставка по депозиту равна 4%, а инфляция составляет 5%, то итогом операции станет убыток в размере 4 минус 5 равно 1 процент.

А вот инвестиции в облигации как раз принесли доход 6% минус 5% итого 1% за период. Очень неплохо? В любом случае, это, наверное, лучше, чем заведомо остаться в минусе?

Пожалуйста, более жизненный пример. Есть 500 тысяч рублей, за которые можно купить машину. Или есть другой вариант – купить облигации с доходностью в 5%, а за руль нового авто сесть всего-то через год. И вот в следующем январе инвестор получает при погашении 50 тысяч прибыли на свои 500 тысяч бумаг, гасит их по номиналу и радуется жизни. Он в плюсе, если выбранная им машина стоит столько же, сколько и в прошлом году. А если нет.

Риск и время

Само собой разумеется, риск, что что-то произойдет в ближайший месяц и в течение десяти лет – разный. Поэтому облигации с более поздним сроком погашения почти всегда имеют доходность выше, чем краткосрочные ценные бумаги тех же эмитентов.

Конечно, нет правил без исключений. Предположим, что на рынке сложился дефицит свободных денег, потому что, например, подошел к концу финансовый год, и всем срочно потребовались остатки на счетах для уплаты налогов. Конечно, такие ситуации нарушения общего правила профессионалы рынка с удовольствием отлавливают и зарабатывают на них, получая дополнительную торговую прибыль.

Налогообложение

По государственным ценным бумагам налоги на доходы физических лиц не взимаются. А вот по облигациям частных компаний их придется заплатить. Кроме того, по любым инструментам, номинированным в валюте, в прибыль попадет еще и переоценка.

Этот фактор надо учитывать, сравнивая облигации различных эмитентов. Если доходность по ОФЗ и по бумаге корпорации оказываются равными, это не значит, что первая недооценена рынком, а вторая переоценена. Все дело в налоге на доходы или на прибыль.

Сколько можно заработать на облигациях

Облигации в России по состоянию на начало 2021 года выстроились по средней доходности примерно таким образом. Начнем с государственных ценных бумаг. Федеральные около 6-6.5% годовых. Муниципальные – Карелии, Курской области, и так далее, 6.2-6.7%.

Далее крупнейшие сырьевые компании, связанные с государством и другие крупнейшие эмитенты: Роснефть 6.9-7.5%. Русгидро 4.3%, МТС – 6.5-7% и другие.

В топе по доходности – облигации микрофинансовых организаций: Онлайн Микрофинанс 13.5-14.5%, Кар Мани 10.5-14.5%.

Какие облигации выгодно купить сейчас

Так какие облигации выгоднее купить сейчас? На первый взгляд, больше платят небольшие компании. Вопрос только в том, за что. Цена повышенного процента всегда одна – риск. На 2021 год прогноз по инфляции порядка 3.5 процентов.

На самом деле, это не заниженная цифра, как кому-то может показаться. И в то же время, не показатель хорошего состояния экономики. Снижение инфляции связано с падением спроса. У людей и у компаний не так много денег, что ограничивает спрос на товары или услуги и препятствует их подорожанию.

Таким образом, инвестор может выбирать для себя подходящие облигации, делая, условно говоря, уровень «отсечения» на показателе инфляции. Меньше этого процента размещать деньги нет смысла. Все, что выше – можно выбрать, кто из эмитентов представляется адекватным по уровню риска. А этот критерий у всех у нас разный.

Итак, на сегодняшний день инвестор может рассматривать следующие варианты покупки облигаций. Доходность актуальна по состоянию на 22 февраля 2021 года.

Государственные ценные бумаги: ОФЗ ПД 26209, дата погашения 20.07.2022, доходность 4.47%, ОФЗ ПД 26220, дата погашения 07.12.2022, доходность 4.49% и ОФЗ ПД 26209, дата погашения 25.01.2023, доходность 4.59%.

Муниципальные облигации: Карачаево-Черкесская республика 35001, дата погашения 18.12.2024, доходность 6.82%, Карачаево-Республика Хакасия 35006, дата погашения 02.11.2023, доходность 6.77%, Томский административный округ 34008, дата погашения 27.12.2025, доходность 6.65%.

Корпоративные облигации: Сбербанк-001-12R, дата погашения 02.22.2022, доходность 5.08%, Газпром Нефть-001R, дата погашения 17.10.2022, доходность 5.33%, Магнит-003R-01, дата погашения 01.02.2022, доходность 5.32%.

И под конец, несколько самых доходных облигаций. С обязательным комментарием, что в мире финансов чем выше доходность, тем выше риск.

Солид-Лизинг-БО-001R-06, дата погашения 20.12.2022, доходность 13.41%, СФПК Гарант-Инвест-001R-06, дата погашения 13.12.2022, доходность 11.2% и КИВИ Финанс-001R01, дата погашения 10.10.2023, доходность 8.28%.

Источник

Корпоративные облигации на Московской бирже

Для тех, кто много читает и хорошо считает

В статье «Дать денег Минфину» я рассказал, что такое облигации и как инвестировать в ОФЗ — российские государственные облигации, выпускаемые Минфином. Если вы еще не прочитали ту статью, прочитайте сейчас — знания из нее нам понадобятся.

Сегодня поговорим про корпоративные облигации — их выпускает не Минфин, а корпорации. У них выше доходность и выше риск.

Напомню: когда компания выпускает облигации, она берет деньги в долг. Дают ей деньги те, кто покупает эти облигации. Далее компания постепенно платит процентные платежи — купоны. В конце срока облигации компания возвращает тело долга — номинал. Когда состоятся платежи и какого они будут размера — известно заранее. Когда вы покупаете облигацию на бирже, вы как бы перекупаете чье-то право получить будущие платежи по облигации от должника.

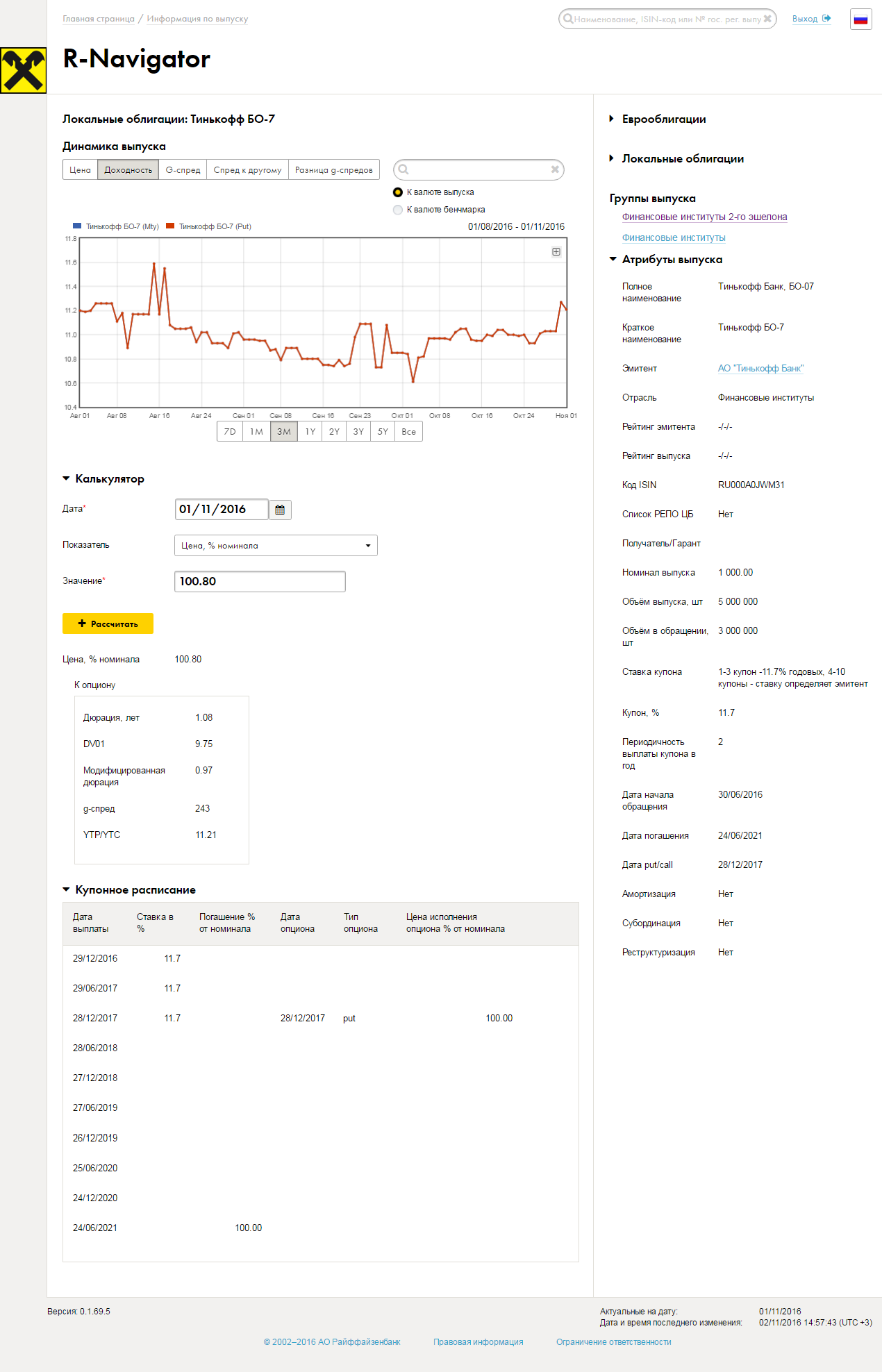

Так как мы объясняем всё на примерах, то рассмотрим выпуск рублевых облигаций Тинькофф БО-7 (RU000A0JWM31). БО в названии означает, что это биржевые облигации, выпускаемые по упрощенной схеме, 7 — номер выпуска, RU000A0JWM31 — уникальный идентификатор.

Что нам предлагают

Корпоративные облигации — это ценные бумаги для тех, кто готов глубоко разбираться в рисках и торговать большими суммами. Их выпускает не Минфин, а корпорации. У них выше риск и выше доходность. С такими облигациями нужно оценить кредитное качество каждого отдельного заемщика — стоит ли давать ему деньги в долг, вернет ли он их.

Для начала мы должны оценить эмитента и разобраться в параметрах выпуска: срок погашения, размеры купонов, даты их выплаты. Нам это нужно, чтобы оценить, что за компания выпускает облигацию и можно ли ей доверять.

Источник такой информации — документация по выпуску. Она доступна в карточке эмитента на сайте Московской биржи и на сайте обязательного раскрытия информации Интерфакса. Информация также может быть доступна на сайте эмитента, но на сайте Тинькофф-банка есть только часть документов.

Самостоятельно собрать параметры выпуска из первоисточников — тот еще квест. На практике для быстрой оценки лучше использовать специальные сервисы, в которых эта информация уже собрана.

Хороший бесплатный общедоступный сервис с информацией об облигационных выпусках есть у «Финама». Я воспользуюсь более наглядным, но требующим регистрации сервисом «Райффайзенбанка» «Р‑Навигатор»:

Из карточки видно, что Тинькофф БО-7 — это выпуск рублевых облигаций номиналом 1000 рублей с полугодовым купоном. То есть дать Тинькофф-банку денег можно суммами, кратными 1000 рублей, а выплачивать долги банк будет каждые полгода.

Ставка первых трех купонов установлена на уровне 11,7% годовых, или 58,34 рубля. То есть на каждую 1000 рублей Тинькофф-банк будет выплачивать вам по 58,34 рубля каждые полгода.

Погашение облигаций состоится в июне 2021 года. Однако в конце третьего купонного периода, который заканчивается 28 декабря 2017 года, предусмотрена возможность досрочного погашения, если вы этого захотите. В карточке возможность обозначена словом put в строке третьего купона. А вот как это сформулировано в документации:

«Эмитент будет обязан приобрести биржевые облигации по требованиям их владельцев, заявленным в течение последних пяти рабочих дней третьего купонного периода».

Возможность досрочного погашения называется офертой или put-опционом.

Благодаря оферте выпуск из пятилетнего становится двухлетним. То есть владельцы облигаций Тинькофф БО-7 могут получить свои деньги не в 2021 году, а уже в 2017, если захотят.

Перед наступлением оферты банк объявит ставку следующих купонов. Если ставка будет привлекательной, то облигации можно не погашать, а держать дальше.

Что такое оферта или put-опцион

Многие российские корпоративные облигации имеют оферты, или put-опционы. Это значит, что в определенный период у держателя облигаций есть право предъявить облигации к выкупу по номиналу. То есть досрочно вернуть себе те деньги, которые он как бы дал в долг.

Чаще всего эмитент дает такое право, когда ставка купонов определена не для всех купонных периодов. Как в случае с Тинькофф-банком: для первых трех купонов он гарантирует ставку 11,7% годовых, а что будет дальше — посмотрим через полтора года.

Когда эмитент объявит новую порцию ставок, они могут оказаться невыгодными для держателя. На такой случай у держателя должна быть возможность выйти из игры. Для этого и нужны оферты.

Бывают выпуски, у которых все купоны известны, но оферты всё равно предусмотрены. Это делается, чтобы снизить риски держателей облигаций и таким образом сделать облигации более привлекательными. Риск снижается потому, что если ставка станет ниже рыночной, то держатели смогут предъявить облигации к погашению.

Как вы будете погашать свои облигации по оферте, зависит от вашего брокера. У некоторых процедура стоит около 1000 рублей, но брокер всё делает за вас. У других процедура бесплатная, но вам нужно самостоятельно известить эмитента, что ваши облигации нужно выкупить. Затем в назначенный день в специальном окне в биржевом терминале совершить сделку со специальным агентом.

Помимо комиссии брокера может появиться и комиссия депозитария — той компании, которая как бы хранит ваши ценные бумаги. Сумму такой комиссии не всегда можно узнать заранее, но она сопоставима с ценой предъявления к выкупу через брокера.

Доходность

Для частного инвестора доходность облигаций на бирже никогда не будет равна купонной доходности. Дело в том, что ставка на рынке постоянно изменяется, а вслед за ними меняется и цена облигаций. О влиянии цены на доходность я рассказывал в первой статье цикла.

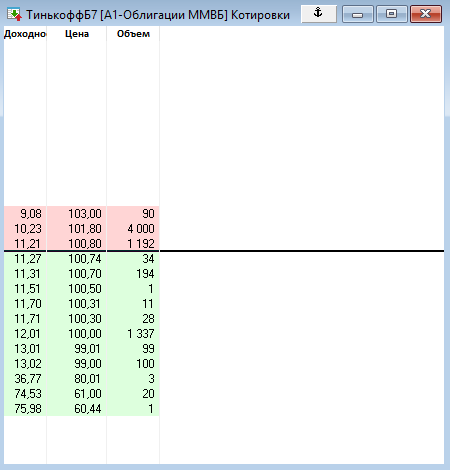

Узнать текущую цену и доходность можно на бирже. Для этого смотрим на цены и доходности предыдущих сделок или имеющихся заявок. Грубо говоря, на каких условиях сейчас торгуются облигации по факту, а не на бумаге.

В моем биржевом терминале QUIK есть таблица с двадцатью лучшими заявками на покупку и продажу. Красные строки — продажа, зеленые — покупка:

На картинке цена лучшего предложения на продажу — 100,80%. Рассчитанная биржей доходность по такой цене составляет 11,21%. Это значит, что покупка и удержание этих облигаций до погашения по оферте принесет 11,21% годовых.

Доходность облигаций, рассчитываемая биржей

В статье «Дать денег Минфину» для простоты изложения я рассчитывал так называемую простую доходность. По аналогии со вкладом — это доходность вклада без капитализации процентов.

Но Московская биржа рассчитывает так называемую эффективную доходность. Эффективная доходность — это доходность с учетом реинвестирования купонов по той же ставке, по которой были сделаны первоначальные инвестиции. Продолжая аналогию с вкладом, это вклад с капитализацией процентов. Доходность с капитализацией больше.

Расчет эффективной доходности строится на ряде допущений. Например, что вы сможете реинвестировать купоны под ту же ставку. На практике это не всегда осуществимо: ставка может измениться, ваши купонные выплаты при небольшом пакете могут не быть кратны цене облигаций для покупки.

Также эффективная доходность считается относительно предлагаемой на бирже цены, а не номинальной. Если помните, облигации Тинькофф-банка при выпуске имели доходность 11,7%, а сейчас мы видим доходность 11,21%. Куда делись 0,49%? Чтобы это понять, нужно смотреть на цену, по которой эту облигацию продают: 100,80% номинала. То есть облигацию номиналом 1000 рублей продают за 1008 рублей. Эта переплата снижает эффективную доходность.

Если хотите не переплачивать и повысить доходность, нужно будет купить облигации по заниженной цене, но для этого должны быть какие-то веские причины — например резкое изменение ставок в экономике. Об этом читайте в разделе «Рыночный риск».

Так или иначе, биржа рассчитывает именно эффективную доходность, и это нужно учитывать при оценке.

Узнав доходность выпуска облигаций по цене на бирже, нам нужно как-то оценить: хорошая ли это доходность и стоит ли покупать такие облигации. Обычно в этом случае облигации сравнивают с государственными.

Нам для сравнения подойдет выпуск ОФЗ 25081 с фиксированным купоном и погашением в январе 2018 года. Текущая доходность этого выпуска ОФЗ составляет 8,8% — это ниже, чем у Тинькофф БО-7. Получается, облигации Тинькофф-банка выгоднее, чем облигации Минфина.

Разница в доходности между Минфином и Тинькофф-банком объясняется разным кредитным риском. У Тинькофф-банка риск выше.

Кредитный риск

Кредитный риск — это риск дефолта эмитента, то есть риск того, что компания перестанет платить купонные платежи или не вернет тело долга — номинал облигации.

Дефолт 1998 года заключался в отказе эмитента — России — платить по своим долгам — гособлигациям

Быстро оценить кредитный риск можно по кредитному рейтингу международного рейтингового агентства. Рейтинги присваиваются эмитентам, но у отдельных выпусков облигаций могут быть собственные рейтинги. Наличие рейтинга международного агентства уже говорит о некоем минимальном качестве и размере бизнеса эмитента.

У Тинькофф-банка, согласно его сайту, спекулятивный рейтинг BB− с нейтральным прогнозом от «Фитч» и спекулятивный рейтинг B1 с нейтральным прогнозом от «Мудис».

Рейтинги Тинькофф-банка отражают высокий риск инвестиций и находятся ниже рейтинга российских гособлигаций. Рейтинг гособлигаций — это как бы рейтинг всей страны, его называют суверенным рейтингом.

Из-за более высокого кредитного риска доходность облигаций Тинькофф-банка выше, чем по ОФЗ . Разница в доходности — это награда за риск, которую получают инвесторы.

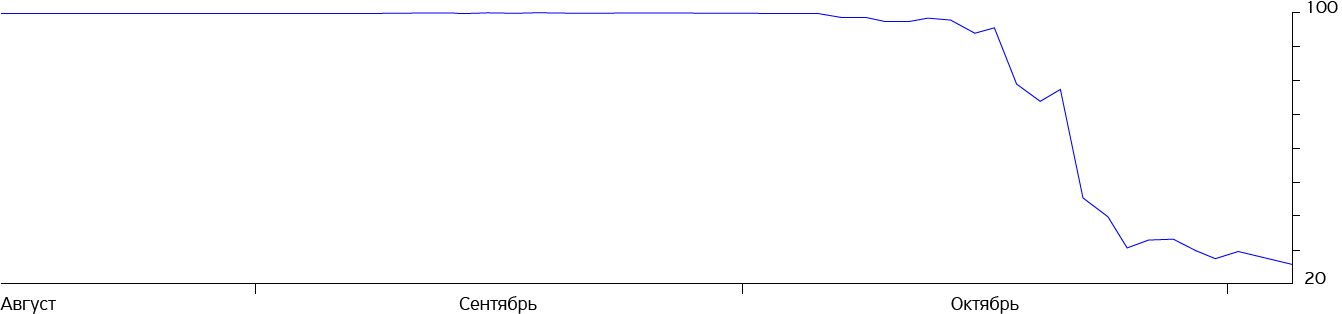

Как реализуется кредитный риск

Пример реализации кредитного риска — история с банком «Пересвет».

В начале октября 2016 года агентство «Фитч» указало на некоторые риски банка, причем кредитный рейтинг понижен не был.

13–14 октября появилась новость об исчезновении председателя правления банка. Центробанк, обычно не комментирующий работу действующих банков, выступил с успокаивающим заявлением. Примерно тогда же началось обвальное падение цен на облигации «Пересвета».

21 октября в «Пересвете» в связи с неплатежеспособностью ввели временную администрацию ЦБ .

Цены на облигации «Пересвета» обвалились по понятной причине — у инвесторов резко пропала вера. Вера в то, что банк расплатится по своим долгам.

Когда я это пишу, облигации «Пересвета» торгуются по 280 рублей за 1000 номинала с доходностью примерно 380% годовых:

Если ЦБ отзовет лицензию банка, то обращение облигаций на бирже будет прекращено. После этого узнать цену будет негде — дальнейшая судьба вложенных денег больше не будет касаться биржи.

Другой яркий пример из прошлого — прекращение деятельности «Трансаэро», чьи облигации сейчас торгуются по 20 рублей за 1000 рублей номинала, то есть две копейки за рубль:

По сравнению с «Трансаэро» облигации «Пересвета» еще очень дороги.

Рыночный риск

Помимо кредитного риска есть еще и рыночный риск. Это риск изменения ситуации на финансовом рынке, в частности — риск изменения процентных ставок в экономике.

Этот риск одинаково влияет и на государственные, и на корпоративные облигации. Он связан со ставками в экономике: если они падают, то облигации дорожают, а доходность падает. И наоборот.

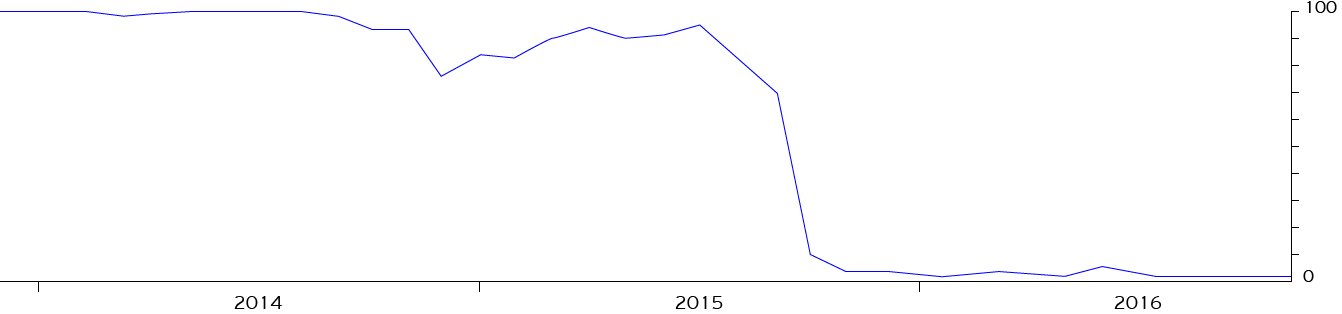

Как реализуется рыночный риск

Представим, что 31 октября 2014 года мы инвестировали в гособлигации со сроком погашения один год и существующей на тот момент доходностью 9,5%.

Всего через полтора месяца, в черный вторник 16 декабря 2014 года, российский ЦБ на фоне обвальной девальвации рубля одномоментно поднимает ключевую ставку сразу на 6,5 процентного пункта до 17% годовых.

Ключевая ставка, помимо прочего, влияет на ставки вкладов и доходность многих других финансовых инструментов. Раньше у тебя, грубо говоря, были вклады под 9% и облигации под 9,5%. А теперь — вклады под 18% и облигации под 9,5%. Облигации с такой доходностью резко становятся невыгодными.

Если мы хотим теперь продать наши облигации, нужно предложить рынку какие-то конкурентные условия, то есть догнать по доходности 18%. Это можно сделать либо изменением суммы купона — то есть платить больше по долгу, — либо изменением стоимости самой облигации.

Сумму купона мы менять не можем, потому что мы не Минфин. Но мы можем поменять стоимость облигации, то есть продать ее дешевле, чем купили. Грубо говоря, купили мы за 999 рублей, а продавать будем за 990. Снижая цену, мы догоняем доходность до конкурентной.

Что в итоге: ставка выросла, конкуренция финансовых инструментов усилилась. Если теперь продавать наши облигации, придется терять деньги.

Другой вариант — держать облигации до погашения. То есть дождаться, пока придет срок расплаты, Минфин выплатит нам последний купон и вернет по 1000 рублей на каждую облигацию. Но доходность 9,5% годовых к моменту погашения может оказаться ниже рыночной.

Может быть и обратная ситуация: в том же декабре 2014-го люди с крепкими нервами могли купить уже знакомые нам ОФЗ 25080 с доходностью 18,73%. Это значит, что такая доходность будет всю дорогу, вплоть до погашения. По сравнению с нынешней доходностью 9% это щедро.

Я рассмотрел пример с гособлигациями, потому что исторические данные по доходности гособлигаций легко доступны на сайте Московской биржи. С корпоративными происходило то же самое.

Доходность после налогов

Эффективная доходность Тинькофф БО-7 по расчетам биржи составила 11,21%. Однако в отличие от государственных облигаций с купонов по корпоративным придется заплатить налог на доходы физических лиц ( НДФЛ ). Налоги вычтет эмитент или депозитарий, и к вам купон придет уже очищенный от налогов. И это кардинально меняет картину.

На что отдаем часть зарплаты

За вычетом НДФЛ эффективная доходность Тинькофф БО-7 составит около 9,20% годовых, а простая доходность — 8,63% годовых. Таким образом, НДФЛ резко приближает доходность корпоративного выпуска Тинькофф БО-7 к доходности государственных ОФЗ 25081. При этом разница в рисках существенная.

Не стоит забывать и про вклады. В зависимости от условий пополнения и капитализации ставка по депозиту в Тинькофф-банке на аналогичные 14 месяцев составит от 6,69 до 8,29% годовых.

И как вернуть деньги из лопнувшего банка

Депозит до 1 400 000 рублей под гарантией АСВ по надежности можно сравнить с ОФЗ . Депозит за пределами лимита АСВ по надежности можно сравнить с облигациями банка.

Источник