Облигации

Еврооблигационные займы ПАО «Газпром», выпущенные в рамках Программы среднесрочных облигаций (Программы EMTN)

Программа EMTN создана в целях привлечения заимствований для ПАО «Газпром» с международных рынков капитала и представляет собой мультивалютную возобновляемую кредитную линию на сумму до 40 млрд долл. США (максимальная сумма непогашенного основного долга).

Европейские среднесрочные облигации представляют собой долговые инструменты со сроком обращения более 1 года, имеющие равный статус с другими необеспеченными долговыми обязательствами эмитента.

В обращении находятся следующие выпуски еврооблигационных займов (EMTN):

| Объем | Дата размещения | Дата погашения | Валюта | Купон (%) | Код ISIN | Кредитные рейтинги | ||

|---|---|---|---|---|---|---|---|---|

| S&P | Moody’s | Fitch | ||||||

| 1.2 млрд | 28.04.2004 | 28.04.2034 | USD | 8,625 | XS0191754729 | BBB- | Baa2 | BBB |

| 1.3 млрд | 07.03.2007 | 07.03.2022 | USD | 6,51 | XS0290580595 | BBB- | Baa2 | BBB |

| 1.25 млрд | 16.08.2007 | 16.08.2037 | USD | 7,288 | XS0316524130 | BBB- | Baa2 | BBB |

| 1.0 млрд | 19.07.2012 | 19.07.2022 | USD | 4,95 | XS0805570354 | BBB- | Baa2 | BBB |

| 0.9 млрд | 06.02.2013 | 06.02.2028 | USD | 4,95 | XS0885736925 | BBB- | Baa2 | BBB |

| 0.5 млрд | 21.03.2013 | 21.03.2025 | EUR | 4,364 | XS0906949523 | BBB- | Baa2 | BBB |

| 1.0 млрд | 17.11.2016 | 17.11.2023 | EUR | 3,125 | XS1521039054 | BBB- | Baa2 | BBB |

| 0.5 млрд | 30.11.2016 | 30.11.2021 | CHF | 2,75 | CH0346828400 | BBB- | Baa2 | BBB |

| 0.75 млрд | 23.03.2017 | 23.03.2027 | USD | 4,95 | XS1585190389 | BBB- | Baa2 | BBB |

| 0.85 млрд | 06.04.2017 | 06.04.2024 | GBP | 4,25 | XS1592279522 | BBB- | Baa2 | BBB |

| 0.5 млрд | 19.07.2017 | 19.07.2022 | CHF | 2,25 | CH0374882816 | BBB- | Baa2 | BBB |

| 0.75 млрд | 22.11.2017 | 22.11.2024 | EUR | 2,25 | XS1721463500 | BBB- | Baa2 | BBB |

| 0.75 млрд | 06.03.2018 | 06.03.2023 | CHF | 1,45 | CH0404311711 | BBB- | Baa2 | BBB |

| 0.75 млрд | 21.03.2018 | 21.03.2026 | EUR | 2,50 | XS1795409082 | BBB- | Baa2 | BBB |

| 1 млрд | 16.11.2018 | 24.01.2024 | EUR | 2,949 | XS1911645049 | BBB- | Baa2 | BBB |

| 1,25 млрд | 11.02.2019 | 11.02.2026 | USD | 5,15 | XS1951084471 | BBB- | Baa2 | BBB |

| 2 млрд | 25.02.2020 | 25.02.2030 | USD | 3,25 | XS2124187571 | BBB- | Baa2 | BBB |

| 1 млрд | 15.04.2020 | 15.04.2025 | EUR | 2,95 | XS2157526315 | BBB- | Baa2 | BBB |

| 1 млрд | 29.06.2020 | 29.06.2027 | USD | 3,00 | XS2196334671 | BBB- | Baa2 | BBB |

| 2 млрд | 27.01.2021 | 27.01.2029 | USD | 2,95 | XS2291819980 | BBB- | Baa2 | BBB |

| 1 млрд | 17.02.2021 | 17.02.2027 | EUR | 1,50 | XS2301292400 | BBB- | Baa2 | BBB |

Еврооблигационные займы, выпущенные вне рамок Программы среднесрочных облигаций (Программы EMTN)

| Объем | Дата размещения | Дата погашения | Валюта | Купон (%) | Код ISIN | Кредитные рейтинги | ||

|---|---|---|---|---|---|---|---|---|

| S&P | Moody’s | Fitch | ||||||

| 65 млрд | 18.12.2018 | 18.12.2028 | JPY | 1,01 | JP90B0049BP6 | BBB- | Baa3 | BBB- |

| Серия | Объем | Дата размещения | Дата погашения | Купон, % годовых | Регистрационный номер |

|---|---|---|---|---|---|

| БО-19 | 15 млрд руб. | 27.11.2013 | 21.10.2043 | Определяется эмитентом по формуле* | 4В02-19-00028-А |

| БО-20 | 15 млрд руб. | 27.11.2013 | 21.10.2043 | Определяется эмитентом по формуле* | 4В02-20-00028-А |

| БО-07 | 10 млрд руб. | 31.07.2018 | 12.07.2033 | 8,10 | 4В02-07-00028-А |

| БО-22 | 15 млрд руб. | 31.07.2018 | 23.06.2048 | 8,10 | 4В02-22-00028-А |

| БО-23 | 15 млрд руб. | 31.07.2018 | 23.06.2048 | 8,10 | 4В02-23-00028-А |

* Кi = (CPI — 100%) + 1%, где:

Кi — процентная ставка i-го купонного периода, но не менее 0,01% годовых;

CPI — рассчитанное в целом по Российской Федерации значение индекса потребительских цен в процентах к соответствующему месяцу предыдущего года (далее — ИПЦ) в последнем месяце, за который осуществлена официальная публикация ИПЦ (в электронном или бумажном виде) уполномоченным органом исполнительной власти, осуществляющим функции по формированию официальной статистической информации о социальных, экономических, демографических, экологических и других общественных процессах в Российской Федерации.

Расчетный месяц — месяц, в котором рассчитывается процентная ставка на соответствующий купонный период.

Дата расчета и утверждения эмитентом процентной ставки по i-ым купонным периодам, со второго по шестидесятый (i = 2,3,…,60) включительно, по биржевым облигациям определена как 9-й рабочий день до даты начала i-го купонного периода.

Дата расчета и использования значения CPI в целях утверждения эмитентом процентной ставки по биржевым облигациям определена как 9-й рабочий день до даты начала i-го купонного периода.

Источник

Облигации Газпромбанка: текущая стоимость и доходность

Удастся ли на них заработать?

Газпромбанк является одним из крупнейших России коммерческих банков. В некоторые годы занимал даже первую строчку крупнейшего частного банка в стране. Поэтому он постоянно размещает новые выпуски бондов на долговом рынке. С логикой этого бизнеса я думаю все знакомы — банк занимает денежные средства через облигации под 5-7% годовых, и выдает в виде кредитов под 12-15%. Именно поэтому банку интереснее выпустить облигации с меньшей доходностью. А у инвесторов желание наоборот, хотят вложиться под более высокий процент. Так и возникают рыночные отношения, когда где-то посередине находится доходность, которая всех устраивает.

Конечно, под относительно небольшой процент могут себе позволить занимать только крупные и надежные банки. Банки из второго и третьего эшелона вынуждены занимать средства под более высокий процент ввиду не такого сильного бренда. И именно здесь начинается прямая корреляция — чем выше доходность по бондам, тем выше риск дефолта.

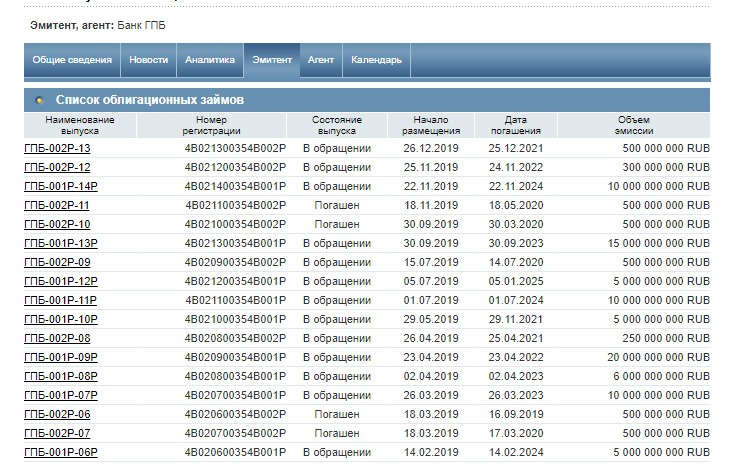

У ГПБ (Газпромбанка) очень много погашенных и действующих выпусков собственных облигаций. Для примера показываю скриншот из популярного сервиса для анализа облигаций cbonds. Вы можете отфильтровать и сделать тоже самое ,воспользовавшись данным инструментом. Вывод: ГПБ является очень заметным и активным участником на долговом рынке.

Какая доходность у облигаций Газпромбанка

Переходим к важному для любого инвестора вопросу — а какая же доходность у ценных бумаг? Например, одна из последних бумаг ГПБ серия 001Р-14Р с ISIN RU000A101350 имеет купон 6,9% годовых. Эта облигация Газпромбанка на Московской бирже сейчас торгуется немного выше номинала — по 101,50%. Это означает, что эффективная доходность немного снижается относительно обозначенного купона в 6,9% годовых. Но даже с учетом этого факта доходность к погашению получается в районе 6,62%. Да, здесь нет двухзначной доходности. Но попробуйте сейчас найти банковский депозит, который будет приносить столько же. Конечно, я говорю про надежные банки из ТОП-10. Если приближенную доходность и найдете, то возможно там будут определенные условия.

Но сейчас такое время, что практически любая облигация надежного банка более привлекательна, чем депозит в том же банке. Так еще и много преимуществ в плане сроков владения. Ежедневно размер вашего накопленного купонного дохода увеличивается. Поэтому даже, если вам понадобились денежные средства и вы решили досрочно выйти из продукта, то не потеряете ни дня без доходности. Что то я прям расхвалил облигации ГПБ, но на самом деле эти факты применимы ко многим бондам на Московской бирже.

Gazprombank также размещает евробонды. Это для крупных инвесторов, кто любит доходность в валюте. По-умолчанию она всегда ниже рублево доходности, зачастую в два раза. Но зато есть большое преимущество — ваш капитал защищен от резкой валютной переоценки. Даже если хотите иметь просто подушку безопасности в валюте, рекомендую купить надежные евробонды. Они хотя бы будут приносить 3-4% годовых. Но это лучше, чем просто американские доллары под подушкой.

Высокодоходные долларовые евробонды Газпромбанка

Есть и особой тип бондов. которые называются вечными или перпечел Perp. Они не имеют срока погашения, но проспект эмиссии предусматривает такую возможность по решению эмитента. Если простыми словами — вы навсегда одалживаете банку свои деньги, а он всю жизнь вам платит процент несколько раз в год. Конечно, это так выглядит в идеале. Но иногда могут случатся события ,которые не всегда приятны для инвестора. Например, у компании кризис и нечем платить по своим обязательствам. В первую очередь такая компания перестает платить держателям бессрочных облигаций. И такие облигации называются суборда либо полная версия собуординированные облигации.

Но чем же так привлекательны такие бумаги? Конечно высокой доходностью. Если обычный евробонд Газпромбанка либо любого другого имеет купон 3-5% годовых, то у перпечела он может достигать 7-8%. Для валютной доходности это очень высокий доход на инвестиционном рынке. Но такая доходность всегда сопряжена с возможным риском. Поэтому морально нужно быть готовым к тому, что когда-то эмитент может не выплатить очередной купон.

Вот для примера таблица с основными характеристиками облигации газпромбанка с доходностью почти 8% годовых в долларах. Несомненно, такие бумаги пользуются спросом у крупных инвесторов и фондов. Ключевую роль в оценке таких выпусков имеет подтвержденный кредитный рейтинг от крупнейших рейтинговых агентство вроде Fitch или S&P500. Чем ниже рейтинг кредитного качества, тем выше вероятность дефолта по бумаге. А значит процентная доходность у таких ЦБ всегда выше, но и риски большие. Поэтому, как рекомендация — не стоит гнаться за двухзначной доходностью в облигациях.

Надежный ли Газпромбанк?

Прежде, чем давать в долг даже такому крупному банку, необходимо изучить некоторые детали. Даже несмотря на то, что банк имеет прямое отношение к Газпрому. В июле 2014 Газпромбанк был включен в санкционный список США и это резко сказалось на привлекательности долговых бумаг для иностранных инвесторов. Да и у многих российских граждан на слуху этот банк с ипотеками, кредитами. Так что в целом для инвестиций в интернете можно включать облигации Газпромбанка в свой портфель.

Выше картинка, которая наглядно показывают прочные позиции банка даже в упоминаниях СМИ. А конкретный пример, это упоминание в телеграм-каналах. Позиция сразу после Тинькофф банка довольно значимый результат я считаю, хотя лично у меня никогда не было продуктов от ГПБ. Кстати, многие интересуются наличием взаимосвязи с крупнейший газовой компанией в России. И конечно такая связь есть.

Почти 30% долей Газпромбанка владеет собственно сам Газпром, который выплачивает дивиденды. Поэтому инвестиции в системно значимые предприятия России — как минимум мы сохраняете и диверсифицируете свой капитал. Но не забываем, что не более 5% накоплений можно направлять в одну компанию. Поэтому, ищем в приложении своего брокера свежие выпуски бондов и если номинал не сильно вырос, но это отличная инвестиция.

Источник

Сколько надо купить облигаций Газпрома, чтобы получать 75 000 рублей ежемесячно.

Привет! В прошлых статьях я рассказывал об инвестировании в акции различных компаний, например в ТатНефть , Северсталь и другие , чтобы в итоге получать 100 000 рублей ежемесячно пассивным доходом в виде дивидендов. Также, я рассматривал инвестиции в иностранные компании, например в прошлой статье я разбирал пример с The Coca Cola Company.

В данной статье я постараюсь разобраться в создании облигационного портфеля, покупая облигации компании # газпром (Что такое » # облигация» и как ее покупать, можно узнать тут ). Если коротко, облигации имеют намного ниже уровень риска, но и ниже доходность, чем обычные акции.

Важно: расчет не будет включать в себя налоговые, комиссионные и брокерские издержки и является исключительно примерным подсчетом.

Дисклеймер: я не профессиональный инвестор/трейдер/аналитик. Вся информация предоставлена исключительно из открытых источников и никак не нацелена на предоставления рекомендаций по инвестированию.

ПАО Газпром — государственная компания (более 50 % акций принадлежат государству). Занимается гео-разведкой, добычей, транспортировкой, хранением, переработкой и реализацией газа и других углеводородов.

В одной из моих статей, я разбирал инвестиционный портфель с компания Газпром, и сколько нужно инвестировать в компанию, чтобы получать $1000 в дивидендах ежемесячно. ( подробнее можно прочитать тут )

Для статьи будем использовать выпущенные облигации компании Сбербанк, а именно RU000A0ZZES2 (Газпром-22-боб). Данные взяты из открытых источников.

Кстати , #финансовая грамотность очень важна, именно поэтому вы можете найти много учебного материала совершенно бесплатно в нашем телеграм канале вместе с рекомендациями по инвестициям. Удачи!

Вернемся к нашей теме, предположим, что инвестор решил не рисковать вкладывать большие деньги в акции Газпрома, а выбрал вариант инвестиций с наименьшим уровнем риска — облигации.

Важно понимать, что каждый инвестор диверсифицирует свой портфель и не вкладывает все деньги в одну позицию. Например как это сделал я, можно прочитать в данной статье.

Диверсификация портфеля — важное решение для каждого инвестора. Тем самым инвестор минимизирует свои риски, инвестируя в различные, не так тесно связанные, индустрии. Иными словами, не кладем все яйца в одну корзину.

Далее, используя открытые источники, можно спрогнозировать инвест-расходы и прибыль (купоны) при инвестировании в Газпром-22-боб, которая стоит 1 071.17 рубль за единицу.

Источник