- Как инвестировать в облигации

- Суть, преимущества и характеристики облигаций

- Виды облигаций

- Инвестиционные риски

- Инвестирование в облигации: первые важные шаги

- Анализ кредитоспособности эмитента

- Определение прибыльности

- Определение рисков (оценка надежности)

- Оценка ликвидности

- Стоит ли инвестировать в облигации

- Налогообложение

- Советы и рекомендации для начинающих инвесторов

- Инвестиции в облигации и торговля ими — подробный мануал

- 1. Термин «облигации» — что это простыми языком

- 2. Классификация облигаций

- 3. Два главных плюса облигаций

- 4. Как заработать на облигациях обычному инвестору

- Какая купонная доходность у облигаций

- 5. Варианты инвестиционных портфелей из облигаций

- 6. Риски инвестирования в облигации

- 7. Где можно купить облигации частному лицу

- Шаг 1. Регистрация у брокера

- Шаг 2. Открытие торгового счёта

- Шаг 3. Пополнение торгового счёта

- Шаг 4. Покупка облигаций

- 8. Сколько можно заработать на облигациях — стоит ли в них инвестировать

- 9. Как выбрать облигации для инвестирования

- 10. Плюсы и минусы инвестирования в облигации

Как инвестировать в облигации

Инвестиции в облигации ― один из вариантов получения пассивной прибыли. Данным ценным бумагам свойственна меньшая доходность по сравнению с акциями, но большая надежность. Именно по этой причине облигации всегда присутствуют в составе инвестиционных портфелей крупных инвесторов. Чтобы понять, как инвестировать в облигации, следует предварительно разобраться в сути, особенностях и характеристиках данного финансового инструмента.

- Суть, преимущества и характеристики облигаций.

- Основные виды облигаций.

- Виды инвестиционных рисков.

- Инвестирование в облигации: первые шаги.

- Анализ кредитоспособности эмитента.

- Определение прибыльности облигаций.

- Расчет рисков (оценка надежности).

- Оценка ликвидности.

- Целесообразность инвестирования в облигации.

- Налогообложение.

- Практические советы для начинающих инвесторов.

Суть, преимущества и характеристики облигаций

Облигация представляет собой соглашение о займе, согласно которому одна сторона (эмитент) берет в долг определенную сумму денег под некоторый процент у другой стороны (инвестора) ― с гарантией возврата данных средств к концу периода соглашения. Инвестором может стать любой человек при наличии у него открытого брокерского счета (от 1 тыс. рублей).

Среди главных достоинств облигаций можно отметить следующие:

- Гарантированную выплату процентных начислений от номинальной цены бумаги. Регулярность и объем выплат фиксирует эмитент в момент выпуска облигации.

- Наличие даты погашения (срок, когда эмитент должен выкупить бумагу у инвестора). По данному параметру облигации подразделяются на краткосрочные (до 12 мес.), средней срочности (1-5 лет) и долгосрочные (пять и более лет).

- Отсутствие обязанности принимать участие в управлении компанией-эмитентом.

- Меньшие финансовые риски в случае ликвидации предприятия-эмитента ― кредиторы могут рассчитывать на первоочередные выплаты задолженностей.

Показатели, характерные для облигаций:

- Номинал. Цена ― по ней по окончании срока эмитент погасит облигацию. Чаще всего номинал равен 1 тыс. рублей.

- Рыночная стоимость ― бывает ниже/выше номинала бумаги. Определяется текущими рыночными условиями. Наиболее частая амплитуда колебания рыночной стоимости относительно номинала ― от 95 до 105%.

- Дата погашения (выплаты) номинальной цены бумаги. В некоторых случаях прописывается дата оферты ― день, в который эмитент может погасить ЦБ досрочно.

- Купон ― прибыль, которая выплачивается с установленной регулярностью. Ставка купона является годовой прибыльностью бумаги. К примеру, если эмитент зафиксировал купон 10 процентов к номинальной цене ЦБ 1 тыс. руб. с выплатами каждые полгода, значит, инвестор получит за указанный период доход величиной в 100 руб. двумя равнозначными выплатами (за 1 облигацию).

Виды облигаций

Облигации делятся на разновидности по следующим главным критериям:

- Эмитент:

- Муниципальные и государственные. Для первых характерны минимальные риски и низкая прибыльность.

- Облигации крупных корпораций. Отличаются средней прибыльностью и повышенной надежностью.

- Ценные бумаги от среднего бизнеса. Имеют высокую прибыльность при относительной надежности.

- Форма получения прибыли:

- Дисконтные облигации ― доход рассчитывается с учетом скидки к моменту покупки или номинальной цене при размещении бумаги.

- Процентные ― инвестор получает прибыль по фиксированной ставке.

- Смешанные ― инвестор получает процентный доход и дисконт.

Более детально классификация облигаций представлена в таблице:

Инвестиционные риски

Чтобы понять, в какие облигации инвестировать в 2020 году, следует правильно рассчитать потенциальные риски ― дефолт, инфляцию, колебания ставки %. Процентный риск устанавливается для бумаг с зафиксированной купонной прибылью. Рост средних ставок на рынке может отрицательно сказаться на величине дохода. К примеру, если инвестор приобрел бумагу с фиксированным купоном 10%, рыночная ставка по которой за год увеличилась до 12%, 2 процентных пункта разницы и составят возможный недополученный доход.

Чаще всего эмитенты выпускают бумаги с изменяемой купонной прибылью или предполагающие выкуп досрочно. Это позволяет им погасить облигацию досрочно при снижении средних ставок % на рынке и, говоря простыми словами, избежать выплат инвесторам по завышенным ставкам.

Риск дефолта ― самый непредвиденный и коварный для любого инвестора ― подразумевает возможное банкротство эмитента и невыполнение им своих долговых договоренностей. Чтобы избежать финансовых потерь, следует контролировать прибыльность бумаг ― если доход выше среднерыночного, риск дефолта повышается.

Растущая инфляция также влияет на прибыльность облигаций. К примеру, если доход по бумаге равен 10%, а годовая инфляция достигла 12%, значит произошло обесценивание бумаги на 2% с момента ее покупки.

Инвестирование в облигации: первые важные шаги

Чтобы выгодно инвестировать деньги в облигации, важно грамотно выбирать подходящие бумаги, анализируя совокупность всех параметров ― надежность и рентабельность, кредитный рейтинг эмитента, срок погашения и другие.

Анализ кредитоспособности эмитента

Опираясь на данные кредитных рейтингов, инвестор сможет принять грамотное решение об эффективности капиталовложения. При определении кредитного рейтинга той или иной компании учитываются следующие факторы:

- финансовая история организации (прошедшая и актуальная);

- величина собственности;

- наличие долговых обязательств.

Российские рейтинговые агентства, информации от которых можно доверять: АК&M, РусРейтинг, Эксперт РА, Национальное Рейтинговое агентство. Международные: Moody’s и Fitch, Standard & Poors и другие.

Определение прибыльности

Доход по облигациям бывает:

- текущим ― фиксируется в момент покупки бумаги;

- купонным ― %, который эмитент выплачивает по купону.

- к дате погашения ― отражает общий эффект от инвестирования, вычисляется в %;

- полным ― принимает во внимание все параметры ценной бумаги.

Вычисляя прибыль от конкретных облигаций, необходимо учитывать среднюю рыночную доходность. Сильно завышенная прибыльность бумаги свидетельствует о высоких рисках.

Определение рисков (оценка надежности)

Наивысшим риском инвестиций в облигации является дефолт эмитента. Именно поэтому облигации федерального займа, выпускаемые Минфином РФ, считаются самыми надежными. При вложении средств в ОФЗ риск дефолта минимален.

Приобретая корпоративные облигации, инвестор должен внимательно проанализировать кредитоспособность компании-эмитента.

Оценка ликвидности

Степень ликвидности является важным показателем, который необходимо учитывать, чтобы понять, в какие облигации инвестировать в 2020 году с максимальной выгодой. Степень ликвидности облигаций отражают следующие критерии:

- постоянство сделок и разными объемами, а не одноразово ― если заметный оборот в биржевом стакане наблюдается лишь в условные 15:20, рекомендуется рассмотреть варианты с иными бумагами;

- объем среднего торгового цикла по бумагам за последние 12 месяцев ― оптимальная позиция не должна превышать 1% от среднего дневного оборота по облигациям;

- наличие в биржевом стакане достаточного числа заявок и их объемов ― получив сведения по бумагам и определив долю в портфеле отдельного эмитента, инвестор сможет приобрести отличный портфель.

Стоит ли инвестировать в облигации

Целесообразность инвестирования в облигации зависит от текущей ситуации в экономике. Надежный платежеспособный эмитент всегда ведет борьбу с банками величиной своих ставок. Рискованные бумаги подойдут инвесторам, стремящимся к высокой доходности при минимуме усилий. В этом облигации имеют схожесть с опционами, с тем различием, что изучать нужно не ценовой график, а статистические данные и новости, публикуемые по специальным инфоповодам.

Налогообложение

Вкладывая деньги в облигации, частный инвестор предполагает получить прибыль ― с которой, как известно, нужно платить налог 13%. Если инвестор работает с брокером, последний берет на себя роль налогового агента, удерживая налог с прибыли путем списания конкретной суммы со счета инвестора.

С позиции налогообложения выгодными считаются гособлигации с пониженной доходностью. К примеру, ОФЗ с доходностью 10% эффективнее, чем корпоративная облигация с 11% ― после налоговых вычет прибыль от последней будет ниже.

Налоговая база при реализации ЦБ вычисляется по формуле:

Х ― стоимость продажи + полученная накопленная купонная прибыль;

У ― стоимость покупки + уплаченная накопленная купонная прибыль.

Вычисления налоговой базы при выплате облигации производятся по формуле:

Н ― номинал бумаги;

С ― стоимость покупки + уплаченный накопленный купонный доход.

Советы и рекомендации для начинающих инвесторов

Ниже будет представлено несколько рекомендаций для новичков:

- Старайтесь торговать с использованием bid и offer. Даже кажущееся незаметным отклонение от спреда существенно снижает долгосрочную прибыль.

- Приобретайте ЦБ с обнуленным НКД, после уплаты купона. В противном случае НКД будет оплачивать эмитент.

- На нестабильном рынке приобретайте бумаги с длительным сроком погашения ― от 2 лет.

И наконец, не спешите и не делайте поспешных решений. Покупайте облигации у стабильных эмитентов ― высокоприбыльные бумаги несут высокие риски.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Инвестиции в облигации и торговля ими — подробный мануал

В этой статье мы рассмотрим интересную и важную тему для инвесторов: «инвестиции в облигации». Сколько можно заработать, какие риски и как стать облигационером. Рассмотрим насколько это перспективно, доходно, поговорим о долговых ценных бумагах в целом.

1. Термин «облигации» — что это простыми языком

Главной идея долговых ценных бумаг: кредитование эмитента. Компания проводит эмиссию облигаций, далее продаёт их инвесторам, тем самым, беря деньги в долг. В день экспирации (погашения) эмитент обязан выкупить облигации по номинальной цене, иначе по этому выпуску будет объявлен дефолт.

Владельцы облигаций являются прямыми кредиторами. Они одолжили деньги эмитенту под проценты. В период действия ценной бумаги они получают доход в виде периодических купонных выплат. Он выплачивает периодически по установленному графику в конкретные дни. Частота выплат может быть раз в полгода, раз в квартал или раз в месяц.

Поскольку доходность облигаций и срок погашения заранее известны, то инвесторы относит их к классу самых «спокойных» ценных бумаг. На сленге их называют «тихой гаванью».

Доходность облигаций ограничена. Держатели не получат больше, чем купонный доход и премию к погашению (если она была).

Могут быть номинированы в рублях, долларах и евро. Конечно, есть выпуски номинированные и в других валютах, но они не котируются на Московской бирже.

Облигации выпущенные российскими эмитентами в долларах называются еврооблигациями.

2. Классификация облигаций

1. Эмитентов можно квалифицировать следующим образом:

- Минфин. Выпускаются государством сериями. Называются «Облигациями Федерального Займа» (ОФЗ), ещё их называют «государственными» или «гособлигации». Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ; С 2021 г. облагаются налогом;

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше; Купонный доход может облагаться налогом, если дата выпуска была до 2017 г;

- Города и области (муниципальные). С 2021 г. облагаются налогом;

2. По сроку погашения делят на:

- Краткосрочные (до одного года);

- Среднесрочные (от одного года до пяти лет);

- Долгосрочные (свыше пяти лет);

- Бесконечные (не имеет срока погашения, в мировой практике это довольно редкий вид бумаги);

3. По доходности и купонам:

- Постоянный купон . Фиксируется на весь срок действия. Гособлигации имеют приписку в виде «ПД»: ОФЗ-ПД. Большинство корпоративных выпусков с постоянным купоном;

- Переменный купон (флоутер). Изменяется по каким-то критериям. Например, по ставки RUONIA. Гособлигации имеют приписку в виде «ПК»: ОФЗ-ПК;

- Бескупонные (или дисконтные). Прибыль идёт за счёт разницы в цене покупки и продажи. На нашем рынке таких выпусков нет;

3. Два главных плюса облигаций

1. для граждан. Номинальная стоимость большинства облигаций составляет всего 1000 рублей.

2. . Он накапливается у текущего держателя. Если инвестор захочет продать ценные бумаги на бирже, то весь накопленный купонный доход не пропадёт. Его автоматически заплатит новый инвестор.

Например, накопленный купонный доход составляет 20 рублей, облигация стоит 1010 рублей на бирже, тогда покупатель заплатит за неё 1030 рублей. В момент выплаты купона ему заплатят полный купон. В зависимости от срока владения все получили свои накопленные проценты.

Можно сказать, что в каком-то роде облигации являются аналогом банковского вклада, но с возможностью всегда его закрыть и не потерять накопленные проценты.

Более подробно про этот механизм можно прочитать в статьях:

4. Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон.

Акции дают пассивную прибыль в виде дивидендов. Но дивидендные никто не гарантирует. В тяжелые года их могут не выплачивать. Также по номинальной стоимости никто не будет выкупать акции, а, значит, есть риски падения котировок. То есть инвестор больше рискует, но и может заработать больше.

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому потенциальный доход у всех разная. Если рассматривать безрисковую доходность, то она есть только у гособлигаций (ОФЗ).

Доходность по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Текущая ключевая ставка ЦБ 5,00% (изменение от 23 апреля 2021 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации должны стать привлекательными.

Самый лучший способ снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск.

Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

Частным инвесторам лучше избегать в своём портфеле дефолтных облигаций. Лучше потерять 10-30% от стоимости, чем потом несколько лет ждать компенсации от эмитента, если она вообще будет.

5. Варианты инвестиционных портфелей из облигаций

Если забирать деньги с биржи в ближайшие 5 лет нет необходимости, то можно сформировать долгосрочный портфель, который будет немного прибыльнее. Если хотите иметь возможность забрать деньги в любой момент без каких-либо рисков потерять хотя бы пару процентов из-за падения стоимости облигаций, то лучше составить портфель исключительно из краткосрочных ОФЗ.

Итак, составим варианты с учётом времени вложений, доходности и рисков.

Вариант 1 . Самый низкорискованный (краткосрочный):

- 100% ОФЗ с датой погашения до 2 лет включительно;

Всегда можно быстро продать краткосрочные ОФЗ по рыночной цене (без лишних трат на спред). При этом не страшны не повышение, не понижение ключевой ставки ЦБ. Но есть и минус: вы всегда будете иметь доходность примерно равную ставке рефинансирования. Впрочем, если бы мы хранили деньги на банковском вкладе, то ситуация была бы схожей.

После экспирации (погашения), следует купить новые ОФЗ с аналогичным сроком.

Таблица со списком краткосрочных ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26205-ПД | 7,6% | 14.04.2021 |

| ОФЗ-26217-ПД | 7,5% | 18.08.2021 |

| ОФЗ-25083-ПД | 7,0% | 15.12.2021 |

| ОФЗ-26209-ПД | 7,6% | 20.07.2022 |

| ОФЗ-24020-ПК | RUONIA (за последние 7 дней) | 27.07.2022 |

| ОФЗ-29012-ПК | RUONIA + 0,40 п.п. | 16.11.2022 |

| ОФЗ-26220-ПД | 7,4% | 07.12.2022 |

Вариант 2 . Более доходный (краткосрочный):

- 60% ОФЗ с датой погашения до 2 лет включительно;

- 40% корпоративные облигации или же просто купить ETF фонды (например, VTBB, FXRB, SBRB);

Один из идеальных вариантов, который сочетает в себе хорошую доходность. При покупке ETF вы ещё получаете широкую диверсификацию.

Вариант 3 . Низкорискованный (среднесрочный):

- 30% ОФЗ с датой погашения до 1 года включительно;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Также хороший вариант портфеля, где собраны лишь ОФЗ с разным сроком погашения. Доходность такого портфеля будет немного выше ставки ЦБ.

Вариант 4 . Более доходный (среднесрочный):

- 40% корпоративные или фонды ETF;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Если средства не планируется снимать в ближайшие три года, то это почти идеальный вариант сочетающий в себе умеренный риск и достойную прибыль.

Вариант 5 . Рискованный (среднесрочный):

- 50% фонды ETF;

- 50% корпоративные со сроком погашения 3-5 лет;

Говоря рискованный, имеется ввиду, что риски присутствуют, но всё же они маловероятны.

Вариант 6 . Рискованный (долгосрочный):

- 40% корпоративные или фонды ETF;

- 30% ОФЗ с датой погашения до 10 года включительно;

- 30% ОФЗ с датой погашения до 15 года включительно;

Вариант 7 . Супер агрессивный:

- 50% преддефолтные. Прибыль может достигать 50%-1000%. Даже, если обанкротится один эмитент, то другой может покрыть его убытки полностью;

- 50% на ваше усмотрение;

Этот вариант может давать хорошие прибыли, но его рекомендуется использовать только опытным инвесторам. Если вы начинающий, то не стоит начинать свои вложений с инвестиции в преддефолтные облигации.

Это самые простые варианты портфелей. Естественно, что вместо ОФЗ можно покупать облигации крупных компаний таких как Сбербанк, ВТБ, Газпром, Роснефть и т.д. Доходность по ним будет чуть выше, но могут быть проблемы с ликвидностью.

Иммунизация портфеля облигаций — это такой способ формирования портфель, который позволяет получить к заданному времени необходимую стоимость портфеля независимо от изменения процентных ставок.

6. Риски инвестирования в облигации

Рисков инвестиций в облигации практически нет. Они обеспечивают гарантированный стабильный доход. При этом имеют низкую волатильность цены, особенно, если сравнивать с акциями. Обвалиться в цене могут лишь преддефолтные облигации или в случае крупных экономических потрясений. В остальных случаях портфель будет стабильно расти.

Тем не менее риски у держателей всё же есть:

- Риск повышения ключевой процентной ставки. В этом случае рыночные цены облигаций пойдут резко вниз. Но этот риск можно легко нивелировать, просто купив краткосрочные ценные бумаги;

- Риск дефолта. Для этого делаем диверсификация рисков путем покупки нескольких эмитентов;

- Риск понижения кредитного рейтинга эмитента. Защиты от этого почти нет. Можно лишь снизить потери держа краткосрочные выпуски. Они мало упадут в цене;

- Риск падения котировок. Это особенно актуально для держателей долгосрочных выпусков.

7. Где можно купить облигации частному лицу

Купить облигации может любое физическое лицо. Делается это через брокера в режиме онлайн. Ниже представлена небольшая инструкция.

Шаг 1. Регистрация у брокера

Для выхода на торги необходимо зарегистрироваться у одного из брокеров с соответствующей лицензий. Я рекомендую работать со следующими лидерами (сам работаю через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии. Вы самостоятельно принимаете решение о покупке и продаже ценных бумаг.

Так выглядит форма регистрации:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счета:

Есть несколько вариантов и типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть тип брокерского счёта «ЕДП» (единая денежная позиция), в котором можно одновременно покупать акции, облигации, валюту, товары, что очень удобно.

Рекомендую открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать в дальнейшем налоговые вычеты и льготы. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Вычеты можно получать на каждое внесение денег ежегодно.

Шаг 3. Пополнение торгового счёта

Пополнение брокерского счёта не облагается никакими комиссиями. Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Рекомендую переводить деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка облигаций

Брокер предоставит доступ к торговым терминалам (Quik и приложение для смартфонов). Это программы через которые осуществляются все торговые действия на бирже: купля/продажа, выставление заявок, просмотр текущего портфеля.

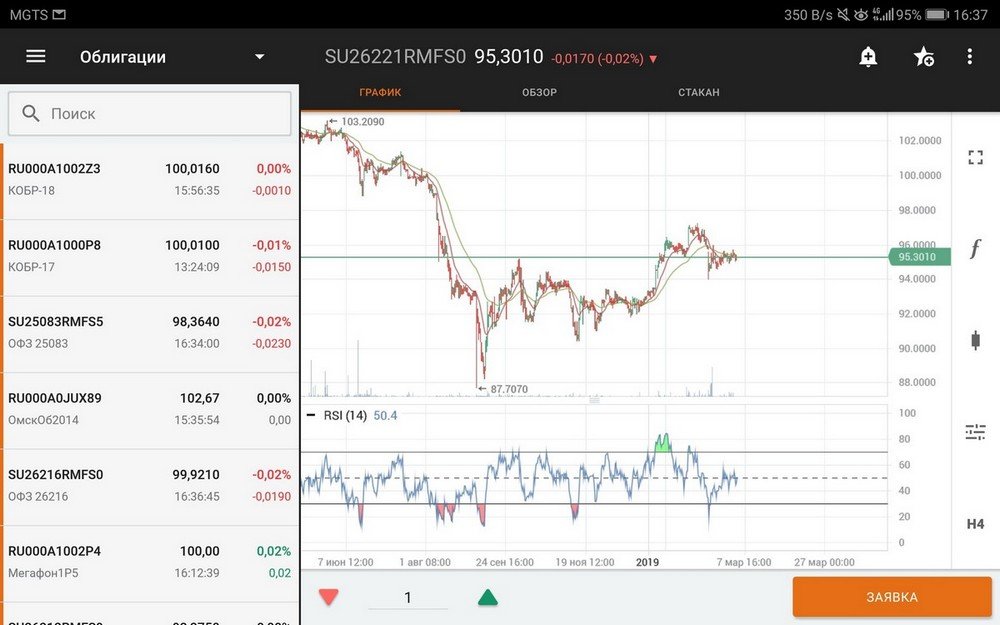

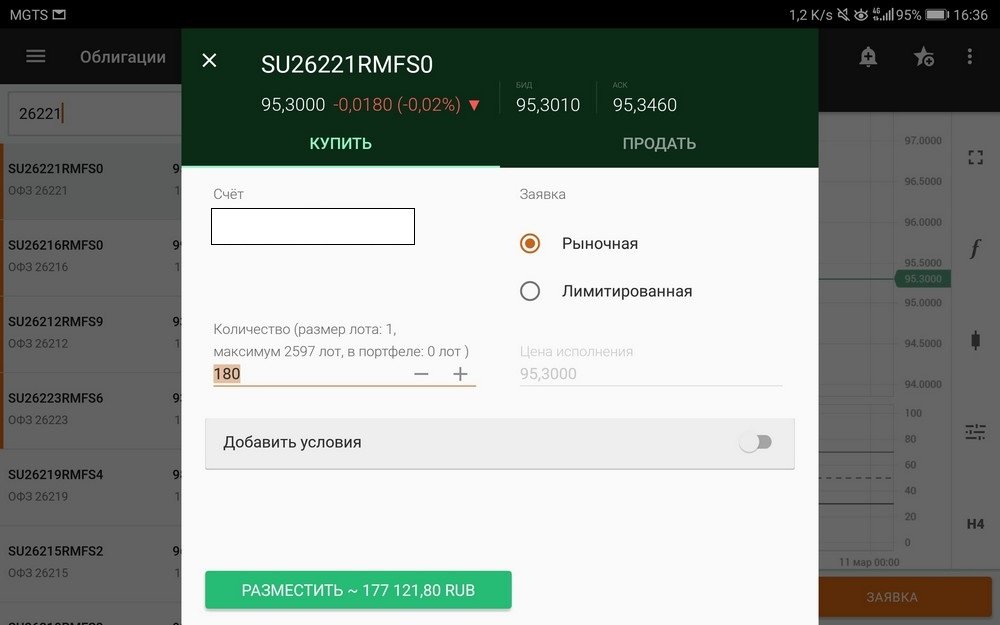

Например, интерфейс при покупке облигаций ОФЗ через мобильное приложение «Финам Трейд» (брокер Finam) выглядит так:

Также в приложении есть удобная возможность просмотреть текущий график торгов:

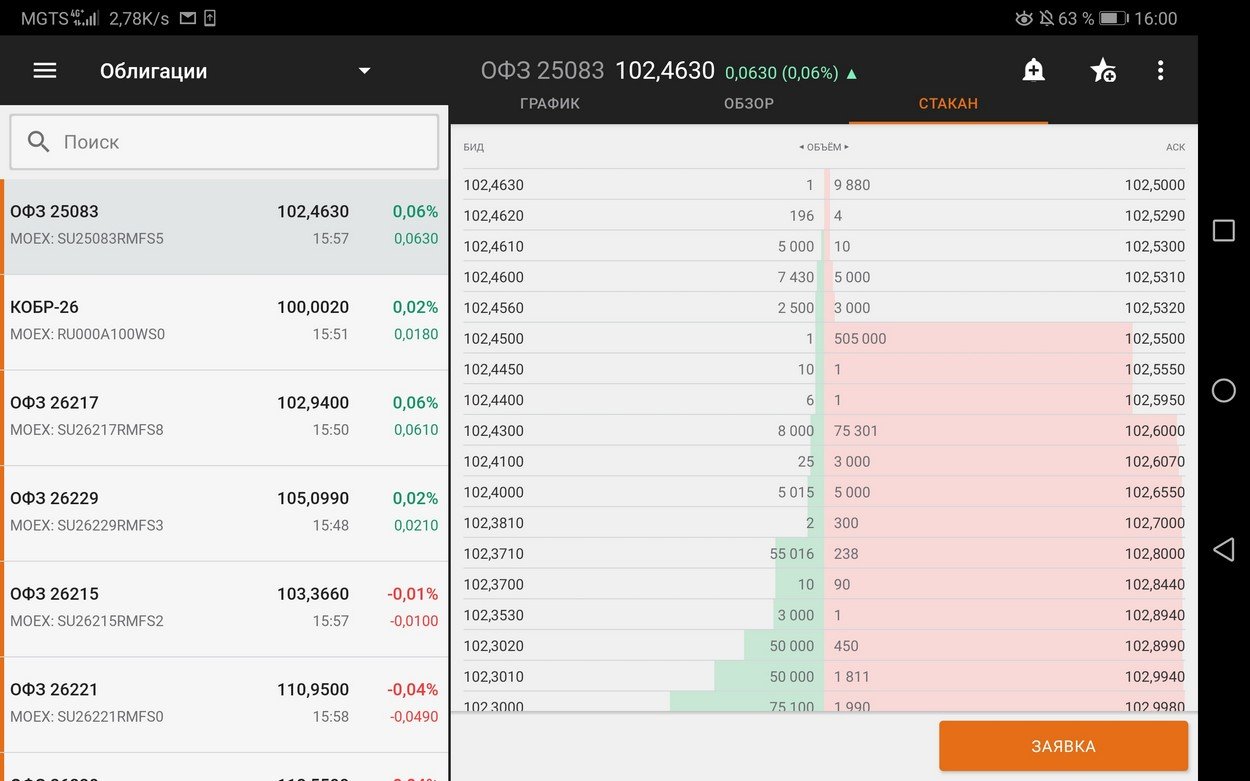

И биржевой стакан:

8. Сколько можно заработать на облигациях — стоит ли в них инвестировать

Почти для всех фондовый рынок ассоциируется с рисками потерять деньги, с экономическими кризисами, с обманом брокеров. Когда речь идёт про долевые ценные бумаги (акции) частично можно согласиться с этими опасениями. Они более рискованные, волатильные, но и доходность по акциям выше.

Облигации по сравнению с акциями почти полностью лишены волатильности. Если посмотреть график роста капитала на счёту держателей, то можно увидеть стабильно растущую кривую немного закругляющуюся наверх.

Если нет желания разбираться с акциями и как-то пытаться увеличить свою доходность, то облигации решают все эти вопросы. Пусть по ним и нету прибыли по 10-20% годовых, но зато прибыль гарантирована, а волатильность баланса будет минимальна.

А если инвестировать в корпоративные облигации, то доходность вполне можно ожидать на уровне 10-15% годовых, что соизмеримо с рынком акций.

Большинство физических лиц просто не знают о такой возможности, поэтому и продолжают нести деньги на банковские депозиты.

Чтобы повысить доходность по облигациям, открывайте счёт ИИС, пополняйте его ежегодно на 400 тыс. рублей и можете ежегодно возвращать по 52 тыс. рублей. Это еще больше увеличит доходность и точно обгонит доходность по банковским вкладам.

Так сколько же можно заработать на инвестициях в облигациях? По состоянию на конец 2020 года: 5-6% годовых при инвестициях в ОФЗ, 7-9% при инвестициях в надёжные корпоративные выпуски. Это реальные доходности без преукрас и больших рисков.

С 2021 г. все купоны по облигациям облагаются налогом 13%.

9. Как выбрать облигации для инвестирования

Сложно дать конкретные советы всем инвесторам, поскольку у каждого отношение к риску могут сильно отличаться. Например, кто-то вообще не может принять никакого риска. Поэтому инвесторы принимают иногда противоположные решения в зависимости от своих личных качеств, психологии и опыта.

1 Если вы не хотите вообще рисковать, то добавьте в портфель только краткосрочные ОФЗ.

Выбрать ОФЗ можно через терминал QUIK или же на сайте rusbonds. Прибыль небольшая, но если получать вычеты по ИИС, то можно значительно повысить доходность.

2 Если есть желание заработать больше, то рассмотрите ETF-фонды из облигаций, как готовый инвестиционный портфель. Там уже за вас отобрали самые доходные варианты от надёжных эмитентов. Плюсом этих фондов является то, что их можно покупать поштучно, при этом их цена находится в комфортной для рядовых граждан зоне 1000-3000 рублей.

3 При самостоятельном отборе эмитентов, обратите внимание на:

- Кредитный рейтинг;

- Доходность;

- Историю размещений;

- Ликвидность (возможно стакан будет пуст и купить эти ценные бумаги невозможно);

- Отчётность бизнеса (если ежегодно наращивается долг, а прибыль не растёт, то это рискованная компания);

4 Дюрация облигации (количество дней, когда инвестиции полностью себя окупают). Выбирайте те бумаги, которые имеют меньшее число дней.

Не бывает высокого дохода, без высокого риска. Если один эмитент предлагает доходность 12%, а другой 17%, то значит на это есть и соответствующие причины. Рынок чаще всего справедливо оценивает доходность облигаций в соответствии с рисками.

При покупке облигаций с высокой доходностью, помните, что если купонный доход превышает ставку рефинансирования на 5 базисных пункта, то со сверх этой прибыли будет браться налог 30%.

10. Плюсы и минусы инвестирования в облигации

- Пассивный доход;

- Небольшая волатильность;

- Широкий ассортимент разных выпусков с разными доходностями и сроками погашения;

- Низкая стоимость облигаций (1 шт около 1000 рублей);

- Доступность для физических лиц;

- Можно продать в любой момент без потери процентов;

- Необходимо выбрать компании и выпуски для инвестирования;

- Для людей далёких от финансов, этот инструмент может показаться сложным;

- Цена облигаций может упасть в случае роста процентных ставок;

- Отсутствует страховка от банкротства эмитента, поэтому лучше вкладывать в надёжные компании;

Смотрите также видео «Как посчитать цену облигации»:

Источник