- Хуже ВЭБа. Почему НПФ не смогли за пять лет обогнать по доходности государство

- Лидеры и аутсайдеры

- Успех государства

- Частные компании и НПФ опередили ВЭБ по доходности инвестирования накоплений

- НПФ впервые за пять лет обогнали ВЭБ по доходности пенсионных накоплений

- НПФ опять проиграли ВЭБу по доходности пенсионных накоплений

Хуже ВЭБа. Почему НПФ не смогли за пять лет обогнать по доходности государство

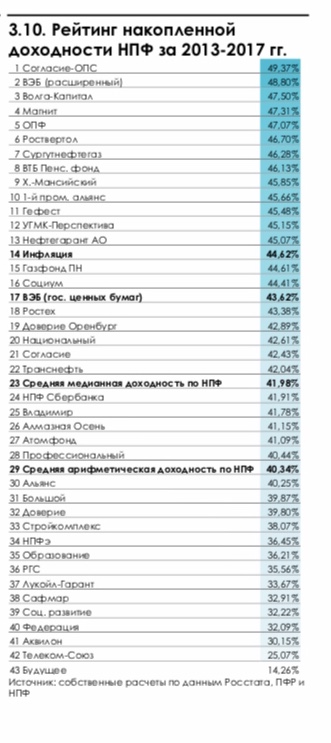

Ни один негосударственной пенсионный фонд не смог обогнать по доходности за последние пять лет расширенный портфель ВЭБ, кроме НПФ «Согласие-ОПС» (с 6 декабря присоединен к НПФ «Нефтегарант», мажоритарным акционером которого должен быть концерн «Россиум»), следует из ежегодного обзора АНПФ за 2017 год и начало 2018 года. Доходность, которая начисляется непосредственно на счета клиентов, по расширенному портфелю ВЭБа составила 48,8%, а у фонда «Согласие-ОПС» — 49,37%.

При подготовке отчета был выбран период 2013-2017 годов, поскольку именно за это время фонды впервые должны были раскрыть в отчетности по МСФО доходность, начисленную на счета клиентов, поясняет автор доклада, ведущий аналитик «Пенсионных и актуарных консультаций» Евгений Биезбардис. «Раньше очищенная доходность публиковалась в добровольном порядке. В связи с раскрытием накопленные данные по некоторым фондам пришлось актуализировать», — отмечает он.

Лидеры и аутсайдеры

Накопленная инфляция за пять лет составила 44,62%. Спасти пенсионные деньги своих клиентов от роста цен смогли лишь 12 негосударственных пенсионных фондов. Из крупных игроков в их число попали НПФ ВТБ (46,13%), Ханты-Мансийский НПФ (45,85%) и НПФ «Нефтегарант» (45,07%). А вот НПФ «Газфонд» (44,6%) и НПФ Сбербанка (41,9%) не удалось обогнать инфляцию.

Аутсайдерами по доходности стали фонды, у которых возникли проблемы из-за вложения в активы банков «московского кольца» и в структуры, связанные с собственниками, говорит директор группы рейтингов финансовых институтов АКРА Юрий Ногин. Так, самая низкая доходность у фондов группы «Будущее», ранее принадлежавшим уехавшему в Лондон Борису Минцу. НПФ «Будущее» заработал для клиентов лишь 14,26%, НПФ Телеком-Союз — 25,07%. Небольшую доходность показали НПФ «Сафмар» (32,9%) и фонды, ушедшие на санацию вместе с ФК «Открытие» в августе 2017 года, — НПФ Лукойл-гарант (33,67%), НПФ РГС (35,56%), НПФ электроэнергетики (36,45%).

В пресс-службе НПФ «Сафмар» низкую доходность объяснили акцентом инвестпортфеля на акции крупнейших частных банков, которые были санированы. «Также акции Сбербанка и ВТБ дали разнонаправленный результат», — сказали в фонде. Теперь НПФ делает упор на облигации. В пресс-службе НПФ Сбербанка отметили, что фонд проводит консервативную инвестиционную политику с целью в первую очередь обеспечить сохранность средств пенсионных накоплений, а отставание от инфляции планирует компенсировать в ближайшие два года. НПФ «Будущее» отказался от комментариев, остальные фонды с низкой доходностью не ответили на запрос Forbes.

Следует помнить, что в 2014 году была огромная инфляция, и то, что некоторые фонды смогли инфляцию обогнать — это, скорее, случайность, чем закономерность, считает управляющий директор агентства «Эксперт РА» Павел Митрофанов. «Кто-то удачно вложился в валюту, у кого-то были просто удачные активы», — говорит он.

По словам Биезбардиса, в последние годы отдельные фонды значительно увеличили свои активы вследствие массового привлечения клиентов и присоединения других НПФ. Им стало сложней умещаться на фондовом рынке, на котором все сильнее растет роль государства и зависимости от стоимости энергоресурсов. Также после кризиса 2014 года для ряда фондов реализовался риск связанных инвестиций в дружественные структуры.

Существенные риски для НПФ несет и 2019 год — макроэкономика не столь предсказуема, как хотелось бы, да и геополитический фон не слишком благоприятный, говорит Биезбардис. Сейчас, по его мнению, фондам нужно сосредоточиться на переформатировании инвестпортфелей с учетом ускорения инфляции и роста процентных ставок.

Успех государства

Лидерство ВЭБа по доходности обусловлено несколькими причинами. Во-первых, фонды, значительно увеличившие свою клиентскую базу по итогам переходной кампании, могут показать сравнительно более слабый результат, чем те, которые теряют клиентов, говорит Биезбардис.

«Доход от инвестирования зарабатывается на протяжении всего года, но в случае с фондами-донорами, к которым можно отнести и ПФР, он распределяется по итогам года на меньшее число счетов, чем в начале отчетного периода. При этом ВЭБ управляет подавляющей частью активов госфонда. Смена НПФ и ВЭБ происходят раз в году, обычно по окончанию первого квартала», — говорит аналитик.

Во-вторых, прошлый год был удачным в плане инвестирования в гособлигации, и фонды с консервативной стратегией показали лучшие результаты, отмечает Биезбардис. Хотя в два предыдущих года, как показывают индексы пенсионных активов, можно было больше заработать на акциях, добавляет он.

Лидирующая позиция ВЭБ означает, что портфель госбумаг оказался эффективнее высококлассных облигаций компаний. Это говорит о незрелости российского фондового рынка, на котором безрисковый инструмент показывает самую высокую доходность, считает Павел Митрофанов. «Склонность фондов покупать ОФЗ усилилась после стресс-тестов ЦБ, в ходе которых ОФЗ оказались самыми эффективными бумагами для их прохождения», — говорит аналитик.

По его словам, число качественных эмитентов на рынке снижается — компании все чаще идут за заемными средствами в банки, а не на фондовый рынок, поскольку из-за крупных аукционов ОФЗ, которые проводятся с большой премией, стоимость привлечения долгового капитала возросла. «Но мы надеемся, что Минфин приостановит активные размещения по повышенной ставке, что восстановит рынок публичного долга», — добавляет Митрофанов.

Аутсайдеры по доходности проводят сейчас расчистку баланса, и им понадобится еще год-полтора для восстановления позиций на рынке, считает Ногин. «Но это восстановление по большей части будет зависеть от закона об индивидуальном пенсионном капитале и его конфигурации», — заключил эксперт.

Самый интересный вопрос — это успех НПФ «Согласие-ОПС», говорит Ногин. «В моем понимании это фонд, который связан с МКБ, и мог попасть в число игроков, активно инвестирующих в облигации банков «московского кольца». Однако он показал хорошую доходность и не был замечен в проблемах», — комментирует эксперт.

Источник

Частные компании и НПФ опередили ВЭБ по доходности инвестирования накоплений

Доходность инвестирования пенсионных накоплений негосударственными пенсионными фондами (НПФ) и частными управляющими компаниями в 2020 году превысила результаты государственной управляющей компании ВЭБ.РФ.

Средневзвешенная доходность НПФ по обязательному пенсионному страхованию (ОПС) до вычета вознаграждений составила по итогам 2020 года 7%, подсчитал «Коммерсантъ» на основе данных 17 НПФ, на которые приходится 98% объема обязательств по ОПС всего рынка. Частные управляющие компании, в среднем, заработали для клиентов 8,9% годовых. Доходность расширенного портфеля ВЭБ.РФ, через который инвестируются средства «молчунов» (лица, ни разу не подававшие заявления о выборе управляющей компании или НПФ и сознательно отказавшиеся от накопительной части пенсии), составила около 6,7%.

Из 15 крупнейших НПФ по ОПС лишь у двух доходность оказалась ниже показателей ВЭБ.РФ. Лучший результат доходности составил 9,5%.

Дополнительную доходность частным управляющим компаниям и НПФ помогли показать рисковые активы, интерес к которым фонды начали проявлять еще больше года назад. Агрессивный индекс пенсионных накоплений Мосбиржи (по 40% корпоративные облигации и акции и 20% ОФЗ) в 2020 году вырос на 9,1%, сбалансированный индекс (70% корпоративные облигации, 20% ОФЗ, 10% акции) — на 8,7%, а консервативный индекс (85% корпоративных бондов и 15% гособлигаций) — на 8,5%.

Источник

НПФ впервые за пять лет обогнали ВЭБ по доходности пенсионных накоплений

Доходность от инвестирования пенсионных накоплений негосударственными пенсионными фондами (НПФ) в I квартале 2021 г. составила 1% или 4,1% годовых, пенсионных резервов – 0,4% или 1,4% годовых, сообщил Банк России. Это лучше результатов, полученных Внешэкономбанком (ВЭБ), управляющим деньгами молчунов: по итогам I квартала доходность по расширенному портфелю ВЭБа составила 3,09% годовых, а по портфелю госбумаг – 3,03%, сообщил ВЭБ. В Банке России отмечают, что НПФ в I квартале показали положительную доходность, даже несмотря на снижение стоимости облигаций: индекс корпоративных долговых бумаг снизился на 0,5% за первые три месяца текущего года.

По данным ЦБ, с 2015 г. частные пенсионные фонды стабильно проигрывали государственной управляющей компании. Причем в портфелях у фондов с худшими результатами доля акций и сделок репо, как правило, была выше, чем у их более успешных конкурентов. «К низкой доходности портфелей таких фондов привели вложения в акции компаний с повышенным риском или неликвидные инструменты», – отмечал ранее ЦБ.

По итогам прошлого года клиенты негосударственных НПФ получили среднюю доходность по пенсионным накоплениям 5,2%, а клиенты ПФР – 6,87% по расширенному портфелю. Доходность по портфелю государственных ценных бумаг достигла 7,95%. Однако весной представители НПФ говорили «Ведомостям», что постепенно сокращают рискованные вложения.

По словам президента Национальной ассоциации НПФ Константина Угрюмова, делать далекоидущие выводы по результатам одного квартала не стоит. «Это все совершенно нерепрезентативно. На одних коротких интервалах НПФ могут обгонять ВЭБ, на других – отставать от него. Оценивать же их эффективность стоит на гораздо более старших таймфреймах – хотя бы от пяти лет», – говорит он. Улучшение показателей деятельности зависит от предсказуемости регулирования рынком, считает Угрюмов, а пока ее нет. «С 2002 г. правила игры на рынке обязательного пенсионного страхования меняются постоянно. И под эти правила постоянно приходится подстраиваться фондам, перманентно увеличивая расходы на обеспечение соблюдения все новых и новых требований регулятора. Все это, безусловно, никак не может способствовать выработке и реализации фондами оптимальных долгосрочных инвестиционных стратегий, которые на средних и длинных дистанциях могли бы приносить высокую прибыль клиентам», – подчеркивает специалист и отмечает, что в ближайшее время игроки рынка «ожидают принятия нового решения о преобразовании системы обязательного пенсионного страхования». «Во что это выльется, пока для всех загадка. Но планы в отношении управления пенсионными накоплениями НПФ уже не строят», – говорит Угрюмов.

«Основная проблема НПФ второго эшелона – структура активов и аффилированность с владельцами. Такие НПФ столкнутся с оттоком пенсионных накоплений. С другой стороны, ряд качественно управляемых и сильных НПФ будут показывать доходность выше ВЭБа в среднесрочной перспективе», – прогнозирует генеральный директор «БКС страхование жизни» Андрей Дроздов. Он также считает, что ключевой фактор риска для всей индустрии сейчас неопределенность с планами пенсионной реформы. «Очевидно, необходима сбалансированная пенсионная система, в которой есть место и банкам, и брокерам, и страховщикам жизни, и пенсионным фондам, – резюмирует эксперт. – Но все участники будут работать эффективно только при наличии реальной конкуренции, прозрачности и внимательного правового регулирования».

По мнению независимого инвестиционного консультанта Сергея Звенигородского, постепенно инвестиционные стратегии государственной управляющей компании и НПФ сближаются, а это значит, что и доходности будут сопоставимы. «Фонды не меняют стратегию на более агрессивную, поскольку почти все оказались организациями с госучастием и получили несколько сигналов о несвоевременности активных шагов. Их доходность имеет более широкие рамки, чем у ВЭБа, но набор ценных бумаг также состоит главным образом из облигаций государственных и корпоративных, а акции в портфеле наблюдаются периодически, как и другие инструменты», – поясняет Звенигородский. Он считает, что по итогам полугодия доходность НПФ превысит инфляцию, но делать из этого однозначные выводы не приходится. «Окончание года теряется в неизвестности, так как слишком много геополитики в экономике, и облигационный рынок страны может скорректироваться осенью», – сказал эксперт.

Однако, даже если результаты управления пенсионными деньгами негосударственными фондами превзойдут показатели ВЭБа, массового перехода клиентов в НПФ не произойдет. «При существующем положении дел переходные кампании из фонда в фонд не дают долгосрочного роста капитала НПФ, а ресурс из ВЭБ.РФ остается тяжелоизвлекаемым и дорогим относительно предыдущих лет, – говорит Звенигородский. – Что касается переходов граждан самостоятельно, то здесь поток не превышает десятков тысяч человек, поэтому бизнес, сложившийся в этом направлении, подобные потоки может игнорировать или решить вопрос, увеличив маркетинговые затраты».

С ним соглашается начальник управления торговых операций на российском фондовом рынке «Фридом финанс» Георгий Ващенко. «Граждане очень слабо разбираются в пенсионной системе и никакой инициативы проявлять не будут. На приток и отток клиентов в НПФ влияют не показатели деятельности, а активность агентов по привлечению», – говорит он и прогнозирует чистую доходность НПФ по итогам года на уровне 4–5%.-

Источник

НПФ опять проиграли ВЭБу по доходности пенсионных накоплений

Клиенты негосударственных НПФ по итогам года получили среднюю доходность по пенсионным накоплениям 5,2%, что оказалось выше уровня инфляции за год (4,9%), но ниже показателей 2019 г., сообщил Банк России. Причиной снижения стала пандемия, из-за которой резко увеличилась волатильность фондовых рынков.

Однако государственная управляющая компания ВЭБ, которая инвестирует деньги клиентов Пенсионного фонда России (ПФР), за прошлый год смогла заработать больше. Доходность размещения ВЭБ.РФ средств клиентов ПФР по итогам 2020 г. составила 6,87% по расширенному портфелю. Доходность по портфелю государственных ценных бумаг была равна 7,95%, говорится в сообщении госкорпорации.

«Как можно отметить по доходности ВЭБ для ПФР и УК для своих НПФ, разница заключается в основном в двух параметрах: суммах под управлением и рисках», – объясняет независимый пенсионный консультант Сергей Звенигородский. По его словам, корпорация ВЭБ управляет очень крупным объемом денег, а также имеет условие сохранности накоплений, поэтому ее портфель сбалансированно консервативный. Он включает в себя госбумаги и облигации разных уровней, а также относительно небольшой размер депозитов.

«Итоговые цифры доходности в 6,87% по расширенному портфелю складываются из более высокой, чем у депозитов, доходности облигаций и операций с бумагами. НПФ в среднем показали худшие результаты, как из-за более высокорискованной стратегии управления, так и из-за работы с бумагами в ходе активного управления», – отмечает Звенигородский.

такая доходность по портфелю государственных ценных бумаг по итогам 2020 г.

По данным руководителя комитета Национальной ассоциации негосударственных пенсионных фондов (НАПФ) по вопросам инвестиционной деятельности НПФ, председателя совета директоров АО «Ханты-Мансийский НПФ» Алексея Охлопкова, разнесенная на счета клиентов средневзвешенная доходность по пенсионным накоплениям фондов, входящих в ассоциацию, за 2020 г. составила около 6%. Накопленная за последние пять лет средневзвешенная доходность – около 46% соответственно. «Это хороший результат, с учетом непростой конъюнктуры финансовых рынков, низких процентных ставок, постоянного санкционного давления на российскую экономику, высокой волатильности на мировых фондовых и товарных рынках», – говорит Охлопков.

Он отмечает, что за последние годы произошел существенный переток средств НПФ из депозитов в корпоративные облигации. Доля ОФЗ также несколько сокращалась за счет реструктуризации портфелей в пользу наращивания инвестиций в корпоративный долг. «При этом доля акций была стабильной – на уровне 5–6% от активов пенсионных накоплений НПФ, – подчеркивает Охлопков. – ВЭБ в большей степени наращивал долю государственных облигаций, что позволило ему получить дополнительную доходность за счет опережающего роста котировок госбумаг на фоне снижения ключевой ставки Банком России».

Напомним, что, по данным Банка России, с 2015 г. частные пенсионные фонды стабильно проигрывают государственной управляющей компании. Причем в портфелях у фондов с худшими результатами доля акций и сделок репо, как правило, выше, чем у их более успешных конкурентов. «К низкой доходности портфелей таких фондов привели вложения в акции компаний с повышенным риском или неликвидные инструменты», – отмечал ранее ЦБ. Впрочем, фонды постепенно сокращают эти рискованные вложения.

«Доходность НПФ будет и далее чуть выше депозита в среднем по фондам, поскольку регулятор прохладно относится к рискованным и очень консервативным стратегиям управления, – объясняет Звенигородский. – Фондам предлагается довольно узкий коридор в рамках удержания доходности и рисков по бенчмарку, так что через несколько лет портфели будут сходными у всех участников рынка».

Низкая по сравнению с ПФР доходность будет способствовать дальнейшему перетоку средств из НПФ в государственную управляющую компанию, составивших за прошлый год 3,8 млрд руб. «Показатели доходности НПФ на фоне ухудшения конъюнктуры на долговом рынке по итогам 2021 г., вероятнее всего, будут еще ниже значений прошлого года, – отмечает младший директор «Эксперт РА» Артем Афонин. – Дополнительное давление на рынок обязательного пенсионного страхования будет оказывать продолжающийся рост выплат, связанный с достижением пенсионного возраста все большим числом граждан. В результате в 2021 г. ожидается дальнейшее замедление темпов прироста средств пенсионных накоплений НПФ: по итогам года показатель не превысит 3,5%».

Источник