- Среднегодовая рентабельность инвестиций (СР)

- Правильный расчет среднегодовой доходности в инвестициях

- Как рассчитать среднегодовую доходность

- Основные ошибки при вычислениях

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Среднегодовая рентабельность инвестиций (СР)

|

Рентабельность проекта (среднегодовая рентабельность инвестиций) является разновидностью индекса доходности, соотнесенного со сроком реализации проекта. Этот показатель показывает, какой доход приносит каждый вложенный в проект рубль инвестиций, его удобно использовать при сравнении альтернатив инвестиций.

Критерием экономической эффективности инновационного проекта является положительная рентабельность проекта.

Расчет по конкретной ситуации

Срок окупаемости (Ток)

|

Срок окупаемости проекта представляет собой расчетную дату, начиная с которой чистый дисконтированный доход принимает устойчивое положительное значение.

Математически срок окупаемости находится при решении экспоненциального уравнения расчета ЧДД с неизвестным периодом реализации (X), при этом значение ЧДД принимается равным 0 (дисконтированный доход равен (покрыл) дисконтированные затраты):

Однако на практике применяют метод приблизительной оценки срока окупаемости (Ток):

| t– | – | последний период реализации проекта, при котором разность накопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение; |

| ДД(t–) | – | последняя отрицательная разность накопленного дисконтированного дохода и дисконтированных затрат; |

| ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

ДД(t+) ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

Критерием экономической эффективности инновационного проекта является значение срока окупаемости, не превышающее срок реализации проекта.

Расчет по конкретной ситуации:

Срок реализации превышает срок окупаемости, следовательно, проект эффективен.

Внутренняя норма доходности (ВНД)

|

Внутренняя норма доходности – это такое значение дисконта, при котором ЧДД принимает значение, равное 0.

Математически внутренняя норма доходности находится при решении экспоненциального уравнения расчета ЧДД с неизвестным дисконтом (X). При этом значение ЧДД принимается равным 0:

Однако на практике применяют метод приблизительной оценки внутренней нормы доходности (ВНД). Для этого проводится ряд вычислений ЧДД с постепенным увеличением дисконта по тех пор, пока ЧДД не станет отрицательным. Затем рассчитывается приближенное значение ВНД по формуле:

| d+ | – | максимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал положительное значение; |

| d-– | – | минимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал отрицательное значение; |

| ДД(d–), ДД(d+) | – | соответственно, значения ЧДД при дисконтах, равных d– и d+. |

Расчет по конкретной ситуации

ВНД>d, следовательно, проект эффективен.

Зависимость показателя ЧДД от величины дисконта представлена на рис. 6.3.

Рис. 6.3. Внутренняя норма доходности проекта

Точка безубыточности (Тб)

Определение точки безубыточности служит для подтверждения правильности расчетного объема реализации. Точка безубыточности (Тб) рассчитывается из соотношения равенства издержек и выручки от реализации новой продукции, услуг и др.

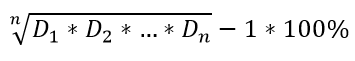

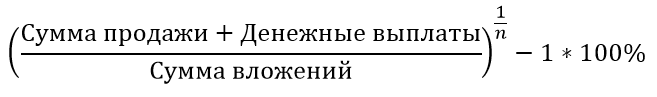

C Что вызывает тренды на фондовых и товарных рынках Объяснение теории грузового поезда Первые 17 лет моих рыночных исследований сводились к попыткам вычислить, когда этот. Система охраняемых территорий в США Изучение особо охраняемых природных территорий(ООПТ) США представляет особый интерес по многим причинам. Что способствует осуществлению желаний? Стопроцентная, непоколебимая уверенность в своем. ЧТО ТАКОЕ УВЕРЕННОЕ ПОВЕДЕНИЕ В МЕЖЛИЧНОСТНЫХ ОТНОШЕНИЯХ? Исторически существует три основных модели различий, существующих между. Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте: Источник Правильный расчет среднегодовой доходности в инвестицияхЛюбой инвестор рано или поздно должен подвести итоги и рассчитать доходность инвестиций. Так как цифры вроде 125% за 5 лет мало информативны, то доходность принято приводить доходность к годовым значениям. Такую доходность называют среднегодовой доходностью. В случае с 125% за 5 лет среднегодовая доходность равна 17,6%. 125% принято назвать накопленной доходностью. Как рассчитать среднегодовую доходностьЕсли период инвестиций измеряется в годах, то формула среднегодовой доходности выглядит следующим образом: R – накопленная доходность Эта формула предполагает капитализацию процентов. Её нельзя применять, например, в тех случаях, когда дивиденды выводились из инвестиций (не реинвестировались). В случае произвольного промежутка инвестиций среднегодовая доходность считается по аналогии. R – накопленная доходность Здесь период инвестиций измеряется в месяцах. Если необходимо рассчитать с точностью до дней, то 12 надо заменить на 365. Пример вычисления: Инвестор получил доходность 12% за 16 месяцев. Чему равна его годовая доходность? Основные ошибки при вычисленияхЧаще всего начинающие инвесторы допускают ошибку, считая следующим образом (пример с доходностью 125% за 5 лет): Или в примере с 12% за 16 месяцев: Такой вариант расчетов в инвестициях использовать нельзя, так как при этом не учитывается капитализация процентов. Источник Как считать доходность инвестиций: формулы расчетаАвтор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

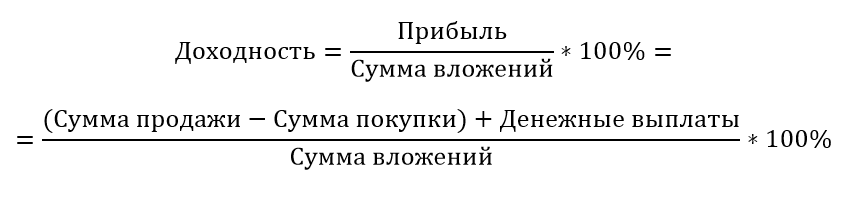

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

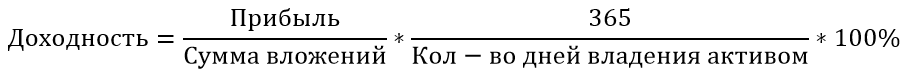

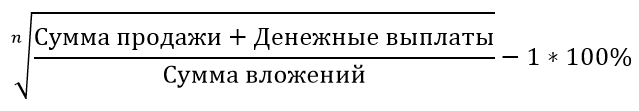

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций. Как рассчитать доходность инвестиций?В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход. Формула 1 Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%. Формула 2 Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%. Как считать доходность в процентах годовых?В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год. К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых. Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом. Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней. (115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций. Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью. В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

|

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

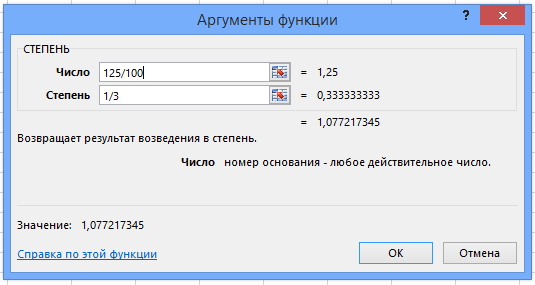

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1. В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».