Нетто-результат эксплуатации инвестиций

КУРСОВАЯ РАБОТА

На тему:

«Адаптация отчетности российских предприятий к зарубежным стандартам учета и анализа»

СОДЕРЖАНИЕ

1 Экономическая рентабельность активов………………………….………..…3

1.2 Нетто-результат эксплуатации инвестиций………………………………. 4

2 Коммерческая маржа и коэффициент трансформации……………………. 6

2.1 Расчет коммерческой маржи и коэффициента трансформации……………6

2.2 Влияние коммерческой маржи и коэффициента трансформации на изменение экономической рентабельности работы предприятия…..…………7

3.1 Эффект финансового рычага. Рациональная политика управления заемными средствами……………………………………………………………..8

3.1.1 Расчет эффекта финансового рычага………………………………………8

3.1.2 Расчет рентабельности собственных средств………………..…………. 9

3.1.3 Дифференциал и плечо финансового рычага…………………………. 10

3.1.4 Варианты и условия привлечения заемных средств…………………….11

3.2 Порог рентабельности и «запас финансовой прочности» предприятия. Эффект производственного (операционного) рычага. Регулирование массы и динамики прибыли. …………………………..………………………………..12

3.2.3 Запас финансовой прочности……………………………………………13

3.2.4 Сила воздействия операционного (предпринимательского) рычага…………………..………………………………………………………15

3.2.5 Сила воздействия финансового рычага…………………….…………..16

3.3 Сопряженный рычаг как оценка суммарного риска, связанного с предприятием ………..………………………………..………………………17

3.4 Чистая рентабельность акционерного капитала……………………….17

I Цель курсовой работы

Цель курсовой работы- научиться определять показатели, изученные в курсе «Финансовый менеджмент», на базе данных отчетности конкретных предприятий, а также научиться приводить российскую бухгалтерскую отчётность к международным стандартам.

II Расчетная часть

Экономическая рентабельность активов

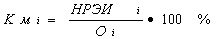

Этот показатель характеризует прибыльность использования активов:

где ЭР — экономическая рентабельность активов, %;

НРЭИ — нетто-результат эксплуатации инвестиций;

Активы предприятия

Активы предприятия за отчетный год должны быть оценены по среднегодовой остаточной стоимости. Это можно сделать на основе баланса. Если в вашем распоряжении имеется годовой баланс, то среднегодовую стоимость активов можно рассчитать как полусумму их стоимости на начало и конец периода. Этот расчет представляет собой частный случай для двух точек более общей формулы средней хронологической:

где Aн.г., Ак.г. — соответственно активы на начало и конец года.

В величину стоимости активов Ai входят стоимости основных и оборотных средств, причем все амортизируемое имущество оценивается по остаточной стоимости (за минусом износа). Сумма основных фондов и оборотных средств (итог раздела I + итог раздела II) равна валюте баланса.

А ср 2001=(1044+1274)/2=1159 тыс. руб.

Аср 2002=(1274+1620)/2=1447 тыс. руб.

В европейских стандартах учета оборотные средства принято включать в стоимость активов в размере так называемого оборотного капитала, который равен разности текущих активов и текущих пассивов. То есть оборотные средства в европейских стандартах учитываются за вычетом кредиторской задолженности.

Таким образом, величина активов за i-й период равна:

где Вi — валюта баланса за i-й период (строка 300 или строка 700 «Баланс»),

Кi — кредиторская задолженность за i-й период — строки (строка 620 «Кредиторская задолженность»).

Аi нач 2001=1044-334=710 тыс. руб.

Аi кон 2001=1274-426=848 тыс. руб.

Аi ср 2001=(710+848)/2=779 тыс. руб.

Аi нач 2002=1274-426=848 тыс. руб.

Аi кон 2002=1620-226=1394 тыс. руб.

Аi ср 2002=(848+1394)=1121 тыс.руб.

Нетто-результат эксплуатации инвестиций

Источником данных для вычисления этого показателя служит Форма №2 «Отчет о прибылях и убытках». Эта форма отчетности заполняется ежеквартально нарастающим итогом с начала года.

Если бы доходы предприятия формировались только за счет реализации продукции, то показатель НРЭИ (нетто-результат эксплуатации инвестиций), называемый также «прибыль до вычета процентов и налогов», можно было бы прочитать в строке 050 Ф. №2 (Прибыль (убыток) от продаж).

На 2001 год (базовый) имеем:

На начало:34649 руб.

На конец:259405 руб.

На 2002 год (отчётный) имеем:

На начало:259405 руб.

На конец:750829 руб.

Однако активы предприятия, отраженные в балансе, связаны не только с производственной, но и с финансовой деятельностью предприятия. Между балансовой прибылью (строка 140 «Прибыль (убыток) до налогообложения») и прибылью от реализации (строка 50 «Прибыль (убыток) от продаж») находятся еще операционные и внереализационные доходы и расходы.

Поэтому при расчете НРЭИ на основе Ф. №2 в него должны быть включены доходы и расходы разделов II и III этой формы:

строка 050 «Прибыль (убыток) от продаж»

+ строка 060 «Проценты к получению»

+ строка 080 «Доходы от участия в других организациях»

+ строка 090 «Прочие операционные доходы»

— строка 100 «Прочие операционные расходы»

+ строка 120 «Внереализационные доходы»

— строка 130 «Внереализационные расходы»

НРЭИ кон 2001=259405+0+0+2916-23749+0-11452=227120 руб.

НРЭИ кон2002=750829+0+0+18333-15496+0-32179=721487 руб.

Тот же результат можно получить, сложив строки 070 «Проценты к уплате» и 140 «Прибыль (убыток) до налогообложения». Так как строка 070 равна 0 во всех случаях, то результат равен просто итогу строки 140 и даёт аналогичные результаты. Таким образом, рассчитывается НРЭИ за отчетный и предшествовавший (базовый) год.

Подставив найденные в пунктах 1.1 и 1.2 значения НРЭИ и активов в формулу (1), получим значения экономической рентабельности за базовый и отчетный год.

ЭР 2001=227120 руб./779000 руб. *100%=29,15%;

ЭР 2002=721487 руб./1121000 руб.*100%=64,36%

del ЭР=64,36-29,15=35,21%, таким образом, в целом, в отчётном периоде предприятие сработало лучше, его эффективность увеличилась.

Источник

Нетто-результат эксплуатации инвестиций

1.2. Нетто-результат эксплуатации инвестиций

Источником данных для вычисления этого показателя служит Форма №2 «Отчет о прибылях и убытках». Эта форма отчетности заполняется ежеквартально нарастающим итогом с начала года.

Если бы доходы предприятия формировались только за счет реализации продукции, то показатель НРЭИ (нетто-результат эксплуатации инвестиций), называемый также «прибыль до вычета процентов и налогов», можно было бы прочитать в строке 050 Ф. №2 (Прибыль (убыток) от продаж).

На 2001 год (базовый) имеем:

На начало:34649 руб.

На конец:259405 руб.

На 2002 год (отчётный) имеем:

На начало:259405 руб.

На конец:750829 руб.

Однако активы предприятия, отраженные в балансе, связаны не только с производственной, но и с финансовой деятельностью предприятия. Между балансовой прибылью (строка 140 «Прибыль (убыток) до налогообложения») и прибылью от реализации (строка 50 «Прибыль (убыток) от продаж») находятся еще операционные и внереализационные доходы и расходы.

Поэтому при расчете НРЭИ на основе Ф. №2 в него должны быть включены доходы и расходы разделов II и III этой формы:

строка 050 «Прибыль (убыток) от продаж»

+ строка 060 «Проценты к получению»

+ строка 080 «Доходы от участия в других организациях»

+ строка 090 «Прочие операционные доходы»

— строка 100 «Прочие операционные расходы»

+ строка 120 «Внереализационные доходы»

— строка 130 «Внереализационные расходы»

НРЭИ кон 2001=259405+0+0+2916-23749+0-11452=227120 руб.

НРЭИ кон2002=750829+0+0+18333-15496+0-32179=721487 руб.

Тот же результат можно получить, сложив строки 070 «Проценты к уплате» и 140 «Прибыль (убыток) до налогообложения». Так как строка 070 равна 0 во всех случаях, то результат равен просто итогу строки 140 и даёт аналогичные результаты. Таким образом, рассчитывается НРЭИ за отчетный и предшествовавший (базовый) год.

Подставив найденные в пунктах 1.1 и 1.2 значения НРЭИ и активов в формулу (1), получим значения экономической рентабельности за базовый и отчетный год.

ЭР 2001=227120 руб./779000 руб. *100%=29,15%;

ЭР 2002=721487 руб./1121000 руб.*100%=64,36%

del ЭР=64,36-29,15=35,21%, таким образом, в целом, в отчётном периоде предприятие сработало лучше, его эффективность увеличилась.

2 Коммерческая маржа и коэффициент трансформации

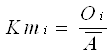

2.1 Расчет коммерческой маржи и коэффициента трансформации

Запишем формулу экономической рентабельности (1) следующим образом:

где Oi — оборот за i-й период (год), он определяется по Форме №2 как сумма всех доходных строк [т.е. строка 010 «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» + строка 060 «Проценты к получению» + строка 080 «Доходы от участия в других организациях» + строка 090 «Прочие операционные доходы» + строка 120 «Внереализационные доходы»].

Оi нач 2001=1054528+0+0+2192+0=1056720 руб.=1056,720 тыс. руб.

Оi кон 2001=1936156+0+0+2916+0=1939072 руб.=1939,072 тыс. руб.

Оi ср 2001=(1056,720+1939,072)/2=1497,896 тыс. руб.

Оi нач 2002=1936156+0+0+2916+0=1939072 руб.=1939,072 тыс. руб.

Оi кон 2002=3976315+0+0+18333+0=3994648 руб.=3994,648 тыс. руб.

Оi ср 2002=(1939,072+3994,648)/2=2966,860 тыс. руб.

Коммерческая маржа показывает, какой результат эксплуатации дает каждый рубль оборота. Коэффициент трансформации показывает, сколько раз за период оборачивается каждый рубль активов.

Тогда формулу (1) можно будет переписать следующим образом:

Км 2001 = 227,120/1497,896*100%=15,1626 %;

За анализируемый период рентабельность продаж и оборачиваемость активов выросли. Рубль стал «эксплуатироваться» сильнее, то есть, приносить больший результат и при этом стал быстрее «крутиться».

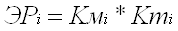

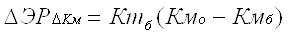

2.2 Влияние коммерческой маржи и коэффициента трансформации на изменение экономической рентабельности работы предприятия

Для определения степени этого влияния рассчитаем изменения экономической рентабельности соответственно за счет коммерческой маржи и коэффициента трансформации:

Del ЭР Кт = 0,7238*24,3182%=17,60%;

Del ЭР Км = 1,9228*9,1556%=17,60%;

Общее изменение=17,60*2=35,2% (за счёт округлений)

Далее рассчитаем доли этих изменений в изменении экономической рентабельности:

Del Кт =17,60/35,2*100%=50%

Del Км =17,60/35,2=50%, то есть трансформация и маржа в равной мере влияют на изменение рентабельности.

Вероятно, специфика работы предприятия связана с тем, что эта организация выполняет проектные работы. Как известно, на Км влияют такие факторы, как ценовая политика, объём и структура затрат и т.п., а на Кт- воздействие отраслевых условий деятельности и экономической стратегии самого предприятия. В данном случае Кт изменяется сильнее в течение отчётного года, то есть трансформация имеет большее влияние на рентабельность, нежели коммерческая маржа.

3 Операционный анализ

3.1 Эффект финансового рычага. Рациональная политика управления заемными средствами

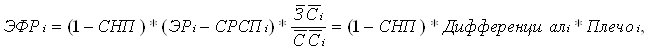

3.1.1 Расчет эффекта финансового рычага

Действие финансового рычага заключается в том, что предприятие, использующее заемные средства, изменяет чистую рентабельность собственных средств и свои дивидендные возможности.

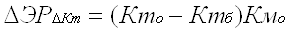

Эффект финансового рычага (ЭФР) — это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего:

где ЭФРi — уровень эффекта финансового рычага i-го года,%;

СНПi — ставка налога на прибыль i-го года ( берется фактическое значение с учетом льгот — Ф.№2 строку 150 «Налог на прибыль и иные аналогичные обязательные платежи» разделить на строку 140 «Прибыль (убыток) до налогообложения»), в формуле показатель берется в долях;

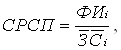

СРСПi — средняя расчетная ставка процента i-го года, в %

ЭРi— экономическая рентабельность, в %.

где ФИi — все фактические финансовые издержки по всем кредитам за анализируемый i-й период — строка 070 Ф.№2 «Проценты к уплате» = 0 тыс руб.

ССi — среднегодовая величина собственных средств, используемых в анализируемом i-м периоде (Ф.№1 строки 490 «Итого по разделу III» + 630 «Задолженность участникам (учредителям) по выплате доходов» + 640 » Доходы будущих периодов» + 650 «Резервы предстоящих расходов» + 660 «Прочие краткосрочные обязательства»)

Значение

СС i нач 2001=710+0+0+0+0=710 тыс. руб.

СС i кон 2001=848+0+0+0+0=848 тыс. руб.

СС i ср 2001=(710+848)/2=779 тыс. руб.

СС i нач 2002=848+0+0+0+0=848 тыс. руб.

СС i кон2002=1394+0+0+0+0=1394 тыс. руб.

СС i ср 2002=(848+1394)/2=1121 тыс. руб.

ЭФР 2002 (%)=(1-0,234)*(74,3035-0)*0/1121=0%;

Источник