- Я хочу вложиться в недвижимость. Что мне нужно знать?

- Как зарабатывать на квартирах: что такое доходная недвижимость + 10 стратегий заработка

- Что такое доходная недвижимость?

- 10 стратегий заработка на квартирах

- Сдача в аренду квартир

- Аренда квартир посуточно

- Субаренда

- Переоформление квартиры в коммерческую недвижимость

- Организация фотостудии или съемочной площадки

- Создание хостела

- Краудинвестинг

- Инвестиции в новостройки с нуля с доходом 20-30%

- Разделение квартиры на части

- Перепродажа квартиры после проведения ремонта

- Как создать доходную недвижимость, если нет денег?

- Ипотека

- Субаренда чужих квартир

- Соинвестирование

- Схема «кредитно-грейсовое кольцо»

Я хочу вложиться в недвижимость. Что мне нужно знать?

Вложения в недвижимость — одни из самых популярных частных инвестиций в России. По данным ВЦИОМ, 18% россиян планируют использовать такой способ инвестирования для обеспечения своей старости. Популярнее лишь банковские депозиты (23%) или накопленные наличные средства (21%).

Это логично: вкладывая в недвижимость, инвестор покупает реальные объекты. Они устойчивы к инфляции, а их стоимость в долгосрочной перспективе стабильно растет. При достаточном начальном капитале можно вкладываться сразу в несколько объектов, что может увеличить доходы в разы. Кроме того, рынок недвижимости довольно инертен в отличие от волатильного рынка акций или валюты.

Многие считают, что вкладываться в недвижимость просто и интуитивно понятно. Но это не так — как и в любом виде инвестиций, здесь свои преимущества, недостатки, нюансы и подводные камни. В этом тексте РБК Quote расскажет о главных из них.

В каком состоянии рынок жилья сейчас?

Рынок недвижимости довольно стабилен. Главный фактор влияния на него в 2020-м — перемены в законодательстве: с 1 июля 2019 года вступили в силу поправки к 214-ФЗ «Об участии в долевом строительстве», действие которого полноценно распространили на апартаменты.

Теперь для строительства как жилых домов, так и апартаментов используются эскроу-счета, а застройщики должны вести строительство с привлечением проектного финансирования. Суть: дольщик переводит деньги на эскроу-счет в банке, банк выдает девелоперу кредит на строительство, а деньги со счета достаются застройщику только после выполнения условий, заранее прописанных в договоре долевого участия.

На большинство проектов, начатых до 1 июля 2019-го, эти правила не распространяются. Власти разрешили застройщикам вести продажи по-старому, если готовность объекта составляет не менее 30%, а количество заключенных договоров долевого участия — не менее 10%.

Однако новые стройки будут работать уже по новым законам. Плюс перемен — рискованность вложений в недвижимость снизилась, а принципы долевого строительства апартаментов стали аналогичны рынку жилья. Минус — переход на эскроу снижает доходность инвестиций в новостройки. По мнению экспертов, разница между стоимостью на стадии котлована и построенной недвижимостью вряд ли превысит 10%.

Также это приведет к уходу ряда небольших девелоперов из-за сокращения их маржи и разницы между ценой на старте и при вводе в эксплуатацию. Процесс уже запущен: по данным риелторской компании «Метриум», в 2019 году на московском рынке новостроек было представлено на 23% меньше проектов, чем в 2018-м (69 против 90). В компании связали это с переходом на новую схему финансирования строительства многоквартирных домов через эскроу-счета.

Предпосылок для снижения цен в ближайшее время нет, ведь все больше новостроек будут продаваться по эскроу-счетам. По мнению аналитиков, к концу 2020 года доля проектов с продажами через эскроу увеличится с нынешних 15% до 35–40%.

Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости. Больнее всего перемены ударят по апартаментам: по мнению экспертов, разница в стоимости между ними и квартирами в будущем сократится до 10%, что снизит востребованность апартаментов. Инвесторы в недвижимость не исчезнут, но их число существенно снизится из-за сокращения числа высокомаржинальных проектов.

Подстегнуть спрос может Центробанк, если в соответствии с прогнозами аналитиков понизит ключевую ставку — это положительно скажется на ипотечных ставках. В 2019-м они уже упали до 8,5–8,7% годовых. Кроме того, это также снижает доходность банковских депозитов — некоторые инвесторы могут разочароваться в них и обратить внимание на рынок недвижимости.

Насколько вообще рентабельны в России инвестиции в жилье?

Есть два основных способа получения дохода с недвижимости: аренда или перепродажа. В обоих случаях наблюдается множество нюансов. Например, аренда может быть долгосрочной или посуточной. А цену перепродажи можно увеличить несколькими способами — скажем, перевести недвижимость из нежилого фонда в жилой и наоборот, сделать ремонт, перепланировать или разделить объект на две и больше частей.

Срок возврата инвестиций варьируется. После покупки квартиры в новостройке на котловане реализовать ее можно будет сразу после ввода дома в эксплуатацию — то есть получить прибыль уже через два-три три года. Аренда же будет окупаться от восьми до 20 с лишним лет в зависимости от назначения помещения. Однако у владельца будет оставаться опция перепродажи.

Инвестиции в жилую недвижимость с целью перепродажи более выгодны, но и более рискованны. Стоимость апартаментов со стадии котлована до окончания стройки может вырасти до 30–35%, в то время как квартиры редко дорожают более чем на 20%. Исключения — проекты, где застройщики занижают цены на старте реализации из-за стремления перебить предложения конкурентов или нехватки разрешительной документации.

Что касается роста стоимости после ввода в эксплуатацию, то здесь не стоит рассчитывать на многое. Как апартаменты, так и квартиры прибавляют в цене, однако в последние годы этот рост обычно не превышает уровня инфляции и составляет около 3% в год.

А насколько выгодно сдавать недвижимость в аренду?

По оценкам аналитиков ЦИАН, доходность арендного бизнеса в России выше, чем доходность банковского депозита. Рантье может в среднем рассчитывать на 7,8% годовых, в то время как вкладчик получает около 5,8%.

Выгоднее всего сдавать жилую недвижимость в провинции — например, в Астрахани доходность аренды составляет 10,6%, а срок окупаемости — всего 9,5 года. А вот в Москве получится заработать всего 5,5% годовых. По словам риелторов, арендная доходность снижается каждый год, но инвестиции в недвижимость по-прежнему остаются одними из самых доходных.

Апартаменты лучше квартир подходят желающим получать регулярный пассивный доход от сдачи в аренду. По различным оценкам, сегодня апартаменты приносят собственникам 8–15% от их стоимости в год. Конечная цифра во многом зависит от того, сдаются они в долгосрочную или же краткосрочную аренду — посуточная сдача выгоднее, но подвержена сезонности. Даже со всеми расходами на содержание недвижимости это позволяет окупить инвестиции за восемь — десять лет.

Сдаваемая в аренду квартиру отбивается дольше: в зависимости от местоположения она позволяет собственнику получать 3–6% от своей стоимости за год. В этом случае ее окупаемость может затянуться на десятилетия. Главные факторы влияния на доходность: срок аренды и локация — наиболее конкурентоспособными являются квартиры в центре или рядом с метро. Самыми ликвидными являются небольшие квартиры — однушки и евродвушки.

Цены на аренду квартир в последнее время растут: в 2019 году они в среднем по России выросли на 5–7%. Эксперты ждут, что такая тенденция продолжится и в 2020-м. В Москве этот рост может составить до 20%. Причины — рост стоимости квадратного метра в новостройках и на вторичном рынке жилья, а также подорожание ЖКУ, увеличение взносов за капремонт и инфляция.

А чем апартаменты отличаются от квартир? Стоит ли в них инвестировать?

Некоторые считают, что апартаменты — это просто альтернативное название квартиры. Это не так. По российскому законодательству, апартаменты — это не полноценные жилые помещения, а «номера в гостинице общей площадью не менее 40 кв. м, состоящие из двух и более комнат с мини-кухней». Это определение появилось в официальных документах лишь в 2019 году — до этого юридический статус апартаментов был размыт.

Апартаменты можно условно разделить на два типа. Первый — сервисные: это готовые для проживания помещения, обслуживаемые управляющей компанией. Второй — несервисные апартаменты: по сути, это квартиры, построенные на не предназначенных для жилищного строительства участках и недоступные для оформления прописки.

Главный плюс апартаментов для инвестора в сравнении с квартирами — более низкий порог входа. В зависимости от класса апартаменты стоят на 15-25% дешевле квартир аналогичного уровня.

Апартаменты могут располагаться в жилом доме или отдельном комплексе, а также в коммерческих зданиях — например, бизнес-центрах. Также под апартаменты часто переделывают старые здания бывших промышленных предприятий. Требования к строительству апартаментов, толщине стен, инсоляции, шумоизоляции, благоустройству, транспортной и социальной инфраструктуре (школы, больницы, детсады) гораздо ниже, чем к жилым помещениям — поэтому они обходятся значительно дешевле квартир.

В плане аренды сервисные апартаменты являются интересным вложением. Управляющие компании всегда предлагают владельцам инвестиционные программы. Собственники могут заключить с УК договор, по которому те берут на себя поиск жильцов и ответственность за сохранность имущества. При этом УК либо выплачивают владельцу ежемесячную фиксированную сумму (программа гарантированной доходности), либо — прибыль от сдачи апартамента в аренду с удержанием комиссии за услуги (программа максимальной доходности).

Во втором случае накладные расходы с учетом комиссии УК эксперты советуют оценивать в 40% от платежей арендаторов. Эта стратегия более рискованная: она сильно зависит от эффективности работы и честности управляющей компании, а также локации апартаментов. В случае долгих простоев инвестор рискует даже уйти в минус, учитывая высокие тарифы на ЖКУ. В то же время никто не запрещает отказаться от контракта с управляющей компанией и сдавать недвижимость самим, как это делают владельцы квартир. Однако в этом случае заботы по поиску арендаторов и содержанию апартаментов ложатся на плечи собственника.

При этом минусов у апартаментов достаточно. В них невозможно прописаться — теоретически можно лишь оформить временную регистрацию максимум на 5 лет. На апартаменты не распространяется ряд законов и прав: например, неприкосновенность жилища, невозможность конфискации в случае банкротства, а также закон о тишине, запрещающий шуметь в ночное время. У владельцев квартир таких проблем нет: у них есть возможность регистрации, доступ к социальной инфраструктуре и на них распространяется действие Жилищного кодекса.

Собственники апартаментов вынуждены куда больше тратить на эксплуатационные расходы. Тариф на коммунальные услуги для коммерческих помещений существенно выше, чем для жилых: за тепло и электричество придется платить на 25-30% больше, за воду — примерно на 10%. Налог на недвижимость также выше. Если апартаменты гостиничного типа, то ставка составит 0,5%, если они расположены в административно-деловом комплексе — 2%. А вот для квартир она обычно составляет 0,1%.

Льгот на оплату ЖКХ и налоги у владельца апартаментов нет. Кроме того, нужно платить управляющей компании за обслуживание комплекса. Также инвестору стоит помнить, что поскольку апартаменты не считаются жилой недвижимостью, при их покупке нельзя рассчитывать на имущественный вычет и субсидии.

Какие еще расходы и риски несет инвестор в недвижимость?

Их более чем достаточно. Вкладывая в недвижимость на котловане, всегда есть риск, что объект не построят — например, по причине банкротства застройщика. Или, как минимум, сроки окончания строительства сдвинутся вправо.

Стоимость недвижимости напрямую зависит от общей экономической ситуации в стране или регионе: в случае негативных тенденций цены на жилье стагнируют или падают, люди перестают связываться с ипотекой, а застройщики начинают испытывать проблемы с финансированием. Поэтому инвестировать в недвижимость стоит в периоды хотя бы минимального экономического роста. В ином случае и без того низкая ликвидность недвижимости станет еще хуже.

На стоимость недвижимости могут повлиять обстоятельства, которые не всегда возможно просчитать заранее — например, строительство неподалеку крупных транспортных узлов или вредного производства. Качество работ тоже не всегда может оказаться достаточно высоким, особенно если речь идет о нежилых помещениях.

После покупки недвижимости стоит помнить про дополнительные расходы — придется оплачивать налог на недвижимость, коммунальные услуги и время от времени проводить ремонт. Последнее особенно важно, если инвестору не повезет с арендаторами.

В процессе продажи или покупки недвижимости теряется немало времени и денег, поскольку он сопровождается массой бюрократических операций и уплатой пошлин. Если актив необходимо продать срочно, то без значительного снижения цены сделать это практически невозможно.

Важный момент: со сдачи коммерческой недвижимости в аренду нужно платить налоги. Если вы сдаете апартаменты как физическое лицо, то придется платить НДФЛ в размере 13%. Но ставку можно снизить до 6%, если зарегистрироваться как индивидуальный предприниматель и перейти на упрощенную схему налогообложения.

Также придется уплатить НДФЛ с дохода от продажи жилой недвижимости. Чтобы освободиться от него, нужно держать в собственности не менее 5 лет — это правило действует для объектов, приобретенных после 1 января 2016. Если же сделка совершена до 1 января 2016, то этот срок снижается до трех лет. При этом при продаже раньше минимального срока можно рассчитывать на вычеты: 1 млн рублей или фактические расходы на покупку.

Купить акции ведущих застройщиков можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник

Как зарабатывать на квартирах: что такое доходная недвижимость + 10 стратегий заработка

Автор: Natali Killer · Опубликовано Декабрь 21, 2019 · Обновлено Июнь 8, 2020

Инвестиции в современном мире скорее не возможность, а необходимость. Учитывая текущий уровень заработной платы, социального обеспечения, показателей инфляции, гражданам важно обеспечить себя стабильным пассивным доходам. Самые популярные варианты – вложения в акции или в недвижимость. Однако второй из них представляется более стабильным и менее рисковым источником пассивного дохода.

Краткое содержание статьи

Что такое доходная недвижимость?

Доходная недвижимость — это тот объект, который способен генерировать денежный поток и приносить своему владельцу или субарендатору прибыль.

Создавать пассивный доход способны следующие объекты:

- жилое помещение (квартира, комната), сдаваемое в аренду по часам, посуточно или на более длительный срок;

- частные гостиницы, доходные дома, хостелы;

- складские и производственные помещения;

- офисы;

- торговые площади и прочее.

Есть два кардинально разных подхода к покупке жилого помещения. Первый из них предполагает непосредственное пользование. Второй – инвестиционную схему, позволяющую зарабатывать на квартирах.

Приобретение личного жилья – ответственный шаг. Если изначально включить в план создания семейного гнезда второй пункт, купить жилплощадь станет доступно без каких-либо переплат по ипотеке. Грамотное вложение финансов в недвижимое имущество гарантирует накопление средств на собственную квартиру в течение двух лет. При этом сохраняется ежемесячный пассивный доход в размере от 20 тыс. рублей.

Доходная недвижимость считается наиболее безрисковым вариантом вложений денег, что обусловлено ежемесячным стабильным доходом. Недостатки инвестиций в помещения – высокий порог входа, отсутствует вероятность стремительного роста в 5-7 раз.

10 стратегий заработка на квартирах

Количество способов не ограничивается вариантом «Как заработать на аренде?». Есть десяток альтернатив, которые предусматривают различные пути заработка на недвижимом имуществе, исходя из:

- стартового капитала;

- уровня желаемой доходности и допустимого риска;

- располагаемого свободного времени инвестора;

- типа помещения.

Сдача в аренду квартир

Классический ответ на вопрос о том, как зарабатывать на недвижимости, – сдать в пользование на длительный срок. Плюс варианта – не требует усилий. От собственника требуется выбрать жильца и ежемесячно получать плату. Минус – низкая доходность (3-5% годовых). Доходность объекта зависит от таких факторов, как местоположение, транспортная доступность, класс жилья, окружающая социальная и торговая инфраструктура, качество ремонта, наличие мебели и бытовой техники. Меблированные объекты со всем необходимым стоят на 10-20% дороже.

На заметку! Повысить доходность объекта можно путем разделения недвижимости путем перепланировки и сдачи в аренду по частям. Например из 2-комнатной квартиры — две квартиры студии. Об этом читайте ниже.

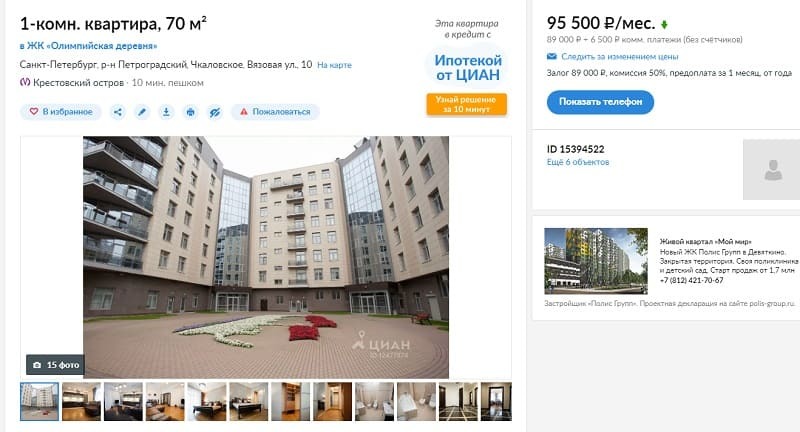

Если учесть, что изначально предусматривается покупка помещения, то вариант, как заработать на аренде, может показаться вовсе не привлекательным. В основном подойдет для консервативных инвесторов, которые готовы к длительной окупаемости начальных вложений – более 10 лет. Разместить свой объект с предложением аренды можно на досках объявлений и сайтах cian.ru,

На заметку! Гораздо более перспективной для заработка является коммерческая недвижимость — с доходностью 9-10% годовых. Чтобы сравнить доходность инвестиций, проанализируем прибыль от разных объектов:

- коммерческое помещение (под офисы, банковские отделения, салоны красоты) в центре Москвы доходность свыше 2000 долларов за кв.м. в год.

- офисное помещение в пределах Садового кольца — 800-850 долларов за кв. метр в год;

- квартира эконом-вариант в центральных районах Москвы — 300-350 долларов за кв.м. в год.

Именно поэтому целесообразнее покупать квартиры на первых этажах зданий и переоформлять их в нежилой фонд.

Аренда квартир посуточно

Более выгодный вариант, как зарабатывать на недвижимости, – посуточное размещение на съемной квартире. Средний заработок на длительной аренде недвижимости в Москве – 40 тыс. рублей в месяц. В сутки – 2,5 тыс. рублей. Если сопоставить значения, заработок по второй схеме будет преобладать в 2-3 раза. Наибольшим спросом объекты на сутки пользуются у туристов, студентов, командированных лиц.

При решении задачи, как начать зарабатывать на посуточной аренде комнат, необходимо обратить внимание на следующие аспекты:

- Контингент жильцов. Лучше выбирать командировочных людей или путешественников, находящихся в городе проездом. Больше вероятность, что комнаты сохранят свой начальный облик.

- «Страховка». Рекомендуется брать залог в размере стоимости проживания и копию паспорта на случаи порчи имущества.

- Наличие ежедневно свободного времени. Аренда на сутки предполагает необходимость показа помещения практически каждый день. При этом требуется регулярная уборка.

Значительно облегчат поиск арендаторов такие сервисы, как Airbnb.ru, Booking.com, sutochno.ru.

Субаренда

Преимущество заработка на субаренде – минимальные вложения на первом этапе. В Москве будет достаточно 100 тыс. рублей для аренды и обустройства жилплощади. В регионах стартовая сумма может быть в пределах 50 тыс. рублей.

Пошаговая инструкция, как заработать на субаренде, выглядит следующим образом:

- Выбор периода. Субаренда может носить сезонный характер – летом приезжающих обычно больше.

- Поиск жилья. При выборе арендуемой площади учитываются такие параметры, как расположение и наличие конкурентов в близлежащей местности, стоимость, отделка.

- Подписание договора. При передаче на длительную аренду недвижимости собственники должны прописать в договоре возможность субаренды. В противном случае деятельность считается нелегальной.

- Размещение объявлений и посуточная сдача жилья. Хороший показатель – 2-3 звонка ежедневно, в противном случае рекомендуется рассмотреть другое жилище.

Доход по субаренде складывается из разницы помесячной и посуточной стоимости аренды.

Переоформление квартиры в коммерческую недвижимость

Доходность от сдачи помещений коммерческого назначения в сравнении с жилыми превышает в полтора раза. В первом случае прибыль составит 8-12%, во втором – не более 5%. Однако способ, как зарабатывать на коммерческой недвижимости, предусматривает дополнительные расходы:

- Налоги. В данном случае их не избежать. Можно оформить ИП для уменьшения отчислений до 6% с оборота.

- Выплаты персоналу. Инвестору могут понадобиться бухгалтеры или брокеры для упрощения управления собственностью – дополнительные 50-100% от месячной аренды.

- Переоформление помещения. Процедура потребует от 500 тыс. рублей.

Преимущество варианта – минимум усилий. Нужно только найти подходящее помещение – просторное, с надежной конструкцией и отсутствием повреждений. Отделкой арендаторы займутся сами. Лучше подбирать объекты на первом или цокольном этаже – клиентам нужно, чтобы их магазины, офисы или кафе были видны большему потоку людей.

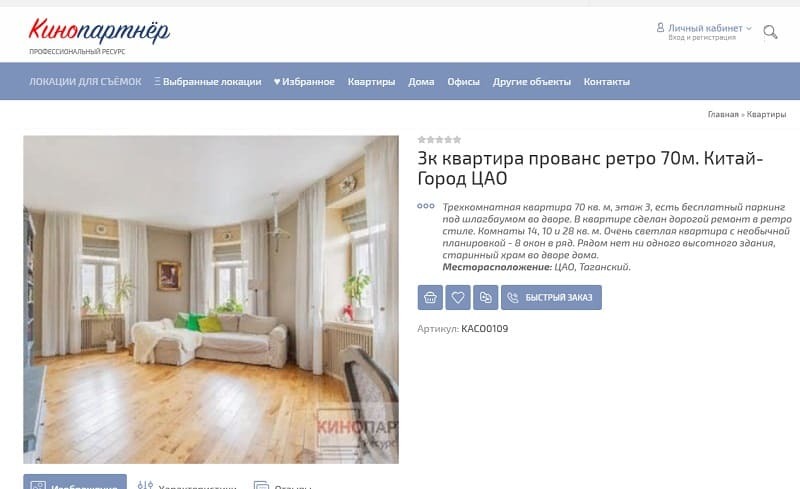

Организация фотостудии или съемочной площадки

Следующий способ, как зарабатывать на недвижимости, – организовать фотозону. Такой вариант доходной недвижимости не столь популярен, однако, актуальный и прибыльный. В Москве стоимость съемочной площадки на час начинается от 1,5 тыс. рублей. В среднем продолжительность аренды варьируется от 2 до 6 часов. Так, в день может быть назначено порядка 2-3 клиентов, доходность в день может доходить до 10 тыс. рублей и выше.

Для заработка на фото студиях лучше выбирать объекты площадью 150-200 кв. метров, чтобы разместить в одном помещение несколько зон. Затем собственнику необходимо только оформить локации и гримерку, найти клиентов.

Для поиска заказчиков, желающих арендовать квартиры для киносъемок существую специализированные сервисы. К примеру, kinopartner.ru, kinoagentstvo.ru, кино-локейшн.москва и др. Средняя стоимость от 10000 до 50000 рублей за съемочный день.

Создание хостела

С 2019 года в ЖК РФ внесли поправки касательно создания хостелов: для использования может использоваться только коммерческая недвижимость. Поэтому при рассмотрении варианта, как зарабатывать на недвижимости в виде мини-отелей, важно учитывать дополнительные расходы на переоформление жилой площади.

Преимущества хостела в качестве доходной недвижимости:

- Высокая прибыль. Хостел – самый доступный вариант ночевки для гостей города, поэтому спрос на аренду высокий. Даже при наличии 12 коек-мест месячный доход может составлять 300-400 тыс. рублей.

- Стабильность. Благодаря популярности хостелов и грамотной ценовой политике, можно быть уверенным в регулярном потоке посетителей.

К минусам можно отнести начальные расходы на ремонт и оборудование комнат, необходимость оформления ИП и найма помощников (администратора, бухгалтера), возможное недовольство соседей.

Краудинвестинг

В отличие от прочих вариантов краудинвестинг – схема, как зарабатывать на недвижимости бизнес сектора. Коллективные инвестиции позволяют получать прибыль без вложений в собственное имущество при минимальных суммах. Стартовый капитал – от 300 тыс. рублей, годовая доходность – в пределах 15% (зависит от рискованности вложений в определенный объект). Наибольшей популярностью в последние годы пользуется краудинвестинг в гостиницы и апарт-отели.

Среди коммерческих объектов также популярно строительство торговых и офисных центров. Срок окупаемости вложений – 7-8 лет. Доходность порядка 15% годовых. Такие инвестиции предлагает сервис A

Инвестиции в новостройки с нуля с доходом 20-30%

Инвестирование с нуля в квартиры в новостройках – достаточно рисковая схема получения прибыли. Доходность и риск зависят от стадии, на которой находится многоквартирный дом: в виде котлована, в процессе строительства или готовое здание.

Максимальная прибыль доступна в первом случае – порядка 40-50%. Однако существует вероятность недостроя или задержки. Поэтому в сделках с недвижимостью на первичном рынке учитывать следующие критерии:

- надежность застройщика;

- показатели спроса и предложения – рынок недвижимости цикличен и зависит от сезонов;

- основные характеристики строения – тип, класс помещения и расположение;

- ликвидность объекта.

Схема, как заработать на продаже недвижимого имущества, в дальнейшем предусматривает покупку и выставление объекта на продажу спустя 1-2 года. Рассчитывать конечную прибыль стоит также исходя из налогообложения – отчисления в размере 13% предусмотрены для помещения, которое находилось в собственности менее 5 лет.

Разделение квартиры на части

Даже из однокомнатной квартиры можно сформировать две и более жилые площади для сдачи. Для этого необходимо осуществить перепланировку помещения, всю доступную площадь разделить на две полноценные комнаты-студии. Ремонтируя помещение, уделите внимание, чтобы каждое из них было оснащено спальным местом, кухней и небольшой рабочей зоной.

В дальнейшем можно оборудовать в квартирах или домах с большей площадью по 4-6 студии. В отличие от традиционного способа сдачи в аренду помещения, доходность увеличится в два и более раза.

Перепродажа квартиры после проведения ремонта

Вариант, как заработать на перепродаже квартир, сработает только в случае приобретения строящихся помещений. Реализовать готовый объект по более высокой цене, чем у застройщика, возможно, удастся спустя несколько лет. Альтернатива – перепродать жилище в плохом состоянии после проведения ремонта. Главная сложность – найти проблемную квартиру, которая будет ликвидна. Спрос на подобную недвижимость высокий, поэтому поиск может занять много времени.

Оба способа принесут доходность, но невысокую. Обусловлено тем, что недвижимость уже находится на вторичном рынке. Покупателей будет меньше, поскольку сложнее оформить ипотеку. Кроме того до продажи недвижимости необходимо привести жилье в привлекательный вид, что сопутствует дополнительными расходами на ремонт.

Как создать доходную недвижимость, если нет денег?

Независимо от выбираемой схемы, как заработать на перепродаже квартир или сдаче комнате в аренду, на первом этапе всегда встает вопрос: где найти стартовый капитал. Идеально – использовать личные наличные средства. Однако редко удастся инвестировать сразу более 1 млн. рублей для получения дохода. В таких случаях существуют альтернативные пути.

Ипотека

С одной стороны собственность под ипотеку – привлекательный вариант, поскольку позволяет получить жилье без длительных ожиданий, когда удастся накопить достаточно средств. С другой – высокие переплаты банку. В среднем ипотечный кредит выдается под 10-14% на 10 и более лет. Если подсчитать совокупную сумму, то можно прийти к выводу, что одна квартира приобретается по цене двух.

Выбирать возможность приобретения жилья под ипотеку рекомендуется в том случае, когда имеется пассивный доход:

- прибыль от иных инвестиционных активов;

- заработок с Интернет-рекламы;

- сдача приобретенного объекта посуточно или на длительный срок;

- прочее.

Тот или иной способ позволит сократить сроки выплат и сохранить ваш личный заработок.

Субаренда чужих квартир

Субаренда чужой недвижимости – быстрый доход с нуля при минимальных вложениях. Потребуются финансовые средства на начальном этапе для заключения договора аренды на длительный срок (в зависимости от региона – от 10 до 40 тыс. рублей) и оборудования квартиры. В помещении кроме мебели обязательно должно быть постельное белье и набор посуды.

Далее за счет разницы стоимости посуточной и длительной аренды используем чужую собственность в качестве доходной недвижимости. Сложности способа – договорится с собственниками о субаренде. Необходимо грамотно обосновать, что каждый из вас заинтересован в сохранении начального облика жилплощади.

В дальнейшем у одного человека в субаренде может находиться десятки объектов. Оборот в таком случае может достигать 1 млн. рублей ежемесячно.

Соинвестирование

Вместо того чтобы самостоятельно приобретать жилую или коммерческую площадь, можно вложить средства в коллективную доходную недвижимость. Принцип соинвестирования заключается в следующем: группа людей (может быть любое количество человек, оптимально – 5-10) приобретают долю определенного имущества и формируют инвестиционный проект.

Продавая или сдавая совместное имущество, доходность от сделки соучастниками делится исходя из располагаемой доли. Больше вложений на первом этапе – больше прибыль в дальнейшем. Однако участники могут согласовать возможность получения прибыли без начальных инвестиций. Для этого документально фиксируются полномочия каждого человека в рамках проектах, за свой вклад в продвижение доходной недвижимости каждый получает определенную сумму.

Между соинвесторами могут быть распределены следующие функции:

- разработка инвестиционного проекта;

- поиск клиентов для сдачи в аренду;

- ремонт/перепланировка помещения;

- финансирование;

- согласование финансовых вопросов, в том числе касающихся налогообложения, ведения бухгалтерии;

- прочее.

Схема «кредитно-грейсовое кольцо»

В качестве первоначального капитала для вложений в доходную недвижимость могут быть также рассмотрены кредитные карты. Преимущество – получение денег здесь и сейчас, низкая вероятность отказа при благоприятной кредитной истории, наличие беспроцентного периода.

Схема кредитно-грейсового кольца опирается на последний из перечисленных пунктов. Благодаря тому, что кредитные карты доступно использовать в определенный период бесплатно, способ заработка формируется следующим образом:

- Оформляется две и более кредитные карты на первом этапе.

- Доступные на одной из карт финансы используются для инвестиций в доходную недвижимость.

- До момента завершения льготного периода со второй карты переводятся средства на первый счет для погашения кредита.

Далее по аналогичному принципу закрывается задолженность по второй и последующей кредитной карте. Для завершения карусели на последнем этапе держателю карты потребуется внести личные средства, которые за период скопились на счете. Важно, чтобы во время реализации подобной схемы клиент не допускал:

- приобретения новых кредитов;

- пропуска обязательных платежей;

- одновременного опустошения нескольких карт;

- превышения кредитного лимита.

При несоблюдении указанных пунктов клиент может приобрести негативную кредитную историю, которая может помешать дальнейшему заработку на карусели, и накопить долги в виде процентов.

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

Источник