Инвестиции и сбережения: проблема равновесия

Важной составляющей совокупного спроса являются инвестиции. Под инвестициями понимаются расходы предприятий, направленные на расширение производства, повышение качества продукции.

p, blockquote 1,0,0,0,0 —>

Источником инвестиций являются сбережения. Проблема заключается в том, что сбережения осуществляются одними хозяйствующими агентами, а инвестиции могут осуществ-ляться совсем другими группами лиц или хозяйствующими субъектами. Источником инвестиций являются и накопления предприятий. Здесь «сберегатель» и «инвестор» совпадают. Однако роль сбережений домашних хозяйств весьма значительна, и несовпадение процессов сбережений и инвестирования может приводить экономику в состояние неравновесия.

p, blockquote 2,0,0,0,0 —>

Различают инвестиции: валовые, чистые, автономные и индуцированные (производные).

p, blockquote 3,0,0,0,0 —>

Валовые инвестиции — это общий объём инвестиций независимо от источников финансирования. Валовые инвестиции включают и инвестиции, осуществляемые за счёт амортизационных отчислений.

p, blockquote 4,0,0,0,0 —>

Чистые инвестиции представляют собой валовые инвестиции за вычетом инвестиций, осуществляемых за счёт сумм амортизации основных фондов.

p, blockquote 5,0,0,0,0 —>

Инвестиции, не связанные с ростом ВВП, называются автономными. Они обусловлены нововведениями, вызванными научно-техническим прогрессом. Такие инвестиции сами становятся причиной увеличения ВВП.

p, blockquote 6,0,1,0,0 —>

Индуцированные инвестиции — это капиталовложения, направленные на образование новых производственных мощностей, причиной создания которых является увеличение спроса на материальные блага и услуги. При повышении спроса дополнительная продукция производится за счёт более интенсивной эксплуатации имеющегося оборудования. Если повышенный спрос не удовлетворяется, то для выпуска недостающей продукции сооружаются новые производственные мощности.

p, blockquote 7,0,0,0,0 —>

Процесс инвестирования зависит от многих факторов. Во-первых, он зависит от ожидаемой нормы прибыли.

p, blockquote 8,0,0,0,0 —>

p, blockquote 9,0,0,0,0 —>

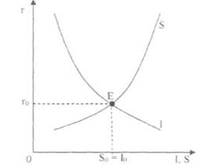

Во-вторых, инвестор при принятии решений всегда учитывает альтернативные возможности, и решающим здесь будет уровень процентной ставки. Графически взаимосвязь между нормой процента, инвестициями и сбережениями представлена на рис. 2.6.

p, blockquote 10,0,0,0,0 —>

На графике иллюстрируется положение равновесия между сбережениями. и инвестициями / Инвестиции есть функция нормы процента I = /(г), причём эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций. Сбережения также есть функция нормы процента. = ?(г), но эта функция уже возрастающая: чем выше уровень процента, тем выше уровень сбережений. Уровень процента, равный г0. обеспечивает равенство сбережений и инвестицийв масштабе всей экономики. Уровни Г1 и г2 — отклонения от этого состояния.

p, blockquote 11,0,0,0,0 —>

Такие функциональные связи между процентом, инвестициями и сбережениями описывались теоретиками классической школы. В кейнсианской же концепции инвестиции также есть функция нормы процента, а вот сбережения — это функция дохода. = ?(У). Тем самым динамика инвестиций и сбережений определяется различными факторами.

p, blockquote 12,0,0,0,0 —>

В-третьих, инвестиции зависят от уровня налогообложения. Слишком высокий уровень налогообложения не стимулирует инвестиции.

p, blockquote 13,1,0,0,0 —>

В-четвёртых, инвестиционный процесс реагирует на темпы инфляции. В условиях инфляции, когда издержки представляют значительную неопределённость, процессы реального инвестирования становятся непривлекательными.

p, blockquote 14,0,0,0,0 —>

Важнейшие макроэкономические пропорции, отражающие взаимодействие инвестиций, сбережений и ВВП, можно представить следующим образом:

p, blockquote 15,0,0,0,0 —>

ВВП = С I, т.е. ВВП при его использовании равен сумме расходов на потребление С и инвестиций I. При этом потребление есть функция дохода С = С (У), а инвестиции — функция процентной ставки I = /(г).

p, blockquote 16,0,0,0,0 —>

С другой стороны, произведённый ВВП можно представить как ВВП = С . где. так же, как и С, является функцией дохода. = ?(У).

p, blockquote 17,0,0,0,0 —>

Итак, если С I = С . то I =. где инвестиции — функция процентной ставки, а сбережения — функция дохода.

p, blockquote 18,0,0,0,0 —>

Равенство /(г) = ?(У) демонстрирует важность соблюдения определённых пропорций в экономике для равновесия между совокупным спросом и совокупным предложением и является необходимым условием макроэкономического равновесия.

p, blockquote 19,0,0,0,0 —>

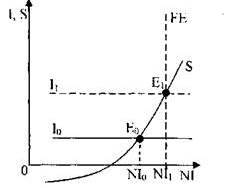

А теперь определим уровень ВВП, когда сбережения и инвестициинаходятся в состоянии равновесия (рис. 2.7).

p, blockquote 20,0,0,1,0 —>

На графике линия I означает неизменный объём инвестиций при любом уровне ВВП. По мере роста ВВП сбережения увеличиваются. В точке Е линии I и. пересекаются. Размер ВВП = ОЫ и есть тот уровень, на котором сформировалось равновесие между инвестициями и сбережениями.Но этот уровень ВВП не обеспечивает полной занятости — линии Е. Эта линия проходит правее точки пересечения. и / Точка N означает то состояние равновесия ВВП, к которому будет стремиться экономика всякий раз, когда равновесие между I и. будет нарушаться.

p, blockquote 21,0,0,0,0 —>

Если уровень. окажется больше I, то это означает, что масштабы сбережений в обществе превышают масштабы инвестирования. Часть товарной продукции перестанет находить сбыт, увеличатся товарные запасы, предприятия сократят производство. «Невидимая рука» станет толкать уровень ВВП в сторону точки N. Если линия. окажется ниже I, будет разворачиваться обратный процесс.

p, blockquote 22,0,0,0,0 —>

И в классической, и в кейнсианской модели равновесие наступает в точке пересечения I и. Различия заключаются в следующем:

p, blockquote 23,0,0,0,0 —>

Во-первых, в классической модели длительная безработица представляется невозможной. Гибкое реагирование цен и ставки процента восстанавливает нарушенное равновесие. В модели Кейнса равенство I и. может осуществляться и при полной занятости. Линия Е показывает, что полная занятость была бы в том случае, если бы объём ВВП достиг точки Е. А для этого нужно поднять линию I вверх, пока она не пересечёт точку Е, лежащую на линии сбережений. Другими словами, если инвестиционный процесс оживится, то возможно достижение равновесия при полной занятости. Именно государству отводится важнейшая роль в стимулировании инвестиций.

p, blockquote 24,0,0,0,0 —>

Во-вторых, классическая модель предполагает существование гибкого ценового механизма, присущего рынку. Кейнс подверг сомнению этот постулат: предприниматели, столкнувшись с падением спроса на свою продукцию, не снижают цены. Они сокращают производство и увольняют рабочих. Отсюда — «невидимая рука» рыночного механизма не может обеспечить полную занятость.

p, blockquote 25,0,0,0,0 —>

В-третьих, сбережения являются, прежде всего, функцией дохода, а не только уровня процента, как видно из теории классиков.

p, blockquote 26,0,0,0,0 —> p, blockquote 27,0,0,0,1 —>

Итак, равновесие между совокупным спросом и совокупным предложением требует соблюдения равенства объёмов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

Источник

Модель равновесия инвестиций и сбережений

Проблема взаимозависимости между доходами и расходами является весьма актуальной как для микроэкономики, так и для макроэкономики. Полученные хозяйствующими субъектами доходы идут либо на потребление, либо на сбережения. В свою очередь, потребление может быть производственным и непроизводственным. Производственное потребление представляет собой инвестиции в производство товаров, работ и услуг, а непроизводственное потребление -потребительские расходы, в том числе налоги.

Инвестиции и сбережения являются двумя сторонами одной медали. Ведь финансирование инвестиций происходит за счет сбережений. Здесь следует отметить одну важную деталь. Лицо, осуществляющее сбережения, и инвестор не всегда совпадают. К примеру, некое домохозяйство вкладывает деньги в банк, собирая их на приобретение какого-либо товара или пытаясь увеличить располагаемые финансовые ресурсы. Таких домохозяйств может быть весьма много. А распоряжается их деньгами и осуществляет инвестирование банк. Так сбережения превращаются в инвестиции, хотя сбережения предоставляют домохозяйства, а инвестором выступает банк.

С точки зрения классиков, па инвестиции и сбережения сильное влияние оказывает уровень банковской процентной

ставки. Инвестор, пытаясь максимизировать доходность своих вложений, выбирает наиболее прибыльный инвестиционный проект. Обычно выбор происходит между реальным и банковским секторами экономики. В случае более высокой Доходности от вложений денег в банк инвестор изымает средства из реального сектора и направляет их в банковский сектор.

Рис. 15. Классическая модель равновесия инвестиций и сбережений

Пo вертикальной оси отложим величину банковской процентной ставки (г — rate), а по горизонтальной — величину инвестиций и сбережений (I — investments, S — savings). График показывает, что по мере уменьшения банковского процента сбережения перетекают из банковского сектора экономики в реальный, то есть сбережения изымаются из банков и в виде инвестиций вкладываются в производство товаров, работ, услуг.

Это объясняет отрицательный наклон кривой инвестиций

Кривая сбережений имеет положительный наклон, так как сбережения являются источником вложений как в банковский, гак и в реальный секторы экономики. В точке Е в экономике уровни инвестиций и сбережений совпадают, определяя ставку банковского процента, равную r0.

Кейнсианцы, как и классики, ставят величину инвестиций в зависимость от процентной ставки. Однако изменение объема сбережений они связывают с изменением величины национального дохода.

Рис. 16. Кейнсианская модель равновесия инвестиций и сбережений

По вертикальной оси отложим величину инвестиций и сбережений, а по горизонтальной величину национального дохода (NI- national income). Вертикальная пунктирная линия показывает ситуацию полной занятости (FE — full employment). Горизонтальные линии (I0I0 и I1I1) характеризуют объем инвестиций. Кривая с положительным наклоном (S) показывает динамику сбережений.

Инвестиции (горизонтальные кривые I0I0 и I1I1 ) в данном случае являются автономными, то есть не зависят от уровня национального дохода, тогда как сбережения находятся в прямой зависимости от нею.

Кейнc утверждает, что возможно достижение равновесного состояния экономики при использовании не всех имеющихся факторов производства. На графике мы видим, что равновесие установилось в точке Е0 при наличии определенной безработицы. Являясь сторонником государственного регулирования экономики. Кейнс считает, что именно государство должно регулировать уровень инвестиций и тем самым сокращать безработицу.

В нашем примере безработица будет устранена, когда линия инвестиций переместится из положения I0I0 в положение I1I1 до пересечения с кривой сбережений в точке Е1.

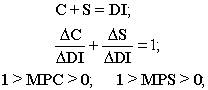

Мы рассмотрели модель «инвестиции — сбережения». Однако равновесный уровень национального дохода можно определить не только на ее основе. Рассмотрим другую модель «национальный доход совокупные расходы». Она носит название «Кейнсианский крест». Для более полною понимания модели «Кейнсианского креста» необходимо ввести понятие предельной склонности к потреблению и предельной склонности к сбережению.

Предположим, что в экономике некоей страны домохозяйства расходуют на потребление не весь располагаемый доход, а только его часть (другая часть coepeiaeicn) и пропорция потребления и сбережения одинакова для всех них, независимо от величины дохода. Тогда потребительские расходы одного домохозяйства вызовам пропорционально такие же расходы всех тех домохозяйств, для которых расходы первого домохозяйства превратились в доходы для них.

Отношение между объемом потребления и величиной располагаемого дохода определяется как средняя склонность к потреблению (АРС — average propensity to consume), а отношение между объемом сбережения и величиной располагаемого дохода — как средняя склонность к сбережению (APS — average propensity to save).

где С расходы на потребление (С consumption),

DI — величина располагаемого дохода (DI — disposable income).

где S расходы на сбережения (S savings).

Данные средние величины показывают пропорцию между потреблением и сбережением в рамках национальной экономики при фиксированном доходе. Если мы хотим оценить, как будут изменяться объемы потребления и сбережения при изменении дохода, нам необходимо ввести предельные величины.

Отношение между изменением объема потребления и величины располагаемого дохода определяется как предельная склонность к потреблению (МРС — marginal propensity to consume).

Отношение между изменением объема сбережения и величины располагаемого дохода определяется как предельная склонность к сбережению (MPS — marginal propensity to save).

где —

—

где —

Величина предельной склонности и к потреблению, и к сбережению изменяется в интервале от нуля до единицы. Если мы примем располагаемый доход за 100%, то осуществлять расходы и сбережения можно только в рамках данных 100%. Доход можно целиком потратить, целиком сберечь, или одну часть потратить, а другую сберечь. Иными словами.

Модель «национальный доход — совокупные расходы»

«Кейнсианский крест» иллюсфирует влияние совокупных расходов, в том числе и государственных, на изменение валового производства и национального дохода. Для упрощения предположим, что амортизационные отчисления, налоги и чистый экспорт равны нулю. Тогда ВВП по величине равен национальному доходу, а функция потребления»- задастся следующим образом:

где С — автономное потребление, то есть потребление, не зависящее от величины дохода (например, потребитель использует свои сбережения, распродает ранее приобретенные ценности и недвижимость), функция потребления указывает на прогрессивное расширение потребительских расходов

Рис. 17. Кейнсианский крест

Но вертикальной оси отложим величину совокупных расходов (АЕ — aggregate expenditure), а по горизонтальной -величину национального дохода (N! — national income). Биссектриса показывает равенство совокупных расходов и национального дохода. Сплошные кривые С, C+I, С+I+G отражают разные уровни совокупных расходов. Вертикальная сплошная линия FE показывает ситуацию полной занятости.

Совокупные расходы включают в себя расходы всех хозяйствующих субъектов, в том числе потребительские, инвестиционные и государственные расходы, а также чистый экспорт (который мы считаем равным нулю).

В начале занятия мы установили, что национальный доход страны распределяется в основном между потреблением и инвестициями. Для наглядной иллюстрации «кейнсианского креста» приведем пример страны, выходящей из экономического кризиса. Когда экономика страны находится на спаде, объем потребления довольно низкий. Величина национального дохода, при которой наблюдается равновесие сбережений и инвестиций, будет соответствовать S0 или NI0. На данном этапе совокупные расходы складываются исключительно из потребления. Сбережения равны нулю, гак как доходы довольно низкие из-за большой безработицы. Затем, когда в экономике начинается оживление, к потребительским расходам добавляются инвестиции. Национальный доход увеличивается до NIl (безработица сокращается, совокупные доходы растут). Увеличение совокупных расходов будет поднимать кривую совокупных расходов все ближе к уровню полной занятости. Когда правительство кроме стимулирования инвестиций перейдет к осуществлению государственных расходов, произойдет еще большее увеличение совокупных расходов, а вместе с ними и объема национального дохода.

Модель «национальный доход совокупные расходы» .(«Кейнсианский крест») иллюстрирует значение государственных расходов и поощрения частных инвестиций. Именно государственным расходам Кейнс отводил важную роль в деле регулирования экономики.

Источник