Налоговые стимулы для инвестиций

Одним из важнейших факторов развития экономики страны является объём привлеченных инвестиций. Экономическая безопасность связана с объёмами реального инвестирования, повышением инвестиционной активности и увеличением эффективности инвестиционных проектов.

Актуальность рассматриваемых вопросов на сегодняшний день не вызывает сомнений, так как экономическая безопасность развивается под влиянием инвестиционных процессов. Обеспечение инвестиционной привлекательности проекта является одним из приоритетных направлений инвестиционной деятельности, так как при ее повышении происходит развитие экономических показателей государства, следовательно, рост экономической безопасности.

Несмотря на особое внимание, которое уделяется вопросам обеспечения экономической безопасности, исследования данной проблемы широкого распространения не получили.

Доктор экономических наук В.Л. Василенок и доктор технических наук В.Н. Быков считают, что обеспечение экономической безопасности предполагает такое состояние экономики, которое поддерживает достаточный уровень социального, политического, оборонного существования и инновационного развития Российской Федерации, неуязвимость и независимость ее экономических интересов по отношению к возможным внешним и внутренним угрозам [1].

Соглашаясь с позицией данных авторов, в качестве аргументации своего мнения приведем определение экономической безопасности. Экономическая безопасность – это совокупность факторов, которые обеспечивают независимость, стабильность и устойчивость экономики страны на национальном и международном уровнях.

В целом можно утверждать, что экономическая безопасность зависит от большого количества различных факторов. Однако практика показывает, что существенное значение в обеспечении экономической безопасности приобретает ее инвестиционная составляющая.

Огромный вклад в научное осмысление инвестиций внесен такими зарубежными учеными, как Дж.М. Кейнс, М. Портер, П. Фишер, и др., а в отечественной экономической науке В.В. Ковалев, A.C. Волков, Н.В. Бакирова и др. Однако, проблемы реализации инвестиционной деятельности исследованы недостаточно и нуждаются в изучении [4].

По мнению специалиста в области финансов А.В. Герасименко, инвестиционный проект – это проект, основывающийся на инвестициях, в котором обосновываются экономическая целесообразность проекта, объемы и сроки осуществления вложений. Также для оценки инвестиционных проектов рассматриваются такие основные факторы, как рискованность проекта, денежные потоки и их распределение во времени [3].

Соглашаясь с А.В. Герасименко, предполагаем, что инвестиционный проект – это набор мероприятий, имеющих определенную цель, которые требуют вложения денег и должны в конечном итоге принести доход в кратчайшие сроки.

В современном мире обеспечение роста инвестиций в реальный сектор экономики является одной из актуальных задач государства. Экономика любого государства не может функционировать без инвестиций. Во многих странах опробованы различные методы для создания и регулирования благоприятного инвестиционного климата. Но среди всех инструментов стимулирования инвестиционного процесса самую важную роль занимают налоговые.

Конференция ООН по торговле и развитию (ЮНКТАД) выделяет следующие налоговые инструменты, используемые для стимулирования инвестиций [6]:

– уменьшение налоговых ставок;

– перенос убытков на будущее;

– налоговые льготы (скидки) при осуществлении капитальных вложений;

– инвестиционный налоговый кредит;

– льготный режим налогообложения при выплате дивидендов;

– льготный режим налогообложения доходов от прироста стоимости капитала при долгосрочных инвестициях;

– прямые налоговые вычеты (скидки) по определенным видам затрат компаний из налогооблагаемой прибыли;

– снижение либо отсутствие пошлин;

– налоговые кредиты при увеличении добавленной стоимости;

– налоговые льготы, основанные на численности занятых.

Рассмотрим более подробно некоторые налоговые методы стимулирования инвестиций: налоговые льготы, инвестиционный налоговый кредит, налоговые каникулы, амортизационная политика, пониженные налоговые ставки.

Налоговые льготы – это важнейший инструмент налогового стимулирования инвестиций. Государство стимулирует или ограничивает инвестиционную активность страны через механизм предоставления или отмены льгот. На основе пункта 1 статьи 56 Налогового кодекса Российской Федерации (далее НК РФ) «льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере» [7].

На основании статьи 66 НК РФ инвестиционный налоговый кредит (далее ИНК) «представляет собой такое изменение срока уплаты налога, при котором организации предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов. ИНК представляется по налогу на прибыль, а также по региональным и местным налогам на срок от одного года до пяти лет и на срок до десяти лет» [8]. Минусы ИНК: сложная процедура взаимодействия сторон, наличие большого перечня документов, согласование с налоговыми органами договора поручительства на сумму более 20 млн рублей, малый срок предоставления и др.

В зарубежных странах льготы по налогообложению хозяйствующих субъектов связаны также с использованием налоговых каникул. Налоговые каникулы – это временная отмена налоговых платежей в бюджет (например, скидка на истощение недр, то есть из налогообложения исключается прибыль, используемая на НИОКР, капитальные вложения и т. д.) [9].

Налоговое стимулирование инвестиций связано с амортизационной политикой. Использование механизма ускоренной амортизации снижает налог на прибыль (применяется только для оборудования, используемого для научно-технической деятельности) и является одной из форм косвенного бюджетного субсидирования экономики. Результат ускоренной амортизации – трансформация недополученных поступлений в бюджет от налога на прибыль в инвестиции [5].

Наиболее распространенная из инвестиционных льгот в России – понижение ставки налогов по налогу на прибыль и налогу на имущество. По налогу на прибыль региональные органы власти могут снизить ставку в бюджет субъекта РФ до 13,5 %. В некоторых регионах РФ предусмотрено снижение ставки по налогу на имущество в 2 раза [9].

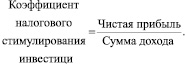

Коэффициент налогового стимулирования инвестиционной деятельности можно рассчитать по формуле (*). То есть, в числителе необходимо указать сумму, которая осталась фактически, а в знаменателе – первоначальную сумму, если бы не уплачивались налоги.

На основе анализа приведенной формулы делаем вывод, что чем коэффициент:

1) выше – тем более привлекательны налоговые условия;

2) ниже – тем больше налоговая нагрузка [5].

Таким образом, налоговое стимулирование инвестиционной деятельности способствует инновационному развитию налогоплательщика, а также созданию благоприятных условий роста экономической безопасности страны.

Отметим, что для оценки налоговых льгот можно применить коэффициент налогового стимулирования инвестиций, формула расчета представлена выше. Можно добавить, что ИНК не пользуется популярностью, так как в налоговом законодательстве условия его предоставления не доработаны. У большинства предприятий низкая вероятность снижения налоговой ставки по налогу на прибыль. А следствием начисления амортизации нелинейным способом и амортизационной премии должно стать формирование амортизационного фонда, в который целесообразно включать как сэкономленные денежные средства по налогу на прибыль организаций, так и суммы начисленной амортизации. Таким образом, перспективной формой налоговых льгот являются налоговые каникулы, эффективность которых связана со сроком их использования налогоплательщиком.

Подводя общую черту, хочется отметить, что в современной экономической литературе недостаточно публикаций, посвященных обоснованию роли инвестиционной деятельности в системе экономической безопасности.

Исходя из всего выше сказанного, можно сделать вывод о том, что экономическая безопасность инвестиционных проектов – это состояние эффективного использования ресурсов для предотвращения угроз и обеспечения стабильного функционирования инвестиционных проектов [5].

Таким образом, можно сделать вывод о том, что инвестиционный проект является важнейшим фактором, определяющим темпы экономического роста, а, следовательно, и повышения экономической безопасности. Развитию инвестиционной деятельности способствуют использование некоторых инструментов налогового стимулирования. За последние годы статистические данные о темпах роста совокупных инвестиций свидетельствуют о повышении активности экономических субъектов в данной области. Следовательно, развитие инвестиционной деятельности становится необходимым условием реализации национальных интересов в системе экономической безопасности государства.

Источник

Международный журнал

гуманитарных и естественных наук

Гребенникова, В. А. Налоговый механизм стимулирования инвестиций / В. А. Гребенникова, Я. В. Сушко. // Международный журнал гуманитарных и естественных наук. – 2017. – 11. – С. 144-147.

НАЛОГОВЫЙ МЕХАНИЗМ СТИМУЛИРОВАНИЯ ИНВЕСТИЦИЙ

В.А. Гребенникова, канд. экон . наук, доцент

Я.В. Сушко, студент

Кубанский государ ственный университет

( Россия, г . Краснодар)

Аннотация . Цель исследования – охарактеризовать специфику стимулирования инв е стиций с помощью налогового механизма. Рассматривается воздействие налогового м е ханизма на инвестиционную активность хозяйствующих субъектов в современной кр и зисной экономической ситуации.

Ключевые слова: инвестиции, налоговый механизм, воздействие налоговых инстр у ментов на инвестиционную активность, инвестиционная деятельность, финансовый р ы нок.

В современных условиях развити я эк о номической системы ученые- экономисты ставят перед собой важную цель – достичь таких уровней привлечения инвестиций, при которых возрастал бы объем прои з водства, конкурентоспособность выпу с каемой продукции, что впоследствии мо г ло бы значительно улучшить благососто я ние страны и населения.

Финансовые накопления экономич е ских агентов (не считая финансовые сб е режения самого государства) позволяют в достаточной мере профинансировать и н вестиции в капитал. Но, к сожалению, данные возможности продолжают ост а ваться потенциальными, для их примен е ния на практике необходимо воспольз о ваться рядом различных налоговых, кр е дитных, фискальных и других механизмов. Так, применение налогового механизма является наиболее актуальным, важным и приоритетным направлением в проблеме стимулирования инвестиционного проце с са.

Актуальность изучения проблемы ст и мулирования инвестиций с помощью н а логового механизма также обуславливае т ся тем, что в условиях турбулентности экономики страны, повышается роль нал о гов в процессе оказания поддержки и ст и мулирования деятельности предприним а телей.

Налоговый механизм – это совоку п ность способов и правил налоговых отн о шений, с помощью которых обеспечив а ются достижения целей налоговой пол и тики [1].

Система налогового механизма напра в лена на удержание и закрепление баланса между регулирующей и фискальной фун к циями налогов, при этом проявляясь в в и де специальных налоговых режимов, и з менения сроков погашения налога, и нак о нец, в форме налоговых льгот, которые являются одной из самых актуальных и эффективных мер по стимулированию и н вестиций.

Следует отметить, что вся совокупность налоговых льгот может быть рассмотрена как элемент целостной системы налогов о го регулирования, включающая в себя ра з личные формы, инструменты и виды, ст и мулирующие увеличение (только при строгом требовании наличия равных усл о вий) прибыли субъектов экономики, пр и рост объемов их собственных финансовых ресурсов.

Налоговый стимул – это способ возде й ствия посредством применения правовых норм на налогоплательщика с целью его побуждения к правомерным действиям как в области налогообложения, так и в других сферах общественной жизни (инвестиц и онной, экономической и т.д.) [5].

Необходимо выделить следующие эл е менты налоговых стимулов, которые с о средоточены на ослаблении денежных обязательств хозяйствующих субъектов перед государством и всей экономической системой:

– освобождение некоторых видов нал о гоплательщиков от уплаты налога в теч е ние обусловленного периода времени;

– полное или частичное освобождение объекта от налогообложения;

– льготы, предоставляемые с помощью уменьшения налоговой базы (вычеты, скидки) и установлен ия пониженной нал о говой ставки.

В целом, особенность использования налоговых стимулов связана с возможн о стью и способностями государственного сектора стимулировать интерес налогопл а тельщиков с большей степенью энтузиа з ма действовать в интересах всего общества и, естественно, непосредственно для него лично.

Необходимо отметить, что льготы, пр е доставляющиеся для стимулирования вложений в экономику, являются прич и ной эффекта системы государственного бюджетирования. В основном, налоговые послабления часто являются причиной н е допулучения доходов бюджетов всех уровней, в последствии уменьшая эффе к тивность фискальной функции налога. О д нако, налоговым льготам, стимулирующим инвестиционную деятельность, подобное «правило» свойственно только в кратк о срочном периоде, впоследствии, после достижения эффективности механизма, результаты инвестирования являются фа к тором положительного роста производ и тельности труда экономического агента, что увеличивает размер налоговых отчи с лений, и в итоге возмещает все затраты бюджета в достаточной мере.

Стимулирование инвестиционной а к тивности во многом определяется эффе к тивностью применения налогового мех а низма в государстве, и зависит во многом от решений, принимаемых Правительс т вом на стадии разработки налоговой пол и тики.

С начала 2016 года Правительством Российской Федерации были введены и приняты к исполнению следующие нал о говые льготы:

1. Предоставление субъекту РФ права по снижению до 10% ставки налога на прибыль организаций в части, поступающей в бюджет субъекта РФ, для вновь создаваемых предприятий промышленности, осуществляющих капитальные вложения. Также предусмотрено применение для таких налогоплательщиков ставки по налогу на прибыль организаций в размере 0% в части, поступающей в федеральный бюджет [4]. Предполагалось, что средства, с э кономленные при использовании данной налоговой льготы, смогут полностью покрыть все расходы, связанные с капиталовложением.

2. Предоставление субъектам Росси й ской Федерации права устанавливать для впервые зарегистрированных индивид у альных предпринимателей, перешедших на упрощенную систему налогообложения и патентную систему налогообложения и осуществляющих деятельность в прои з водственной, социальной и научной сф е рах, «налоговые каникулы» в виде налог о вой ставки в размере 0 % , которые будут действовать в 2015 — 2018 г г. [4]. Данная мера позволит снизить налоговое давление на менее развитые сферы деятельности, тем самым даст толчок к их продвижению, укреплению и как следствие экономич е скому развитию.

3. Субъектам Российской Федерации предоставлено право установления огр а ничения на применение налоговой ставки в размере 0%, в том числе в виде предел ь ного размера доходов индивидуальных предпринимателей, количества наемных работников и иных показателей [4]. Пр е доставление льгот и поощрений допуск а ется только малым и менее развитым предприятиям, чтобы избежать дефицита в федеральном бюджете и бюджетах суб ъ ектов Российской Федерации

Таким образом, большинство отраслей экономки РФ, для которых в ближайшей перспективе нет предпосылок достижения мирового лидерства, развиваются посре д ством использования введенных налог о вых льгот и упрощенного таможенного режима ввоза необходимого оборудов а ния [6].

В качестве вопроса о налоговых льготах 31 июля 2017 года в РФ Госдумой был рассмотрен законопроект об инв естиционной льготе, касающийся вложений средств в модернизацию, покупку и реконстру к цию производства, который будет прим е нен с 0 1. 0 1.2018 – 31.12.2027 гг. Данные расходы будут сп о собствовать сокращ е нию самого налога на прибыль. При выб о ре рассматриваемой льготы инвестор будет напрямую пон и жать сам налог на прибыль на материал и зованные инвестиции. Из региональной доли налога можно будет вычесть до 90 % этих затрат, оставшиеся 10 % из федерал ь ного налога. Следовательно, регионы, принявшие решение об использовании данной льготы, дают нал о гоплательщикам возможность выбора – воспользоваться естественным механи з мом амортизации или вычитать расходы на инвестиции н а прямую из суммы налога с установленн ы ми ограничениями. Рассматриваемые о г раничения будут связаны со льготами на оборудование третьей и седьмой аморт и зационных групп (маш и ны, оборудование, здания со сроком и с пользования от трех до двадцати лет). Представленное налоговое новаторство способно дать России инв е стиционный подъем, рост производител ь ности труда, модернизацию промышле н ности.

В главных направлениях налоговой п о литики России на 2017 год и на плановый период 2018-2019 г г. предусмотрено обе с печение стабильного развития российской экономики, а также неухудшение фина н сового положения граждан России. Пре д полагается, что общие контуры, сформ и рованные еще в предыдущем году налог о вой политикой, останутся неизменными, однако с учетом сложившейся экономич е ской ситуации и состояния бюджетной системы РФ налоговые инициативы, нам е ченные к реализации уже в текущем году, будут скорректированы в предсто ящем 2018 и плановом 2019 году. Фактический мораторий, подписанный в 2015 году, на увеличение налоговой нагрузки должен обеспечить стабильность налоговой си с темы и повысить ее привлекательность для инвесторов в текущем и плановом пери о де [4].

В настоящее время одним из самых важных факторов повышения инвестиц и онной активности является рациональная система налогообложения. При помощи налогового механизма государство должно создавать все необходимые условия для привлечения капитал в наиболее значимые и перспективные отрасли экономики, к о торые напрямую связаны с научно-техническим прогрессом, а также продв и жением инновационных разработок. Исх о дя из этого , можно сказать, что государс т ву необходимо с одной стороны, стимул и ровать с помощью льгот и поощрения р е альный сектор экономики для накопления и аккумулирования долгосрочных средств, чтобы в последующем происходило разв и тие производства и одновременно форм и рование долгосрочных ресурсов в фина н совой сфере. С другой стороны – стимул и ровать концентрирование свободного к а питала на финансирование сфер реального сектора экономики.

На наш взгляд, помимо крупных и уже закрепившихся на мировом рынке орган и заций, государству стоит сконцентрир о вать свое внимание именно на малых предприятиях и предоставить им большее количество налоговых льгот и каникул. Ведь именно в малых предприятиях скрыт большой экономический потенциал, кот о рый заключается в том, что данный вид организаций производит множество инн о вационных технологий, к чему их подта л кивает необходимость конкурировать и продвигаться на рынке. Однако потен циал может быть раскрыт только в условиях г о сударственного стимулирования инвест и ционной и инновационной деятельности.

Для выполнения данного условия нео б ходимо дополнить существующие налог о вые п референции следующими :

1. Введение более низких налоговых ставок по наиболее крупным налогам (н а лог на прибыль, налог на имущество и др.).

2. Предоставление налоговых каникул на больший срок для наукоемк их старт а пов , а также расширение перечня орган и заций, которым предоставляется данный вид налоговой льготы.

3. Создание благоприятных условий для продвижения рынка венчурного капитала (поощрение венчурных компаний).

Вышеперечисленные льготы помогут повысить количество малых предприятий в Российской Федерации, а также стим у лировать их интерес в производстве инн о вационных технологий, что впоследствии приведет их к продвижению как на вну т реннем, так и на международном рынках, получению достаточно высокой прибыли для создания свободного капитала, кот о рый ор ганизация сможет инвестировать.

1. Данченко М.А. Нало гообложение: Электронный учеб. – http://tic.tsu.ru/www/uploads/nalog/page6.html.

2 . Налоговый кодекс Российской Федерации от 31.07.1998 N 146-ФЗ (ред. от 18.07.2017) (с изм . и доп., вступ. в силу с 01.10.2017)

3 . Журов А.В. Налоговые льготы как стимул развития бизнес-ангельского инвестир о вания: о пыт России, США и стран Европы // Вопросы государственного и муниципальн о го упра вления. – 2010. – №1. – С. 89-97.

4. http://minfin .ru/ru/document/?id_4=62450 -Официальный сайт Министерства финансов Российской Федерации

5. Пакова О.Н. Налоговые стимулы и их регулятивный характер // Вестник СевКавГТУ . С ерия «Экономика». – 2013. – №3. – С. 11-23.

6. Гребенникова В.А., Кузнецов а Ю.И. Анализ инвестиционн о — инновационной акти в ности российских предприятий в условиях экономической нестабильности / Новая наука: Современное состояние и пути развития. – 2016. – №4-1. – С. 93-100.

TAX MECHANISM OF INVESTMENT STIMULATION

V.A. Grebennikova , candidate of economic sciences, associate professor

Ya.V . Sushko , student

Kuban state university

Abstract. The purpose of the study is to characterize the specifics of stimulating investment through a tax mechanism. The influence of the tax mechanism on the investment activity of ec o nomic entities in the current crisis economic situation is considered.

Keywords: investments, tax mechanism, impact of tax instruments on investment activity, i n vestment activity, financial market.

Источник