- Налогообложение инвестиций, как рассчитывается и почему от него не уйдешь?

- Налоги на доход от инвестиций — что это такое?

- Налоги и ставки для частных инвесторов в России

- С банковских вкладов

- Недвижимость (сдача и продажа)

- Ценные бумаги

- Доверительное управление

- От инвестиций в золото

- На доход от продажи акций

- С дивидендов

- Как уменьшить сумму налога

- Налоговые льготы и вычеты

- За что платит инвестор

- Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

- Инвестиции и их виды

- Ставка налога на инвестиции

- НДФЛ на доходы от банковских вкладов

- Налогообложение прибыли от инвестиций в золото

- Налоги на доходы от недвижимости

- Налоги фондового рынка

- Налоги на доход от продажи акций

- Налоги с дивидендов

- Как уменьшить сумму налога на дивиденды иностранных компаний

- Как платить налоги на облигации

- Какие облигации освобождены от налога

- Пример расчета налога на купон

- Расчет налога по еврооблигациям, пример

- Налоги на доход от валютообменных операций

- Налог с ПИФов

- Как не платить налоги по биржевым сделкам

- Налогообложение криптовалют

- Налоги на доходы от прочих высокорискованных операций

- Заключение

Налогообложение инвестиций, как рассчитывается и почему от него не уйдешь?

Когда речь идет о пассивном доходе, то вместе с грядущей прибылью стоит учитывать и налог на инвестиции, который в России вполне официальный для физических лиц, и в 2020 не стал исключением в списке тех, которые нам необходимо платить.

Если инвестиция удачна и принесла доход, то с нее надо заплатить издержки. В своем сегодняшнем информационном гайде расскажу о том, на сколько уменьшиться прибыль, пока она дойдет к вам в кошелек или будет зачислена на счет. И это без учета банковских издержек, комиссий и других оплат, но не государству.

Оглавление:

Налоги на доход от инвестиций — что это такое?

Налог на доход от инвестиций — этот тот финансовый показатель, на который у вас уменьшится чистая прибыль, полученная с помощью определенных инструментов — продажа акций, банковский депозит, сдача недвижимости в аренду. Доход от большинства инвестиций облагается НДФЛ, но и это далеко не последний в списке тех, которые нужно оплатить. Довольно часто говорят, что у нас высокий налог.

Но, если посмотреть на примеры других стран, то можно даже порадоваться за россиян. Например, налог на инвестиции в Китае составляет от 3 до 40% в зависимости от величины прибыли. А вот кооперативный налог обойдется предприятиям в 25%. Есть налог на инвестиции в США, который идентичный с подоходным, и варьируется от 10 до 39,9% в зависимости от полученной суммы. Плюс, стоит включить в итоговую сумму выплат налог определенных штатов. Предлагаю обратить внимание на ставки и в других странах.

Размер НДФЛ в разных странах

| Страна | Ставка |

|---|---|

| Белоруссия | 15% |

| Украина | 18% |

| Литва | 15% |

| Казахстан | 10% |

| Саудовская Аравия | 2.5% |

| Монако | — |

| Швеция | До 61,85%(если ниже 2,2 тыс. крон в год, налог не платится) |

| Япония | 55.95% |

Сегодня расскажу о том, что такое экономический налог, или как его часто называют подоходным налогом физических или юридических лиц. В случае инвестирования он начисляется на разницу средств на счету за определенный период. Например, на 1 января у вас было 500 тыс. рублей, которые вы положили в банк и получили 525 тысяч «грязного» дохода за год. НДФЛ начисляется на «чистые» 25 тысяч.

Налоги и ставки для частных инвесторов в России

На текущий момент в нашей стране разграничиваются налоги для частных и квалифицированных инвесторов, общая сумма капитала которых свыше 6 млн. рублей. По сути, прибыль, полученная с разных источников, облагается НДФЛ — 13%, к слову, как и с официальной зарплаты. Для нерезидентов ставка выше и составляет от 15 до 30% в зависимости от способа получения прибыли. Буквально пару недель назад Владимир Путин заявил, что россияне будут платить по-новому налог с депозитов и вложений в ценные бумаги. С его слов налог на инвестиции свыше 1 млн будет составлять 13%. В итоговую стоимость будут включены все инструменты получения прибыли.

Ближе к тому с каких инструментов взимается плата и особенности ее начисления.

С банковских вкладов

Оплатить налог стоит только в том случае, когда размер прибыли в рублях превышает ключевую ставку от ЦБ на 5%. И самое время узнать не только, что такое ключевая ставка, но и ее актуальный размер — 6%. По сути, если банк предлагает вклад свыше 11%, тогда налог платится, но таких щедрых предложений сейчас не встретишь.

Недвижимость (сдача и продажа)

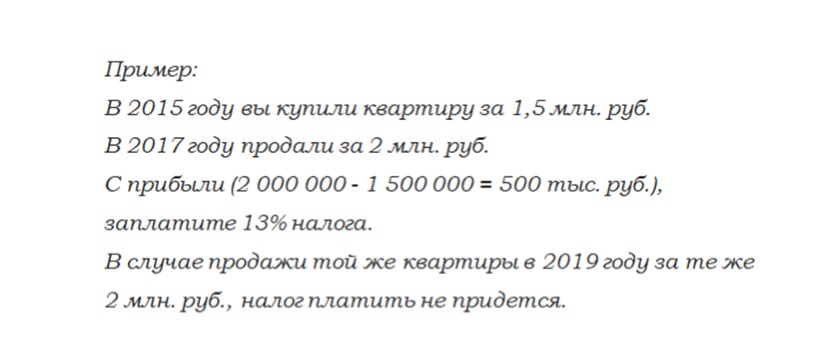

Прибыль, полученная с помощью сдачи аренды, пока дойдет к вам лично в руки уменьшиться на 13% или на 30%, если вы нерезидент. Ровно столько нужно оплатить, если продаете недвижимость. Но есть исключение: налог не взимается в таких случаях:

- Если владели квартирой 5 лет, а право оформлено после 1 января 2016 года.

- Были собственником недвижимости 3 года до 1 января 2016 года.

Ценные бумаги

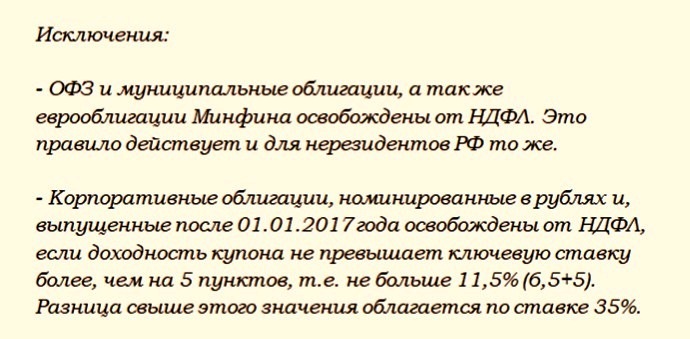

Актуальный налог на инвестиции для россиян в ценные бумаги составляет 13%. Но здесь есть определенные нюансы. Оплатить ставку нужно в том случае, если получили дивиденды по корпоративным облигациям. Но если у вас прибыль от облигаций федерального займа или прибыль, полученная в рамках муниципальных облигаций, специального режима налогообложения, тогда издержки не взимаются.

Доверительное управление

Эта деятельность регламентируется ГК РФ, в частности, Главой 53 и статьей 276 Налогового Кодекса. Законодательные документы объясняют, что переданное в управление имущество не является прибылью, а, следовательно, управляющий не платит с него налог. Доверительный управляющий выступает в роли налогового агента, и может на себя взять функцию оформления автоматической выплаты для клиента. Время посмотреть, какие продукты для вложений предлагает инвестиционное ателье, брокеры и другие компании.

От инвестиций в золото

Предусмотрено 2 типа налога — НДС (20%) или НДФЛ (13%). Первый платится, если приобретаете коллекционные монеты, которые не являются средством платежа или слитки, и в их цену уже включены 20%. Есть нюанс — если оставить в банковской ячейке, издержки платить не надо, только аренду депозитария. Второй — если покупаете или продаете металл через брокера. Драгоценные металлы являются одними из самых стабильных инструментов для вложений на рынке, а о том, что такое волатильность можно узнать из материала на www.gq-blog.com.

На доход от продажи акций

Обратите внимание, что точная и своевременная оплата налогов входит в большинство пакетов от успешных брокеров, и клиент не должен сам их вносить в кассу государства. Сумма автоматически списывается со счета по окончанию определенного периода. Если вы работаете на биржах через иностранного брокера, тогда необходимо самому оплатить 13% от полученной прибыли. Обратите внимание на риск: сумма пересчитывается в рубли, и важно не прогадать на курсе, когда покупка сделана в долларах, евро!

С дивидендов

Прибыль по ценным бумагам организации составляет 13%, по ОФЗ — платить ничего не нужно. По сути, это один из наиболее «затратных» инструментов для вкладчиков и довольно выгодный для государства. Доход от акций компаний с регистрацией в США, которые купленные на Санкт-Петербургской бирже, приносят прибыль владельцам, облагаются 10% с дивидендов, и поступают на счет страны эмитента. 3% клиент платит самостоятельно в казну РФ.

Как уменьшить сумму налога

Для этого можно открыть ИИС у брокера, и получить налоговый вычет до 52 тысяч рублей, если деньги на счету находятся 3 года и сумма вклада не превышает 400 тыс. Как бы не сложилось во вложениях, 13% от вклада вы получите всегда. Поскольку с 1 января 2021 года вступает в силу новый аспект налогообложения в размере 13% для вкладов на сумму выше 1 млн., то можно «разделить» вклад среди родственников. Обратите внимание: Министерство финансов посчитает суммарный вклад в разных банках, но от разных лиц пока что не научилось. Также можно использовать и «серые», но доходные схемы, например, онлайн-вложения, криптовалюту.

Налоговые льготы и вычеты

Вычет — это сумма, на которую уменьшается налоговая база. Иногда льготы и вычеты предусматривает не только уменьшение процентной ставки, но и возврат части средств, например, за оплату обучения или покупку квартиры. Говоря об основных видах, выделю такие:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- при переносе на следующий период убытков по операциям с ценными бумагами.

За что платит инвестор

Официально инвестор платит за то, что проводит свои операции в законодательном поле. И тут возникает серия вполне логичных вопросов:

- Если государство не дало мне возможности заработать деньги для вложений, почему я должна платить налог?

- НДФЛ не влияет на суммарный стаж и размер пенсии, зачем же его отдавать в казну?

По сути, это практика актуальна для всех стран — получить доход с части прибыли физического лица, не участвуя в том, что человек этот доход получает. Каждый налог — это способ пополнить бюджет.

Подводя итог, замечу: налог на инвестиции в случае доверительного управления «берет на себя» посредник, например, сотрудничая с Тинькофф, издержки будут автоматически списаны с брокерского счета, открытого в этой финансовой корпорации. Фактически, на счет заходит уже чистая прибыль. Доход считается полученным, если он зачислен на ваш счет: брокерский, банковский. Разумеется, что не платить налог вовсе — не вариант, и может завершиться эта история большим штрафом. Остается пожелать каждому наперед просчитать эффективность инструмента, узнав, какой налог на прибыль придется заплатить, и получить весомую прибыль.

Источник

Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

Здравствуйте, уважаемые читатели. Вас приветствует интернет-журнал о финансах Finova.ru. Сегодня поговорим о налогах с инвестиций. Как известно, цель любых инвестиций – получение дохода. А любой доход в нашей стране (и не только в нашей) облагается налогом на прибыль. В этой статье мы расскажем, какие налоги, как и когда необходимо платить при инвестиционной деятельности.

Инвестиции и их виды

Для начала, давайте разберемся, что такое инвестиции.

Инвестиции – это вложение денег с целью получения прибыли.

Вложить капитал можно в:

- банк на депозитный счет

- золото

- недвижимость

- инструменты фондового рынка — акции, облигации, ПИФы, валютные операции и т.п.

- криптовалюту

- высоко рискованные проекты – краудфандинг, стартапы, форекс и прочие вложения в сомнительные проекты.

Таким образом, способов получить прибыль на сегодняшний день достаточно много. Прибыль – это ваш доход. И как любой доход он облагается НДФЛ.

Ставка налога на инвестиции

Основная ставка налога — 13 % (для нерезидентов РФ – 30%), но есть некоторые нюансы.

НДФЛ на доходы от банковских вкладов

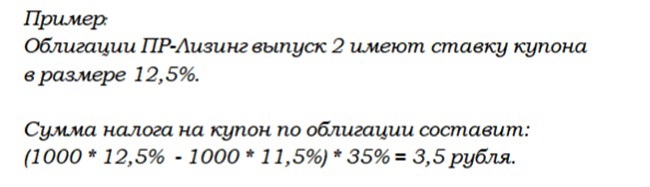

Большинство даже не подозревает, но в НК РФ прописаны налоги на доходы от размещения денег на депозитах банка. Ставка НДФЛ при этом составляет 35%, но платить придется только в случае, если банковская ставка по вашему вкладу превышает ключевую ставку ЦБ РФ на 5 пунктов.

С 28.10.2019 года последняя была установлена в размере 6,5%. Таким образом, налоги следует платить на вклады со ставками выше 11,5% (6,5+5). Уже давно ни в одном банке нельзя получить такой процент на депозит, поэтому и налог уплачивать не придется.

По валютным вкладам ситуация аналогичная. Налог платится, если ставка будет превышать ключевую на 9%. Реальные ставки по валютным депозитам в банках очень близки к нулю, поэтому никаких налогов платить не нужно.

Налогообложение прибыли от инвестиций в золото

Золото всегда было и остается защитным активов во времена кризиса. Как только в экономике появляется неопределенность, цена на золото неизбежно растет. Форм инвестиций в этот металл много – ОМС (обезличенные металлические счета), приобретение золота в слитках, монет, покупка акций золотодобывающих компаний на бирже и т.д.

Доходы от инвестиций в «солнечный» металл облагаются НДФЛ в размере 13%. Однако, если держать золото у себя более 3 лет, можно получить освобождение от уплаты. Для подтверждения факта долгосрочного владения не забудьте сохранить все договора на покупку и чеки.

При получении прибыли от операций с инвестиционными монетами налог придется платить только в случае, если ваш доход превысил 250 тыс. рублей (что должно быть подтверждено чеками) и так же действует трехлетняя льгота. Данная сумма является имущественным вычетом и включает доход от всех операций с имуществом – ценными бумагами, валютой, ПИФами и т.д. (исключение, дома и квартиры).

Налоги на доходы от недвижимости

Большая тема со множеством нюансов и «подводных камней». Основной момент следующий: если имущество принадлежало вам более трех лет (в случае покупки до 01.01.2016г.) или пяти лет (для купленных после 01.01.2016г.), то вы освобождаетесь от уплаты налога.

Кстати, не забудьте получить налоговый вычет. Прочитать о нем можно здесь.

Налоги фондового рынка

Акции. Прибыль держателей данного вида активов облагается 13-процентным налогом.

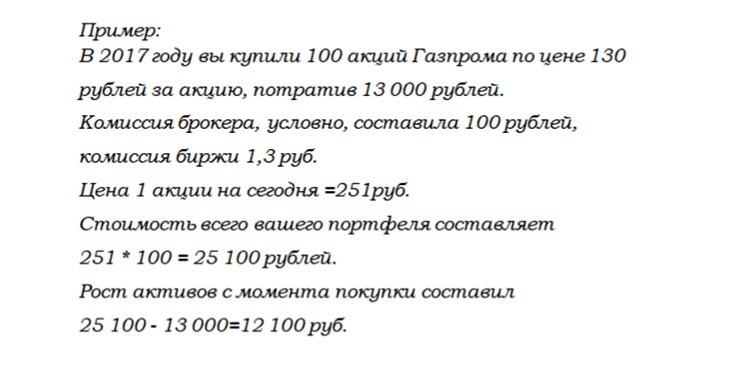

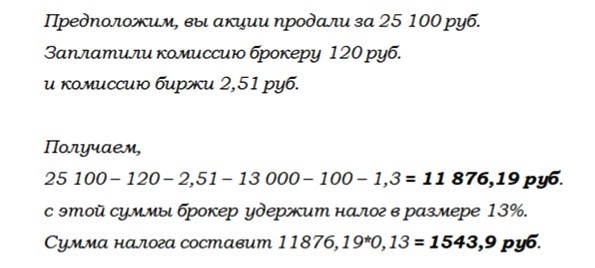

Налоги на доход от продажи акций

Купили дешевле, продали дороже, получили прибыль, с нее надо заплатить налог. Ключевой момент здесь именно факт продажи.

Данная сумма НЕ ЯВЛЯЕТСЯ ВАШИМ ДОХОДОМ, пока вы эти акции не продали.

То есть, для расчета налогооблагаемой базы данную сумму, полученную от реализации, необходимо уменьшить на размер расходов на покупку, хранение и продажу активов. Это могут быть комиссии брокера, оплата за депозитарий, биржевые сборы, услуги оператора и прочие.

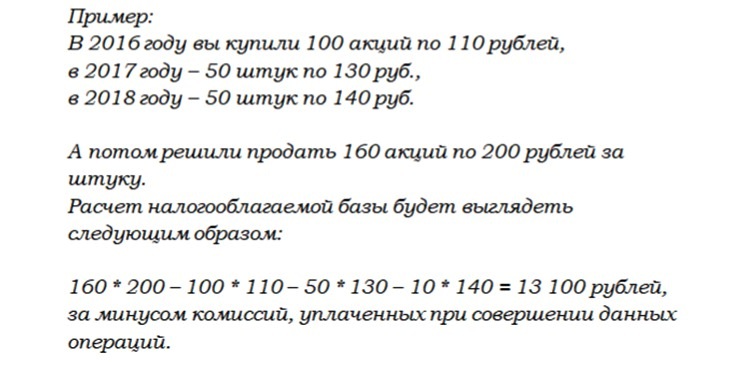

Давайте рассмотрим ситуацию, когда вы покупали акции не один раз, а несколько, в течение некоторого периода. А потом решили продать. В данном случае действует учет по методу FIFO (First In, First Out), то есть, что первым купили, то первым и продаете.

Кстати, акции вам ведь могут и подарить. Тогда, если даритель не является прямым родственником, придется заплатить 13% налога. А вот если получить бумаги в наследство, то обязанность уплаты налога не возникает.

Налоги с дивидендов

Дивиденды тоже являются доходом акционера. К ним так же применяется ставка налога 13%, для нерезидентов РФ – 15%.

По дивидендам отечественных компаний — налог будет удержан еще до поступления данных средств на ваш счет, так что платить самостоятельно ничего не нужно.

Исключение составляют дивиденды, приходящие в долларах, например от компании Полиметалл. По таким выплатам налоги придется платить исключительно самостоятельно, подавая декларацию 3-НДФЛ.

Кстати, по некоторым компаниям налог и вовсе не удерживается, например АФК Система. Дело в том, что ее доход складывается из дивидендов, выплаченных дочерними компаниями, и налог на прибыль по ним уже удержан. Во избежание двойного налогообложения дивиденды Системы от налога освобождены.

Как уменьшить сумму налога на дивиденды иностранных компаний

Дивиденды акций иностранных компаний облагаются в соответствии с налоговым законодательством той страны, в которой они выпущены. По акциям американских компаний ставка составляет 30%. Для того, чтобы снизить уровень налога необходимо подписать форму W-8BEN – она действует 3 года. Сделать это можно на сайте вашего брокера.

После подписания дивиденды от иностранных компаний будут облагаться по ставке 10%, а у вас возникает обязанность доплатить 3% в ФНС самостоятельно. Для этого необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным.

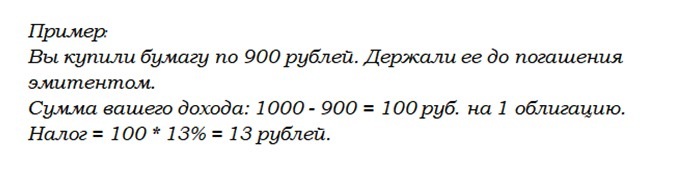

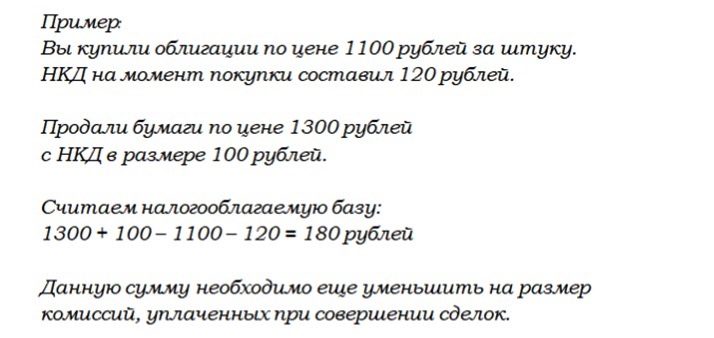

Как платить налоги на облигации

1.Покупка бумаг по цене, ниже номинала с целью держать до погашения. Напомним, что первоначальная стоимость большинства облигаций 1 000 рублей.

2. Покупка бумаг по цене, ниже номинальной и продажа до погашения. В данной ситуации ваш доход будет составлять разницу цен. Не стоит забывать и про накопленный купонный доход (НКД).

Владение облигациями больше 3-х лет, освобождает вас от уплаты НДФЛ по этим двум пунктам.

3.Получение купонного дохода. Он рассчитывается в процентах от номинальной стоимости облигации. Налог — 13%, удерживается еще до поступления суммы купона на ваш счет, поэтому платить самостоятельно ничего не нужно.

Какие облигации освобождены от налога

Пример расчета налога на купон

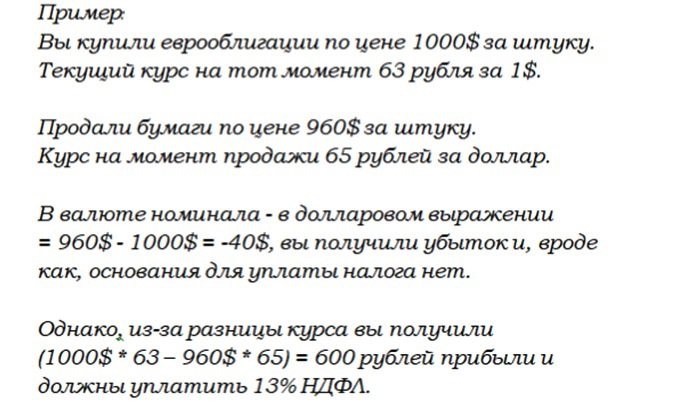

Расчет налога по еврооблигациям, пример

Отдельно выделяется налогообложение еврооблигаций, которые номинированы в иностранной валюте. При расчете дохода по ним учитывается курс валюты на соответствующую дату.

Налоги на доход от валютообменных операций

Сделки с валютой на бирже относятся к имущественным и доход облагается налогом по стандартной ставке. Здесь так же есть возможность использовать льготу при владении валютными активами более трех лет и снизить базу налогообложения на сумму расходов, понесенных при покупке и реализации (имея документальное подтверждение). При этом брокер не признается налоговым агентом по данным операциям, а значит, платить налог придется инвестору самостоятельно.

Скажем откровенно, мало кто из инвесторов подает налоговую декларацию, чтобы заплатить НДФЛ со сделок с валютой, и пока суммы доходов не велики, налоговой то же «не интересно» заниматься такими случаями. Однако, в случае вскрытия факта неуплаты, придется раскошелиться на штраф, пенни и всю сумму налога. А если сумма недоплаты превысит 600 тыс. руб., то возможна уголовная ответственность.

Налог с ПИФов

Паи фондов относят, как и все ценные бумаги, к имуществу. Прибыль инвестора от их реализации облагается налогом по стандартной ставке, а так же действует трехлетняя льгота (для долей, купленных после 01.01.2014 года). Обязанность удержания налога ложится на управляющую компанию.

Как не платить налоги по биржевым сделкам

Существует несколько способов снизить или вообще избежать уплаты НДФЛ по биржевым сделкам:

1. Покупка акций высокотехнологичного сектора. На сайте Московской биржи опубликован « Перечень ценных бумаг, относящихся к инновационному сектору», доход от реализации которых не облагается НДФЛ, если вы купили их не ранее 01.01.2015 г. и владели ими больше года.

2. Фиксация убытков позволяет снизить налогооблагаемую базу, так как налог платится с «финансового результата».

Кроме того, сумму убытка можно переносить на следующий налоговый период (до 10 лет). Декларацию 3-НДФЛ для этого придется подавать самостоятельно, и запросить у брокера документальное подтверждение убытков (справку).

3. Оформить ИИС типа Б, который позволит не платить НДФЛ (исключение, дивиденды). Кстати, удержание налога по ИИС, независимо от выбранного типа, производится в момент закрытия счета. Пока ИИС не закрыт, НДФЛ на доходы от реализации активов списываться не будет.

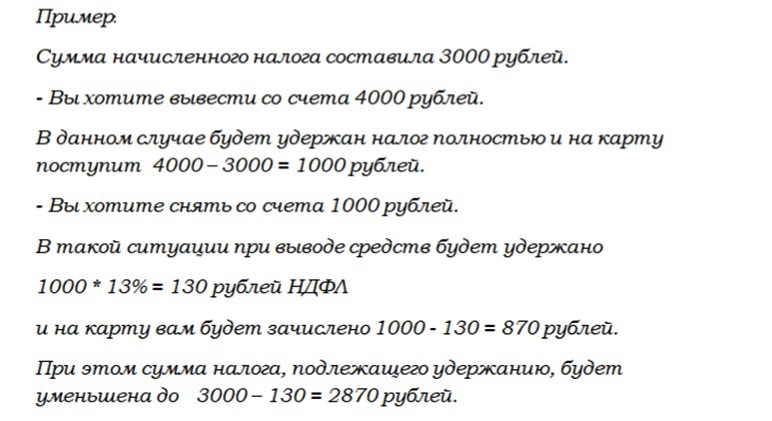

По всем биржевым сделкам брокер, исполняя обязанности налогового агента, сам рассчитает и снимет необходимую сумму. Главное, чтобы на вашем счете было достаточно средств.

Удерживаться налог будет в течение года в момент вывода вами денег со счета (исключение, ИИС). При чем, если сумма вывода превышает причитающийся налог, то весь платеж будет удержан сразу. А если средств выводите меньше, чем начислено к уплате, то спишется 13% от выводимых средств. Остальное в следующий раз.

Если к концу года налог списан не полностью, тогда 31 декабря будет произведен перерасчет налоговой базы (с учетом уплаченных сумм). И в начале года произойдет списание денег автоматически.

Если на счете будет находиться недостаточно средств придется платить налог самостоятельно, подавая 3-НДФЛ.

Налогообложение криптовалют

На сегодняшний день в данной сфере не создана база законодательного регулирования, нет никаких механизмов учета и взимания налогов в данной сфере. Да и вообще не понятно, можно ли будет этот учет когда-либо реализовать, т.к. основное достоинство криптовалют – это анонимность кошелька. Для ФНС это будет являться непреодолимым препятствием при получении данных о доходе – нет возможностей сопоставить конкретного человека с его цифровым счетом.

Налоги на доходы от прочих высокорискованных операций

- Стартапы — инвестиции в них часто держатся на «честном слове» или договорах, которые почти никогда нигде не фиксируются, а скорее нужны на случай проблем Подобного рода деятельность, как правило, не имеет четкого документального оформления и отчетности. Поэтому заплатить налог, а уж тем более выявить факт неуплаты налога службой ФНС практически невозможно.

- Торговля на Форекс, осуществляемая через российского брокера, облагается 13% налогом, который взимается непосредственно самим брокером. В ситуации, когда торговля ведется через зарубежные компании, обязанность уплаты налогов ложится на трейдера, однако доказать факт получения прибыли для нашей ФНС не представляется возможным, по крайней мере на сегодняшний день. А если еще и счет у вас открыт в зарубежном банке, то никакую подтверждающую информацию вы предоставить не сможете. Судя по отзывам пользователей, попытка задекларировать такой доход приводит в недоумение сотрудников налоговой инспекции, у которых нет четкой инструкции, как данный доход поверить (ведь можно указать любые цифры). В общем, вопросов больше, чем ответов.

- Краудфандинг – так же не имеет налогового регулирования. В комментариях по данной теме Минфин ссылается на общие статьи из налогового кодекса, однако никакого механизма расчета и удержания налога на доходы от краудфандинговых проектов по сей день нет.

Заключение

Хорошо, когда инвестиции приносят прибыль, независимо от того, что частью ее надо «делиться» с государством. Гораздо хуже, если ваши вложения принесут вам убытки. Помните, что инвестиции – это не только дополнительный доход, но и всегда риск. Чем выше риск, тем выше доходность, тем больше уплаченных налогов. Вот такая незатейливая закономерность.

Источник