- Калькулятор налога с процентов по вкладам

- Как пользоваться калькулятором

- О калькуляторе

- Что это значит

- Сравнительный анализ

- Исчисление налоговой базы

- Доход от валютных вкладов

- Налог с доходов от облигаций

- Вступление закона в силу

- Как оформить вклад и не заплатить налог

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

- Комментарии: 22

Калькулятор налога с процентов по вкладам

Как пользоваться калькулятором

- Нажмите «РАССЧИТАТЬ». Полученный результат со всеми деталями расчета вы можете сохранить в doc-файл.

О калькуляторе

Калькулятор налогов с процентов по вкладам призван облегчить задачу понимания механизма действия принятого 31.03.2020 года Закона РФ, в соответствии с которым были внесены изменения в статью 214.2 Налогового кодекса. В результате внесенных изменений был введен в действие новый, 13-процентный налог на доходы физических лиц от вкладов и облигаций.

Что это значит

Юридическая техника разработчиков положений ст. 214.2 НК РФ оставляет желать лучшего, поскольку сама статья практически нечитаема, и ее смысл ускользает даже от дипломированных экономистов и юристов.

Возможно, именно этим объясняется поднявшийся вокруг нововведенной статьи ажиотаж. На самом деле ничего страшного в новом виде налога нет, и никто не собирается взимать налог с каждого банковского вклада на сумму свыше 1 миллиона рублей.

Для того чтобы объяснить положения ст. 214.2 НК РФ, потребуется переложить ее текст на язык, доступный для подавляющего большинства населения.

Итак, под практически нечитаемыми оборотами скрывается следующий смысл.

Начиная с 1.01.2021 года, банки будут передавать налоговым органам сведения о вкладах граждан. Налоговые органы, в свою очередь, будут осуществлять суммарный подсчет всех вкладов каждого конкретного гражданина.

Если совокупная сумма по всем вкладам составит более одного миллиона рублей, то на сумму дохода сверх лимита, получаемую гражданином в виде процентов по вкладам, будет начисляться налог.

О способе определения лимита дохода мы подробно поговорим ниже.

Сравнительный анализ

Для того чтобы стало понятнее, что именно ждет россиян в связи с введением в действие ст. 214.2, сделаем сравнительный анализ между тем, что было, и тем, как будет.

Итак, до 2020 года действуют старые положения Налогового кодекса относительно уплаты налогов с дохода от рублевых вкладов.

В соответствии со старыми положениями закона налог с дохода по вкладам следовало оплатить в случае, если банковская ставка по вкладу превышала ключевую ставку ЦБ по показателю плюс 5 процентных пунктов. Налог подлежал уплате с суммы, превышающей этот лимит.

Например, при ключевой ставке ЦБ в 6% добавление пяти процентных пунктов в сумме дает 11 процентов годовых. Поскольку таких ставок по вкладам физических лиц не существует, налог не платил никто.

То есть определение налоговой базы было привязано к процентной ставке банка, ключевой ставке ЦБ и добавочным процентным пунктам. Поскольку при любом раскладе арифметические действия давали несуществующую ставку, то ст. 214.2 была практически недействующей, вне зависимости от того, миллиардный или миллионный был вклад.

Исходя из необходимости модификации «недееспособной» статьи НК РФ, законодатель разработал новые положения взимания налогов с доходов по вкладам граждан.

Для этого статья 214.2 НК РФ в новой редакции установила ряд изменений, а именно:

- налог был «отвязан» от процентов по банковскому вкладу;

- банкам была вменена обязанность сообщать в налоговые органы обо всех вкладах граждан;

- перед налоговыми органами поставили задачу ведения суммарного учета всех вкладов по каждому конкретно вкладчику;

- налог был привязан к реальному доходу вкладчика от процентной ставки по вкладу. С целью установления дохода налоговые органы должны суммировать доходы от каждого вклада гражданина, если процентная ставка по ним составляет более 1 %;

- был установлен лимит дохода. Арифметически лимит дохода устанавливается путем умножения общей суммы вкладов на действующую ключевую ставку ЦБ РФ;

- была установлена единая налоговая ставка по доходам от вкладов, равная 13% и для резидентов, и для нерезидентов РФ.

Исчисление налоговой базы

Во исполнение положений ст. 214.2 НК РФ банки будут обязаны не позднее 1 февраля года, следующего за отчетным периодом, предоставлять налоговым органам сведения о процентах, начисленных физическим лицам в виде доходов по вкладам в течение всего отчетного периода.

Обязательность предоставления сведения не будет относиться к счетам эскроу и рублевым вкладам, процентная ставка по которым составляет до 1% годовых.

Получив необходимые сведения, налоговый орган должен будет выполнить следующие действия:

- вычислить общую сумму всех полученных гражданином доходов со всех вкладов;

- умножить 1 миллион рублей на ключевую ставку ЦБ. Посредством этой операции налоговый орган установит предельный лимит дохода, не облагаемого налогом;

- вычислить разницу между лимитом и реально полученным доходом. Если разницы нет, то платить налог физическому лицу не придется. Если есть разница, то она будет обложена налогом по 13-процентной ставке.

Приведем пример расчета.

Итак, у гражданина 2 банковских вклада по 1 миллиону рублей каждый.

- Устанавливаем лимит дохода. 1 000 000 × 0,0425 (действующая ставка ЦБ) = 42500 рублей необлагаемого налогом дохода.

- Вычисляем реальный доход, полученный гражданином по сведениям банка. К примеру, общий доход составил 80 000 рублей.

- Вычисляем налогооблагаемую базу путем установления разницы между реальным доходом и лимитом. 80 000 — 42500 = 37 500 рублей налоговая база.

- Вычисляем сумму налога. 37 500 × 13% = 4875 рублей.

Облегчить задачу расчета реальных, а не гипотетических цифр поможет представленный в рамках данной статьи калькулятор.

Доход от валютных вкладов

Алгоритм расчета суммы налога от доходов по валютным будет осуществляться по тем же правилам, что и для рублевых вкладов, с той лишь разницей, что предварительно потребуется пересчитать валюту вклада в российские рубли по официальному курсу, установленному ЦБ РФ на число, когда была произведена выплата дохода.

Налог с доходов от облигаций

В соответствии с действующими на настоящий момент правилами налогообложения доходов от облигаций, налог начисляется по тем же правилам, что и на доходы от вкладов, то есть при условии, что ставка купона превышает ключевую ставку ЦБ РФ + 5 процентных пунктов.

С введением в действие положений ст. 214.2 с купонов, полученных по облигациям, будет начисляться 13-процентный налог вне зависимости от количества облигаций, их эмитента, ставке купона или реально полученного дохода.

Удержание налога будет осуществляться брокером у источника выплат. Рекомендуем предварительно обговорить с брокером тип применяемого вычета для случаев, когда облигации находятся на ИИС с вычетом на доход.

Вступление закона в силу

Обратной силы закон, посредством которого были введены изменения в статью 214.2 НК РФ, не имеет. Это означает, что положения закона не будут распространяться на правоотношения, возникшие до его принятия.

Таким образом, новый налог вступает в силу с 1.01.2021 года. То есть 1 января 2021 года начнется налоговый период, а налог за этот период начнут начислять с 2022 года.

Источник

Как оформить вклад и не заплатить налог

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

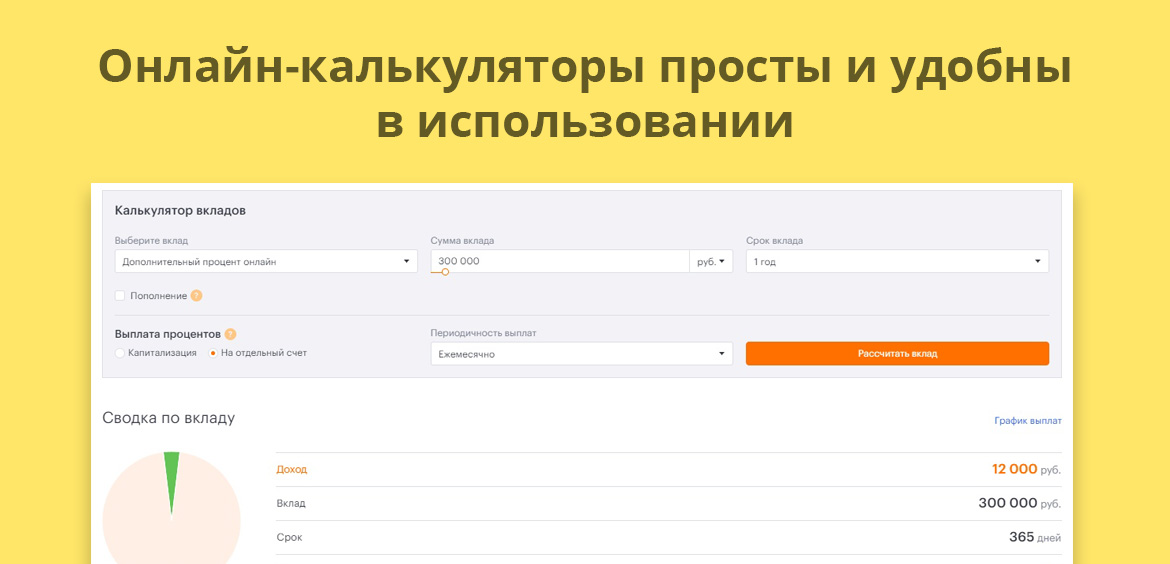

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 22

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Уважаемая Наталья, как быть с краткосрочным (181 день) вкладом в 1000000 рублей. Будет ли облагаться налогом прибыль с этого вклада?

Уважаемая Татьяна, налогообложению подлежит совокупный процентный доход по вкладам (остаткам на счетах) в российских банках, полученный физическим лицом за год, за минусом необлагаемого процентного дохода. Необлагаемый процентный доход — это произведение 1 млн руб. на ключевую ставку Банка России. Если ваш доход по вкладу меньше этой суммы, налогом он не облагается.

есть зарплатная банковская карта, по программе лояльности начисляется кэшбэк 1 % на покупки, на отдельные покупки до 5 % и на остаток средств на карте начисляется 4 %. Будет ли учитываться сумма полученных процентов для исчисления налога с процентов? У меня ещё есть вклад, там по моим подсчетам за 2021 год проценты составят 50 тыс. руб.

Уважаемая Галина, нет, НДФЛ с кешбэка не платится. Полученное вознаграждение напрямую связано с предыдущей оплатой товара, а значит, начисление этих сумм расценивается как скидка при покупке товара. Такая скидка не может быть признана доходом, поскольку вы понесли расходы на покупку товара для получения кешбэка.

По вкладам ситуация в корне другая.

Пополняют вклад открытый на тёщу.Вопрос :налоговая сочтет вклад как не трудовые доходы?

Уважаемый Александр, нет, в качестве нетрудовых доходов будут учитываться процентные выплаты по вкладу.

Здравствуйте! Если я сделаю вклад в размере 1 миллион рублей с ежемесячными довложениями, на эти довложения тоже будет налог?

Уважаемая Нэлли, да, налог будет рассчитываться от суммы вклада.

Скажите,кэшбэк тоже будут учитываться при расчете ?

Уважаемая Наталья, уточните ваш вопрос, пожалуйста.

1)Если прибыль по считам 500 тыс/ год, минус 42 тыс не облагаемые, налог с прибыли 458 тыс 13%?

(Как вернуть хотя бы 15600?)

2) как оформить вклад на ребёнка, чтобы родителю не платить налог, не прописывать себя бенефициаром?

Благодарю вас!

День добрый. Если я открыл вклад в феврале 2020 и в феврале 2021 он заканчивается, доход от вклада составит 50000, то я уже обязан платить налог за вклад от 2020 года?

Уважаемый Валерий, если проценты по вашему вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, а за два месяца 2021 года — по-новому, а если в конце срока, то вся сумма процентов облагается налогом.

Было ло бы более справедливо облагать налогом вклады открытые после 1 января 2021г.

При капитализме справедливости места нет.

Почему в расчет формулы необлагаемого налогом лимита входит сумма 1000000? Ведь, чтобы купить квартиру молодой семье и миллиона не хватит?!

Уважаемая Нелля, в статье речь идет о вкладах, то есть о тех деньгах, которые вы храните на счете в банке и получаете за это проценты. Сумма в 1 000 000 рублей установлена законодательством, поэтому она и указана в формуле. Если вы копите на счетах и вкладах сумму для покупки жилья или первоначального взноса по ипотеке, то ограничение действительно становится для вас и других граждан многозначительным фактором. И, чтобы не потерять деньги и не заплатить налог, вам потребуется искать другие способы сбережения и накопления. Как альтернатива открыть вклады на всех членов семьи.

Никаких членов семьи людям не хватит чтобы накопить на квартиру в москве, так что? Хранить под подушкой или просто под 1% или менее 1го?

Вклад открыт 2017 году заканчивается 2021 проценты начисляются в конце срока вклада ,с какого периода будет удержин новый налог?

Уважаемый Николай, в РФ запрещено задним числом в текущие налоговые периоды вводить новые налоговые меры. Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом.

Этот вопрос сегодня письменно направил в свою инспекцию ФНС, тк в разъяснении на сайте ФНС от 02.12.2020, приведен пример по вкладу, размещенному уже в 2021 году, но общие формулировки закона очень невнятные, двусмысленные, поэтому тоже хочется получить утвердительный ответ от полномоч.органа, что проценты, начисленные за прошлые периоды, но выплаченные уже в период действия закона, хотя бы не попадают в налогооблагаемую базу!

Источник