- Расчет внутренней нормы доходности

- Что такое внутренняя норма доходности?

- Показатели для расчета IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Достоинства и недостатки метода IRR

- Интерпретация внутренней нормы доходности

- Пример применения ВНД

- Простые показатели оценки эффективности инвестиционных проектов

- Методы оценки эффективности инвестиционных проектов

- Методика расчета простых показателей эффективности инвестиционного проекта

- Чистый денежный поток

- Пример расчета NV

- Норма прибыли

- Пример расчета нормы прибыли инвестиционного проекта

- Недискотированный срок окупаемости

- Расчет срока окупаемости при однородных денежных потоках (пример)

- Определение срока окупаемости при неоднородных денежных потоках (пример)

- Индекс доходности

- Критерии оценки эффективности проекта (простые методы)

Расчет внутренней нормы доходности

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

- NPV – от первых букв выражения «Net Present Value» («чистая приведенная стоимость») – сумма всех денежных потоков данного проекта, приведенная к общему показателю при взаимозачете доходов и затрат;

- CF – денежные потоки (от «Cash Flows») – величины различных притоков и оттоков финансов, в том числе и инвестируемых средств, в выбранный период времени t (обычно берется год). Для инвестиционного проекта первый денежный поток – сама инвестиция – естественно, будет иметь отрицательное значение (это затрата).

- R – ставка дисконтирования, то есть тот процент, под который инвестор может получить средства для вложений (взять банковский кредит, продать свои акции или использовать внутренние средства).

- WACC – средневзвешенная стоимость капитала (от Weighted Average Cost of Capital) – если применяется сразу несколько источников привлечения денег, то процентная ставка будет представлять среднюю величину, рассчитанную пропорционально.

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

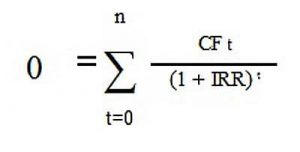

Формула расчета внутренней нормы рентабельности

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

- 0 означает величину NPV;

- n – количество исследуемых временных периодов;

- CFt – денежные потоки в учетный момент времени.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

- использовать специальный финансовый калькулятор;

- применить программу Excel, в которой эта функция встроена в раздел «Финансовые формулы» под названием ВСД («внутренняя ставка доходности»);

- воспользоваться одним из онлайн-калькуляторов;

- применить графический способ (использовался до широкого распространения Персональных компьютеров).

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

- нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

- возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

- при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

- возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. в месяц. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Источник

Простые показатели оценки эффективности инвестиционных проектов

Простые показатели оценки эффективности инвестиционных проектов помогают инвестору понять, насколько интересен тот или иной проект. При этом данная группа показателей имеет ряд преимуществ и недостатков. Давайте разберемся, как правильно произвести расчет этих экономических показателей. А также поговорим о том, как оценить полученные результаты.

Методы оценки эффективности инвестиционных проектов

- метод, опирающийся на оценку с помощью недисконтированных (простых) показателей;

- метод, опирающийся на дисконтированные показатели эффективности реализации инвестиционного проекта.

Каждый из этих подходов имеет свои достоинства и недостатки и объединяет в себе целую систему показателей.

Так если для анализа применять недисконтированныепоказатели, то расчеты будут легче. Однако в этом случае не будет учтено влияние фактора времени на стоимость денег.

Другими словами, все денежные потоки проекта будут приниматься к расчету без учета инфляции.

Но, ни для кого не секрет, что в условиях нестабильной экономики, покупательская способность денег падает. Это значит, что на 1000 рублей через 5 лет, можно будет купить гораздо меньше товаров.

Так если уровень инфляции, например, 5%, то 1000 рублей превратятся в 783,53 рубля. Если же инфляция возрастет до 10%, то 1000 рублей, полученная через 5 лет, будет эквивалентна 620,92 рублей на сегодняшний день.

И чем выше уровень инфляции, тем больше обесценивается денежная масса.

В этой связи инвестору необходимо иметь четкое, понятное сравнение денежных потоков, полученных в различное время. Для этих целей применяют метод, базирующийся на дисконтировании денежных потоков. Понятно, что данный метод более точный, но он более трудозатратный в оценке. И для адекватной оценки необходимо использовать актуальную ставку дисконтирования. Однако, если горизонт расчета (жизненный цикл) проекта большой, актуальность использования дисконтирования возрастает в разы.

Методика расчета простых показателей эффективности инвестиционного проекта

Простые показатели оценки эффективности инвестиционных проектов включают в себя, такие основные показатели оценки, как:

Чистый денежный поток

Одним из ключевых показателей анализа целесообразности инвестиций является чистый доход. Его часто еще называют чистый денежный поток (ЧДП).

В ЧДП входят все притоки (Cash Inflow) и оттоки (Cash Outflow) проекта, полученные от операционной, финансовой и инвестиционной деятельности.

Чистый доход (NV — Net value) (чистый денежный поток) называется накопленный эффект (сальдо денежного потока) за расчетный период (горизонт расчета).

Таким образом, встаёт вопрос: «Так от чего же очищен этот доход?». Ответ — от налогов.

При этом необходимо помнить, что чистый доход не равен чистой прибыли. Это происходит по тому, что CF равен чистой прибыли + амортизация — капитальные вложения в основные фонды — затраты на формирование оборотного капитала — дивиденды.

Однако надо помнить, что не все системы налогообложения подразумевают формирование амортизационного фонда. Примером может быть УСН (доходы) .

Таким образом, чистый доход показывает сколько получит инвестор после возмещения всех инвестиционных затрат (возврата инвестиционных ресурсов).

Поэтому формула для расчета будет выглядеть следующим образом:

где CFi — денежный поток, полученный на каждом шаге расчета; I — размер инвестиций; T — горизонт расчета.

| Преимущества | Недостатки |

| Показывает на сколько доходы от инвестирования превышают первоначальные вложения | При сравнении разных проектов не позволяет учесть разницу в начальных инвестициях |

| Учитывает период жизни проекта по шагам расчета | Не показывает эффективность проекта, показывает — лишь эффект. |

| Позволяет производить сравнение различных инвестиционных идей | Требует сложных расчетов прогнозных значений показателей проекта. К точности прогноза очень сильно чувствителен результат. |

Пример расчета NV

На основе простой нормы прибыли, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Таким образом, инвестор потенциально сможет вернуть вложения в полном объеме и получит еще 65000 рублей.

Норма прибыли

Норма прибыли (ARR — Average rate of return) — показывает среднюю величину прибыльности (доходности) проекта.

Рассчитать можно ее по формуле:

где Pr — это прибыль.

Для нормы прибыли не существует однозначного критерия оценки. Данный показатель должен сравниваться со средней доходностью проектов из аналогичной отрасли или, например, данными конкурентов.

| Преимущества | Недостатки |

| прост в использовании | не учитывает фактор времени (инфляцию) |

| может использоваться для оценки эффективности работы управленческого персонала | дает неточные результаты в случае, если денежные потоки по шагам расчета неоднородны |

Пример расчета нормы прибыли инвестиционного проекта

На основе простой нормы прибыли, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Недискотированный срок окупаемости

Еще одним показателем является срок окупаемости. Он показывает через сколько времени инвестор сможет вернуть свои вложения.

Недисконтированный срок окупаемости (PP — Payback period) — время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока.

С точки зрения анализа понятно, чем меньше период возврата капитала, тем эффективнее бизнес-идея. Но в любом случае этот показатель должен быть меньше, чем горизонт расчета проекта. Конечно же, если горизонт расчета изначально был выбран адекватный.

Те есть при выборе горизонта планирования надо понимать, что он должен отличаться в зависимости от отрасли, в которой реализуется проект. Это и понятно. Ведь инвестиции в недвижимость будут окупаться дольше чем, инвестиции в каршеринговые автомобили.

| Преимущества | Недостатки |

| Простота расчетов | Не учитывает возможные поступления денежных потоков после окончания расчетного периода (горизонта расчета) |

| Позволяет косвенно оценить риск проекта путем сравнения с горизонтом расчета | Не позволяет адекватно сравнивать разные проекты. Одинаковый срок окупаемости может быть при разном уровне экономического эффекта. |

| Срок окупаемости не позволяет оценить эффективность и ликвиднность бизнес-идеи. |

Расчет срока окупаемости при однородных денежных потоках (пример)

Данный тип расчета можно использовать при ряде допущений:

- все сопоставляемые с его помощью инвестиционные проекты должны иметь одинаковый экономический срок жизни;

- все проекты предполагают разовое вложение первоначальных инвестиций;

- после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода экономической жизни инвестиционных проектов.

На основе простого периода окупаемости, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Определение срока окупаемости при неоднородных денежных потоках (пример)

Однако на практике зачастую денежные потоки проектов неоднородны. Причин этому множество.

Например, скорей всего денежный поток в момент запуска будет гораздо ниже, чем на этапе выхода на проектную мощность. Еще одним примером может быть сезонный бизнес.

В этих случаях определение периода окупаемости по формуле даст очень не точный результат.

Для решения этой проблемы можно использовать второй подход. В этом случае происходит сопоставление денежного потока и инвестиций по шагам расчета.

Ниже представлен пример данной оценки. Как мы видим, полученный результат отличается от периода окупаемости, рассчитанного с помощью формулы. Понятно, чем более разнородные потоки, тем больше это различие.

Индекс доходности

Индекс доходности характеризует рентабельность бизнес-проекта. Чем выше показатель, тем более выгоден проект для инвестора.

Недисконтированный индекс доходности (PI — Profitability index) — это показатель, характеризующий эффективность проекта через сопоставление чистого денежного потока проекта с инвестиционными вложениями.

Понятно, чтобы проект был экономически привлекателен, индекс должен быть больше единицы.

Однако в рамках анализа необходимо сравнивать полученное значение не только с 1, но и со значениями, аналогичными бизнесами.

Критерии оценки эффективности проекта (простые методы)

Все рассмотренные выше простые показатели эффективности инвестиционных проектов могут быть проанализированы и по графику денежного потока.

Однако, произведя расчет показателей коммерческой эффективности инвестиционного проекта, необходимо дать им развернутую оценку. На основе полученных результатов инвестор должен быть способен принять точное, адекватное решение об эффективности проекта. Так же он понимать целесообразность вложения собственных или заемных инвестиционных ресурсов.

Критерии оценки эффективности и их смысловая нагрузка приведены в таблице.

Следует заметить, что показатели чистого дохода (NV), периода окупаемости (PP), а также индекса доходности (PI) являются взаимосвязанными. А это значит, что проект не может быть с позиции одного показателя эффективным, а другого — неэффективным. Однако комплексное использование системы показателей поможет дать точную, адекватную оценку инвестиций.

Источник