- Записки инвестора

- Инвестиции в акции, фонды, недвижимость и другое

- Ликвидность инвестиций

- Наиболее ликвидные активы в балансе. А1. Формула расчета по балансу

- Ранжирование активов по степени ликвидности и сопоставление их с пассивами

- Наиболее ликвидные активы (А1) по бух. балансу: состав, строки, формула для калькуляции

- Анализ финансовой устойчивости предприятия с использованием высоко ликвидных активов А1

- Пример 1. Калькуляция суммы А1 по состоянию на 31.12.2018

- Пример 2. Сопоставление активов и пассивов (в том числе А1 и П1) при определении ликвидности бух. баланса ООО «Техстрой» в 2018 г.

Записки инвестора

Инвестиции в акции, фонды, недвижимость и другое

Ликвидность инвестиций

Ликвидность (англ. liquid) – это способность актива быстро и дешево перейти в денежную форму. Иными словами, ликвидность это способность всего, что имеет ценность, быть проданными за максимально короткое время и с минимальной потерей стоимости. В инвестировании активами являются наши вложения, потому, ликвидность инвестиций – способность вложений к быстрому и полному возврату.

Ликвидность, в том числе ликвидность инвестиций это показатель времени, необходимого для реализации актива и получения за них денежных средств без ощутимых потерь его рыночной стоимости. Потери, которые могут возникнуть в случае срочной реализации этих активов, связаны с продажей актива, выплатой комиссий, налогами, низкими рыночными котировками в данный момент и прочим.

Ликвидность инвестиций является одним из главных критериев принятия решений о вложениях, после доходности и риска. Ликвидность инвестиций часто обратно зависима к доходности. Чем выше ликвидность, тем ниже доходность вложений.

По признаку ликвидности инвестиционным инструменты условно делят на высоколиквидные, средне-, и низко-ликвидные.

К высоколиквидным инструментам инвестирования относятся, прежде всего, почти все инструменты с фиксированной доходностью. Активы таких инструментов могут уже находиться в денежной форме. К примеру, банковские депозиты часто требуют 1-3 банковских дня, чтобы забрать средства наличными. Причем, средства, в большинстве случаев, инвестор получает в полной мере, без каких либо вычетов. Теряются только будущие проценты.

Среднюю ликвидность имеют инвестиционные инструменты фондового и товарного рынка. На момент потребности в реализации акций, фондов и производных, их рыночная стоимость может оказаться ниже, чем была на момент покупки, и инвестору придется либо продавать их потерями, либо ждать подходящего курса, что может расстроить его планы.

Низко-ликвидные инструменты состоят из недвижимости и большинства альтернативных инструментов (инвестиции в бизнес, драгоценности, антиквариат). Помимо возможной рыночной стоимости объекта на момент продажи, инвестору придется оплатить комиссии агентов, брокеров, пошлины на переоформление документов, налог на прибыль и Бог знает что еще.

В хорошем инвестиционном портфеле должны содержаться активы с разной степенью ликвидности. Высоколиквидные активы обычно приносят небольшой доход, но от них может зависеть финансовая свобода и гибкость инвестора. В кризисные периоды рынка или в случае чрезвычайных ситуаций высоколиквидные активы помогут легко получить необходимые денежные средства. Средне-ликвидные инструменты позволят эффективно использовать рыночную волатильность, а низко-ликвидные, – придадут портфелю максимальную финансовую устойчивость.

Источник

Наиболее ликвидные активы в балансе. А1. Формула расчета по балансу

Привет, на связи Василий Жданов в статье рассмотрим наиболее ликвидные активы в балансе. Активами являются сооружения, транспорт, оборудование, складские запасы, деньги на счетах и т. д. Таким образом, активы – это та часть бух. баланса, которая воспроизводит состав имущества и его стоимость на конкретную дату. Это общепринятое определение, которое является самым распространенным и применяется повсеместно.

Между тем существует еще одна интерпретация понятия «активы», которую тоже достаточно часто можно встретить в «экономическом» обиходе. По данным МСФО, этот термин обозначает ресурсы, подконтрольные предприятию, которые образовались в результате предшествующих событий, и, как ожидается, будут приносить экономическую выгоду в дальнейшем.

Активы, как и пассивы, подлежат классификации по разным признакам. Если исходить из бух. баланса, то согласно применяемой ныне форме №1, активы бывают оборотными и внеоборотными.

Важно! На сегодня предприятия, как и все остальные организации, кроме кредитных и государственных, используют новую форму бух. баланса (по ОКУД 0710001). Она введена Приказом Минфина РФ № 66н от 02.07.2010 (акт. ред. от 19.04.2019).

Оборотные активы – это деньги, МЗ, дебиторская задолженность, т. е. то, что повседневно используется в обычной хозяйственной деятельности. Внеоборотные – это активы, изъятые из данного хозяйственного оборота, т. е. они находятся вне его. Таковыми являются, к примеру, основные средства и долговременные инвестиции.

Обращаясь вновь к действующим международным стандартам, следует (применительно к GAAP) отметить три ключевых фактора, характеризующих активы. Они действительны для имущества коммерческих структур:

- Организация может обретать, контролировать выгоду от используемых активов.

- Обстоятельства, при которых образовалось право (контроль) над обретаемыми выгодами, уже прошли.

- Потенциал актива используется самостоятельно либо в сочетании с иными активами, что является источником будущей экономической выгоды, т. к. прямо либо косвенно способствует приумножению последующих чистых денежных потоков.

В отношении остальных структур, которые не ставят перед собой цель – получить такую экономическую выгоду – третий пункт не применяется.

Ранжирование активов по степени ликвидности и сопоставление их с пассивами

Теоретическая экономика разделяет активы помимо прочего по степени их ликвидности. Таким способом активы систематизируют в зависимости от их способности быстро продаваться по рыночной цене либо иной близкой к ней стоимости. Ранжирование активов по четырем группам вместе с примерами представлено далее в таблице.

Реализуются за максимально короткий срок

(деньги, финансовые вложения)

Достаточно быстро подлежат реализации

(кратковременная дебиторская задолженность)

Поддаются реализации с трудом, тяжело

(стандартно ими являются внеоборотные средства)

| Самые (высоко) ликвидные активы (А1) | Быстро ликвидные активы (А2) | Медленно ликвидные активы (А3) | Трудно ликвидные активы (А4) |

| Медленно, длительный период обращаются в деньги (готовая продукция, сырье, долговременная дебиторская задолженность) |

При экономическом анализе сгруппированные таким образом активы сравнивают с группами пассивов, которые тоже делятся на 4 группы. К сведению, пассивы – это все финансовые источники, из которых на адрес предприятия поступают деньги. Различают: П1 (самые срочные обязательства), П2 (кратковременные), П3 (долговременные) П4 (постоянные) пассивы. Так, к группе П1 относят задолженность по налогам, к группе П2 – предоплату партнеров, П3 – отложенные налоговые обязательства, а к группе П4 – свой капитал.

Сопоставлению подлежат группы активов и пассивов: А1 и П1, А2 и П2 и т. д. Результаты таких сопоставлений могут соответствовать либо не соответствовать общеустановленным нормативам. На основании соответствия либо неравенства делают выводы о ликвидности бух. баланса и платежеспособности предприятия. Нормативом признается:

- А1>П1;

- А2>П2;

- А3>П3;

- А4 П1, то это будет означать, что предприятие в состоянии загасить неотложные долги за кратчайший и средний срок при помощи высоко ликвидных активов.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Наиболее ликвидные активы (А1) по бух. балансу: состав, строки, формула для калькуляции

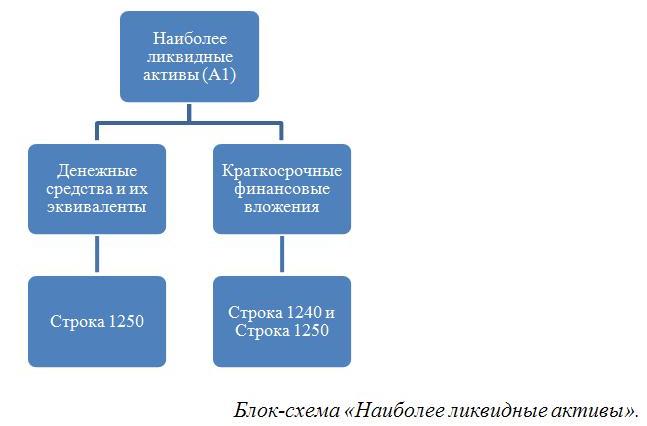

В бух. балансе представленные активы отображаются по мере возрастания ликвидности. В самом балансе нет указания на степень их ликвидности (продаваемости). Поэтому исходить следует из того, что входит в состав самых ликвидных активов (А1) и какие балансовые строки им соответствуют. В этой связи актуальной будет следующая схема по составу самых ликвидных активов предприятия (А1).

Расшифровка «балансовых» строк по блок-схеме. Стр. 1250 – это, дословно, «Денежные средства и денежные эквиваленты», стр. 1240 – «Финансовые вложения» (имеются в виду кратковременные). Что касается стр. 1250, то во втором случае, когда речь идет о краткосрочных финансовых вложениях, данная строка подразумевает только те инвестиции, которые отнесены к денежным эквивалентам.

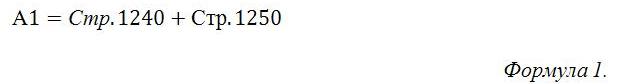

Таким образом, самые ликвидные активы находятся в Разделе II («Оборотные активы»). Это денежные средства и их эквиваленты, а также финансовые вложения (кроме денеж. эквивалентов). Соответственно, А1 – это сумма денежных средств и кратковременных вложений. Отсюда следует, формула для расчета А1 по балансу будет следующей:

Это стандартная формула, применяемая в общем случае для калькуляции А1. Далее также будут рассматриваться типичные общие ситуации, связанные с А1. Следует обратить внимание на то, что обстоятельства бывают разными, порой, даже исключительными. Поэтому на практике возможны и отступления от общих правил и норм. В этой связи в качестве наглядного примера можно привести следующую ситуацию.

Предположим, организация выкупила на выгодных условиях дебиторскую задолженность. Оплатить ее должник (юрлицо, организация) обязан через 9,5 мес., поэтому ее можно отнести к кратковременным финансовым вложениям. Тем не менее через полгода должник обанкротился. Когда теперь организация получит деньги, не известно. Соответственно, и данные активы (по бух. балансу – стр. 1240) отнести к самым ликвидным уже нельзя, т. к. свою некогда высокую ликвидность на этот момент они утратили.

На основании этого примера можно сделать вывод о том, что к А1 следует причислять те деньги и кратковременные вложения, которые ничем не обременены. Также к ним можно смело относить депозиты до востребования, кратковременные облигации (акции), которые допущены к торгам и числятся в высших уровнях копировальных списков.

Анализ финансовой устойчивости предприятия с использованием высоко ликвидных активов А1

Высоко ликвидные активы (А1) вместе с иными группами активов и пассивов участвуют в расчетах нескольких коэффициентов ликвидности. Все это делается для того, чтобы проанализировать финансовую устойчивость предприятия, определить его ликвидность, платежеспособность.

В качестве примера далее предлагается рассмотреть порядок расчета основных показателей ликвидности предприятия. Ими являются: коэффициент срочной (КСЛ), текущей (КТЛ) и абсолютной (КАЛ) ликвидности. Калькуляция во всех случаях производится на основе значений, взятых из бух. баланса.

КТЛ рассчитывают для того, чтобы узнать способность предприятия загашать текущие кратковременные обязательства за счет исключительно оборотных активов (см. раздел II бух. баланса). Оптимальным результатом калькуляции признается, КТЛ=1,5 (максимум 2,5). Значение КТЛ, меньше чем 1, сигнализирует о дестабилизации финансовой ситуации на предприятии.

Расчет КСЛ нужен для того, чтобы выяснить финансовые возможности предприятия в сложных ситуациях. В частности, чтобы определить, способно ли оно при помощи А1 и А2 загашать текущие обязательства, если возникли трудности с реализацией продукции и т. п. Нормативным для КСЛ признано значение 0,7. Это некая минимально допустимая отправная точка. Лучшим результатом считается, когда КСЛ= 0,8 (до 1,2).

КАЛ калькулирует для того, чтобы определить какую долю (часть) кратковременной задолженности предприятие сможет загасить в ближайшем будущем. Нормативным значением для КАЛ является 0,2. Оно говорит о том, что предприятие в состоянии покрывать по 20% срочных обязательств каждый день. Если КАЛ окажется ниже (меньше чем 0,2), то финансовую ситуацию можно назвать критической. Это значит, что у предприятия низкая платежеспособность и вовремя платить по долгам оно не может.

Во всех перечисленных расчетах используются высоко ликвидные активы, о чем говорит присутствие А1 в формулах. Подытоживая, следует акцентировать внимание также на том, что если высоко ликвидные активы превышают все имеющиеся у предприятия обязательства, то это говорит о его абсолютной финансовой состоятельности и стабильности.

Пример 1. Калькуляция суммы А1 по состоянию на 31.12.2018

Данные для калькуляции взяты из бух. баланса ООО «Техстрой». Расчет А1 произведен по «балансовой» формуле (стр. 1240 + стр. 1250). Результаты калькуляции вместе с показателями приведены в таблице.

35 700

| Название показателя и строки | Данные по нему на 21.12.2018. (млн. рос. руб.) | Калькуляция А1 |

| Стр. 1240. Денежные средства и их эквиваленты | 45 900 | |

| Стр. 1250. Кратковременные финансовые вложения, а также: | А1 (стр.1240 + стр. 1250) = 45 900 + 35 700 = 81 600 | |

| банковские депозиты | 30 000 | |

| выданные займы | 5 700 |

Следует обратить внимание на то, что при калькуляции А1 использована итоговая сумма по стр. 1250, которая включает банковские депозиты и займы. Т. е. кратковременные вложения (стр. 1250) здесь – это депозиты + займы (30 000 + 5700 = 35 700).

Полученное значение А1 (81 600) и следует использовать при сопоставлении А1 с П1, а также при калькуляции показателей ликвидности (коэффициентов КАЛ, КТЛ, КСЛ).

Пример 2. Сопоставление активов и пассивов (в том числе А1 и П1) при определении ликвидности бух. баланса ООО «Техстрой» в 2018 г.

Для сопоставления взяты данные (А1, А2, А3, А4 и, соответственно, П1, П2, П3 и П4) из бух. баланса ООО «Техстрой» за прошедший 2018 г.

Источник