- Муниципальные облигации: виды, цели выпуска и анализ рынка

- Особенности муниципальных облигаций

- Характеристики ценных бумаг

- Цели выпуска

- Чем обеспечены облигации

- Риски инвестора

- Лучшие муниципальные облигации 2018 года

- Инвестирование в муниципальные облигации

- Понятие и принцип работы муниципальных облигаций

- Муниципальные облигации: расчет доходности

- Муниципальные облигации: риски инвесторов

- Недостатки муниципальных облигаций

- Целесообразность инвестирования в муниципальные облигации

- Преимущества муниципальных облигаций

- Экспертные рекомендации

Муниципальные облигации: виды, цели выпуска и анализ рынка

Финансовые вложения могут приносить пользу не только самому инвестору, но и способствовать развитию региона страны. Таким инструментом являются муниципальные облигации, позволяющие внедрять различные социальные программы, строить новые школы, сады, общежития. Рассмотрим принцип работы взаимовыгодного сотрудничества инвестора и субъекта РФ.

Особенности муниципальных облигаций

Муниципальные облигации – это долговые ценные бумаги, выпуск которых организовывается местными властями городов, округов, государственными органами власти или платными автодорогами. Цель выпуска – получение дополнительных финансовых ресурсов для реализации разных бюджетных проектов. Сроки полного погашения, процентная ставка, а также все остальные условия определяются муниципальным образованием РФ. Подобный способ инвестирования средств пользуется большим спросом не только в России, но и у населения США.

Считается, что после государственных облигаций муниципальные стоят на втором месте по надежности. Вероятность дефолта, особенно в случае с Россией, минимальна, все долговые бумаги обеспечиваются собственностью эмитента.

Ввиду того, что надежность муниципальных ценных бумаг несколько уступает гособлигациями, доходность по ним выше. Но разница невелика и составит всего 1-5%, но это уже повышает интерес инвесторов. Например, в августе 2018 года на рынке обращаются облигации многих эмитентов, купонный процент варьируется от 6% годовых (Москва) до 15% (Магаданская обл.). Существуют варианты со ставкой 10 – 14% годовых. То есть выбор с доходностью выше вкладов присутствует.

Бумаги выпускаются и реализуются в соответствии с действующим законодательством РФ. За их изготовление и погашение отвечают власти местного значения. Купля и продажа муниципальных облигаций на фондовом рынке осуществляется без ограничений, но чаще они обращаются на первичном рынке. Приобрести муниципальные долговые бумаги может любой инвестор. Но, как правило, основные их держатели – кредитные компании, крупные коммерческие организации.

Характеристики ценных бумаг

Параметры муниципальных долговых бумаг аналогичны стандартным характеристикам облигаций: они отличаются по сроку обращения, способу обеспечения, ставке и периодичности купона. Номинальная стоимость в абсолютном большинстве составляет 1 000 рублей.

По срокам различают долгосрочные и среднесрочные. В среднем период обращения составляет 4 – 10 лет. Купонный процент начисляется 2 – 4 раза в год.

Часто муниципальные облигации выпускаются с амортизацией. Этот вид ценных бумаг предполагает выплату номинала не по окончании периода обращения, а постепенно, частями. Уменьшение номинала снижается и доходность по купону – это необходимо учитывать при выборе.

Чтобы компенсировать потери доходности из-за амортизации прибыль можно реинвестировать – приобрести другие облигации, чтобы деньги продолжали «работать». Но если сумма вложений небольшая, то сделать это сложно – получаемых отчислений не хватит для покупки новых ценных бумаг.

Единственным инструментом, способным конкурировать с покупкой облигаций является вложение средств в банк на средний или длительный срок. При этом приобретение муниципальных ценных бумаг сопровождается большей доходностью. Основными причинами этого фактора является отсутствие налогообложения на получение купонных выплат и более высокая годовая ставка.

Цели выпуска

Муниципальные облигации бывают общего покрытия и целевые. Первая разновидность не обладает привязкой к финансированию конкретного объекта или реализации проекта. Выпуск осуществляется для погашения дефицита местного бюджета, пополнения средств, необходимых для решения текущих потребностей региона. Целевые облигации муниципального значения выпускаются на рынок как специальное обеспечение конкретного проекта.

Заемные средства города и области направляют на:

- Устранение проблем, которые вызваны недостатком бюджетных средств в конкретном городе, крае, области, республике.

- Потребностью в сборе личных накоплений, хранящихся у населения.

- Реализация социально-экономических программ, важных проектов.

- Перераспределение средств в пользу отраслей с недостаточной доходностью. Например, для финансирования местного сельского хозяйства.

Примером целевых муниципальных облигаций являются жилищные займы. Прямое назначение ценных бумаг – возведение жилых зданий. Организация проекта позволяет повысить качество и темпы строительства. При этом улучшаются условия проживания населения региона, наблюдается его интенсивное развитие.

Чем обеспечены облигации

Гарантиями выплат служит не только статус эмитента и высокий кредитный рейтинг. Если обратить внимание на цели выпуска, заемные средства не только возмещают недостаточность финансов и кассовые разрывы. Иногда они являются способом реализации различных программ. К таковым могут относиться и коммерческие проекты, которые впоследствии будут приносить эмитенту доход.

За счет грамотного управления деньгами, город или область извлекает прибыль. Например, если полученные средства были вложены в строительство предприятий, которые будут оказывать платные услуги, этими деньгами региональные единицы и покроют расходы.

Эмиссия муниципальных облигаций проводится в соответствия с определенными стандартами. Выпуск должен быть согласован вышестоящими властями. Это может быть местное управления финансов, центральный банк.

Без согласования выпуск муниципальных облигаций считается незаконным. Получаемый документ называется «займовая санкция».

В документе должны быть указаны такие сведения:

- Планируемый размер привлекаемого капитала.

- Максимальная сумма задолженности, которую муниципалитет должен будет выплатить инвесторам.

- Максимальная задолженность перед одним инвестором.

Таким образом, эмиссия сопровождается определенными обязательствами, планированием и подробными расчетами. Это полностью санкционированное мероприятие, что обеспечивает дополнительную гарантию своевременного получения дохода.

Риски инвестора

Ценные бумаги, выпущенные даже наименее устойчивыми субъектами РФ, рассматриваются инвесторами как привлекательное вложение средств. Причиной тому можно назвать несколько факторов. К примеру, федеральные власти тщательно мониторят финансовое состояние в регионах и не допустят банкротства, поскольку это нарушит сложившуюся стабильность в обществе.

Более того, вероятность дефолта можно считать номинальной. Это обусловлено несколькими факторами:

- Амортизационные выплаты равномерно распределяют финансовую нагрузку на бюджет города или области.

- Эмитенты могут рассчитывать на государственную поддержку. Если бюджетных средств окажется недостаточно, есть различные пути решения проблемы. Например, оформление займа. Факт недостаточности денег в городах или областях негативно скажется на всей стране, поэтому правительство примет участие.

Не исключен риск, что эмитент задержит выплаты, но потеря вложенных средств практически исключена.

Однако выбирать их следует с осторожностью. Предпочтение лучше отдавать крупным эмитентам – областям, краям, республикам. Их бюджет больше, а значит проще регулировать расходы даже при их недостаточности.

Для снижения риска дефолта инвестор должен обратить внимание на следующие показатели:

- Кредитный рейтинг.

- Кредитные гарантии. Инструмент используется некоторыми эмитентами, не предоставляющими прямое страхование бумаг. В качестве гаранта выступает соглашение с банком или страховой компанией, готовыми предоставить денежные средства для погашения купонов или облигаций при возникновении финансовых затруднений.

Необходимо тщательно ознакомиться с содержанием информационного проспекта. Нечетко изложенные правила погашения, а также отсутствие гарантий – повод для поиска других облигаций.

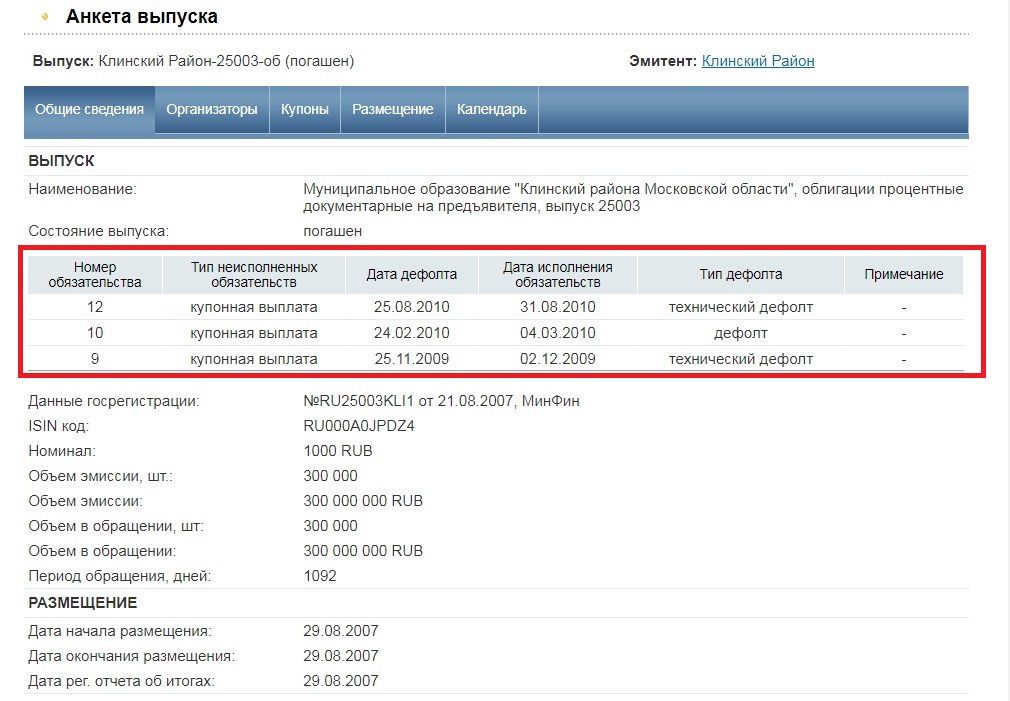

К примеру, облигации «Клинский района Московской области», выпуск 25003, размещенные в августе 2007 года, 3 раза подвергались дефолту. При этом эмитент все равно исполнил свои обязательства, но не в оговоренный срок.

Лучшие муниципальные облигации 2018 года

Купить муниципальные облигации физическое лицо может с помощью брокера – компании посредника, работающей с ценными бумагами и дающей выход на фондовый рынок. Можно открыть индивидуальный инвестиционный счет, но прежде стоит разобраться в его особенностях.

Со списком доступных облигаций можно ознакомиться на любом сайте-агрегаторе или Московской бирже. Для этого не нужно открывать счет, иногда не требуется и регистрация.

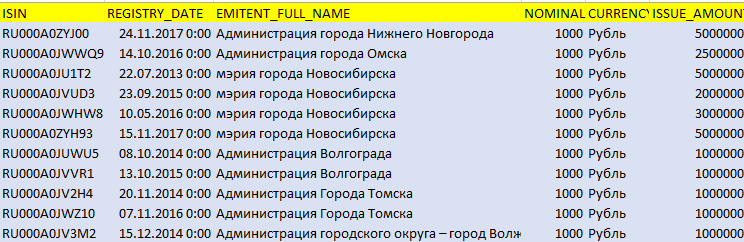

Рассмотрим примеры лучших вариантов муниципальных облигаций номиналом 1 000 рублей. При этом наибольшая эффективная доходность принадлежит облигациям «ЛенинградскаяОбл-35001-об». Значение «Доходность к погашению» – демонстрирует, какая прибыль в процентном соотношении доступна инвестору, при удержании ценной бумаги до момента ее погашения и реинвестировании купонных выплат. Последний показатель «Дюрация» указывает, через какой период инвестор вернет все вложенные средства (подробнее: что такое о дюрация облигаций).

Дюрация, дней

Адм-34006-об

Обл-35012-об

2-35001-об

Анализ рынка муниципальных ценных бумаг на 2018 год свидетельствует о достаточном выборе на фоне приемлемой доходности. Амортизационные выплаты снижают купонные отчисления, но при грамотном управлении облигациями можно выйти на уровень эффективной доходности.

При выборе вариантов стоит оценивать выгодность бумаг по нескольким параметрам: подробнее — о видах доходности облигаций.

Источник

Инвестирование в муниципальные облигации

Целесообразность вложений в муниципальные облигации – актуальная тема для розничных инвесторов. С одной стороны, высокий уровень надежности, поскольку эмитентом выступают государственные институты, а с другой – относительно небольшая доходность. Чтобы стабильно получать по 10% годовых, нужно тщательно изучить, что собой представляют облигации данного типа.

Понятие и принцип работы муниципальных облигаций

Муниципальные облигации – долговые обязательства, запущенные в обращение органами местного самоуправления с целью развития инфраструктуры или устранения бюджетного дефицита. Дивиденды, срок погашения, а также другие параметры инвестиционного инструмента определяются эмитентом. Гарантией ликвидности является собственность администрации субъекта Российской Федерации.

Муниципальные облигации подразделяются на две группы:

- Субфедеральные – долговые обязательства, запущенные в обращение крупными российскими регионами. Речь идет о трех городах, имеющих особый статус: Москва, Санкт-Петербург, Севастополь. Особенность данного вида заключается в наличии прямой связи между региональными бюджетами и Министерством финансов.

- МО или муниципальные – выпускаются муниципалитетами, которые включены в состав крупных субъектов РФ. Эмитентами выступают городские администрации. Гарантией возврата денежных средств инвестору является имущество, которое находится в собственности города. Однако практика показывает, что долговые обязательства все равно погашаются субъектами федерации, к которым относится муниципалитет.

Муниципальные облигации практически всегда сравнивают с федеральными долговыми обязательствами (далее по тексту ОФЗ). Это вполне логично, поскольку речь идет о государственных облигациях. По классу надежности они идентичны. Прибыльность немного выше у федеральных ценных бумаг, примерно на 1-3%. Инвестор сможет получить дополнительный доход, если упадет процентная ставка Центрального Банка.

Торговля муниципальными облигациями осуществляется на Московской бирже. На сегодняшний день в обращении зафиксировано 12 МО и 112 субфедеральных долговых обязательств.

Относительно большая прибыльность становится катализатором того, что спрос превалирует над предложением. Муниципальные облигации активно выкупаются институциональными инвесторами – банковские учреждения, фонды, финансовые компании и т.д. Спрос динамично увеличивается во время снижения ставок по банковским вкладам. Еще один катализатор – нехватка альтернативных инвестиционных инструментов.

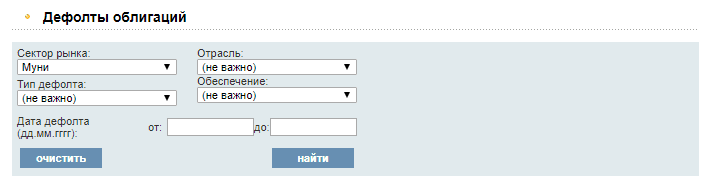

Стандартная номинальная стоимость МО – 1000 рублей. Купонные дивиденды выплачиваются каждые три месяца или раз в полгода. Срок погашения относительно невелик, варьируется в диапазоне от 3 до 5 лет. Редко когда можно найти облигации со сроком до 10 лет. Чтобы подобрать для себя оптимальную ценную бумагу, воспользуйтесь сервисом rusbonds.ru. Это очень полезный аналитический инструмент.

Каждый год субъекты федерального значения и муниципалитеты эмитируют долг в размере около 300 миллиардов рублей. Рынок активно развивается. Актуальный объем – 1 триллион рублей. Отставание от федеральных и корпоративных бондов довольно большое, но прогресс очевиден. Довольно часто появляются облигации, которые продаются дороже номинальной стоимости. Налогом не облагаются, гарантируют купонный доход. Инвестор понесет издержки исключительно связанные с разницей между стоимостью приобретения и продажи ценной бумаги.

Еще одна важная особенность – амортизация задолженности. Муниципальные облигации не погашаются единовременно. Возврат номинальной цены осуществляется постепенно. Этот механизм позволяет снизить уровень долговой нагрузки муниципалитета. Денежные средства переводятся держателю ценной бумаги до наступления даты окончания выпуска. Поэтому стоимость актива и размер дивидендов постепенно падают.

Владельцы МО заинтересованы в реинвестировании полученных денежных средств. Это очень невыгодно в ситуациях, когда уменьшается процент, поскольку вместе с ней снижается доходность инструмента. Амортизацию задолженности ценной бумаги также можно проверить на портале rusbonds.ru.

Муниципальные облигации: расчет доходности

Новички допускают серьезные ошибки, пытаясь определить доходность МО. Размер дивидендов постепенно снижается в связи с амортизацией задолженности. Поэтому купонный доход занижается.

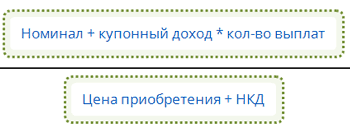

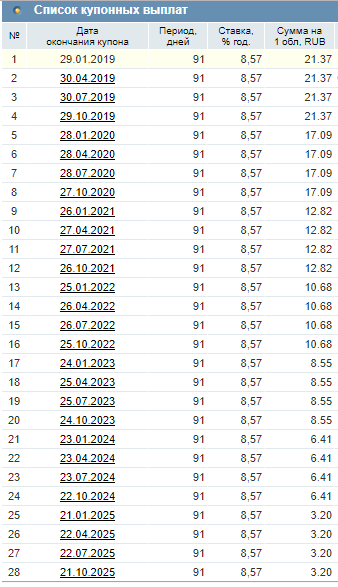

Рассмотрим простой пример расчета доходности по простой формуле. Погашение Липецкой облигации произойдет 21 октября 2025 года. Процентная ставка – 8,57% годовых. Деньги выплачиваются каждый квартал. Формула расчета:

Это означает, что инвестор зарабатывает в год 4,83%. Показатель занижен, поскольку формула не берет в учет, что заемщик начнет выплачивать деньги с января 2020 года. При этом купонная ставка сохраняется. Для получения реального показателя, нужно уменьшить срок действия на период, пропорциональный уже перечисленной сумме в соответствии с амортизацией задолженности.

Липецкие муниципальные облигации будут приносить 8,57% в год. Потому что нужно брать в расчет не 2457, а 1380 дней.

Муниципальные облигации: риски инвесторов

Принято считать, что государственные облигации не подвержены дефолту. От части это действительно так, но нужно учитывать несколько важных моментов:

- нельзя на 100% исключать вероятность дефолта;

- дефолт уже происходил ранее, но на этом никто не заостряет внимание.

Финансовый кризис в 1998 году практически полностью ликвидировал рынок региональных долговых обязательств. Впервые в истории независимой России о дефолте объявила Якутия. Даже более крупные и «денежные» регионы, такие как: Татарстан, Москва и Ленинград, объявляли о неспособности выполнить, взятые ранее обязательства.

Стабильные выплаты держателям облигаций начислялись исключительно в самых кредитоспособных регионах России. однако просрочки были вполне нормальным явлением. Ситуация повторилась ровно через 10 лет, но уже в меньших масштабах. С момента последнего финансового кризиса многое изменилось, например, принят бюджетный кодекс, который ограничивает размер долгового обязательства.

Однако определенные риски все равно существуют. Кризис 2014 года также оставил определенный отпечаток на платежеспособности муниципалитетов. Доходность многих ценных бумаг снизилась в среднем на 33%. Новгородские муниципальные облигации были подвержены дефолту, об этом сообщило популярное рейтинговое агентство Standard & Poor’s.

Регион не сумел своевременно рассчитаться с главным кредитором – ВТБ. Органы местного самоуправления инициировали проведение аукциона с целью привлечения кредитной линии с годовой ставкой 23,93%. Желающих не было, поэтому аукцион не состоялся. Дефолт также был зафиксирован по облигациям Клинского района.

Дефолт не уничтожает рынок, но заметно снижает уровень доверия корпоративных и розничных инвесторов к государственным ценным бумагам. В большей степени это касается зарубежных инвесторов. В связи с этим, нужно ожидать значительного увеличения доходности МО и ОФЗ.

С учетом всех рисков, нужно тщательно проанализировать региональные и городские рейтинги по размеру долговых обязательств перед федеральными инстанциями. Всю необходимую информацию инвесторы найдут на официальном портале Министерства финансов. Органы исполнительной власти вынуждены увеличивать доходность с целью привлечения инвесторов.

Почему своевременно не проводится процедура банкротства? Своеобразное затягивание обуславливается политической подоплекой. В кризисных регионах осуществляется ввод казначейской координации. Поэтому они автоматически теряют право управления денежными средствами. Соотношение долга к прибыли не должно превышать отметку в 40%. Однако несмотря на это важное правило, многие муниципальные облигации имеют аномальный уровень задолженности:

- Мордовия – 200%;

- Хакасия — 122.5%;

- Костромская область – 111%.

Органы исполнительной власти в этих регионах находятся на грани банкротства. Впрочем, состояние «предбанкротства» может сохраняться довольно долго. Регионы продолжают просить помощи. Поводов довольно много. Самый свежий пример – реализация майских указов Президента.

Недостатки муниципальных облигаций

- относительно низкий уровень ликвидности, который становится катализатором продажи ценных бумаг дешевле номинальной стоимости;

- слишком большой спред, если сравнивать с облигациями других типов;

- для получения максимального дохода есть смысл держать МО до наступления погашения, поэтому данный инструмент – не лучший вариант для спекулятивных сделок;

- не существует муниципальных облигаций с продолжительным сроком действия и прогнозируемой прибыльностью;

- муниципальные облигации по классу надежности всё-таки значительно проигрывают ОФЗ;

- вероятность объявления дефолта невелика, но она есть;

- механизм амортизации долга – катализатор снижения дохода, поэтому необходимо своевременно реинвестировать деньги.

Конечно, основной недостаток – отсутствие 100% надежности. Инвесторы не могут быть полностью уверены в платежеспособности органов исполнительной власти. Существует вероятность дефолта, конкретные примеры были приведены ранее.

Целесообразность инвестирования в муниципальные облигации

Инвестору необходимо оценить качество муниципальной облигации. Например, на фондовых рынках США сразу обращается внимание на кредитный рейтинг региона и страховое покрытие. Российские ценные бумаги не страхуются, поэтому важно тщательно проанализировать муниципальные облигации, чтобы определить оптимальный вариант для инвестирования.

Кредитные рейтинги составляются агентствами, например, S&P. Однако оценены далеко не все регионы РФ. ЦБ интерпретирует муниципальные облигации как активы высочайшего класса. Они приравнены к ОФЗ. Однако позиция главного финансового регулятора не определяет финансовое положение в регионах и не отражается на платежеспособности органов исполнительной власти.

Чтобы инвестировать и стабильно получать доход, нужно хорошо разбираться в особенностях региональной экономики. Начните с определения потенциала и межбюджетных отношений. Кризисные и успешные регионы предлагают примерно одинаковые купонные выплаты. Поэтому так важно выбрать надежные МО.

Уровень надежности облигаций – показатель состояния экономики региона. Эксперты рекомендуют вкладывать деньги в Москву и сырьевые регионы: Ханты-Мансийск, Тюмень. Субфедеральные по уровню надежности превосходят муниципальные облигации. Это обуславливается большим бюджетом, экономической устойчивостью.

Преимущества муниципальных облигаций

- Ежеквартальная купонная выплата – регулярный и стабильный пассивный доход для инвестора.

- Амортизация задолженности обеспечивает постепенную выплату средств. За год можно вернуть до 40% инвестированных денег. Риски заметно снижаются.

- Дефолт – прямая угроза политической стабильности, поэтому Федеральные власти сделают все для спасения региональных бюджетов.

- Налоговые льготы позволяют сэкономить 13% в сравнении с дивидендами по акциям.

- Фиксированные купонные выплаты упрощают планирование.

Экспертные рекомендации

Сопоставив преимущества и недостатки, можно выделить несколько важных советов:

- без знаний и навыков в сфере региональной экономики, вкладываться в МО не стоит;

- диверсифицируйте финансовый риск, если добавляете в портфель активы этого типа;

- вкладывайте в муниципальные займы небольшую часть инвестиционного капитала;

- обязательно изучите, что такое фондовый рынок и как на нем работать.

- не инвестируйте деньги в ценные бумаги кризисных регионов.

Это все что нужно знать об инвестировании в облигации муниципального значения.

Поделитесь своим опытом инвестирования в муниципальные облигации на нашем форуме.

Источник