Налоговый мультипликатор

Как известно, существуют так называемые мультипликационные эффекты в экономике. Суть эффекта мультипликатора — множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

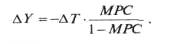

С учетом налогообложения дохода модель мультипликатора примет следующий вид:

где МРС — предельная склонность к потреблению; t — предельная налоговая ставка.

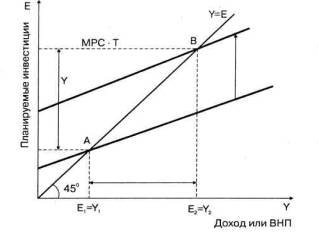

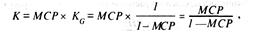

Подобно инвестициям и государственным расходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов ΔT(рис. 15.7).

Если налоговые отчисления снижаются на ΔT, то располагаемый доход Yd (Yd = Y-T) возрастает на величину ΔТ. Потребительские расходы соответственно увеличиваются на ΔT*МРС, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства У1 до Y2:

Выражение

Рис. 1. Мультипликативное влияние

изменения налогов на равновесный уровень дохода

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид

где Та — автономные налоги, не зависящие от величины дохода У (например, налоги на недвижимость, наследство и т.д.); t — предельная налоговая ставка.

Налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов — к его росту. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей означает рост их доходов и соответственно рост их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и вызывает рост спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это следствие более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

Экономические процессы в обществе регулируются при помощи налоговых ставок и налоговых льгот. Налоговые ставки устанавливаются в виде процента, определяющего долю изымаемого дохода. Чтобы как-то смягчить налоговый пресс для отдельных налогоплательщиков, применяются налоговые льготы — форма снижения налоговых ставок или, в предельном случае, освобождение от уплаты налогов. Иногда налоговые льготы используются как средство стимулирования, основанное на том, что уменьшение налога адекватно предоставлению налогоплательщику дополнительных средств на величину, равную сумме снижения. Проблема выбора и назначения рациональных налоговых ставок стоит перед любым государством. Здесь необходимо основываться на зависимости доходов государства от величины налоговой ставки. Графическое изображение подобной зависимости называется кривой А. Лаффера по имени американского экономиста (рис. 15.3).

Рис. 2. Кривая А. Лаффера:

У- общий объем поступлений (в виде налогов) в бюджет; R — процентная ставка налога; Ymax — максимальный объем бюджетных доходов от налогов; Rmax — максимальная налоговая ставка, последующее увеличение которой ведет к снижению поступлений в бюджет.

И действительно, до определенной повышения ставки налога доходы растут, но затем начинают снижаться. По мере роста ставки налога стремление предприятий поддерживать высокие объемы производства начнет уменьшаться, снизятся доходы предприятий, а с ними и налоговые доходы предприятий. Следовательно, существует такое значение налоговой ставки, при котором поступления от налогов в государственный бюджет достигнут максимальной величины. Государству целесообразно установить налоговую ставку на данном значении. Теоретически установить оптимальное значение налоговой ставки не удается, но практика показывает, что суммарные налоговые изъятия из валового дохода предприятий, превышающие 35-40% его величины, нецелесообразны с позиций поддержания интереса предприятий к наращиванию производства. Однако во многих государствах ставки налогов значительно выше, и это объясняется действием других факторов, не учитываемых в теоретической модели. Например, в странах, тяготеющих к сильному государственному регулированию, будет преобладать стремление к увеличению бюджета через доходную часть. Налоговые ставки в таких странах высоки. И наоборот, если страна тяготеет к либеральному рыночному устройству, к минимальному государственному вмешательству в экономику, налоговые ставки будут ниже. Кроме того, стремление иметь социально ориентированную экономику и направлять значительную часть бюджетных ассигнований на социальную помощью не позволяет сильно снижать налоговые ставки во избежание недостатка бюджетных средств для социальных нужд. Высокие налоговые ставки в российской экономике обусловлены прежде всего бюджетным дефицитом, нехваткой государственных средств для осуществления социально-экономических программ и слабой надеждой на то, что снижение налоговых ставок приведет к росту производства и подъему экономики.

Налоговые льготы как элемент регулирования экономики должны иметь четко выраженную функциональную, социальную, структурную направленность.

Принцип справедливости предусматривает возможность равноценного изъятия налоговых средств у различных категорий физических и юридических лиц, не ущемляя интересов каждого плательщика и в то же время обеспечивая достаточными средствами бюджетную систему.

Принцип простоты предполагает построение налоговой системы с использованием набора функциональных инструментов определения облагаемого дохода, налоговой ставки и величины налога, понятных налогосборщикам и налогоплательщикам.

Современные принципы налогообложения таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Налог с дохода должен быть прогрессивным. Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально.

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП

Источник

Мультипликатор государственных расходов и налогов

Влияние фискальной политики на совокупный спрос.

Ранее определено, что основными элементами совокупного спроса являются инвестиции предприятий и потребительские расходы населения. Теперь расширим наши представления о составляющих совокупного спроса и факторах, влияющих на него. Проанализируем, какое влияние на совокупный спрос и объемы национального производства оказывают правительственные расходы и налоги, т. е. рассмотрим воздействие фискальной политики на совокупный спрос.

Фискальная политика представляет систему регулирования, связанную с правительственными расходами и налогами.

Под правительственными расходамипонимаются расходы на содержание института государства, а также государственные закупки товаров и услуг. Это могут быть самые различные виды закупок, например, строительство за счет бюджета дорог, школ, медицинских учреждений, объектов культуры, закупки сельскохозяйственной продукции, внешнеторговые закупки, закупки военной техники и т. д. Главным отличительным признаком всех этих закупок является то, что потребителем выступает государство. Обычно закупки государства разделяются на два вида: закупки для собственного потребления государства, которые более или менее стабильны, и закупки для регулирования рынка.

Совокупные расходы государства находят отражение в расходной части государственного бюджета. Государственные расходы играют значительную роль в социально-экономическом развитии общества. Поэтому весьма актуальным является вопрос о повышении эффективности государственных расходов, придании им регулирующей роли в обеспечении социально-экономического развития, формировании нового качества экономического роста.

Так, в США и Великобритании государство как покупатель обеспечивает реализацию до 20% ВНП. Используется для этого и система государственного заказа, которая привлекает компании гарантированным рынком сбыта, отсутствием риска неплатежей, наличием налоговых, кредитных льгот и т. д.

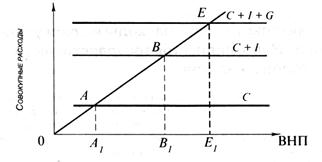

Политика государственных расходов и налогов является одним из важнейших инструментов государственного регулирования экономики, направленным на стабилизацию экономического развития. Государственные расходы и налоги оказывают прямое воздействие на уровень совокупных расходов, а следовательно, и на объемы национального производства и занятость населения. В связи с этим известный экономист Дж. Гэлбрейт отмечал, что налоговая система стала превращаться из инструмента повышения государственных расходов в инструмент регулирования спроса. Попытаемся графически проанализировать воздействие государственных расходов на совокупный спрос (рис. 11.5.1.). Поскольку в данном случае рассматриваем лишь одну составляющую фискальной политики государственные расходы, то, следовательно, будем исходить из того, что налоги равны нулю.

Рис. 11.5.1. Влияние государственных расходов на объём валового национального продукта

На оси абсцисс отложим величину ВНП, а на оси ординат совокупные расходы, которые состоят из расходов населения, предприятий и государства на приобретение материальных благ и услуг, т. е. сумму потребления и государственных расходов. Состояние, при котором вся величина ВНП будет потреблена населением, предприятиями и государством, т.е. будет равна их расходам, можно графически изобразить в виде прямой линии, идущей к оси абсцисс под углом 45°. В любой точке прямой, лежащей под углом 45°, совокупные расходы равны величине ВНП в этой точке.

В данную систему введем график потребления: прямая С. Точка Апоказывает нам состояние, когда расходы равны потреблению. В результате закупок предприятий спрос на рынке увеличивается на величину инвестиций: прямая C+I.Теперь совокупные расходы будут равны потреблению населения и инвестициям предприятий. В точке Вдостигается такое состояние, когда на весь произведенный ВНП в объеме ОВ1будет предъявлен спрос населения и предприятий.

Данную систему дополним государственными расходами, которые оказывают воздействие, подобное потребительским расходам и инвестициям. В результате наблюдаем перемещение точки макроэкономического равновесия вверх по линии 45°. Государственные расходы увеличивают размеры совокупных расходов на рынке и стимулируют рост совокупного спроса, а следовательно, стимулируют производство ВНП. В результате государственных закупок спрос увеличится на величину государственных расходов под эти закупки. Теперь совокупные расходы будут равны потреблению населения, инвестициям предприятий и государственным расходам и будут представлены графически в виде прямой C+I+G.Расстояние между прямыми C+I+Gи C+I показывает величину государственных расходов на товары и услуги.

Таким образом, государственные расходы оказывают точно такое же влияние на совокупный спрос, что и потребительские расходы и инвестиции. Прямая C+I+Gпоказывает величину совокупных расходов, соответствующих тому или иному уровню ВНП. Точка Епоказывает равновесный уровень ВНП, при котором общие расходы равны объему производства ВНП.

Теперь выясним, к чему приведет сокращение государственных расходов. Такое уменьшение приведет к тому, что точка макроэкономического равновесия будет сдвинута вниз по прямой 45°. Это будет означать сокращение совокупных расходов и равновесного уровня ВНП.

Итак, государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям, они обладают мультипликационным эффектом, порождая цепочку вторичных, третичных и т. п. потребительских расходов, а также приводят к множительному эффекту самих инвестиций.

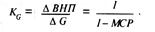

Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов, потраченных на закупку товаров и услуг:

где KG– мультипликатор государственных расходов; ∆ВНП – приращение валового национального продукта; ∆G – приращение государственных расходов.

Мультипликатор государственных расходов можно также определить, используя предельную склонность к потреблению – МРС. В итоге мультипликатор государственных расходов будет равен:

Это означает, что если государство повышает на определенную величину объем своих расходов, не увеличивая при этом статей дохода, то получается данный прирост дохода. Следовательно, изменение величины государственных расходов вызывает изменение дохода, пропорциональное изменению величины расходов.

Можно отметить, что мультипликатор государственных расходов равен мультипликатору инвестиций. С экономической точки зрения такая идентичность не удивляет. Действительно, если государство создает дополнительный спрос на товары путем увеличения государственных расходов, это вызывает «первичное» возрастание валового национального продукта, равное росту расходов. Экономические субъекты, которые пользуются государственными ассигнованиями, в свою очередь, отметив повышение дохода, увеличивают свое потребление на основе собственной предельной склонности к потреблению, способствуя тем самым дальнейшему возрастанию общего спроса и валового национального продукта и т. д. Таким образом, изменение объема государственных расходов приводит в движение процесс мультипликации национального дохода, идентичный тому, который осуществляется при изменении частных инвестиций.

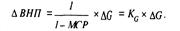

Подобно инвестициям и государственным расходам, налоги также приводят к мультипликационному эффекту.Но, в отличие от государственных расходов, которые оказывают более сильное давление на совокупные расходы, налоги оказывают гораздо меньшее воздействие. Это вытекает уже из того, что государственные расходы – одна из составляющих совокупных расходов, в то время как налоги – это фактор, влияющий на одну из переменных, а именно потребление.

Возникает следующее положение – компенсационный эффект роста государственных расходов требует большего увеличения налогов, чем рост государственных расходов. Это вытекает из того, что влияние налогов и государственных расходов оказывает разное влияние на совокупные расходы, т. е. налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению МРC.

где К – мультипликатор налогов; KG – мультипликатор государственных расходов.

Возникает вопрос: почему мультипликатор налогов меньше на величину МРC? Потому, что каждая денежная единица, потраченная государством на закупку товаров и услуг, оказывает прямое воздействие на ВНП. Когда государство сокращает налоги, то только часть их уходит на потребление, другая часть уходит на сбережение. Это и объясняет, почему мультипликатор налогов меньше мультипликатора государственных расходов на величину предельной склонности к потреблению.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник