- Срок окупаемости инвестиционного проекта

- Дисконтированный и простой срок окупаемости

- Расчет срока окупаемости: Формула

- Discovered

- О финансах и не только…

- Дисконтированный срок окупаемости инвестиций

- Что такое дисконтированный срок окупаемости?

- Формула расчёта дисконтированного срока окупаемости инвестиций

- Примеры расчёта дисконтированного срока окупаемости инвестиций

- Преимущества и недостатки метода дисконтированного срока окупаемости

- Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

- Как рассчитать DPP

- Что такое дисконтированный срок окупаемости (DPP)

- Как рассчитывается показатель: формула с разъяснениями

- Пример расчета DPP

- Отличия между дисконтированным и простым сроком окупаемости

- Преимущества и недостатки показателя ДСО

Срок окупаемости инвестиционного проекта

Каждому инвестору интересно когда его вложения окупят себя и начнут приносить прибыль. Срок окупаемости инвестиционного проекта — это критично важный показатель. Во многом срок окупаемости позволяет оценить, стоит ли вкладываться в конкретный проект.

Срок окупаемости инвестиционного проекта это промежуток времени между первыми вложениями в проект и моментом, когда доходы по проекту сравняются с вложенным в него капиталом.

Конечно, если более подробно формулировать определение, то это период времени, в течение которого величина чистых доходов с учетом дисконтирования на момент окончания вложений будет равна сумме вложенного инвестиционного капитала.

Да, расчет срока окупаемости инвестиционных проектов это очень удобный и простой показатель, благодаря которому можно сделать некие выводы об эффективности будущих вложений. Но не стоит забывать, что рассматриваемый показатель используется во время предварительного ознакомления с инвестиционными идеями.

Наряду с такими показателями как коэффициент рентабельности инвестиций, чистая стоимость и внутренняя норма доходности проекта, срок окупаемости используется лишь для закрепления решения об инвестировании, и никогда не является ключом для принятия окончательного инвестиционного решения.

Рассматривая инвестиционный актив и рассчитывая эффективность вложений в него, в первую очередь анализируются все перечисленные выше показатели. В случае если они совпадают или имеют близкие значения у нескольких рассматриваемых активов, предпочтение отдается в пользу того, который обладает наименьшим периодом возврата вложенных в него средств.

Также стоит отметить тот факт, что инвесторы рассматривают лишь те предложения, в которых период возврата вложений меньше периода, который они могут себе позволить.

Срок окупаемости инвестиционных проектов способен подсказать инвестору об уровне сопутствующих инвестиционных рисков. Как это объяснить?

Чем меньше период за который вложенный инвестиционный капитал возвратится к инвестору, тем меньше рисков получить негативный эффект от вложений. Конечно, это достаточно субъективный индикатор, и такой показатель как инвестиционный риск является по большому счету непредсказуемым, все равно, инвесторы достаточно часто обращают на это внимание.

Срок окупаемости достаточно упрощенный, хоть и весьма эффективный способ определить успешность запланированных инвестиций. Именно тот факт, что рассматриваемый нами показатель очень прост в расчетах и определяет его исключительную важность для инвесторов, которые занимаются своей деятельностью в странах либо отраслях с неустойчивой финансовой, политической, социальной обстановкой, другими словами там, где время играет решающую роль.

Перечисляя все сильные стороны, также хочется сказать и о недостатках:

- учитываются не все существующие риски

- не учитывает возможные паузы в реализации проекта (иногда такие паузы необходимы согласно технологии реализации, иногда имеют вынужденный характер в результате наступления непредвиденных обстоятельств)

- не учитываются денежные потоки, поступающие после прогнозируемого срока возврата вложений.

Дисконтированный и простой срок окупаемости

Существуют два вида срока окупаемости: простой и дисконтированный. Для их расчета применяются разные показатели.

В целом как определить срок окупаемости инвестпроекта понятно. Однако, для того чтобы дать более чёткую оценку и лучше рассчитать период возврата инвестиций, некоторые инвесторы прибегают к вычислению дисконтированного срока окупаемости вложений.

Дисконтированный срок окупаемости инвестиционного проекта определяется исходя из будущих доходов, приведённых к их сегодняшней стоимости.

Формула определения дисконтированного срока окупаемости выглядит следующим образом.

DPP (Discounted Pay-Back Period) — дисконтированный срок окупаемости инвестиций;

IC — количество первоначальных инвестиций;

CF — размер прибыли от проекта, рассчитанный в рублевом или валютном выражении;

r — ставка дисконтирования;

n — срок реализации проекта.

Ставка дисконтирования может быть как статичной, так и переменной. Эффективным (доходным) инвест-проект начинают считать в том случае, когда сумма дисконтированных доходов превысит сумму начальных инвестиций. При этом важно, чтобы срок окупаемости не превышал срока окупаемости альтернативных проектов, так как в таком случае бизнес-идея отчасти теряет свою привлекательность для инвестора.

Теперь расшифруем, чтобы было всем понятно. Обладая всеми исходными данными необходимыми для расчёта (ставка дисконтирования, объём планируемой выручки, инвестиций и затрат, стоимость имущества компании с учётом амортизации, структура капитала), инвестор способен привести и рассчитать будущие денежные потоки по нынешним ценам и период, когда они перекроют объём инвестируемых средств. Делает это по причине того, что ситуация в будущем может существенно изменится и по большому счёту неопределенна, и потенциальные инвесторы проекта оценивают время возврата средств исходя из ситуации, которая им известна, то есть основываясь на текущем уровне цен, при текущих факторах и условиях производства.

Простой срок окупаемости инвестиционного проекта, в свою очередь, временной аспект (дисконтирование) не учитывает и, как правило, при расчётах всегда меньше дисконтированного.

Простой срок окупаемости — это период, за который сумма прибыли от проекта за вычетом расходов покроет внесенные инвестиции. Исчисляется в месяцах или годах.

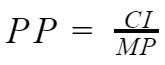

Расчет срока окупаемости: Формула

PP (Pay-Back Period) — срок окупаемости проекта в годах (месяцах); IСo (Invest Capital) — объем начальных инвестиций; CFcr (Cash Flow) — расчетный среднегодовой (среднемесячный) доход от проекта в рублевом или валютном выражении.

Поскольку определить среднегодовой доход не всегда возможно, то срок окупаемости определяют по формуле PP = n, если ∑_n^t▒= 1 и 〖CF〗_t > Io

n — количество лет окупаемости. 〖CF〗_t —доход от проекта в год t.

Стоит отметить, что расчет по данной формуле будет верным при соблюдении следующих условий, а именно:

- инвестиции имеют разовый характер

- ежегодный доход имеет равный размер

- отчетный период всегда одинаковый.

Типичным примером применения формулы можно считать проект, в котором прописаны размеры доходов, остатка начальных инвестиций на каждый год. Тот год, в котором доход превысит размер оставшихся на начало года инвестиций, и станет годом окупаемости проекта.

Простая формула расчета идеально подходит, когда инвестиции осуществляются единожды в начале реализации бизнес-идеи, а доход будет примерно равномерным и стабильным.

Показатели в расчете используются для простого определения срока окупаемости. Однако в реальности существуют привнесенные факторы, которые влияют на срок окупаемости. Это и инфляция, и изменение кредитной ставки, и форс-мажорные обстоятельства. Поэтому при расчете срока окупаемости реальная стоимость денежных средств должна быть рассчитана с помощью особой формулы, которая учитывает обесценивание рубля.

Давайте разберем пример расчета срока окупаемости инвестиционного проекта, на котором будет понятна его суть. Инвестор вложил 10 000 долларов в покупку оборудования и надумал сдавать его в аренду под 500 долларов в месяц, срок за который ему вернуться все вложенный средства будет составлять = 10000/500 = 20 месяцам.

Источник

Discovered

О финансах и не только…

Дисконтированный срок окупаемости инвестиций

Что такое дисконтированный срок окупаемости?

Дисконтированный срок окупаемости (Discounted Pay-Back Period, DPP) — это срок, требуемый для возврата вложенных инвестиций в проект за счёт чистого денежного потока с учётом ставки дисконтирования.

Дисконтированный срок окупаемости является одним из ключевых показателей оценки эффективности инвестиционного проекта. Сущность метода дисконтированного срока окупаемости заключается в том, что из первоначальных затрат на реализацию инвестиционного проекта последовательно вычитают дисконтированные денежные доходы с тем, чтобы окупить (покрыть) инвестиционные расходы.

Дисконтирование денежных потоков позволяет учесть изменение стоимости денег во времени, т.е. осуществляется учёт изменения покупательной способности денег. Это особенно актуально в условиях нестабильности национальной денежной единицы.

Ставка дисконтирования, используемая в процессе расчёта срока окупаемости, позволяет учесть не только ожидаемый уровень инфляции, но и норму доходности, приемлемую для инвестора. Всё это, в конечном итоге, позволяет более точно определить срок окупаемости инвестиционного проекта.

В экономической литературе дисконтированный срок окупаемости инвестиций имеет ряд синонимов: дисконтированный период окупаемости капиталовложений, окупаемость в терминах текущих стоимостей, Discounted Payback Period, DPP, Present Value Payback, PVP.

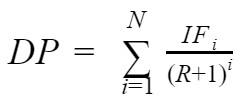

Формула расчёта дисконтированного срока окупаемости инвестиций

Для расчёта дисконтированного срока окупаемости инвестиций применяется следующая формула:

где

DPP (Discounted Pay-Back Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – размер первоначальных инвестиций;

CF (Cash Flow) – денежный поток, генерируемый инвестиционным проектом;

r – ставка дисконтирования;

n – срок реализации проекта.

Ставка дисконтирования (или барьерная ставка) — это ставка при помощи которой осуществляется приведение величины денежного потока в n-ом периоде к единой величине текущей стоимости. При этом ставка дисконтирования может быть как единой (фиксированной) для всех периодов, так и переменной.

Инвестиционный проект считается эффективным, если сумма дисконтированных потоков от его реализации превышает сумму первоначальных инвестиций (т.е. наступает окупаемость проекта), а также если срок окупаемости не превышает некую пороговую величину (например, срок окупаемости альтернативного инвестиционного проекта).

Примеры расчёта дисконтированного срока окупаемости инвестиций

Предположим, что первоначальные инвестиции в проект составляют 500 тыс., а денежные потоки на протяжении 7 лет реализации проекта имеют значения, как приведено в таблице ниже. Дисконтирование будем осуществлять по ставке 10% годовых.

Приведённые данные свидетельствуют о том, что при первоначальных инвестициях в 500 тыс. за 7 лет суммарные денежные потоки по проекту составят 745 тыс., при этом за первые 5 лет денежные потоки, генерируемые проектом, составят 500 тыс., т.е. окупаемость проекта составляет ровно 5 лет. Но это простой расчёт, который не учитывает стоимость денег во времени.

Если же продисконтировать ожидаемые денежные потоки по ставке 10%, то окупаемость проекта составит практически 7 лет, т.к. накопительный дисконтированный денежный поток за 7 лет превысит первоначальную сумму инвестиций.

Как отмечалось выше, ставка дисконтирования может быть не только фиксированной, но и переменной величиной. На размер ставки дисконтирования могут оказывать влияние ряд факторов, в частности, инфляционные ожидания, стоимость привлечения ресурсов, изменение доходности альтернативных инвестиционных инструментов и т.п. Рассмотрим пример расчёта дисконтированного срока окупаемости с разными уровнями ставки дисконтирования.

Коэффициент дисконтирования определяем по стандартной формуле (1 + r) n . Например, в нашем случае для третьего года коэффициент дисконтирования составит:

То есть, при расчёте коэффициента дисконтирования для третьего года используются ставки дисконтирования соответственно за первый, второй и третий год.

Разделив денежный поток периода на соответствующий ему коэффициент дисконтирования, получим дисконтированный денежный поток. Как и в первом примере, дисконтированный срок окупаемости инвестиций составит 7 лет.

Преимущества и недостатки метода дисконтированного срока окупаемости

Дисконтированный срок окупаемости позволяет:

- учесть изменение стоимости денег во времени;

- применить разные ставки дисконтирования для отдельных периодов.

Недостатки метода дисконтированного срока окупаемости инвестиций:

- не учитывается размер денежных потоков после точки безубыточности;

- происходит искажение вычисляемых результатов при непостоянных денежных потоках с различным знаком.

Источник

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

Вычисление требуемого параметра осуществляется по формуле:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

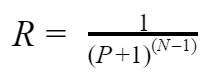

Величина R является расчетной:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

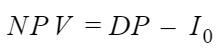

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I 0– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

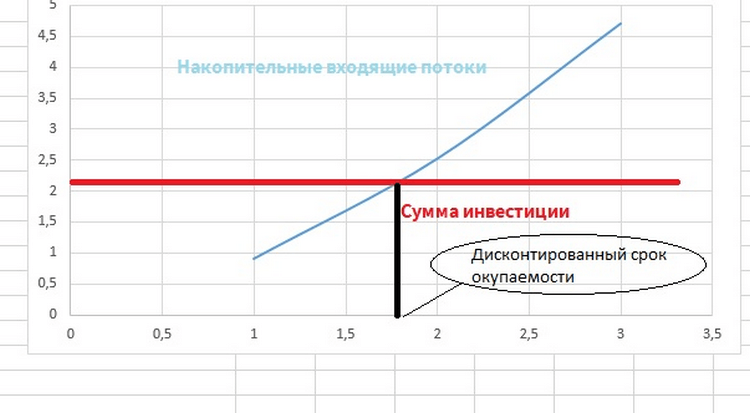

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

- DP СГ– среднегодовой входящий денежный поток;

- i – номер периода финансирования;

- DPi – сумма входящего денежного потока под номером i;

- N – количество входящих инвестиционных траншей.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

- Во-первых, вычисление PP нагляднее. Финансист видит требуемую для реализации сумму, деленную на среднегодовой денежный поток, и полагает, что капитал обернется за вычисленное время.

- Во-вторых, простой метод дает более оптимистичный результат. Дисконтирование предполагает более долгую окупаемость.

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Источник