Подводим итоги публичных инвестиций 1 миллиона рублей

Подошли к концу новогодние праздники, самое время взглянуть на результаты моих публичных инвестиций в размере более 1 миллиона рублей в 2019-м. Для меня завершившийся год стал периодом выхода на новый уровень публичности. Я начал вести ютуб-канал , провел несколько вебинаров и интервью. В прошлом году мы провели два слета Ленивых инвесторов на Бали и в Черногории, которые показали, насколько продуктивен формат путешествий с образовательной программой в компании единомышленников.

Записал подробное видео о результатах года для тех, кому удобнее воспринимать информацию в видеоформате. Не забудьте подписаться на ютуб-канал Ленивого инвестора.

Весь год я по привычке регулярно инвестировал более 50% всех доходов. В непубличном портфеле появились новые виды инструментов, такие как займы под залог недвижимости и инвестиции в IPO американских компаний. Год выдался просто прекрасным для инвестиций. Почти по всем направлениям получена доходность, близкая к максимальным историческим уровням. Перед тем как подвести итоги публичных инвестиций, давайте коротко пройдемся по основным событиям года на финансовых рынках.

Зарубежные фондовые рынки

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Минувший год прошёл для мировой экономики под знаком восстановительного роста и позитивных ожиданий после сложного для инвесторов 2018-го. В первую очередь это касается наметившегося разрешения кризиса в торговых отношениях между США и Китаем. Напряжённые переговоры позволили приостановить обмен торговыми санкциями. Рынки (особенно американский) отыгрывали очередной позитив бурным ростом. В частности, годовой рост индекса S&P 500 (+30,6%) оказался самым интенсивным начиная с 1998 г. Новый максимум – 3248 пунктов. Росту рынка также способствовало снижение ставки ФРС. В 2019 г. это произошло трижды, с 2,50 до 1,75%.

Завершается эпопея с Brexit, которая нервировала рынки весь год. Это стало возможным благодаря парламентским выборам, на которых большинство получили консерваторы во главе с Борисом Джонсоном. Ими был проведён закон о выходе из ЕС не позднее 31 января 2020.

Группа лидеров по доходности за 2019 г. среди наиболее популярных у российских инвесторов акций США выглядит так:

Характерно, что годовой рост ВВП за 2019-й, по предварительным данным, не так уж высок: 2,4%. Пожалуй, впервые столь бурный рост фондового рынка США происходил на фоне стагнации потребительского спроса и промышленного производства. Перспективы на 2020 г. уже не выглядят настолько радужно. Прежде всего, заключение крупного торгового соглашения между США и Китаем, намеченное на 15.01.2010, не гарантировано. В случае его срыва рынки спообны отреагировать глубокой коррекцией. Парадоксально, но таковая может наступить и в случае успеха соглашения: правило «покупай на слухах, продавай на фактах» никто не отменял. Маловероятно и дальнейшее снижение ставки ФРС. Судя по комментариям её представителей, в наступившем году возможен новый цикл ужесточения кредитно-денежной политики. Наконец, в ноябре 2020 г. состоятся выборы президента США. И импичмент, и рост напряжённости на Ближнем Востоке постараются по максимуму использовать как сторонники, так и противники Д. Трампа.

Итоги публичных инвестиций в ноябре 2020 года

Мои инвестиции в ноябре принесли прибыль 4308,4$ или 13,6%

Что касается фондового рынка Китая, то он явно не в лучшей форме. Китайская экономика замедляется уже несколько лет подряд, а в ходе переговоров с США именно Поднебесная идёт на уступки, не желая терять американский рынок. За 2019 г. индекс Hang Seng вырос всего на 9,2%. Новый виток торговой войны способен остановить и такой скромный рост. Последствия в виде падения китайского спроса на сырьё неизбежно ударят и по нашей экономике.

Российский фондовый рынок

Что же касается отечественного рынка, прошедший год для него стал весьма успешным: рост составил 44,8% по долларовому индексу РТС. Вот основные факторы этого роста:

- Сделка ОПЕК+ показала свою эффективность, благодаря стабилизации цен на нефть выиграл нефтяной сектор;

- Новая дивидендная политика, в т. ч. Газпрома, Роснефти и ВТБ: до 50% чистой прибыли по МСФО, Лукойл – до 100% от скорректированного денежного потока;

- Стабильный курс рубля, в т. ч. за счёт высокого спроса на российский госдолг, способствовал привлекательности отечественных акций среди нерезидентов;

- Снижение банковских ставок по депозитам вызвало массовый интерес вкладчиков к фондовому рынку;

- Настороженность инвесторов, ожидавших новых санкций со стороны США, пока не оправдалась;

- Снижение ставки ФРС увеличило приток инвестиций на развивающиеся рынки, в т. ч. российский.

Группа лидеров роста среди «голубых фишек» по итогам года выглядит так:

- АФК Система +89,7%

- Сургутнефтегаз, ао +88,3%

- Россети +78,4%

- Газпром +66,4%

- Норникель +47,2%

- Рост фондового рынка обеспечена сырьевым сектором, а потому критически зависима от мировой конъюнктуры. Глобальная рецессия способна отбросить рынок на много лет назад.

- Санкции США в отношении России были временно отсрочены, но не благодаря смене политики, а в связи с выходом на первый план торговых споров США с Китаем. В случае если соглашение с Поднебесной будет достигнуто, российская тема с большой вероятностью снова окажется на повестке дня. Если же оно не будет достигнуто, последствия для российской экономики могут оказаться не менее тяжёлыми из-за глобальной рецессии.

- Фактор новой дивидендной политики российских компаний уже отработал свой позитив. Дивидендная «щедрость» объясняется тем, что правительство России намерено получить от крупного бизнеса 5–7 триллионов рублей для финансирования национальных проектов. Менеджмент компаний, не видя перспектив для инвестиций в развитие, предпочитает выводить деньги из бизнеса. Таким образом, высокие дивиденды говорят не о силе российского рынка, а, наоборот, о его слабости.

- Массовый приток частных инвесторов на фондовый рынок содержит в себе не только позитив, но и риск. За прошедший год число новых инвесторов превысило 3 млн человек. В основном, это люди, не имеющие финансовой подготовки. При малейшей «болтанке» на рынке они окажутся теми, кто понесёт наибольшие потери.

Итоги публичных инвестиций в мае 2021 года

Мои инвестиции в мае принесли прибыль 83,5$ или 0,1%

Кстати, ЦБ РФ уже выразил беспокойство по этому поводу. Готовится новая редакция регламента работы индивидуальных инвестиционных счетов (ИИС). Регулятор также планирует ужесточить критерии допуска частных инвесторов к зарубежным акциям и структурным продуктам.

Непростая ситуация сложилась и у фаворита 2019 года – Газпрома. Из-за санкций в отношении газопровода «Северный поток 2», не удалось завершить прокладку морского участка. Пуск газопровода может быть отложен до конца 2020 г. Кроме того, вступление в действие т. н. третьего энергопакета в Европе лишает Газпром половины пропускной способности трубы. Продление транзита газа через Украину на 5 лет следует считать неудачей Газпрома. Строительство СП-2 и Турецкого потока задумывалось с целью отказа от украинского маршрута. По факту Газпром потерял десятки миллиардов долларов.

В 2019 году ещё более очевидным стало падение реальных доходов населения, которое продолжается уже 6 лет подряд. Это делает перспективы развития внутреннего рынка всё более сомнительными.

Тинькофф инвестиции

Вложения в акции Тинькофф Банка продолжают показывать высокую доходность. Кстати, по итогам 10 месяцев 2019 года банк вошёл в десятку лидеров по объёму прибыли. На фоне притока частных инвесторов на фондовый рынок, число клиентов мобильного сервиса «Тинькофф Инвестиции» выросло за 2019 г. в 2,4 раза. Свои инвестиции в акции банка я делаю именно через данное приложение. За год эти инвестиции принесли 50% доходности.

Валюты и ПАММ портфель

Большая часть 2019 года прошла под знаком укрепления доллара США. Этому способствовали и торговый конфликт США с Китаем, и рост американского фондового рынка, и политический кризис в Великобритании, и тревожные ожидания рецессии в еврозоне. Инвесторы, как обычно, использовали доллар в качестве валюты-убежища. Индекс доллара укреплялся до конца сентября, вплоть до запуска процедуры импичмента президента США Трампа.

Фаворитом же по итогам 2019 года стал рубль, укрепившийся к доллару более чем на 12%. Помогло этому сочетание нескольких факторов:

- Стабильная цена нефти – Brent в среднем торговалась выше 64$;

- Весь год наблюдался большой спрос нерезидентов на ОФЗ (их доля выросла с 24,4% до 32%);

- Относительно высокая ключевая ставка ЦБ способствовала сделкам carry trade в пользу рубля;

- Снижение ставки ФРС США дало дешёвую ликвидность развивающимся рынкам.

В то же время дальнейшее укрепление рубля маловероятно. В рамках бюджетного правила Минфин продолжает закупки валюты для формирования резервов, что предотвращает рост курса рубля.

Итоги публичных инвестиций в мае 2020 года

Мои инвестиции в мае принесли прибыль 2439,4$ или 12,5%

Мировым лидером по темпам укрепления к доллару стала украинская гривна, +16,2%. Этому способствовала как низкая база 2018 года, так и избрание президентом В. Зеленского, что пробудило позитивные ожидания инвесторов.

К сожалению, год не стал успешным для моего ПАММ портфеля. Как показывает анализ торговой тактики управляющих, большинство из них продолжают применять системы мани-менеджмента, так или иначе связанные с системой Мартингейла.

В итоге длительные серии прибыльных сделок в какой-то момент прерываются глубокими просадками. Управляющие вынуждены спасать счёт, закрывая операции с убытками. На этом в разное время «погорели» все управляющие из моего публичного ПАММ портфеля Альпари, за исключением Solandr и Stability Turbo.

Bitcoin

Bitcoin продолжал демонстрировать высокую волатильность. Начав год с отметки $3833, в июне он укрепился до $13764. Это дало криптоэнтузиастам повод для оптимизма. Тем не менее, 2019-й завершился с ценой $7208. Покупатели, вложившиеся в биток в начале года, получили неплохую прибыль, чего нельзя сказать о тех, кто сидит в нём с 2017-го. В целом рынок криптовалют демонстрирует стагнацию. На долю Bitcoin приходится примерно 70% общей капитализации рынка. На конец 2019 г. она равнялась $190 млрд, в то время как ещё в январе 2018 г. достигала $690 млрд. Это ещё раз показывает, что инвестиции в рисковые инструменты оправданы лишь с целью диверсификации портфеля.

Доходность публичного портфеля

В целом годовая доходность публичного портфеля получилась равной 32%. Этот показатель интересен не столько сам по себе, сколько тем, что превышает доходность многих стратегий активного управления инвестициями. Прекрасная иллюстрация принципа «Тише едешь – дальше будешь».

Сейчас капитал публичного портфеля составляет около 1 200 000 рублей. Общая годовая доходность публичного портфеля 32%, в денежном выражении это около 355 тысяч рублей. Если поделить помесячно, то примерный доход получается около 30 000 рублей в месяц. Совсем неплохая прибавка к будущей пенсии.

2019 год задал нам всем высокую планку доходности. Инвестициями начали интересоваться даже те, кто был далек от базовых понятий финансовой грамотности. Для многих новичков, только начинающих инвестировать, 30% уже стало нормой доходности. При таких обстоятельствах, в случае наступления сильных коррекций на рынках, в 2020 году многие новички обречены на разочарование и убытки.

Чтобы правильно подготовиться к потенциальным катаклизмам, нужно постоянно повышать свои компетенции, как инвестора. Инвестировать осознанно, просчитывать все возможные негативные сценарии и риски. Задача моего блога – как раз помочь вам в этом и вместе с вами идти по пути к финансовой свободе.

Благодарю всех, кто регулярно читал мой блог в 2019 году, в 2020 буду стараться радовать вас еще больше качественным контентом. Поделитесь в комментариях своими итогами 2019 года. Какой инструмент принес наибольшую доходность?

Источник

Мои итоги 2020

Добрый день! Мои итоги инвестиций 2020.

Потихоньку год заканчивается и уже можно подводить итоги в инвестициях за 2020 год, хотя я еще куплю акций на ИИС по стратегии 30 декабря. А сегодня расскажу о текущей структуре моих портфелей, как она поменялась за год и какие результаты получены.

Несмотря на то, что 2020 год выдался очень тяжелым во всех аспектах, в части инвестиций и финансов мне удалось выполнить все планы на год. В этом году доходность всего совокупного инвестиционного портфеля превзошла весьма неплохой 2019 год. Думаю, весомый вклад в положительный результат внесли инвестиции во время весеннего кризиса, когда я инвестировал в акции намного больше, чем в периоды роста.

Поэтому не устаю повторять: кризис и падение рынков – это не плохо, а, наоборот, возможность для инвестирования и увеличения капитала в будущем.

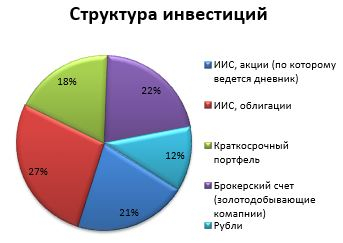

На данный момент структура моих портфелей остается по-прежнему неизменной, консервативной и ориентированной на долгосрочные инвестиции и состоит из следующих портфелей (представлено также на диаграммах на 2 картинке в карусели):

1. ИИС (индивидуальный инвестиционный счет) – основной счет, занимающий наибольшую долю (48%) в инвестиционном портфеле. Состоит из акций и облигаций. Об ее акционной части я каждую неделю пишу дневники ИИС, это около 21% от всех инвестиций. Облигации на ИИС составляют около 27% от всех инвестиций.

Практически все инвестиции (а это акции и облигации) в 2020 году пришлись на ИИС, и ее основная цель – формировать долгосрочный портфель и приносить пассивный доход в будущем.

2. Брокерский счет с акциями золотодобывающих компаний – выделяю акции Полиметалла и Полюса в отдельную категорию, т.к. эти акции служат защитным активом во время кризисов. Данный портфель составляет около 22% от инвестиционного портфеля. Здесь я не покупаю и не продаю акции с начала 2019 года, однако доля портфеля остаётся высокой, т.к. акции упомянутых компаний существенно выросли с тех пор, как я их купил. Данный портфель стабильно приносит уже более 10% годовых в виде дивидендов, которые я перевожу на ИИС и реинвестирую в другие активы.

3. Брокерский счет со спекулятивными сделками вне стратегии. Время от времени я совершаю сделки вне стратегии регулярного ежемесячного инвестирования. И все эти сделки совершаются на данном счету, который на данный момент составляет около 18% всего портфеля. Я его называю спекулятивным или краткосрочным, однако это не обязательно значит, что сделки будут в коротком периоде, все зависит от обстоятельств.

В этом году я совершил несколько сделок на данном счету, среди которых покупка акций QIWI, Полиметалла, Интер РАО, Башнефти и Газпрома.

В целом структура портфелей остается неизменной, несмотря на то, что я совершенно не слежу за тем, чтобы соблюдать какую-то структуру в виде долей тех или иных активов. Я считаю, что глупо инвестировать на принципах соблюдения структуры портфелей в виде долей активов, чему учат многие «учителя инвестирования». Первична ситуация и обстоятельства на финансовом рынке, исходя из которых нужно инвестировать в те или иные активы, а структура уже складывается сама по себе со временем.

Что касается доходностей портфелей, то весь портфель, который включает все активы на данный момент показывает среднегодовую доходность в 27,25% годовых, начиная с 3 октября 2018 года, когда я начал инвестировать. Доходность всего инвестиционного портфеля по годам, а также доходности отдельных портфелей представлены на следующей картинке.

Как видно из графика доходности портфеля по годам, то результат в 2020 году превзошел хороший результат в 2019 за счет регулярного инвестирования и больших вложений в весенний кризис. А за 3 месяца 2018 года был отрицательный результат, т.к. я тогда только начинал инвестировать и поначалу были убытки из-за отсутствия четкой стратегии и понимания инвестирования, плюс в это время рынки сильно падали.

Что касается среднегодовых доходностей отдельных портфелей, то опережающие показатели демонстрируют краткосрочный и золотой портфели в связи с ростом акций золотодобывающих компаний и отдельных акций, например, Яндекса и Норникеля. Доходности данных портфелей в среднем превышают 50% годовых.

Консервативный долгосрочный ИИС в среднем показывает 22,67% годовых. Акции на ИИС растут в среднем на 29,08%, а облигации показывают среднюю доходность в 7,43% годовых.

В целом, год на финансовых рынках показал отличные результаты, особенно если учитывать, что мой портфель в целом лучше рыночных индексов. Например, индекс МосБиржи с 3 октября 2018 года в среднем растет на 13,32%, а если к этому добавить дивиденды, то на 17,30%.

В принципе темп роста индекса входит в среднестатистические значения роста за последние 20 лет, которое составляет 16%, поэтому на российском рынке перегретость ощущается только локально, а в целом рост нормальный. Поэтому в дальнейшем планирую придерживаться своей стратегии инвестирования и использовать возможности рынка, если таковые будут в плане краткосрочных сделок.

Источник