- Какова реальная доходность от инвестиций? Или как разумные ожидания помогают избежать потерь

- Что такое хорошая годовая доходность?

- Золото

- Облигации

- Недвижимость

- Акции

- Резюмируя

- Инвестиции на 1 год — куда вложить с максимальной выгодой? ТОП-8 вариантов

- Инвестиции на 1 год с гарантированной доходностью

- Банковский депозит

- Облигации

- Почему не стоит инвестировать в золото

- Фондовый рынок

- Вложения в дивидендные акции

- Купить акции можно у этих брокеров

- Хайп-проекты

Какова реальная доходность от инвестиций? Или как разумные ожидания помогают избежать потерь

Многие новички, пришедшие на фондовый рынок имеют завышенные ожидания о будущей прибыли. Не важно речь идет об акциях, облигациях, золоте или недвижимости. Погоня за повышенными доходностями часто приводит к обратному результату — люди теряют деньги.

«Зачем мне нужны жалкие 10-15% годовых? Я хочу иметь хотя бы 30-40% ежегодно. Ну ладно, на крайний случай 20-25%.»

При этом многие не понимают силу сложных процентов. Каждый дополнительный процент прибыли может дать огромный прирост дополнительного богатства c течением времени.

Яркий пример.

10 000 инвестированных под 10% годовых за 100 лет вырастают до 138 МИЛЛИОНОВ.

Как вы думаете, сколько денег будет, если удвоить годовую доходность? Вместо 10 будет 20% годовых.

Если вы ответили в 2 раза больше, (то есть в районе 276 миллионов), то будете очень далеки от истины.

10 000 инвестированных под 20% годовых за 100 лет превращаются в 828 МИЛЛИАРДОВ.

Увеличение нормы доходности в 2 раза изменило прибыль более чем в 6 000 раз.

Но 100 лет — это слишком много для обычного человека. Более реальная картина роста капитала под разные доходности (10% и 20%) представлена на картинке ниже.

За 20 лет — 10% годовая доходность превращает $10 000 в сумму $67 275.

20% годовых дает прирост до $383 386.

Что такое хорошая годовая доходность?

Для инвестора в первую очередь важен не абсолютный прирост капитала (или денежного эквивалента), а его покупательная способность. То есть сколько булок хлеба, молока, пар обуви или ящиков пива можно купить. И сколько полученная прибыль позволит приобрести дополнительных вещей.

Дабы это измерить нужно из номинальной доходности вычесть инфляцию. Именно прибыль сверх инфляции и повышает покупательную способность ваших денег.

Пример.

Вклад в банке приносит 6% годовых. Это номинальная доходность. Но за это время инфляцию в стране составила 4%. Итого реальная доходность вклада «всего 2%».

Акции одной компании за год принесли инвестору 1 000% прибыли. Неплохо — скажете вы! Да. Только эта компания находится где-то в Зимбабве. Где годовая инфляция исчисляется десятками тысяч процентов.

По факту инвестор, несмотря на внушительный номинальный доход, получил серьезный убыток. Покупательная способность денег уменьшилась.

У разных классов активов разная норма прибыли. Она может сильно меняться с течением времени (буквально в разы). Но мы можем для себя определить некую историческую среднюю за длительный период времени. На которую и можно будет опираться.

Золото

Золото несколько тысячелетий выступало мерилом богатства. Его охотно покупают государства, банки, инвест. фонды и обычные граждане.

Истинную стоимость золото (в каждый конкретный момент времени) определить невозможно. Котировки зависят от баланса спроса и предложения. Если количество желающих купить больше желающих продать, то цены растут.

В этом и кроется одна из главных опасностей для инвестора. Нельзя однозначно утверждать, что золото в будущем будет расти в цене. В истории были периоды, когда после падения золота, до предыдущего максимума котировки возвращались спустя несколько десятилетий.

Второй недостаток золота — оно не приносит добавленную стоимость. Килограмм (центнер, тонна) золота и через год и через 100 — 200 лет так и останется килограммом (Ц, Т).

Что у нас по доходности?

С 1972 по 2020 среднегодовая доходность золота составила 8%. За вычетом инфляции (реальная доходность) — 4%.

С одной стороны неплохо. Но большая часть прибыли была получена в 21 веке.

Если разбить период на 2 интервала (до 2000 года и после), то получим следующие данные:

| Интервал | Доходность золота, средняя в год | |

| номинальная | реальная | |

| 1972 — 2000 гг. | 6,55% | 1,35% |

| 2000 — 2020 гг. | 9,35% | 7,1% |

Облигации

Средняя доходность рынка облигаций с середины прошлого столетия по 2020 — составляет примерно 2% годовых. Но опять же это связано с высокими процентными ставками, которые наблюдались в 20 веке и начале текущего столетия.

Если взять данные за последнее десятилетие, то реальная доходность облигаций колеблется в пределах 1-1,5% годовых. И понижается с каждым годом.

Недвижимость

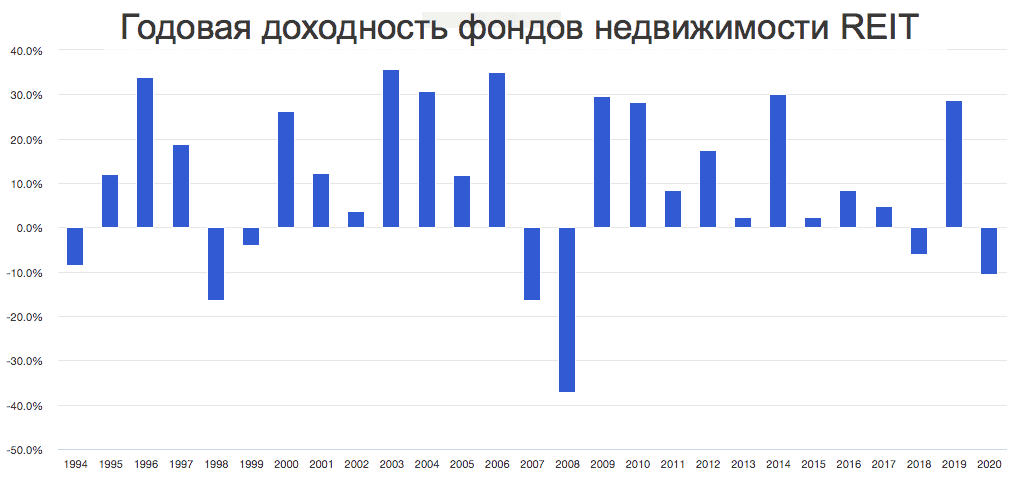

Здесь мы рассмотрим фонды недвижимости — REIT. Инвестиции в недвижимость за последние 30 лет приносили средний годовой доход — 8.88%. Или 6,55% реальной доходности.

В отдельные года рынок недвижимости рос на 30-35%. Но и падения были немаленькие. С пиков котировки падали на 68%. И восстановление занимало несколько лет.

Но тем не менее инвесторы зарабатывали на недвижимости в среднем по 6,55% годовых.

Акции

Можно ли на отдельных акциях зарабатывать десятки-сотни процентов прибыли ежегодно? — ДА.

Можно ли это делать постоянно. На протяжении многих лет. — И ДА. И НЕТ.

Сформулируем точнее вопрос: Может ли большинство инвесторов правильно выбирать акции, которые будут приносить им постоянно высокую прибыль, в разы превышающую доходность рынка? — ОДНОЗНАЧНО НЕТ.

Так что там с рынком акций? Сколько на нем можно заработать?

Акции считаются самым доходным инструментом. На длительных дистанциях они стабильно обходят другие классы активов.

Посмотрим так ли это?

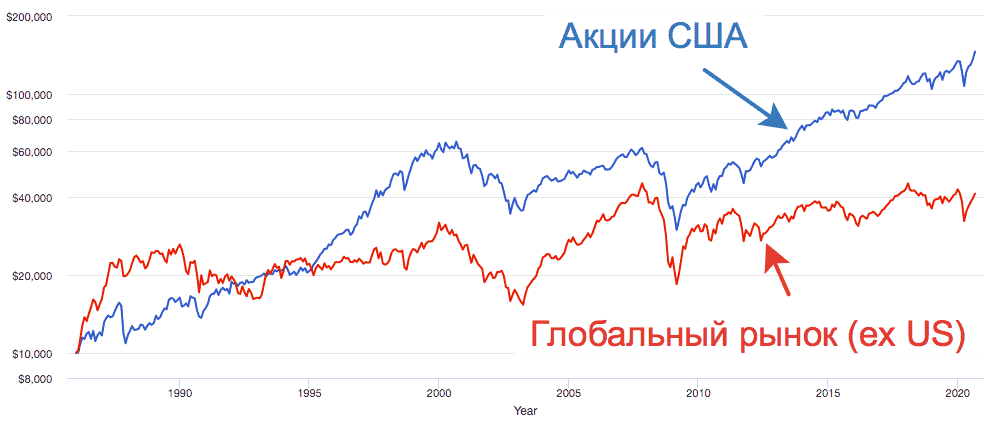

Американский рынок с 1986 по 2020 показывал реальную доходность 8,04% годовых.

Совокупная доходность глобального фондового рынка (за исключением США) за тот же период составила 4,2% реальной доходности. Если немного расширить горизонт на несколько десятилетий, то мы получим примерно ставку доходности в районе 5% годовых.

Резюмируя

Если вы новичок и хотите стабильно получать что-то на уровне 15-20% годовых в течении десятилетий, вложив деньги в акции голубых фишек, вас ждет разочарование — этого не произойдет.

Если кто-то предлагает вложить деньги, обещая высокие проценты, скорее всего разводит вас на бабки. Либо использует инструменты с огромным риском. С большей долей вероятности, вместо прибыли вы будете подсчитывать убытки.

Представленные выше исторические средние доходности в реальности могут вам и не повстречаться. Рынок (и котировки активов) обладают огромной волатильностью. Если бы вы владели активами за этот период, то помимо роста, могли бы долгое время находится в просадке. Годами дожидаясь восстановления котировок. Как долго может падать и восстанавливаться рынок писал здесь.

Инвестируя деньги мы все преследуем одну цель — накопить определенную сумму. Ставим план и необходимые действия по его достижению.

«Если буду откладывать ежемесячно по . тысяч рублей, инвестировать эти деньги в . то через 20 лет у меня будет сумма в . миллионов. Которая позволит мне жить на проценты от капитала.»

Основывая свои ожидания на неверных (повышенных) представлениях о нормах доходности, к концу срока инвестирования нас будет ждать разочарование. Мы либо не достигнем цели. Либо понадобится еще несколько дополнительных лет (которых кстати может и не быть в запасе, если речь идет о пенсионном возрасте).

Поэтому лучше прогнозировать будущую доходность, основываясь на консервативной оценке. А если за период инвестирования вам удастся заработать больше прогнозируемого, то пусть это будем приятным бонусом.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник

Инвестиции на 1 год — куда вложить с максимальной выгодой? ТОП-8 вариантов

Инвестиции на 1 год – специфический тип инвестирования. Из-за того, что деньги вкладываются всего на 12 месяцев многие стандартные направления могут дать убыток вместо прибыли. Тот же фондовый рынок в течение года может упасть на 30-40%, а на восстановление и выход из просадки уйдет еще несколько лет. Но это не значит, что с такими ограничениями по времени невозможно заработать за счет инвестиций , нужно лишь грамотно выбрать направление и осознавать риски.

Инвестиции на 1 год с гарантированной доходностью

В эту категорию занесем банковские вклады и облигации . Надежность обоих направлений гарантирована практически на 100%, это неплохой вариант для вложений денег на год, если размер прибыли не особо важен .

Банковский депозит

Доходность этого инструмента напрямую зависит от ставки центробанка , при ее повышении растут и проценты по депозитам, при снижении – доходность вкладов падает. Что касается ЦБ РФ, то после событий 2014-2015 гг. регулятор планомерно понижал ставку, что негативно сказалось на доходности банковских депозитов .

На banki ru при сроке размещения депозита до года проценты по большей части предложений попадают в диапазон 4,5-6,0% . Встречается доходность порядка 7% и выше, но это уже страховые продукты, а не классические вклады. По страховым продуктам нет страхования денег от АСВ, а значит не будет и компенсации в случае возможных проблем у финучреждения. Если отсутствие защиты от АСВ не смущает, можно работать и со страховыми продуктами.

Инвестиции в банк – компромисс, позволяющий в лучшем случае ненамного обогнать инфляцию . Если в 2021 г. инфляция составит порядка 5,0%-5,5%, то реальная доходность банковского депозита составит в лучшем случае порядка 1,0%. Даже при капитале в миллион рублей на дистанции инвестиций в 1 год это даст мизерный доход.

Депозиты неудобны еще и тем, что банки могут запрещать досрочное снятие денег . Из-за этого теряется большая часть накопленного дохода.

В случае с валютными вкладами ситуация еще хуже. Банки дают до 2,0%, что в лучшем случае на 0,1-0,5% обгоняет официальную инфляцию в США. В других странах ситуация принципиально не меняется, доход по депозитам зависит от политики ЦБ, пандемия коронавируса спровоцировала всех регуляторов мира перейти к низким процентным ставкам.

Облигации

Если говорить об ОФЗ , то их реальная доходность сопоставима с тем, что дают банки . Она ненамного обгоняет инфляцию, при горизонте инвестиций в 1 год реальная доходность (с учетом инфляции) окажется ниже. После снижения инфляции до 4,0-4,5% реальная доходность ОФЗ составит порядка 1,5-2,0%.

На rusbonds ru можно ознакомиться с полным перечнем доступных гособлигаций. Срок размещения неважен, можно инвестировать в бумаги с любой датой погашения, их можно перепродать в любой момент, не потеряв накопленный купонный доход.

Что касается зарубежных долговых бумаг с сопоставимой надежностью, то по ним ситуация примерно та же. С учетом инфляции доходность на дистанции составляет около 2,0% . Различного рода потрясения могут снижать этот показатель до 1,0% и даже ниже. Соответствующее исследование проводили в Credit Suisse.

Что касается корпоративных облигаций , то по ним можно зарабатывать больше, но и инвестиционные риски растут – эта зависимость сохраняется по отношению к любому инвестиционному инструменту.

Почему не стоит инвестировать в золото

Драгоценные металлы , в частности золото – консервативный инструмент . Оно постоянно растет, если рассматривать историю на дистанции в 100-150 лет, но этот рост непостоянен. Золото воспринимается как актив-убежище, поэтому спрос на него растет в кризисные периоды, затем начинается коррекция и затяжное движение в горизонтальном коридоре. До очередного обновления исторических максимумов могут пройти годы и даже десятилетия.

Если ваша цель – инвестиции на 1 год, высока вероятность того, что золото либо останется на том же уровне, либо упадет и вы будете вынуждены зафиксировать убыток. Может и повезти, например, если бы деньги вкладывались в начале 2020 г., то через год заработок составил бы 25,22%. Даже с учетом инфляции годовая доходность превышает 20%.

Приведенный выше пример объясняется в том числе и везением инвестора. Из-за пандемии коронавируса резко вырос спрос на защитные активы , в течение года желтый металл обновил абсолютные исторические максимумы.

Например, 2015 г. начинался для золота неплохо, была попытка закрепиться за отметкой $1300 за 1 тройскую унцию. Но затем началось затяжное падение и год завершился в районе минимумов.

В итоге за 2015 г. желтый металл подешевел на 10,23% , прибавьте к этому годовую инфляцию (в 2015 г. она была равна 12,9%). По итогам года потери составили 23,20%.

Невозможно заранее предсказать каким окажется год с точки зрения спроса на драгметаллы. Поэтому краткосрочные инвестиции в драгметаллы слишком рискованны.

Фондовый рынок

Вложения в акции считается классикой инвестирования. Это удобно (все операции выполняются удаленно через торговый терминал), а при наличии диверсифицированного портфеля реально выйти на номинальную доходность порядка 9-11% .

Но, как и в случае с золотом, это усредненный результат на длинной дистанции. Фондовый рынок не растет линейно, бычьи волны сменяются откатами, при вложениях со сроком в районе 1 года вы рискуете попасть на очередную просадку и так и не дождаться восстановления. Credit Suisse говорит о реальной доходности фондового рынка в районе 6,5%, это реальный уровень, но достичь его можно лишь при вложениях как минимум на несколько лет. Чем выше горизонт планирования, тем ближе результат к среднему значению.

Показателен пример ETF с тикером SPY . За период с 1994 г. по 2021 г. среднегодовой темп роста составил 7,71% (с учетом поправки на инфляцию). При этом в отдельные годы портфель вел себя не лучшим образом, уходя в глубокую просадку. Так, в 2008 г. просадка составила 36,81%.

Ограничивая себя временным отрезком инвестиций в 1 год, инвестор повышает вероятность убытка. Нет гарантий, что именно этот год не окажется повторением 2008 г. и портфель не подешевеет. То же касается ПИФов , нет гарантий, что стоимость пая вырастет за год.

Вложения в дивидендные акции

Особенность бумаг этого типа в том, что по ним платятся стабильные дивиденды , а рост самих акций ниже по сравнению с акциями компаний, не делающих ставку на дивиденды. За счет дивидендов можно организовать стабильный, распределенный во времени доход .

Если работать с дивидендными аристократами, то высока вероятность, что дивиденды будут выплачиваться несмотря ни на что . Для таких компаний вознаграждение акционеров – один из основных приоритетов. В итоге даже неудачный с точки зрения роста самих бумаг год может дать неплохой прирост капитала с учетом выплаченных дивидендов.

В примере акции Johnson & Johnson выросли за год на 4,47%, с учетом инфляции в 3% реальная доходность всего 1,47%.

Но Johnson & Johnson входит в число дивидендных аристократов, стабильно вознаграждая акционеров десятилетиями. За 2019 г. дивиденды выплачивались 4 раза, на каждую акцию выплачено $3,54, дивидендная доходность порядка 2,48%. Это несколько улучшает ситуацию, но риски, присущие краткосрочным вложениям в акции остаются.

Купить акции можно у этих брокеров

9,9

Хайп-проекты

Вложения такого типа относятся к чрезвычайно рискованным. Даже если у хайп-проекта отлично проработана легенда и заявлены серьезные амбиции, нет гарантий, что он не схлопнется через 1-2 месяца после старта. Но инвестиции на 1 год и до года могут дать неплохой результат.

Большинство таких проектов – финансовые пирамиды, отличается только упаковка – соус, под которым преподносятся намерения создателей пирамиды. Но если входить на старте, то есть шансы попасть в число счастливчиков и заработать.

Успех определяется жесткостью отбора и умением отфильтровывать откровенно ненадежные предложения. При фильтрации учитывайте следующее:

- Чем выше предлагается доходность, тем ниже вероятность долгой работы проекта. Если вам обещают по 100% дохода в неделю, то скорее всего цель – собрать деньги и через 1-2 месяца закрыть проект.

- Адекватность легенды.

- Документация. Проверьте соответствие легенды и данных о регистрации хотя бы на сайте egrul . nalog . ru . Должно в точности совпадать и название компании, и ФИО руководителя. Это не гарантирует надежность на 100%, но позволяет отсеять откровенные пустышки.

- Реальность работы. Если нет подтверждений реальности работы, то придется верить на слово авторам легенды.

Разберем анализ на примере Symbios Club :

- Компания официально зарегистрирована в России, работает легально, есть реальный офис в РФ.

- Идея выглядит рабочей – компания работает на рынке банкротств, выкупает имущество банкротов на аукционах, перепродает его и за счет этого зарабатывает. Это рабочий подход, по этой схеме действительно можно зарабатывать.

- Есть документальные подтверждения участия в торгах и подтверждение ряда побед в аукционах. Причем эта информация есть не только на сайте Симбиоз Клуба, но и на самих площадках, где проводятся торги по имуществу банкротов.

- Предлагается сравнительно небольшая доходность.

Проект стартовал недавно, беглый анализ показывает, что он может продержаться дольше чем пара месяцев. Можно рискнуть и инвестировать в него небольшие деньги на 1 год или меньше.

Помните, что хайп-проекты по умолчанию подразумевают очень высокий риск. В них можно заработать больше 100% за год, но и риск потерь очень велик. Запрещено направлять в хайп-проекты все деньги, отведенные под инвестирование.

Источник