- Проведение инвестиционного анализа предприятия

- Что такое инвестиционный анализ

- Когда нужно проводить анализ?

- Функции инвестиционного анализа

- Задачи инвестиционного анализа

- Методы инвестиционного анализа

- Анализ реальных инвестиций

- Анализ финансовых инвестиций

- Порядок проведения анализа

- Пример анализа

- Основы анализа в сфере инвестиций

- Понятие и классификация инвестиционного анализа

- Субъекты и объекты ИА

- Методы стратегического ИА

- ИА проектного уровня

Проведение инвестиционного анализа предприятия

Главная цель существования любой коммерческой структуры – получение дохода. Одним из способов достижения этой цели является инвестирование. Вкладывать средства следует только после того, как проведен инвестиционный анализ. Он позволяет установить целесообразность выбранного способа инвестирования.

Что такое инвестиционный анализ

Инвестиционный анализ (ИА) – это комплекс мероприятий, нужных для формирования эффективного бизнес-плана, установления степени целесообразности инвестирования. Анализ позволяет обосновать выбранный способ инвестирования.

Когда нужно проводить анализ?

Инвестиционный анализ можно разделить на две категории:

- Предметный анализ. Исследование проводится до начала сделки. Оно принципиально для принятия решения о целесообразности инвестирования. В процессе осуществляется анализ всех аспектов, которые могут повлиять на ход инвестирования. Предметный анализ предполагает формирование целей инвестирования и задач. Рассчитывается степень риска. Определяется социальная значимость проекта и стратегия по управлению им.

- Временный анализ. Проводится на протяжении всего инвестиционного проекта.

ВАЖНО! Инвестиционный анализ является некраткосрочной мерой, но динамическим мероприятием. Его проведение в процессе реализации проекта позволяет скорректировать задачи и цели, повысить эффективность.

Как условия договора инвестирования строительства влияют на его квалификацию судом и на что обратить внимание при его составлении?

Функции инвестиционного анализа

Рассмотрим функции инвестиционного анализа:

- Формирование структуры сбора информации, нужной для эффективного инвестирования.

- Установление рисков, которые возможны на различных ступенях проекта по вложению средств.

- Поиск альтернативных способов инвестирования.

- Создание базы для принятия решений.

- Установление очередности инвестиционных мероприятий.

- Создание базы для принятия решений, касающихся привлечения средств.

ИА является многофункциональным инструментом.

Задачи инвестиционного анализа

Рассмотрим задачи ИА:

- Подбор источников финансирования, которые обеспечат ожидаемый результат.

- Выбор подходящих решений, касающихся инвестирования, которые повысят конкурентоспособность компании.

- Анализ степени риска для инвесторов.

- Определение степени доходности проекта.

- Повышение качества вложений.

Инвестиционный анализ позволяет сформировать базу под все этапы инвестиционного проекта.

ВАЖНО! Основная цель анализа – определение целесообразности и эффективности проекта. Просчитываются результат его реализации и выгоды от проекта. Если выгоды от инвестиций будут недостаточными, проект не будет утвержден.

Методы инвестиционного анализа

Для различных типов инвестиций предназначены различные методы анализа.

Анализ реальных инвестиций

Реальные инвестиции (РИ) отличаются от финансовых. Отличия определяют используемые методы. Рассмотрим их:

- Доход от реальных инвестиций можно ожидать только в долгосрочной перспективе (год или больше).

- Объем РИ достаточно большой.

- РИ обычно имеют непосредственную связь с долгосрочными целями компании.

Все рассматриваемые отличия должны быть учтены при проведении анализа. Исследование проводится по двум направлениям:

- Исследование экономической эффективности вкладов.

- Определение степени рисков.

Исследование экономической эффективности вкладов проводится такими способами, как:

- Учетная оценка. Основана на текущей оценке значений проекта. При этом не учитывается такой фактор, как время. Учетная оценка характеризуется простотой, а также наглядностью. Однако рассматриваемый метод считается вспомогательным.

- Динамический метод. Оценка проводится с учетом такого фактора, как время. Метод считается более точным.

Для оценки степени рисков применяются различные математические методы.

Анализ финансовых инвестиций

Анализ ФИ может выполняться множеством методов. Рассмотрим основные из них:

- Фундаментальный. Основная цель этого метода – оценка привлекательности ценных бумаг, динамика изменения их стоимости. В процессе анализируется глобальный рынок, отдельные отрасли. Данный метод позволяет исследовать фундаментальные вопросы.

- Технический. В его рамках формируется прогноз относительно стоимости ценных бумаг. Прогноз основывается на изменении цен в прошлом. Технический анализ позволяет определить оптимальный момент для покупки и реализации бумаг.

- Портфельный. В процессе осуществляется анализ инвестиционного портфеля. Основная цель метода – исследование соотношения значений доходности и риска, выбор оптимального портфеля.

Методы могут использоваться как по отдельности, так и в комплексе.

Порядок проведения анализа

Можно выделить следующие этапы инвестиционного анализа:

- Формирование информационной основы. Собираются сведения, на основании которых будет выполняться анализ.

- Проведение предварительного исследования. В частности, проводится предварительный анализ внешних факторов, условий инвестиционной среды.

- Оценка внешних факторов. На этом этапе исследуется сам рынок, внешние параметры, которые могут оказывать влияние на инвестиционную привлекательность.

- Исследование объема свободных средств в компании. Нужно это для того, чтобы определить размер денежных средств, которые будут направлены на инвестирование. На этом этапе также исследуется потенциал организации.

- Исследование экономической стабильности.

- Создание заключения об инвестиционном проекте, основанного на комплексе факторов.

- Проведение сравнительного анализа.

Этапы анализа могут варьироваться в зависимости от цели проведения исследования.

Пример анализа

Компанией используется оборудование для производства изделий. В этом году появилось оборудование с теми же функциями, однако оно более производительное, мобильное и быстрое. Приобретение техники позволит увеличить объем производства продукции, уменьшить затраты на изготовление. Первоначальная стоимость оборудования составила 32 тысячи долларов. По нему начислялась амортизация в течение 10 лет. На текущий момент стоимость оборудования составляет 15 тысяч долларов. Новое оборудование стоит 55 500 долларов. Срок его службы – 8 лет. После истечения этого времени оборудование будет превращено в лом. Стоимость этого лома составит 1 500 долларов.

Показатель производительности нынешнего оборудования равен 200 тысячам единиц готовых изделий в год. При эксплуатации нового оборудования рассматриваемое значение увеличится на 25%. Руководство организации уверено, что весь этот объем продукции удастся реализовать. Текущие траты на единицу продукта:

- 12 центов – выплата зарплат.

- 50 центов – затраты на сырье.

- 24 цента – накладные расходы.

При эксплуатации нового оборудования траты будут следующими:

- 8 центов – выплата зарплат.

- 47 центов – затраты на сырье.

- 16 центов – накладные расходы.

Траты на выплату зарплат снизились за счет того, что эксплуатация нового оборудования позволила уволить одного оператора. Процесс стал более автоматизированным. Траты на сырье сокращаются за счет того, что уменьшаются потери. На основании этих значений составляется таблица. В данном случае размер начальных инвестиций составляет 35 625 долларов (с вычетом дохода от продажи старого оборудования, налоговых вычетов).

Источник

Основы анализа в сфере инвестиций

Мы вновь возвращаемся к вопросам стратегии развития, инвестиционной политики, оценки эффективности инвестиционных проектов. Неотъемлемой частью управления бизнесом является сквозной аналитический инструмент, которым руководство компании пользуется всегда, когда нужно принять решение. Эта особая системная функция, опирающаяся на учет, задействуется для разных целей, главные из которых связаны с реальными инвестициями. Инвестиционный анализ как комплексное обеспечивающее средство инвестиционного процесса рассматривается в настоящей статье.

Понятие и классификация инвестиционного анализа

Мне нравится обращаться к фундаментальным понятиям управленческих событий и действий. Почему? Наверное, потому что без научного знания в тонких «материях» инвестиционной практики достаточно трудно разобраться. А одним из постулатов этого знания является понимание предмета исследуемых категорий, понятия которых позволяют выстроить аксиоматические основы для развития методологии. Мы находимся в понятийном поле инвестиционной сферы, и к прилагательному «инвестиционная(ый)» можем добавить:

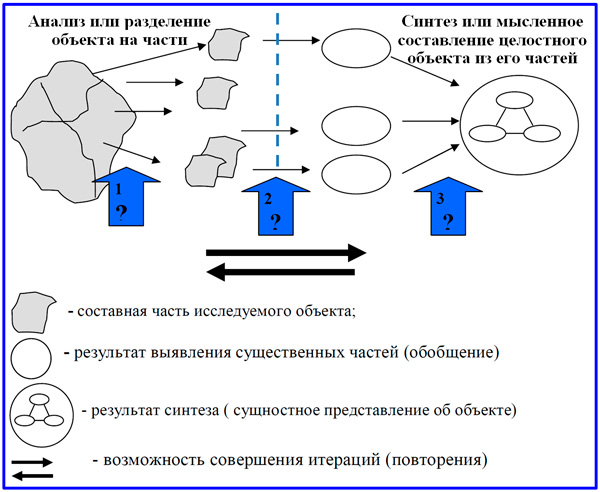

Понятия – это суть явления, и если семантика фраз отличается, значит, за ними стоит отличное содержание, имеющее в практике особый смысл. Обратите внимание, какое бы понятие из представленного перечня мы ни взяли, анализ имеет отношение к каждому из них. Разберем по элементам фразу «инвестиционный анализ» (ИА). С позиции научного метода анализ (от analysis (греч.) – расчленение, разложение) представляет собой процесс мысленного разделения исследуемого объекта на части. Аналитик спрашивает: «А что происходит по сути, каковы строение, состав, свойства и взаимосвязи частей объекта?». Суть никогда не лежит на поверхности, а значит, объект исследования необходимо препарировать или разделить на части.

Как известно, корректность анализа определяется по результатам синтеза объекта, позволяющего в той или иной мере прояснить сущность объекта, сравнить его с другими аналогичными объектами по критериям анализа и синтеза. Далее рассмотрим прилагательное «инвестиционный». Оно определяет специфику анализа, связанного с решениями на более высоком и более низком уровнях их принятия от стратегии до конкретных задач проектного типа. Выраженная позиция определяет основы понятия инвестиционного анализа.

В прикладном плане под ИА мы будем понимать комплексную аналитическую деятельность, направленную на получение обоснования принятия эффективного инвестиционного решения. Системы и методы инвестиционного анализа воспроизводят методологию финансово-экономического анализа, частью которого они являются. Стратегический тип ИА, оценка инвестиционных программ, проектов и отдельных операций формируют два взаимосвязанных контура аналитико-оценочных процедур.

В связи с наличием нескольких контуров, связанных с инвестициями, особое значение приобретает деление анализа на виды. Ниже представлена классификация ИА на основе ряда признаков. Основными признаками являются уровень и момент выполнения процедуры вне зависимости от ее типа.

Субъекты и объекты ИА

Содержание и структура инвестиционного анализа во многом определяется его субъектами, предметом и объектами. Под субъектами ИА мы будем понимать лиц, которые непосредственно делают анализ, и круг участников, в интересах которых он выполняется. При этом исполнителей разделим на лиц, участвующих в стратегическом ИА, и лиц, выполняющих инвестиционный анализ, связанный с проектным выбором и осуществлением реальных инвестиций. В анализе, предваряющем разработку инвестиционной стратегии, участвуют:

- директор по развитию;

- финансовый директор;

- коммерческий директор;

- главный инженер;

- руководители, представляющие центры инвестиций в компании.

В ИА, выполняемых на проектном уровне, названным руководителям отводится больше курирующая функция, а непосредственное исполнение анализа осуществляют:

- финансово-экономическая служба;

- бухгалтерия;

- служба маркетинга;

- служба главного технолога;

- отдел капитального строительства;

- другие службы, имеющие отношение к проекту.

Структура служб, участвующих в ИА проектов, может быть универсальной и формироваться под кампанию отбора и выбора проектов в портфель, а может создаваться под каждый проект в уникальном формате. ИА выполняют также и специализированные подразделения внешних заинтересованных лиц: банков, консалтинговых и страховых компаний. Субъекты, принимающие решения по итогам выполненного ИА, в своем составе имеют:

- инвесторов;

- руководителя компании;

- группу сессии стратегического планирования;

- кредитные комитеты банков;

- поставщиков и покупателей (в некоторых случаях);

- представителей других заинтересованных организаций и органов власти.

Предмет ИА определяется причинно-следственными связями финансовых процессов, протекающих в результате инвестиционной деятельности компании, параметрами сопутствующей социально-экономической эффективности. Итоги проведенных исследований дают возможность правильно оценить направления и размеры вложений, обосновать планы бизнеса, изыскать резервы улучшения процессов. Объектами ИА являются результаты действий соответствующего уровня.

- Модель стратегической инвестиционной позиции компании.

- План стратегических инвестиционных мероприятий.

- Структура и состав инвестиционного портфеля предприятия.

- Программы проектов.

- Локальные проекты.

- Отдельные инвестиционные операции, например, в финансовом секторе.

Структура вариантов системы ИА в компании зависит от отрасли деятельности, масштабов предприятия, уровня развития регулярного менеджмента. Как правило, она выстраивается сверху вниз от стратегии и от текущего момента к будущему, в котором по факту реализации проектных задач реализуется ретроспективный анализ. Пример состава и взаимосвязей ИА показан ниже.

Методы стратегического ИА

Разработка инвестиционной стратегии является частью общего стратегического процесса. Перед тем, как решения в данной сфере начнут приниматься, должна быть создана модель стратегической инвестиционной позиции. Она комплексно характеризует возможности развития предприятия по приоритетным направлениям развития инвестиционной деятельности. Системы и методы инвестиционного анализа для разработки стратегии делятся на три блока. Первый блок связан с исследованием макро- и микроокружения компании для получения цельной картины инвестиционной среды, в которой она действует:

Второй блок ИА имеет двойственную природу и использует основы финансового стратегического анализа. Он формирует предпосылки для решений по общей финансовой стратегии развития и по локальной инвестиционной стратегии. Содержание этой группы определяют следующие модели и методы:

- оценка эффективности бизнеса по методу SOFIA;

- модель устойчивого роста фирмы;

- оценка стоимости компании;

- матрицы финансовых стратегий компании.

Третий блок стратегического ИА обеспечивает решение задачи доработки идей, инвестиционных направлений, выявленных неопределенностей. В настоящем блоке используется три вида анализа: портфельный, сценарный и экспертный. Под портфельным анализом понимается этап маркетингового анализа, на котором выполняется сравнение единиц бизнеса и вырабатываются рекомендации по приоритетам выделения ресурсов на их развитие.

При проведении исследований практически всегда остаются несколько сфер стратегической неопределенности, способные нести в себе серьезные угрозы будущей реализации. Избежать их позволяет сценарный метод ИА. Самый простой прием основан на рассмотрении трех вариантов развития событий в результате инвестиционных моделей пессимистичного, оптимистичного и наиболее вероятного сценариев.

Виды первого блока общеизвестны из стратегического менеджмента, поэтому я ограничусь характеристиками методов ИА финансового блока. Модель SOFIA – это не только комплекс методов финансового стратегического управления, но и цельная система финансового менеджмента, в которой особое внимание уделяется инвестиционной стратегии, ее оценке и реализации. Основные компоненты этой системы показаны ниже.

В модели устойчивого роста фирмы оценивается соразмерность скоростей увеличения выручки от продаж, прибыли, активов, собственно капитала и долгов компании. Метод позволяет подготовить решения по стратегической балансировке финансов, в том числе и в инвестиционной сфере. Оценка стоимости компании позволяет оценить эффективность управления бизнесом в прошлые периоды. С помощью матриц финансовых стратегических моделей (авторство BCG) возникает понимание, есть у компании возможности для инвестирования или нет.

ИА проектного уровня

Анализ инвестиционных проектов главной задачей ставит получение выводов, позволяющих выбрать проекты к реализации, обеспечить достижение намеченных результатов в ходе мониторинга выполнения и скорректировать инвестиционный процесс по итогам их закрытия. Ниже вашему вниманию представлен алгоритм выбора проекта на основе ИА. Анализ эффективности инвестиционных проектов занимает центральную часть финансово-экономического анализа, который, в свою очередь, является основным ИА в системе комплексной оценки плана стратегических инвестиционных мероприятий.

Локальные задачи ИА проекта в свой состав включают следующее.

- Оценку соблюдения требуемых условий инвестирования в проект согласно инвестиционной политике и стратегии.

- Обоснование источников финансирования проекта и их стоимости.

- Установление факторов, оказывающих влияние на результаты проекта, по факту отличающиеся от плановых значений.

- Нахождение приемлемого для инвестора соотношения риска и доходности по проекту.

- Формирование рекомендаций по повышению качества и результативности инвестиций в дальнейшей практике на основании ретроспективных обобщений.

Выше представлена образная модель перехода от трех стратегий к методам ИА проектов на основе параметров эффективности. Следует подчеркнуть то обстоятельство, что методы анализа инвестиционных проектов строятся на оценке денежных потоков как реальных событий практической плоскости. Этим ИА отличается, например, от анализа хозяйственной деятельности предприятия. АХД в основу исследования ставит доходно-расходную концепцию оценки эффективности, основанную на принципе начисления, а не кэш-фло.

Среди применяемых методик ИА проектов следует назвать следующие виды анализов и оценки:

- эффективности проекта в целом;

- эффективности участия в проекте;

- эффективности проекта с учетом инфляции (в прогнозных и дефлированных ценах);

- источников инвестиционных ресурсов;

- эффективности проекта с применением имитационных моделей;

- финансовой устойчивости;

- рисковых аспектов реализации проекта;

- влияния реализации проекта на показатели эффективности всей компании.

В настоящей статье мы рассмотрели инвестиционный анализ в коммерческой организации с позиции двух уровней: стратегического и проектного. Естественно, что оба этих аспекта тесно взаимосвязаны и составляют логическую последовательность от разработки инвестиционной стратегии и политики до решения конкретных проектных задач. «За бортом» нашего внимания остался ИА финансовых инвестиций, и это не представляет проблемы, поскольку статьи на данную тему планируются. Во всяком случае, на мой взгляд, введение в предметную область инвестиционного анализа состоялось, и мы получили возможность далее детально разбирать конкретные прикладные инструменты.

Источник