- Теория инвестиций q- Тобина

- Q-теория инвестиций Дж. Тобина

- Теория q-Тобина и ее применение в современной российской экономике

- Сущность теории q-Тобина

- Готовые работы на аналогичную тему

- Применение коэффициента Тобина в российской экономике

- Оценка инвестиционного потенциала в условиях российской экономики

- Q – теория инвестиций Джеймса Тобина

Теория инвестиций q- Тобина

Джеймс Тобин предложил оценивать разрыв между существующей и оптимальной величинами основного капитала на основе информации, которую дает фондовый рынок. Для этого используется переменная q, которая равна отношению рыночной стоимости фирмы (согласно оценке фондового рынка) к стоимости капитала фирмы. Тобин показал, что q является хорошим индикатором функционирования фирмы и прибыльности инвестиций. Если q высок (больше единицы), то это означает, что оптимальный уровень капитала превышает существующий и, следовательно, инвестиции должны быть также велики. Обозначим через K существующий уровень капитала фирмы, а через V — рыночную стоимость фирмы, которая равна приведенному потоку дивидендов, тогда коэффициент q можно записать, как q = V/K (будем рассматривать однопродуктовую экономику, а потому цены не фигурируют в выражении для q). Как показал Хаяши (Hayashi, 1982), если производственная функция обладает постоянной отдачей от масштаба, то q также может быть подсчитано, как изменение стоимости фирмы в результате увеличения запаса капитала на единицу (то есть, среднее q равно предельному q). Учитывая это, рассмотрим предельное q, которое можно представить следующим образом.

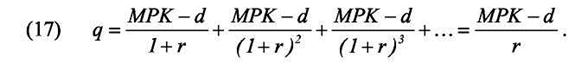

Предположим, что запас капитала постоянен, а, значит, предельный продукт капитала также постоянен. Тогда дополнительная единица капитала увеличивает прибыль (до выплаты дивидендов) на величину, равную MPK-d, где d-норма амортизации. Приведенная стоимость потока дополнительных дивидендов равна предельному q:

Из соотношения (17) находим, что, если q больше единицы, то MPK>r+d, откуда следует, что капитал нужно увеличивать и наоборот, если q меньше единицы, то MPK

Источник

Q-теория инвестиций Дж. Тобина

Одна из наиболее простых и популярных современных инвестиционных теорий – q-теория инвестиций, предложенная Джеймсом Тобином (1918-2002). В данном теоретическом построении предпринимается попытка установить связь между стоимостью фирмы на рынке ценных бумаг (фондовом рынке) и разницей между наличным капиталом K и требуемым для будущего периода капиталом K*.

Величина q представляет собой отношение цены фирмы на фондовом рынке к ее восстановительной цене или, как принято говорит в российской экономической литературе, к восстановительной стоимости. Цена фирмы на фондовом рынке представляет собой сумму денег, которую покупатели готовы заплатить в определенный момент времени за все ее акции. Восстановительная стоимость фирмы или, точнее, восстановительная стоимость ее капитала представляет собой затраты на приобретение на рынке товаров аналогичных зданий, сооружений, машин, оборудования и нематериальных активов, которые равны по производственным возможностям основному капиталу фирмы. Например, если цена всех акций фирмы на фондовом рынке равна 2 млрд. руб., а основной капитал, равный по производственным возможностям основному капиталу фирмы, можно приобрести на рынке товаров за 1 млрд. руб., величина q будет равна двум (q = 2 млрд. руб./1 млрд. руб. = 2).

В соответствии с q-теорией считается, что, если q > 1, то требуемый для будущего периода капитал больше имеющегося (K* > K). Инвестиции в развитие данной компании должны быть значительными. Если q

Предположим для простоты анализа, что затраты предприятия равны амортизации основного капитала. Тогда общая сумма прибыли, получаемой на единицу капитала, равна (MPK – d), где MPK – предельная производительность капитала показывающая, насколько увеличивается продукт при росте капитала на единицу, d – удельные амортизационные отчисления или затраты основного капитала на единицу производимой продукции (для упрощения можно принять их равными всем производственным затратам). Пусть MPK, d, r = const, то есть не меняются во времени. Любой инвестор сравнивает получаемую прибыль на единицу вложенного капитала с нормой процента r, то есть с тем доходом, который он мог бы получить если бы вложил ту же сумму, например, на депозит в банке. Следовательно, в данном случае величина q может быть определена иным образом:

Под предельной производительностью капитала понимается максимальное увеличение выпуска продукции при увеличении капитала на единицу. Применительно к макроэкономическому анализу это максимальное увеличение валового национального продукта при увеличении основного капитала общества на единицу. Если ВВП является функцией от капитала, то его предельная производительность будет равна

Очевидно, что q > 1, если MPK > r + d и q r + d, то K K*.

Следовательно, q-теория Джеймса Тобина представляет фондовый рынок в качестве индикатора, показывающего, необходимо ли увеличивать имеющийся основной капитал. Когда q > 1, то есть цена единицы капитала на фондовом рынке выше стоимости приобретения единицы этого капитала на рынке товаров, то имеющаяся величина основного капитала. должна быть увеличена до требуемого значения K* Если q

Для отдельных фирм подтверждена зависимость колебаний величины q и инвестиций. Исследования по экономике США показали, что существует зависимость между усредненным для экономики в целом значением показателя q и общим уровнем инвестиций. Однако, эта зависимость слаба. Следовательно, показатель q в полной мере не может быть использован для объяснения инвестиционных циклов. Однако, изменение показателя q говорит о тенденциях инвестиций, а, следовательно, об изменении значительной части совокупного спроса в экономике. Кроме того, показатель q характеризует связь между рынком реальных инвестиций (а, следовательно, и агрегированным спросом) и финансовым рынком, прежде всего рынком корпоративных ценных бумаг. Последние два обстоятельства описывают значение показателя q для макроэкономического анализа.

Дата добавления: 2016-12-16 ; просмотров: 5219 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Источник

Теория q-Тобина и ее применение в современной российской экономике

Вы будете перенаправлены на Автор24

Сущность теории q-Тобина

Коэффициент Тобина – это показатель, выражающий отношений реальной стоимости компании к количеству средств, необходимых для создания идентичного производства.

Восстановительная стоимость показывает то количество затрат, которое позволит приобрести все активы предприятия. Расчет коэффициента Тобина q проводится по следующей формуле:

где $P$ – размер рыночной капитализации, $C$ – стоимость всех активов компании.

Рыночная капитализация – это полная стоимость объекта хозяйствования, рассчитанная в текущих рыночных ценах. Для акционерных обществ капитализация выражается через произведение текущей стоимости акций на их количество.

В результате расчетов могут получиться следующие значения:

Готовые работы на аналогичную тему

- q = 1, если балансовая стоимость активов и их рыночная стоимость совпадают.

- q > 1, если рыночная стоимость превышает балансовую.

- q

Коэффициент Тобина выше единицы показывает, что при расчетах не были учтены определенные активы. Его высокое значение увеличивает инвестиционную привлекательность объекта, что стимулирует приток капитала. Показатель меньше единицы свидетельствует о том, что рынок недооценивает компанию. Практические данные свидетельствуют о том, что коэффициент Тобина остается стабильным в долгом периоде. Компании с его высоким значением, как правило, выпускают уникальную высоко конкурентную продукцию и тяготеют к монополизации рынка.

Исследования показали, что компании с дифференцированным продуктом показывают более низкое значение коэффициента из-за недоверия покупателей к таким производителям.

Рост цен на акции еще не повод для увеличения инвестиций. Привлечение капитала и более интенсивное его использование строится на дополнительном анализе будущих процентных ставок и приведенной стоимости ожидаемых доходов.

Применение коэффициента Тобина в российской экономике

Последствия мирового финансового и экономического кризиса привели к экономической рецессии во многих странах. Общей тенденцией для экономических колебаний остается опережающий характер инвестиций. Поэтому изучение проблем реального сектора, поиск методов выхода из стагнации зависит от исследования влияния кризиса на инвестиционную деятельность.

Теория Тобина По данной теме мы уже выполнили реферат теория фирмы Р.Коуза подробнее предполагает, что инвестиции в компанию могут произойти в любой момент времени при условии роста ее стоимости. Коэффициент q показывает производную стоимости фирмы и объем капитала, находящийся в ее распоряжении. Более современный взгляд на инвестиции предлагает дополнительно использовать альтернативную теорию, которая состоит в следующем. Неэффективный рынок капитала изменяет объем инвестиций не только в зависимости от стоимости активов, но и от объема свободных финансовых средств, которыми располагает компания.

Динамика российского фондового рынка показывает свою неэффективность, а значит, теория ликвидности более точно описывает данные. Кроме того, она позволяет исследовать влияние государственной поддержки бизнеса в условиях экономического кризиса. Однако, теория Тобина рассматривает не только инвестиционную привлекательность предприятия. Ученый предположил, что инвесторы выбирают между доходом и риском потерь, поэтому предпочитают распределять свои вложения. Таким образом, они могут снизить общий уровень риска по портфелю.

Коэффициент q отражает не только отношение рыночной стоимости компании к ее восстановительной стоимости, но и учитывает конъюнктуру рынка, условия денежно-кредитной и бюджетной политики государства.

Коэффициент Тобина описывает:

- Балансовую стоимость активов компании.

- Текущее «настроение» рынка.

- Интеллектуальный капитал компании.

Сложность возникает при оценке человеческого потенциала компании, так как сегодня он является основным фактором роста предприятия.

Оценка инвестиционного потенциала в условиях российской экономики

Инвесторов интересует потенциал предприятия, возможность окупить свои вложения. Поэтому необходимо оценивать параметр эффективности использования вложенных средств. Важность анализа заключается в том, что вложения носят целевой характер, поэтому окупаемость будет зависеть от цели и от методов ее достижения. Инвесторы прибегают к сравнению различных проектов. Анализ включает в себя исследование:

- Чистого дисконтированного дохода.

- Индекса доходности.

- Срока окупаемости.

- Точки безубыточности.

- Внутренней нормы доходности.

Метод расчета коэффициента Тобина основанный на калькуляции расходов подразумевает оценку долгов по привилегированным и обыкновенным акциям, рыночную стоимость облигаций. В этом случае восстановительная стоимость рассчитывается как балансовая стоимость активов с учетом влияния амортизации и инфляции. Для оценки работы российских компаний возможно применение простого расчета q – коэффициента.

При расчетах может использоваться предельный показатель коэффициента и его среднее значение. Теория Тобина хорошо работает в отраслях, где действует небольшое количество компаний. В таких нишах легче прогнозировать влияние факторов. Расчет коэффициента отличается свой простотой. Российские компании часто публикуют бухгалтерскую информацию за прошедший год. Этих данных вполне достаточно для приблизительной оценки инвестиционного потенциала компании. Кроме того, коэффициент Тобина показывает, насколько прирост активов повлияет на увеличение стоимости предприятия. Если прирост будет больше, чем расходы на приобретение активов, то инвестиционный потенциал компании можно считать высоким.

Таким образом, коэффициент Тобина – это параметр, оценка которого позволяет принять решение об инвестициях. Высокий инвестиционный потенциал говорит о размере капитальных затрат предприятия. Его обороты растут, производственная деятельность расширяется, что гарантирует возврат даже долгосрочных инвестиций.

Источник

Q – теория инвестиций Джеймса Тобина

Обратимся к так называемой q–теории инвестиций, предложенной Джеймсом Тобином ([10]). В данном теоретическом построении предпринимается попытка установить связь между стоимостью компании на рынке ценных бумаг (фондовом рынке) и разницей между наличным капиталом K и требуемым для будущего периода капиталом K*+1.

Величина q есть отношение цены компании на фондовом рынке к ее восстановительной цене или, как принято говорит в российской экономической литературе, к восстановительной стоимости. Цена компании на фондовом рынке представляет собой сумму денег, которую покупатели готовы заплатить в определенный момент времени за все акции данной компании. Восстановительная стоимость компании или, точнее, восстановительная стоимость капитала компании представляет собой затраты на приобретение на рынке товаров аналогичных зданий, сооружений, машин, оборудования и нематериальных активов, которые равны по производственным возможностям основному капиталу компании. Например, если цена всех акций компании на фондовом рынке равна 2 млрд. руб., а основной капитал, равный по производственным возможностям основному капиталу компании, можно приобрести на рынке товаров за 1 млрд. руб., величина q будет равна двум (q = 2млрд. руб./ 1 млрд. руб. = 2).

В соответствии с q – теорией считается, что, если q>1, то требуемый для будущего периода капитал больше имеющегося (K*+1>K). Инвестиции в развитие данной компании должны быть значительными. Если q

|

Ясно, что q>1, если MPK r+d, то K K*.

Следовательно, q – теория Джеймса Тобина представляет фондовый рынок в качестве индикатора, показывающего, необходимо ли увеличивать имеющийся основной капитал. Когда q>1, то есть цена единицы капитала на фондовом рынке выше стоимости приобретения единицы этого капитала на рынке товаров, то имеющаяся величина основного капитала. должна быть увеличена до требуемого значения K*. Если q

2. В макроэкономике принято выделять три основные составляющие инвестиций:

· инвестиции в основной капитал;

· инвестиции в запасы;

· инвестиции в жилищное строительство.

3. Существенным фактором, определяющим объем инвестиций в основной капитал, является скорость, с которой фирмы переходят от имеющегося основного капитала к его требуемой величине. Период времени, отделяющий момент начала создания основного капитала от момента получения эффекта от его введение в действие, определяется как инвестиционный лаг. В связи с существованием инвестиционного лага, объем требуемого основного капитала в экономике в целом находится в положительной зависимости не только от величины продукта общества в данном году, но и от его величины в последующие годы. Одновременно требуемый основной капитал находится в обратной зависимости от величины издержек использования капитала.

4. В Российской экономической литературе инвестиции в основной капитал структурируются двояким образом:

а) рассматривается технологическая структура, понимаемая как соотношение долей инвестиций в машины и оборудование, инвестиций в здания, сооружения в сумме с прочими инвестициями в их общем объеме;

б) анализируется воспроизводственная структура, которая теоретически правильно должна быть определена как соотношение инвестиций на простое и расширенное воспроизводство основного капитала в их общем объеме.

5. Издержки использования капитала тем выше, чем выше реальная норма процента и норма амортизации. Налогообложение так же оказывает влияние на издержки использования капитала: чем выше инвестиционная налоговая скидка, тем они ниже и, следовательно, выше стимулы к инвестициям.

6. Инвестиции в основной капитал оказывают воздействие на величину валового национального продукта с определенным запаздыванием, значение которого определяется инвестиционным лагом.

7. На практике при принятии решений об инвестициях экономические субъекты используют расчет окупаемости инвестиций, приводя (дисконтируя) затраты и результаты к единому моменту времени. Использование метода дисконтирования особенно наглядно демонстрирует зависимость динамики инвестиций от величины нормы процента в экономике.

Библиография к разделу 1.

1. Интернет: сайт ИЭПП www.%20iet.ru/trend/2002/razd3.pdf по состоянию на 16.06.2003.

2. Дорнбуш Р., Фишер С. Макроэкономика. Гл. 9.

3. Мэнкью Н. Макроэкономика. Гл. 10, пп. 10-3, 17.

4. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Гл. 17. С. 319 — 321.

6. Джефри Сакс, Фелипе Ларрен Б. Макроэкономика. Глобальный подход. М.: Дело, 1996. Гл. 5.

7. Баранов А.О. Инвестиционный лаг в воспроизводстве общественного продукта и фондов. Новосибирск: Наука. Сиб. отд-ние, 1991. Гл. 1.

8. Российская Федерация в 1992 году. М.: Респ. информ.-издат. центр, 1993. С. 530 — 532.

9. Ермилов А.П. Механизм инвестиционного цикла при капитализме. Новосибирcк: Наука. Сибирское отд-ние. 1986.

10. J. Tobin. A General Equilibrium Approach to Monetary Theory. Journal of Money. Credit and Banking. Feb. 1969.

Раздел 2. Модель открытой экономики

Внешнеэкономические связи играют существенную роль в формировании продукта любой страны. Если говорить о России, то после начала перехода к рыночной системе развития она стала страной с весьма открытой экономикой. По данным Госкомстата РФ в 2000 г. экспорт составлял примерно 42 % от ВВП, а импорт – примерно 18 % от ВВП ([3], с. 36 – 37).[2] Однако значение внешнеэкономических связей не исчерпывается внешнеторговым оборотом. Огромное влияние на развитие экономики страны оказывает движение капиталов. Нерезиденты могут инвестировать свои капиталы в развитие экономики данной страны, приобретать государственные и корпоративные ценные бумаги. Резиденты могут экспортировать капитал с целью вложений в другие страны в виде прямых инвестиций или в виде приобретения других активов (иностранных государственных ценных бумаг, ценных бумаг зарубежных корпораций). Значение движения капиталов для России наглядно продемонстрировал финансовый кризис августа 1998 г., когда нерезиденты, владевшие значительной долей российских государственных ценных бумаг, опасаясь потерять свои активы, начали их массовую продажу, на полученные рубли стали покупать доллары, что в конечном итоге могло привести Центральный банк России к ситуации полной потери золотовалютных резервов. В результате государство объявило о своей неплатежеспособности (дефолте), а Центральный банк России в считанные дни девальвировал рубль в несколько раз.

Поэтому модель IS–LM, описывающая равновесное состояние на рынке товаров и рынке активов, была модифицирована в направлении учета внешнеэкономических связей с целью более адекватного отражения реальных процессов в народном хозяйстве. Эта модификация впервые была выполнена в 60-х годах XX века американскими экономистами Робертом Манделлом и Маркусом Флемингом. Поэтому модель IS–LM для открытой экономики часто называют моделью Манделла – Флеминга. Прежде чем перейти к этой модели введем несколько важных понятий.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник