- CAPM — Capital Asset Pricing Model (Модель оценки финансовых активов)

- Описание CAPM. Объяснение Capital Asset Pricing Model (Модель оценки финансовых активов).

- Формула CAPM

- Инвестирование в индивидуальные ценные бумаги

- Предположения Модели оценки финансовых активов

- САРМ. Модель ценообразования активов (Capital Asset Pricing Model)

CAPM — Capital Asset Pricing Model (Модель оценки финансовых активов)

Оценка акций, ценных бумаг, деривативов и/или активов путем соотношения риска и ожидаемого дохода. Объяснение Capital Asset Pricing Model (Модель оценки финансовых активов) (CAPM) William Sharpe

Capital Asset Pricing Model (Модель оценки финансовых активов) (CAPM) — экономическая модель для оценки акций, ценных бумаг, деривативов и/или активов путем Соотношения риска и ожидаемого дохода. CAPM основывается на той идее, что инвесторы требуют дополнительный ожидаемый доход (рисковую премию), если их просят взять на себя дополнительный риск.

Описание CAPM. Объяснение Capital Asset Pricing Model (Модель оценки финансовых активов).

CAPM была разработана Treynor (’61), Sharpe (’64) и Lintner (’65). Введя понятия систематического и специфического риска, она расширила теорию портфельного выбора (portfolio theory). В 1990, William Sharpe стал лауреатом Нобелевской премии по экономике. «За его вклад в теорию ценообразования финансовых средств, так называемую Capital Asset Pricing Model (Модель оценки финансовых активов) (CAPM).»

Модель CAPM утверждает, что ожидаемый доход, который потребуют инвесторы равен: ставке по безрисковой ценной бумаге плюс рисковая премия. Если ожидаемый доход не равен или выше, чем требуемая доходность, то инвесторы откажутся инвестировать, и инвестиции не будут сделаны.

CAPM анализирует портфельный риск в форме Систематического риска (systematic risk) и Специфического риска (specific risk). Систематическим риском обладает рыночный портфель (market portfolio). Когда происходят движения на рынке, каждый индивидуальный актив подвергается влиянию в той или иной степени. В той степени, в какой актив движется вместе с изменениями на рынке, он подвержен систематическому риску. Специфическим риском называется риск уникальный для индивидуального актива. Он представляет составляющую доходности актива, не взаимосвязанную с общими движениями на рынке.

Согласно CAPM, рынок компенсирует инвесторов за принятие систематического риска, но не за принятие специфического риска. Это потому, что специфический риск можно диверсифицировать. Когда инвестор держит рыночный портфель, каждый индивидуальный актив в портфеле подвержен специфическому риску. Но посредством диверсификации, чистая подверженность инвестора риску составляет лишь систематический риск рыночного портфеля.

Формула CAPM

Формула CAPM является следующей:

Ожидаемая доходность/Expected Security Return = Безрисковая доходность/Riskless Return + Beta x (Ожидаемая премия за рыночный риск/Expected Market Risk Premium)

Или:

r = Rf + Beta x (RM — Rf)

где:

— r норма ожидаемого дохода по ценной бумаге;

— Rf ставка «безрисковой» инвестиции, т. е. по денежным средствам;

— RM норма доходности сопоставимого типа актива.

Beta — совокупный риск от инвестирования в общий рынок, как например, на Нью-Йоркской фондовой бирже. Beta, по определению приравнивается точно к 1.00000 .

Каждая компания также имеет Beta. Beta компании — риск компании по сравнению с Beta (риском) общего рынка. Если компания имеет Beta 3.0, то предполагается, что ее активы в 3 раза более рискованны, чем общий рынок. Beta показывает волатильность ценной бумаги, относительно типа актива.

Инвестирование в индивидуальные ценные бумаги

Следствием CAPM является то, что инвестирование в индивидуальные акции бесполезно, потому что можно дублировать параметры доходности и риска любой ценной бумаги, просто используя правильное соотношение денежных средств с соответствующим типом активов. This is why преданные последователи CAPM избегают ценных бумаг, и вместо строят портфели просто из дешевых индексных фондов.

Предположения Модели оценки финансовых активов

Примечание! Модель оценки финансовых активов — модель при прочих равных условиях. Она действительна только в пределах определенной совокупности предположений. Предположения:

- Инвесторы — это люди, нерасположенные к риску, которые максимизируют ожидаемую полезность своего благосостояния на конец периода. Последствие: Это модель на один период. Инвесторы имеют однородные ожидания (убеждения) о прибылях актива. Последствие: все инвесторы воспринимают идентичные допустимые множества. Это означает, что все имеют одинаковую информацию на определенный момент времени. Прибыли актива распределены согласно нормальному распределению. Существуют безрисковые активы, и инвесторы могут занять или одолжить неограниченное количество этого актива по постоянной ставке: безрисковой ставке. Существует определенное количество активов, и их количество зафиксированно в рамках одного периода. Все активы совершенно делимы и оцениваются в совершенной конкурентной среде. Последствие: например, человеческий капитал не существует (он неделим и им нельзя обладать как активом). Рынки без отклонений, и информация ничего не стоит и одновременно доступна всем инвесторам. Последствие: ставка на заемный капитал приравнивается ссудному проценту. Отсутствуют несовершенства рынка такие как: налоги, регулирование или ограничения по короткой продаже.

Обычно, все предположения, упомянутые выше, недействительны и невыполнимы. Однако, CAPM, так или иначе, остается одной из наиболее используемых инвестиционных моделей для определения риска и доходности.

Источник

САРМ. Модель ценообразования активов (Capital Asset Pricing Model)

Распространенным подходом к оценке уровня премий за акционерный риск, применяемым на практике основными инвестбанками и аудиторами, является модель САРМ (Capital Asset Pricing Model), другое название – модель ценообразования на рынке капитальных финансовых активов, изредка в учебной литературе встречается аббревиатура МОДА, то есть «модель оценки долгосрочных активов».

Модель CAPM, чаще всего, применяется для объяснения динамики курсов ценных бумаг и функционирования механизма, посредством которого инвесторы могли бы оценивать влияние инвестиций в предполагаемые ценные бумаги на риск и доходность их портфеля.

Концепция этой модели была разработана в 1950-х гг. в США Гарри Марковицем [1], дальнейшее развитие модель получила в работах Jack Treynor (1961-1962гг.), William Sharpe (1964г.), John Lintner (1965г.) и Jan Mossin (1966г.).

Суть САРМ модели заключается в следующем: предполагая существование высоколиквидного эффективного рынка финансовых активов, можно прийти к выводу о том, что величина требуемой отдачи на средства, вложенные в какой-либо актив, определяется не столько специфическим риском, присущим конкретному активу, сколько общим уровнем риска, характерным для фондового рынка.[2]

Такой вывод может показаться противоречащим здравому смыслу – инвестору должен быть компенсирован тот риск, который он принимает, вкладывая ресурсы в капитал компании. Логика модели базируется на том, что инвестор диверсифицирует свои вложения и, хотя для разных вложений, входящих в портфель активов инвестора, характерен разный профиль риска, зачастую потери от одного актива могут быть компенсированы доходами по другому активу, что существенным образом снижает реальный уровень риска, принимаемого на себя инвестором.

Математически формула определения ожидаемой ставки доходности на долгосрочный актив имеет следующий вид:

где,

Rf — доходность безрисковых активов, под которой, как правило, понимают доходность государственных ценных бумаг;

Rm — ожидаемая средняя норма прибыли рыночного портфеля;

(Rm-Rf) — премия за риск вложения в акции (в ряде учебных пособий премия за рыночный риск принимается равной 5%);

β — коэффициент, характеризующий чувствительность оцениваемой ценной бумаги к изменениям рыночной доходности (рассчитывается по статистическим данным и выражает вариабельность доходности ценной бумаги по отношению к среднерыночной доходности).

Смысл модели CAPM заключается в том, что требуемая (рыночная) доходность собственного капитала есть безрисковая ставка доходности, увеличенная на риски, соответствующие акционерному капиталу.

Применительно к российской практике можно говорить о двух подходах для расчета по модели CAPM для компаний из развивающихся рынков.

Подходы к расчету модели CAPM:

Страновой риск корректируется на β-коэффициент

Страновой риск не корректируется на β-коэффициент

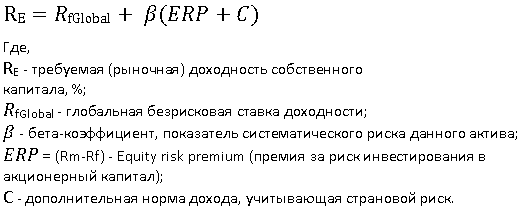

Если страновой риск корректируется на β-коэффициент, формула для CAPM принимает следующий вид:

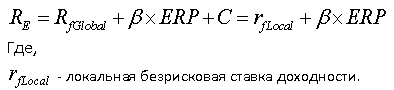

В случае, когда страновой риск не корректируется на β-коэффициент, формула для CAPM принимает следующий вид:

Для непубличных компаний вышеприведенные формулы CAPM для расчета ставки дисконтирования могут дополняться показателями S1 и S2 — премиями за малый размер и специфические риски соответственно.

где,

S1 — дополнительная норма дохода за риск инвестирования в конкретную компанию;

S2 — дополнительная норма дохода за риск инвестирования в малую компанию.

Говоря о безрисковой ставке, следует пояснить, что различают несколько безрисковых ставок: глобальную безрисковую ставку и локальную безрисковую ставку.

Глобальная безрисковая ставка – ставка по государственным облигациям США, Англии, Германии и Швейцарии. (Информацию по американским государственным облигациям можно найти тут). В качестве глобальной безрисковой ставки доходности правильнее выбирать ставку доходности по 10-летним американским государственным облигациям.

Локальная безрисковая ставка – ставка по российским государственным облигациям номинированным в рублях (данные о ставке можно посмотреть здесь).

Среднерыночная доходность (Rm) представляет собой доходность рыночного портфеля. В качестве данного показателя берут, например, среднюю доходность по акциям, включенным в рыночный портфель, используемый для расчета какого-либо общеизвестного индекса (Индекс ММВБ, Nikkei 225 и т.п.), данные значения легко можно найти в открытом доступе.

Безрисковая доходность (Rf) представляет собой, ожидаемый среднегодовой темп прироста экономики в долгосрочной перспективе, но с поправкой на изменение краткосрочной ликвидности и инфляцию. Единого мнения в отношении значения показателя нет. Так, американские финансовые аналитики полагают, что в качестве доходности безрисковых активов следует брать доходность по казначейским обязательствам, но вот какие обязательства использовать долго- или краткосрочные, – единства нет.

Разницу между среднерыночной нормой доходности акций и безрисковой ставкой (Rм — Rf) называют премией за риск вложения в акции (equity risk premium, ERP).

Размер премии за риск инвестирования в акционерный капитал, ERP. В качестве ERP можно взять готовую цифру из верифицированного источника аналитических данных. К примеру для России, на 01.01.2015 ERP составлял 13,72%, а для западных компаний обычно эта премия варьируется в диапазоне 3,5% — 6%.

Бета-коэффициент характеризует чувствительность оцениваемой ценной бумаги к изменениям рыночной доходности (рассчитывается по статистическим данным и выражает вариабельность доходности ценной бумаги по отношению к среднерыночной доходности – доходности того или иного фондового индекса).

β-коэффициент выражает меру систематического риска для акций компании. Величина коэффициента определяется на основе анализа ретроспективных данных соответствующими статистическими службами фирм, специализирующихся на рынке информационно-аналитических услуг, инвестиционными и консалтинговыми компаниями и публикуется в финансовых справочниках и периодических изданиях, анализирующих фондовые рынки. Общий алгоритм расчета показателя в следующей таблице:

Общий алгоритм расчета показателя

| № п/п | Локальный β (долл.) | Локальный β (руб.) |

|---|---|---|

| 1 | Стандартное отклонение доходности RTSI | Стандартное отклонение доходности ММВБ |

| 2 | Стандартное отклонение доходности конкретного эмитента | Стандартное отклонение доходности конкретного эмитента |

| 3 | Корреляция доходностей RTSI и акций конкретного эмитента | Корреляция доходностей ММВБ и акций конкретного эмитента |

| 4 | Бета-коэффициент = стр. 2 x стр. 3 / стр. 1 | |

Отметим, информацию о бета-коэффициенте публичных компаний можно взять в виде готовой цифры из открытых источников, к примеру, для акций ГМК «Норильский никель» на 25.12.15 значение коэффициента равно 0,88.

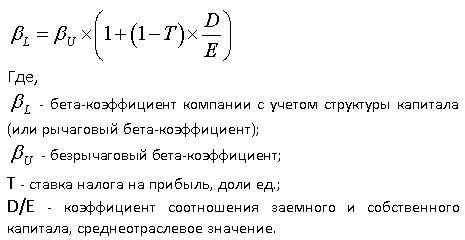

Если необходимо рассчитать значение бета-коэффициента для непубличной компании, то можно воспользоваться формулой Хамады [6]:

Рассмотрим пример расчета бета-коэффициента для непубличной компании, занимающейся производством пищевых продуктов (скачать).

Известны достаточно простые алгоритмы, позволяющие найти приблизительное значение бета-коэффициента для данной ценной бумаги. Пусть Kij — доходность акций i-й компании в j-м году, a Kmj — доходность на рынке в среднем (j = 1, 2, . n) за все анализируемые периоды. Если к рынку применима модель САРМ, то, как следует из модели, β-коэффициент представляет собой коэффициент эластичности, а его значение можно рассчитать как отношение приращения доходности акций i-й компании (ΔKij) к приращению среднерыночной доходности (ΔKmj):

Алгоритм, задаваемый формулой, весьма приблизителен, поскольку приращения можно считать различными способами. Достаточно часто используется следующий вариант расчета β:

- определяются средние (например, по годам) значения доходности акций данной компании и по рынку в целом;

- строится уравнение линейной регрессии, отражающее зависимость средней доходности акций данной компании от доходности на рынке в среднем;

- коэффициент регрессии (т.е. коэффициент при параметре Km) и будет бета-коэффициентом.

Так как данные для расчета CAPM базируются на процентных ставках номинированных в долларах США, то при использовании рублевых денежных потоков необходимо скорректировать полученную величину ставки дисконтирования по следующей формуле:

где,

Rrur — ставка дисконтирования, номинированная в рублях;

Rusd — ставка дисконтирования, номинированная в долларах США;

Brur — доходность по рублевым государственным облигациям России;

Busd — доходность по еврооблигациям России, номинированным в долларах США.[4]

Одним из основных преимуществ в применении модели является то что, модель CAРM позволяет учесть влияние внешних факторов, не зависящих от хода реализации проекта, – страновые и политические риски, ставки доходности (без рисковые, отраслевые и среднерыночные). При этом, правда, следует учитывать и ее недостатки, к которым можно отнести:

- Имеет прямое отношение только к компаниям, которые являются открытыми акционерными обществами и, следовательно, их акциями торгуют на фондовых рынках.

- Вызывает затруднения при определении, какие из вложений можно считать без рисковыми, применим только к компаниям, которые располагают достаточной статистикой для расчета своего коэффициента бета или имеют возможность найти компанию-аналог, чей коэффициент бета мог бы использоваться в расчетах.

При использовании в модели информации зарубежных фондовых рынков в ставке дисконта необходимо учитывать дополнительный риск, связанный с инвестированием средств в Россию (страновой риск). Уровень риска инвестирования в конкретную страну определяется крупнейшими информационно-аналитическими и рейтинговыми агентствами.

Capital Asset Pricing Model, САРМ – центральная концепция современной финансовой экономики. Эта модель дает представление о том, какое должно быть соотношение между риском вложения в актив и доходностью этого вложения. Эта формула нашла широкое применение в теории современного инвестиционного анализа в самых различных его областях: оценки прибыльности проектов, портфельных инвестиций, оценки предприятий.

Источник