- МВФ назвал главные последствия кризиса 2008 года

- Сокращение инвестиций

- Миграция и рождаемость

- 2008 vs 2020: Как меняется поведение инвесторов в кризис

- Оживление рынка стимулирует тревожность

- Как инвесторы реагируют на рыночную ситуацию

- Опытные инвесторы расходятся в оценке акций как актива

- Финансовый кризис 2008 года: причины и последствия для России, США и других стран мира

- Общие истоки кризиса 2008 года и его основные причины

- Кто предсказывал кризис 2008

- Кризис в Соединенных Штатах

- Причины

- Последствия

- Развитие кризиса в мире

- Развитие кризиса в России и государствах бывшего Советского Союза

- Причины

- Итоги кризиса

- Кризисные явления в экономиках Белоруссии и Украины

- Кризисные явления в других государствах

- Общемировые последствия кризиса

- Рецессия 2008 года в литературе и кинематографе

МВФ назвал главные последствия кризиса 2008 года

Спустя десять лет после банкротства американского банка Lehman Brothers в 2008 году большинство экономик так и не вернулось к докризисным траекториям роста. Это не удалось 60% экономик, которых не затронул банковский кризис, и 85% экономик, по которым он ударил, говорится в исследовании Международного валютного фонда (МВФ) в рамках октябрьского обзора «Перспективы мировой экономики» (*.pdf).

«Финансовый кризис 2008 года уходит корнями в предшествовавшую ему пятилетку ипотечного бума в США, — отметил МВФ. — Его последствия проявились по всему миру — от закрытых сборочных производств (так называемые макиладоры) в Мексике до реструктуризации региональных сбережений и сберегательных касс в Испании и затянувшейся безработицы среди мигрантов в дельте Жемчужной реки на юге Китая».

Другой важный аспект заключается в том, что экономики, которые понесли наибольшие потери в производительности и занятости на первом этапе кризиса, столкнулись с наибольшим ростом неравенства доходов. Именно эта тенденция может отчасти объяснить рост антиноменклатурных настроений, а также привлекательности протекционизма, говорится в докладе.

Длительный период сверхнизких процентных ставок в развитых экономиках способствовал нарастанию финансовой уязвимости, особенно за пределами регулируемого банковского сектора. Спустя десять лет после кризиса среднее отношение госдолга к ВВП выросло с 36 до 52%, отмечает МВФ.

Сокращение инвестиций

Слабая экономическая динамика повлияла на производство: производственная отдача в расчете на одного работника снижалась так же, как и совокупное производство, в результате чего сокращались и общие инвестиции. Уменьшение вложений стало следствием как недостаточного доступа к кредитным средствам, так и ослабления ожиданий будущего роста и доходности. К 2017 году траектория роста инвестиций в мире в среднем была на 25% ниже, чем она могла бы быть, не случись кризиса.

Сокращение инвестиций привело к уменьшению запаса капитала и замедлению темпов внедрения технологий. Почти 80% экономик, переживших банковский кризис, столкнулись с дефицитом капитала по сравнению с докризисным уровнем. У 65% экономик, которых банковский кризис миновал, запасы капитала оказались меньше, чем они могли бы быть при отсутствии кризиса.

Дополнительный ущерб бизнесу нанесло жесткое трудовое законодательство в некоторых странах: там, где защита работников от увольнения была выше, компании понесли больше убытков.

Степень подверженности внешним финансовым рискам также сыграла ключевую роль в распространении кризиса с развитых экономик на другие страны. Чем больше страны были вовлечены в мировые финансовые рынки (чем больше было соотношение их внешних активов и обязательств к ВВП) и чем больше они зависели от спроса со стороны развитых рынков, тем больше впоследствии сократился их ВВП.

Миграция и рождаемость

Кризис имеет долговременные последствия для потенциального роста в силу его воздействия на уровни рождаемости и миграцию, а также на неравенство в доходах. После кризиса уровни рождаемости во многих странах стали снижаться более резко, что будет тормозить рост рабочей силы.

Кроме того, после кризиса коэффициенты чистой миграции (иммиграция минус эмиграция) среди стран с развитой экономикой снизились, хотя в предшествующие кризису десятилетия они росли. Иными словами, приток мигрантов в развитые страны замедлился. В то же время сократилась эмиграция из бедных стран.

МВФ отмечает, что после кризиса увеличилось неравенство доходов, особенно там, где произошло значительное снижение производства и занятости. Рост безработицы, в свою очередь, мог заставить переосмыслить подход к браку и деторождению. Во время почти всех последних спадов в развитых экономиках женщины откладывали планы на рождение детей, что в итоге приводило к краткосрочному падению рождаемости по истечении кризиса.

Рождаемость также зависит от регулирования рынка труда. Так, с одной стороны, более высокие косвенные налоги на доходы пар до кризиса сдерживали рождаемость в краткосрочной перспективе, но, с другой стороны, увеличение семейных пособий и усиление гарантий занятости во время декрета, напротив, рождаемость стимулируют.

Источник

2008 vs 2020: Как меняется поведение инвесторов в кризис

Недавнее исследование портала Investopedia показало, что инвесторы сегодня куда более озабочены глубиной кризиса, вызванного пандемией коронавируса, чем это было в 2008 году. При этом, они не так активно работают со своим инвестиционным портфелем сейчас, чем делали это в кризис, который случился 12 лет назад.

Как именно менялось поведение инвесторов, что беспокоит их сейчас, а о чем они переживали во время прошлого экономического кризиса – мы подготовили выжимку главных тезисов опроса Investopedia.

Оживление рынка стимулирует тревожность

Более опытные и обладающие большими активами инвесторы, сегодня действуют, исходя из уроков финансового кризиса 2008-09. Тогда многие поддались панике и совершили ошибочные действия, поэтому теперь стараются быть спокойнее и не идти в толпе. При этом начавшееся недавно оживление и восстановление на биржах стимулирует их тревоги и «медвежьи» настроения (т.е. ожидания нового падения).

Такие факторы, как масштабная безработица в США опытным инвесторам довольно трудно игнорировать. Они отделяют восстановление фондового рынка от экономики в целом. Сегодня кризис носит куда более системный и глобальный характер, чем это было в 2008 году. Поэтому инвесторы обеспокоены ситуацией и не уверены в том, что рост продолжится.

Более половины из 1200 опрошенных инвесторов уже были на рынке в 2008-09 годах. 74% из них относятся к поколению «бэби бумеров» (родились в 40-х и 60-х годах прошлого века) или старше, а четверть представляют поколение X (родились в период с 60-х по 80-е года прошлого века) или последующие. Более старшие инвесторы обычно обладают большими активами, 60% опрошенных журналистами финансистов владеют портфелем на полмиллиона долларов или более.

Такие люди могут потерять больше, чем более молодые инвесторы, и физически меньше времени для восстановления активов. Так что они сегодня ведут себя куда осторожнее. Те же, кто не застал кризис 2008-09, более склонны к риску, чуть менее 40% представителей этой группы надеются на скорый рост.

Как инвесторы реагируют на рыночную ситуацию

Более половины респондентов заявили о том, что текущий кризис беспокоит их куда больше, чем в 2008-09 годах. В итоге они совершают меньше сделок, чем те инвесторы, кто застал прошлый кризис.

Многие инвесторы в текущих условиях используют защитные активы и валютный рынок. В первую группу активов на пике кризиса сформировали индексные фонды ETF, а также гособлигации.

ETF (Exchange-Traded Funds) – отличная альтернатива вложениям в биржевые индексы для инвестором с ограниченным капиталом. Этот финансовый инструмент торгуется на бирже так же, как и акции. По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

ETF покрывают большое количество различных классов активов, так что их стоит рассмотреть как инструмент «усреднения» портфеля с адекватным риском.

В России в качестве защитного инструмента также можно рассмотреть облигации федерального займа в комбинации с индивидуальным инвестиционным счетом (ИИС).

При использовании ИИС можно получить льготы двух типов. Первая из них – это налоговый вычет (13%). Для его получения нужно внести на инвестиционный счет деньги, а также иметь официальный, облагаемый налогом (НДФЛ) доход. Например, если внести на ИИС 400 тысяч рублей, то максимально в виде вычета можно будет вернуть 52 тысячи – для этого понадобится зарплата от 33 тысяч в месяц. По правилам деньги должны лежать на счете ИИС три года, вывести их раньше можно, но тогда вычеты придется вернуть.

Второй тип льготы при использовании ИИС – освобождение от налога на прибыль от совершения операций на бирже. И это открывает пространство для низкорисковых инвестиций – как раз подходит для задачи сохранения финансов.

Облигации выпускают и крупные российские компании – и доходность по ним выше. Аналитики ITI Capital составили модельный портфель, где объединены такие облигации.

Опытные инвесторы расходятся в оценке акций как актива

Вопрос использования акций, как инструмента для инвестиций в кризис, расколол опытных инвесторов. 33% из них заявили о том, что сейчас менее активно вкладываются в акции, а 44% нарастили активность при использовании этого инструмента.

При этом даже те, кто попал во вторую группу, придерживаются консервативной стратегии. Помимо прочего, это означает инвестиции в акции крупных, устоявшихся компаний, вроде Amazon. Также пользуются акции таких компаний, как Coca-Cola, McDonald’s, PepsiCo, Facebook и Intel. Многие также включают в свое портфолио акции Tesla, которые очень хорошо росли в цене в последнее время.

Купить акции Tesla и других американских компаний из России можно без необходимости открывать отдельный брокерский счет у зарубежных брокеров. С помощью рынка иностранных ценных бумаг Санкт-Петербургской биржи инвесторы могут покупать 500 ликвидных акций ведущих компаний всех секторов мировой экономики, в том числе все акции индекса S&P 500.

Чтобы совершать операции с такими акциями, вам понадобится брокерский счет – открыть его можно онлайн.

Источник

Финансовый кризис 2008 года: причины и последствия для России, США и других стран мира

Мировой экономический кризис, с которым столкнулись развитые государства в 2008 году, стал крупнейшим в истории со времен Великой депрессии 30-х годов XX столетия.

В данное кризисное состояние большинство стран мира вступило практически синхронно. С момента, когда начался кризис, до момента, когда удавалось преодолеть его последствия, у многих государств уходило до 5 лет. В ряде регионов отголоски кризисного состояния отмечались до 2015 года.

Общие истоки кризиса 2008 года и его основные причины

Экономисты сходятся во мнении, что мировой кризис 2008 года имеет следующие причины:

- закономерный переход мировой экономики от цикла роста к спаду;

- нарушение баланса в международной торговле;

- дисбаланс в движении капитала;

- перегрев экономики на фоне неподконтрольного процесса роста ипотечного кредитования населения.

Кто предсказывал кризис 2008

Были люди, которые предсказали кризис 2008 года. Среди них: экономист Гэри Шиллинг, фондовый менеджер Джеймс Стэк, главный экономист МВФ Рагурам Раджан. Первый говорил об «ипотечном пузыре» в США еще в 2000 году, второй и третий предупреждали о рецессии за 2 года до ипотечного кризиса в США. Кризис 2008 года в мире предсказал и Джон Моулдин, являющийся главой правления компании «Mauldin Economics».

Кризис в Соединенных Штатах

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

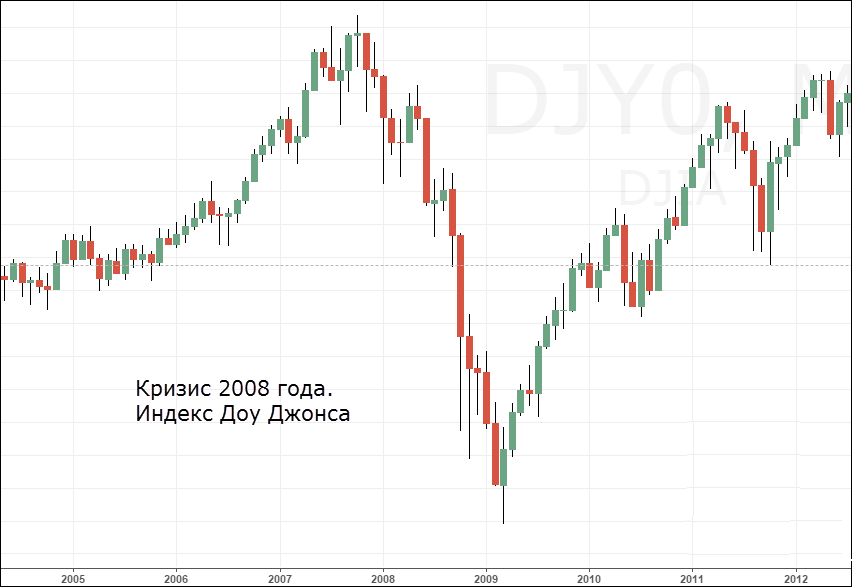

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

Интересно! Несмотря на кризис, акции некоторых компаний продемонстрировали удивительный рост. По информации Forbes, акции инвестиционного фонда «Paulson & Co» за счет своего роста в годы кризиса принесли его создателю 3,7 млрд долларов.

Развитие кризиса в мире

История кризиса проходит следующие этапы:

- Февраль 2008. Возрастание мировой инфляции до рекордных показателей.

- Одномоментное понижение процентных ставок практически всеми ведущими мировыми центральными банками в октябре 2008 года.

- Утверждение в октябре 2008 года участниками тогда еще «Большой восьмерки» антикризисного плана.

- Проведение в ноябре 2008 года антикризисного саммита в рамках «Большой двадцатки».

- Понижение процентных ставок как Европейским центральным банком, так и Банком Англии в декабре 2008 года.

- Сообщение Евростата в декабре 2008 года о том, что экономика Европы вступила в стадию рецессии на фоне уменьшения ВВП на 0,2%.

- Введение Европейским центральным банком мер жесткой экономии в декабре 2008 года. Развитие кредитной недостаточности в еврозоне.

- В апреле 2009 года на саммите G20 утверждается план, по которому предполагается преодолеть экономический кризис 2008 года. Принимаются меры по усилению ресурсов МВФ.

- Нарастание протестных движений на фоне экономической нестабильности в государствах Североафриканского и Ближневосточного регионов.

- Понижение объемов общемировой торговли по итогам 2009 года сразу на 11,89%.

Мировой финансовый кризис 2008 года продолжился и в 2010 году. Тогда началась валютная война. США, Евросоюз, а также Япония с Китаем пытались снижать цены на свои национальные валюты для облегчения их экспорта.

Интересно! «Forbes» провел исследование и выяснил, какие акции росли в кризис 2008. В их число вошли акции немецкой автомобильной компании «Porsche». И все благодаря своевременной покупке 30% акций «Volkswagen».

Развитие кризиса в России и государствах бывшего Советского Союза

Экономический кризис 2008 года в России имел как внутренние, так и внешние причины.

Причины

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России. Но основные причины следующие:

- сильная зависимость экономики страны от экспорта ресурсов (нефти, газа и металлов) за рубеж, которая по цепной реакции привела рецессию из США и Европы (см. сколько нефти осталось в России);

- снижение цен на нефть, что дополнительно ударило по финансовому сектору;

- низкая конкурентоспособность целого ряда российских производителей по сравнению с зарубежными компаниями;

- значительное присутствие в российской экономике зарубежных инвестиций;

- большие долги российских предприятий перед заграничными инвесторами;

- высокая инфляция.

Итоги кризиса

Можно выделить следующие итоги кризиса 2008 года в России:

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- убыстрение инфляции.

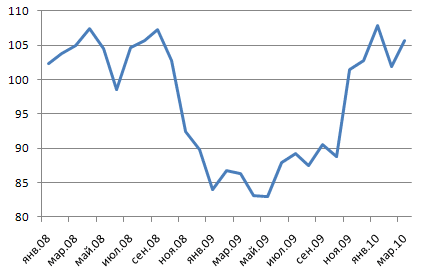

Кризис 2008-2009 года в России привел к уменьшению зарплат граждан. Доходы населения значительно уменьшились (сейчас также наблюдается спад доходов населения и угроза кризиса). Одновременно уменьшилось и потребление. Главное последствие кризиса 2008 года в РФ – увольнения, которые приобрели массовый характер. Все это дополнительно привело к повышению стресса среди граждан. Если говорить о кризисе 2008 года в России кратко, то в результате него в стране значительно понизилось качество жизни населения.

Кризисные явления в экономиках Белоруссии и Украины

Из-за того, что фондовый рынок Белоруссии плохо интегрирован в международную систему финансов, кризис в этой стране проявился несколько позже, чем в других государствах. Первые признаки рецессии проявились в ослаблении спроса на продукцию белорусского экспорта. Особенно это касается нефтепродуктов и черных металлов. Также Белоруссия испытывала дефицит в иностранных инвестициях. Были ограничены и ее золотовалютные резервы.

Мировой экономический кризис 2008 года сильнее всего проявился в Белоруссии в 2011 году. Именно тогда белорусский рубль сильно девальвировал. За первую половину 2011 года валюта государства обесценилась на 75% в отношении зарубежных валют. Большую часть года граждане и организации Белоруссии не имели возможности приобрести валюту. Инфляция за год достигла 79,6%. По отношению к доллару белорусский рубль в 2011 году обесценился на 270%.

Всемирный кризис 2008 г сильнее всего коснулся Украины. Пострадала промышленность страны. Производство рухнуло на 19,8%. Больше всех пострадали металлургия, машиностроение и химическая промышленность. Падение во всех трех отраслях превысило 35%, а в металлургии – 45%. Имела место девальвация гривны. В период кризиса 2008 года курс доллара к гривне достигал таких значений, как: 1 доллар = 8 гривен. Этот курс устанавливался на дату: 18.12.2008, еще летом 2008 за доллар давали 4-5 гривен (сейчас 1 доллар — это примерно 25 гривен).

Имевшиеся у населения депозиты в гривнах обесценились. Банки повысили процентные ставки в 1,5 раза. Но уже в ноябре 2008 года кредитование населения фактически прекратилось. ВВП Украины в 2009 году рухнул на 14,8%. Это один из наихудших показателей в мире.

Кризисные явления в других государствах

Кризис в Греции 2008 года связан с огромным дефицитом бюджета страны и наличием долга на его покрытие. Уже в начале 2010 года внешний долг государства приобрел катастрофический размер. Греческое правительство пыталось снизить расходы на содержание государственной системы. В стране начались демонстрации и беспорядки. Греция неоднократно получала как от Евросоюза, так и от МВФ кредиты на преодоление кризиса. Из-за перегруженности долгами в июле 2015 года в стране существовала реальная угроза дефолта.

Экономический кризис в США в 2008 году коснулся и китайской экономики. После успешного 2007 года в экономике Поднебесной наметилась стагнация. Сначала произошло сокращение золотовалютных резервов, а уже в ноябре 2008 года было официально объявлено о критическом показателе безработицы в стране. Промышленность Китая вынужденно уменьшила спрос на сырье. В итоге упали цены на металлургическую продукцию во всем мире. Худшим периодом для китайской экономики стала первая четверть 2009 года. Тогда ВВП государства поднялся лишь на 6,1%, а экспорт упал на 30,9%. Но уже дальше в течение года наметился выход из кризисной ситуации.

Экономический кризис 2008 года сильно сказался на японской экономике. Так, индекс Nikkei 225 в октябре 2008 года рухнул на 9,62%. Тогда же обанкротилась крупная японская страховая организация Yamato Life Insurance Co. Ltd.

Кризис в Исландии 2008 года считается крупнейшей экономической катастрофой в рамках одной страны. Рецессия проявилась в банкротстве трех крупных банков государства, резком снижении курса исландской кроны к доллару и снижении капитализации фондовой биржи Исландии на 90% (по данным Википедии). Страна практически объявлялась банкротом. Правительством были запрошены кредиты у МВФ. Но именно Исландия быстрее всех в Европе преодолела данный кризис. Уже в 2011 году экономика страны достигла докризисного уровня.

Кризис 2008 года в Европе также сильно коснулся Португалии. Наряду с Грецией эта страна имела крупные долги перед МВФ. Также с серьезными экономическими проблемами в 2008 году столкнулась Ирландия, что заставило руководство страны просить помощи у МВФ.

Общемировые последствия кризиса

Если говорить о причинах и последствиях кризиса 2008 года кратко, то он привел к повсеместному сокращению производства. В большинстве стран от рецессии пострадали самые значимые виды промышленности. На долгие годы во всем мире обозначилось снижение цен на нефтепродукты. Кризис ликвидности 2008 года привел к краху крупнейших мировых банков, из-за чего сильно просел ипотечный рынок. Граждане многих стран не смогли выплатить долги по ипотечным кредитам и лишились жилья.

Рецессия привела к безработице во всем мире. Ее показатели во всех государствах значительно возросли за период с 2008 по 2010 годы. При этом тенденция сохраняется и в настоящее время. Кризис 2008 года, простыми словами, привел к ухудшению жизни представителей среднего класса по всему миру. Из-за рецессии разрыв в доходах богатых и бедных стал колоссальным. Проблема неравенства доходов стала еще более острой, чем ранее.

Рецессия 2008 года в литературе и кинематографе

Событие легло в основу множества литературных произведений. Анализ рецессии 2008 года и ее сопоставление с Великой депрессией 1929 года был проведен экономистом из США Джозефом Стиглицом в книге «Крутое пике». Теме кризиса 2008 года посвящены такие книги, как:

- «Доктрина шока» Н. Кляйн;

- «Слишком большие, чтобы рухнуть» Э.Р. Соркина;

- «Сдвиги и шоки» М. Вулфа;

- «Игра на понижение» и «Бумеранг» М. Льюиса;

- «Конец Уолл-стрит» Р. Ловенстайна;

- «Казино дьявола» В. Уорд.

Стала известной статья в «Роллинг стоун» о кризисе 2008, написанная журналистом Мэттом Тэйби. В статье «Большой захват» автор высказывает свое видение проблемы, связанной с критическим положением страховой корпорации «AIG» в 2008 году.

Об экономических событиях 2008-2009 годов был снят ряд фильмов про кризис 2008 года в США. Среди них:

- «Уолл-стрит. Деньги не спят» 2010 года;

- «Предел риска» 2011 года;

- «Нападение на Уолл-стрит» 2013 года;

- «Игра на понижение» 2015 года.

Подробно о причинах рецессии рассказывают в фильме «Инсайдеры». В киноленте от 2010 года о финансовом кризисе 2008 года содержатся интервью видных финансовых деятелей, а также политиков, банкиров.

Источник